一、核心观点

宏观方面,11月15日统计局公布最新经济数据,10月工业增加值当月同比增长5.3%(前值5.4%);固定资产投资完成额累计同比增长3.4%(前值3.4%),社会消费品零售总额当月同比增长4.8%(前值3.2%)。从经济数据显示,我国经济基本面延续修复态势,基建投资回归合理增速区间但仍然积极,制造业投资略有改善。社零消费在财政补贴下以旧换新效果显著,大件消费品类增速进一步上升。国庆假期叠加“双十一”提前促销带动可选消费明显改善。

权益市场方面,与上周基本类似,总体判断市场处于宽幅震荡区间,在缩量中继续等待下一轮新的边际变化。从目前情况来看,政策刺激的力度和相关宏观数据,出现超预期的可能性不大;叠加美元强势带来的汇率波动,造成短期货币政策宽松的掣肘,强宏观品种难以出现趋势性的估值提升。以双创为代表的科技类行业,短期处于高波动区间,需要等待缩量降波之后的重新锚定。未来中长期的市场交易逻辑,仍将在中美的竞争与合作中徐徐展开。

上周美元指数强势上涨,连带美债和美股,都明显强于其他国家的大类资产。美元的强势主要源于特朗普近似三权合一、日本政局动荡、德国舒尔茨内阁不稳,以上这些因素造成美国经济预期要强于主要非美发达经济。如果后续美元指数在106.5附近获得支撑,港股恐继续震荡调整。

二、宏观动态

中国经济10月份“成绩单”出炉,国民经济运行稳中有进,主要经济指标回升明显。国家统计局公布数据显示,10月份,全国规模以上工业增加值同比增长5.3%,社会消费品零售总额增长4.8%,全国服务业生产指数增长6.3%。1-10月份,全国固定资产投资同比增长3.4%,其中房地产开发投资下降10.3%。10月份,全国城镇调查失业率为5.0%,比上月下降0.1个百分点。

中国10月金融数据重磅出炉。据央行初步统计,10月末,M2余额同比增长7.5%,增速比上月末高0.7个百分点;M1同比下降6.1%,较上月收窄1.3个百分点,为年内首次增速回升。前十个月,人民币贷款增加16.52万亿元;社会融资规模增量累计为27.06万亿元,比上年同期少4.13万亿元。10月份新发放企业贷款加权平均利率为3.5%左右,新发放个人住房贷款利率为3.15%左右,均处于历史低位。

财政部等三部门发布多项楼市税收优惠新政。其中提出,购买家庭唯一及第二套住房,140平方米及以下按1%税率征收契税,并明确北京、上海、广州、深圳可以与其他地区统一适用二套房契税优惠。在城市取消普通住宅标准后,对个人销售已购买2年及以上住房一律免征增值税。土地增值税预征率下限统一降低0.5个百分点。

国务院决定修改《全国年节及纪念日放假办法》,自2025年1月1日起施行。此次修改后,我国全体公民放假的假日增加2天,即农历除夕、5月2日,放假总天数由11天增加至13天。全体公民放假的假日,可合理安排统一放假调休。除个别特殊年节外,法定节假日假期前后连续工作一般不超过6天。国务院办公厅同步发布2025年部分节假日安排,其中,春节放假8天,劳动节放假5天,国庆节、中秋节放假8天。

三、市场回顾

(一)权益市场

1、权益市场走势

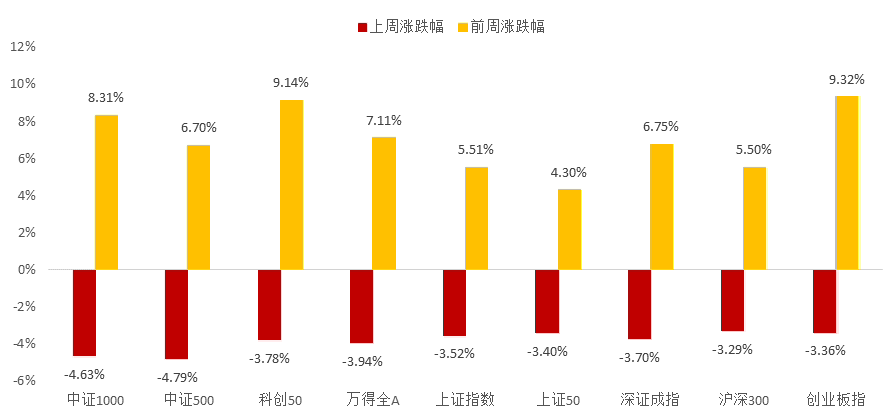

图1:上周A股宽基指数涨跌幅

数据来源:Wind、鑫元基金

上周A股各宽基指数悉数下跌。截至11月15日,中证500下跌4.79%,中证1000下跌4.63%,万得全A下跌3.94%,跌幅居前。从行业板块看,上周房地产、国防军工、非银金融领跌。

2、权益市场估值

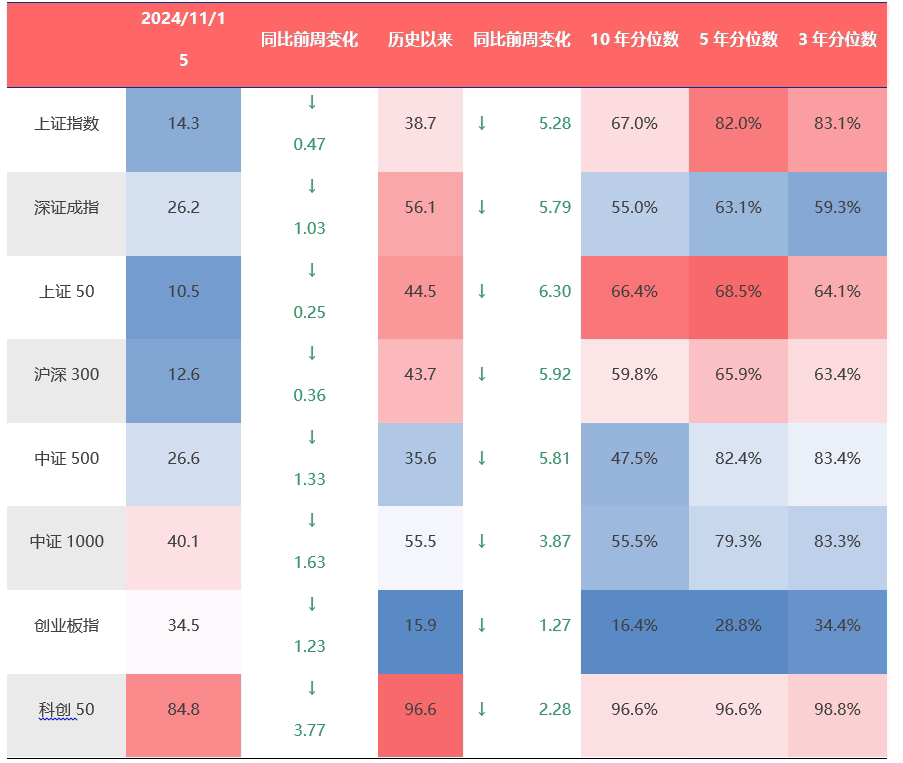

图2:上周A股市场宽基指数PE(TTM)

数据来源:Wind、鑫元基金

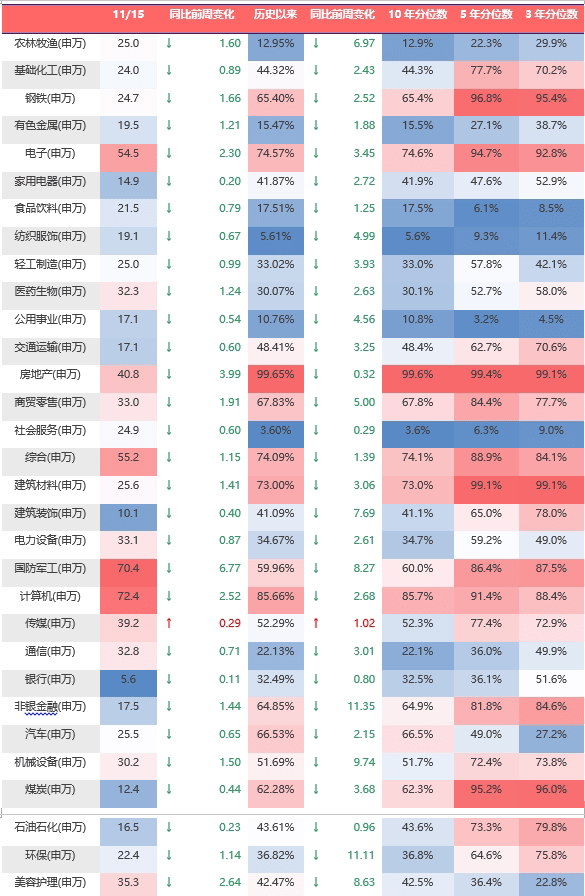

图3:上周A股市场申万一级行业PE(TTM)

数据来源:Wind、鑫元基金

上周各宽基指数悉数下跌,各行业估值上下不一。当前各主要宽基指数估值水平,大多在历史50%分位数以下,未来仍有一定估值提升空间。从行业板块看,上周传媒估值上行最多。当前房地产、计算机、电子、综合、建筑材料板块估值处于历史较高水平;社会服务、纺织服饰、公用事业、农林牧渔、有色金属板块估值处于历史较低水平。$鑫元价值精选灵活配置混合C$

3、权益市场资金

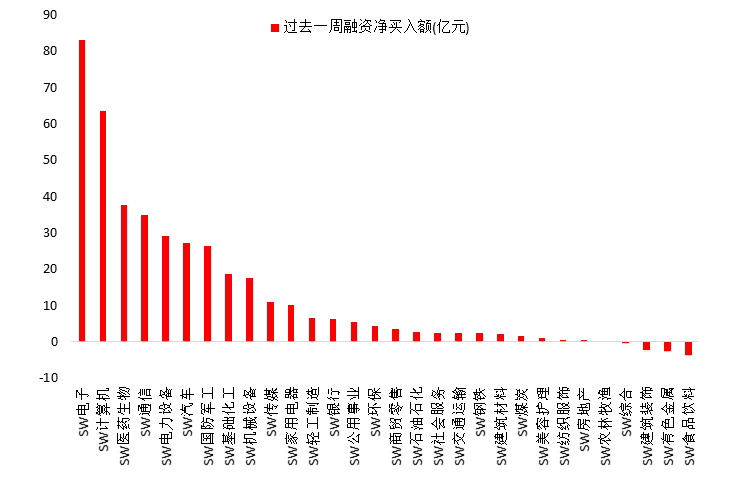

11月15日,两融资金占比为4.42%,11月8日为5.18%,反映出杠杆资金加仓意愿降低。截至11月15日,上周融资净买入的前三行业为电子、计算机、医药生物。

图4:上周两融资金行业流向(亿元)

数据来源:Wind、鑫元基金

四、市场展望及投资策略

(一)宏观展望

展望后续,10月数据中,供给端延续了之前特征,即财政发力行之有效,带动了包括水利、电力等细分领域在内的基础设施建设高增,但部分指标存在增速略有下降或升幅不如上月的情形;需求端在上月改善的基础上进一步修复,其中既有财政资金的助力,也有“双十一”带来的弹性。展望后续,2024年即将进入尾声,但降准、提前下达明年提前批地方债、各地政府筹备重大项目申报、中央经济工作会议与政治局会议夯实稳增长基调等动态仍值得期待,有望带动年底数据进一步改善。

(二)权益市场展望和策略

与上周基本类似,总体判断市场处于宽幅震荡区间,在缩量中继续等待下一轮新的边际变化。从目前情况来看,政策刺激的力度和相关宏观数据,出现超预期的可能性不大;叠加美元强势带来的汇率波动,造成短期货币政策宽松的掣肘,强宏观品种难以出现趋势性的估值提升。以双创为代表的科技类行业,短期处于高波动区间,需要等待缩量降波之后的重新锚定。未来中长期的市场交易逻辑,仍将在中美的竞争与合作中徐徐展开。

上周海外数据主要是通胀数据:2024年10月,美国核心CPI环比增长0.28%(年化后为3.42%),相比上月(0.31%)小幅放缓,与市场预期基本相符(0.3%)。去通胀之路稍显曲折但下行态势依然稳固,我们并没有看到潜在通胀重新加速的迹象。核心商品通胀放缓,各类商品都出现了价格下跌,抵消了二手车的影响。核心服务方面,房租相比上月虽有所反弹,但剔除房租后的其他核心出现了比较明显的回落。

如上周二和上周四的盘中点评,美元指数强势上涨,连带美债和美股,都明显强于其他国家的大类资产。美元的强势主要源于特朗普近似三权合一、日本政局动荡、德国舒尔茨内阁不稳,以上这些因素造成美国经济预期要强于主要非美发达经济。如果后续美元指数在106.5附近获得支撑,港股恐继续震荡调整。

$鑫元华证沪深港红利50指数C(OTCFUND|021882)$

$鑫元中证1000指数增强发起式C(OTCFUND|017191)$

$鑫元数字经济混合发起式C(OTCFUND|018819)$

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资 建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !