来源:Bank资管

中证A500持续出圈,成为了近期市场众相追捧的宠儿。

中证A500指数是什么?有什么优势?一时间,各类知识科普话题,持续刷屏朋友圈。

简单来说,中证A500指数是新“国九条”出台后发布的第一只核心宽基指数,集中覆盖了A股市场具备造血能力的头部核心资产,以反映各行业具有代表性上市公司证券的整体表现,被称为中国版“标普500”。

怎么投资中证A500?银行客户经理们大概率会推荐场外指数基金,因为投资门槛低、管理费率低、操作便捷,可谓一键配置中国核心资产的首选。

近期,包括工银瑞信中证A500指数证券投资基金(以下简称:工银中证A500指数基金,A类:022442,C类:022443)等相关的基金产品纷纷发行,好不热闹。

历史性时刻!指数基金首超主动基金

中证A500受宠背后,基金行业迎来历史性时刻!

根据wind资讯统计数据,截至2024年9月末,被动指数型基金(含指数增强型基金)持有A股市值达3.16万亿元,首次超过同期主动管理型权益基金2.89万亿元的总市值,公募基金行业的市场结构发生历史性巨变。

来源:中国基金报,wind,截止2024.9.30

根据海外资本市场的发展经验,被动化指数投资趋势尤为明显。而近年来国内指数化投资也驶入快车道,投资者对宽基指数工具的配置价值也愈发认可。

资金正涌入。一方面,新“国九条”指出,大力发展权益类公募基金,推动指数化投资发展,这为指数基金发展按下“加速键”;另一方面,广大投资者也是蜂拥而至,相关基金规模爆发式增长。

趋势已现,并且正在加速。

据wind资讯统计数据,场内ETF诞生于2004年,规模突破1万亿元,用了将近15年的时间。再历时三年左右,于2023年11月达到2万亿元。截至今年11月13日,全市场ETF规模达3.73万亿元,吸金速度可谓惊人。

在场内ETF的带动下,此前规模增速不高的场外指数基金也越来越受到市场青睐。比如近期集中发行的中证A500场外指数基金。

据媒体报道,根据wind资讯统计,截至2024年11月13日,首批场内中证A500ETF规模已达到1100亿元,加上正在发行和已经结束募集的场外指数基金,中证A500指数基金整体规模已经接近2000亿元!

历史记录!最快突破千亿指数

中证A500指数诞生于风口之上,从出生就自带光环。Wind数据显示,中证A500指数自9月23日发布至10月30日,仅仅一个多月,其指数基金整体规模已超千亿元,刷新最快历史记录。

为何这么多基金都选择了中证A500指数?

简单来说,中证A500指数可谓“含着金汤钥匙出生”,自带明星光环。

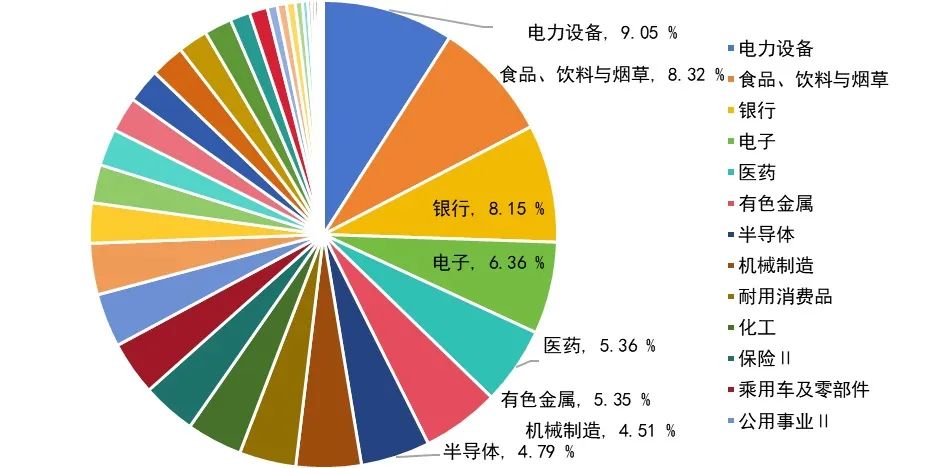

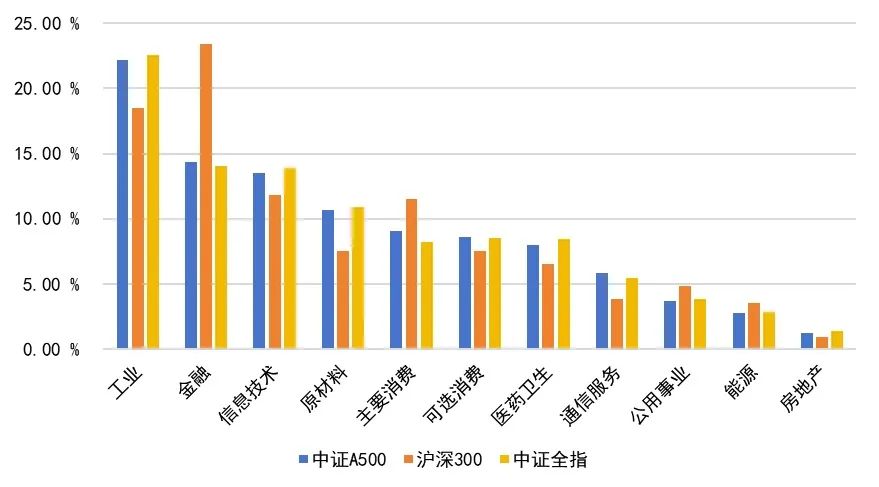

首先,从行业来看,中证A500指数集结了各行业龙图核心资产,行业分布均衡,并且在成长和价值风格上做到“两手抓、两手硬”。

和沪深300指数相比,它更成长。中证A500指数在电力设备、军工、医药、传媒、计算机、汽车、电子等高端制造、科技创新的代表性行业的权重均高于沪深300,体现了A股的成长性特征。

和创业板指相比,它更价值。中证A500指数在银行、食品饮料、公用事业、家电等行业的权重也远高于创业板指,在业绩端追求提供更多“稳稳的幸福” ,也控制了指数波动性,在A股核心资产的配置上更加均衡。

中证A500指数中证二级行业分布情况

各指数中证一级行业分布对比

数据来源:Wind,截至2024.09.30

用银行理财经理们的专业话术来说,从编制规则来看,中证A500指数突破了传统指数的表征市场功能,更加注重宽基指数的投资功能,兼顾了大盘风格的价值属性和细分龙头的成长属性,以反映各行业最具代表性上市公司证券的整体表现,被称为中国版“标普500”,适合投资者作为底仓配置。

其次,选完行业,还得回到个股的基本面和成长性。

从盈利能力来看,据申万宏源证券研报统计,根据最新披露的A股2024年三季报数据,中证A500指数归母净利润累计增速为1.9%,相比中报提高了2.9个百分点,A股整体归母净利润增速为0.1%,相比中报提高了2.8个百分点,中证A500指数的成长性更强。拉长时间来看,中证A500指数近5个自然年平均净资产收益率(ROE)较中证全指领先明显,营业收入同比增速明显优于中证全指、沪深300指数,伴随企业盈利修复,A股市场盈利增长或成为指数的收益来源。

从成长性来看,向后展望,2024年低基数效应下,2025年A股盈利周期回暖趋势相对明确,叠加宽财政政策托底宏观经济预期,核心资产业绩韧性或将进一步凸显;中长期维度,数字经济、高端制造等新质生产力产业链发展,中证A500指数也具备优秀的成长性。

从估值来看,当前中证A500指数绝对指数点位处于历史底部回暖区间,截至11月11日,据wind资讯统计数据,中证A500指数市盈率(成分股中位数)为23.7倍,位于2014年1月以来33.8%分位数,呈现一定的低位回暖趋势,当前位置或具备良好的配置性价比。

最终,还要看衡量指数表现最关键的两个指标,收益和风险。

据广发证券根据wind资讯的统计数据显示,在2005年1月1日至2024年11月11日的时间区间内,沪深300、上证指数、上证50的年化收益率分别为7.6%、5.4%、6.3%,夏普比例分别为0.29、0.25、0.27。而中证A500指数的年化收益率为8.6%,夏普比率为0.31,中证A500指数或许有着更好的收益率、更低的风险水平,更高的夏普比例,更加适合作为底仓配置。

那么,投资者该如何参与中证A500呢?

选基金,更是选基金公司和选团队

宽基指数为投资者提供了简单、直接的投资工具,中证A500指数最大的吸引力在于“一键配置”中国A股市场最具造血能力的头部核心资产。

而要参与中证A500,投资者可以选择场内中证ETF之外,还可以投资以工银中证A500指数基金等为代表的场外指数基金。

其中,作为场外基金,工银中证A500指数基金可以方便场外投资者入场布局,投资者无需开立证券账户,通过基金公司、银行、券商等销售机构即可完成申赎,而且起购门槛低,最低1元起购。

同时,场外基金无交易时间限制,24小时均可下单,是参与定投的较好工具。

此外,工银中证A500指数基金还设置了分红评估机制,每季度进行分红评估,基金管理人可以根据实际情况进行收益分配,给投资者带来一定的现金流,提升持有体验。

选择指数型产品,更是选基金公司和投资管理团队。

以工银瑞信基金为例,其第一只被动指数产品是2009年8月发行的工银沪深300指数基金,历经十多年持续布局和深耕,工银瑞信指数及量化产品数量达到了65只,涵盖被动指数、增强指数、QDII、商品、股票多空、灵活配置等各类型及策略,能全方面地满足不同投资者需求。

团队看管理能力。

经过多年发展,工银瑞信指数及量化投资部现已形成专业化投资体系。目前,工银瑞信指数及量化投资部人员配置完善,拥有14位投研及支持人员,指数化投研团队构成合理。

同时,指数团队被动投资能力强,注重跟踪误差风险,旗下15只ETF基金跟踪误差低于跟踪同一指数的ETF平均水平,其中包括中证A50ETF基金、工银沪深300ETF、科创ETF等代表产品。(来自WIND,同类基金为跟踪同一标的指数的ETF产品,计算方法为算术平均,统计区间均为各自基金成立日到2024.09.30。)

从这几个维度来看,工银中证A500指数基金值得关注。

注:中证A500指数2019-2023年各年度涨跌幅分别为:36.00%、31.29%、0.61%、-22.56%、-11.42%。指数过往数据不预示未来,不代表基金表现,也不构成基金业绩的保证。

风险提示:本文版权归原作者或媒体所有,内容仅代表作者的个人或媒体观点,与工银瑞信基金管理有限公司无关。其原创性以及文中陈述文字和内容未经本公司证实,对本文以及其中全部或部分内容、文字的真实性、准确性、完整性、及时性,本公司不作任何保证或承诺,仅供参考,并请自行核实相关内容。本材料不构成本公司业务和产品的宣传推介材料、投资建议或保证,也不作为任何法律文件。基金过往业绩和获奖情况不预示未来表现。投资者投资工银瑞信基金管理有限公司管理的产品时,应认真阅读基金合同、招募说明书等相关法律文件,并选择适合自身风险承受能力的投资品种进行投资,基金投资须谨慎。

$A500ETF工银(SZ159362)$

$工银中证A500指数C(OTCFUND|022443)$

$工银中证A500指数A(OTCFUND|022442)$

本文作者可以追加内容哦 !