11月8日,市场翘首以待的化债方案终于拍板了,全国人大常委会办公厅审议通过了近年来力度最大的化债举措,总规模10万亿。

不过,有的朋友可能会有疑问:

近些年,各种宽松、经济扶持政策几乎没有停过,为什么就这次的财政政策受到了这么多的关注呢?和之前有什么不同?

接下来,让我们从多个角度,来为大家解读这次十万亿财政政策的深度意义:

1. 大家都说这次的财政主要是为了化债,那么化债到底化的是什么债,怎么化?

2. 此次化债方案的10万亿,具体怎么操作?

3. 化债和之前的一系列货币政策、地产支持、以旧换新的消费政策等的核心区别是什么?

4. 化债对于我们基金投资的影响是?

01 化债到底化的是什么债,怎么化?

化债的全称是 “化解债务”。

而它的对象——被化解的债主要是:地方政府的短期限、高成本的“隐性债务”。

为了让大家更理解“隐性债务”,我们可以先了解一下它的对立面——显性债务。

显性债务

一般来说,显性债务主要指地方政府的资产负债表中明确记录的债务,这是我们看得见、摸得着的(可以直接在政府的财务报表中查找到);并且利率相对较低,期限也可以做到比较长。

而隐性债务主要是城投债。

隐性债务

有时,地方政府为了推进基础设施建设等项目,会通过城投公司等融资平台,进行非直接的政府渠道的借款。

而这些债务并未被列入政府正式预算体系,所以称为“隐性债务”。此外,为了吸引更多资金,这些债的利率可能会设置的比较高,一般期限也不长,这就为地方政府带来了很大的付息压力。

当隐性债务积累过大、资金运转困难的时候,可能会带来一系列连锁的传导反应,例如:

投资理财上:大量无力偿还债务本息的债券,可能会引起债市的恐慌情绪和动荡,并传导到大家持有的债券基金和银行理财产品上;

实体经济上:债券兑付难,信用风险出现,未来融资难度进一步增加,可能会拖累实体项目投资和维护的能力,影响经济增长。

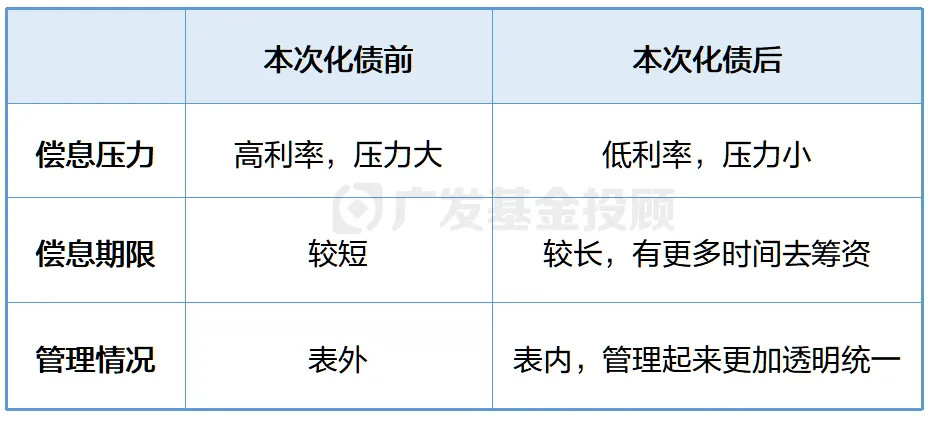

而本次化债的方式主要是债务置换,即用新发行的政府债券融到钱,来偿还旧的隐性债务。这样的重要好处是:

1. 原本的城投债利率比较高,而新发的政府债券利率相对较低,能够降低政府偿息成本压力。

2. 原本的城投债期限比较短,一般5年都算比较长了;而新发的政府专项债期限较长,比如今年新增的专项债平均久期大约17年,有更多时间去筹资。

3. 原本是表外的“隐性债务”,现在换成了财政账目上的显性债务,管理起来更加透明统一。

债务置换后的变化

来源:广发基金

总结来说,化债就是将短期限、高成本的隐性债务,置换为长期限、低成本的显性债务,用时间换空间,能够帮助政府有效降低债务风险。

02 10万亿化债方案,具体怎么操作?

本次化债的10万亿,主要有这2部分构成:

1. 增加地方政府债务限额6万亿元,用于置换存量隐性债务;分三年实施,自2024年开始,每年2万亿元。

2. 连续五年每年从新增地方政府专项债券中安排8000亿元专门用于化债,累计可置换隐性债务4万亿元。

同时明确,2029年及以后到期的棚户区改造隐性债务2万亿元,仍按原合同偿还,不必于2028年底之前提前偿还。

上述三项政策协同发力,2028年之前,地方需消化的隐性债务总额从2023年底的14.3万亿元大幅降至2.3万亿元,降幅超过80%,五年累计可节约6000亿元左右利息支出,所以才被大家称之为近年来力度最大化债举措。

03 同样是扶持经济,为什么这次政策的关注度空前强烈?

这是因为,它很大程度上缓解了实体经济和地方政府现存的两大痛点:

痛点1

对于实体经济的参与者来说(包括企业和个人),近几年存在一些地方政府款项延期交付、项目回款困难的问题,导致参与者的资金链压力比较大,对未来的现金流预期也变得更加悲观,对其持续投资发展的能力和风险承受倾向产生了一定程度的影响。

痛点2

对于地方政府来说,债务带来的付息偿本压力还是比较大的,而近年来财政收入又在减弱,债务压力加剧,使得其很难抽出资金和精力去推动和扶持当地的实体经济发展。

尽管近两年已经推出了不少的货币政策和产业扶持政策,但对于以上的两个痛点都很难直接鞭辟入里地解决。而这次的十万亿化债财政政策,则像是“靶向药”一样,直击痛点,大力缓解了以上两个问题。

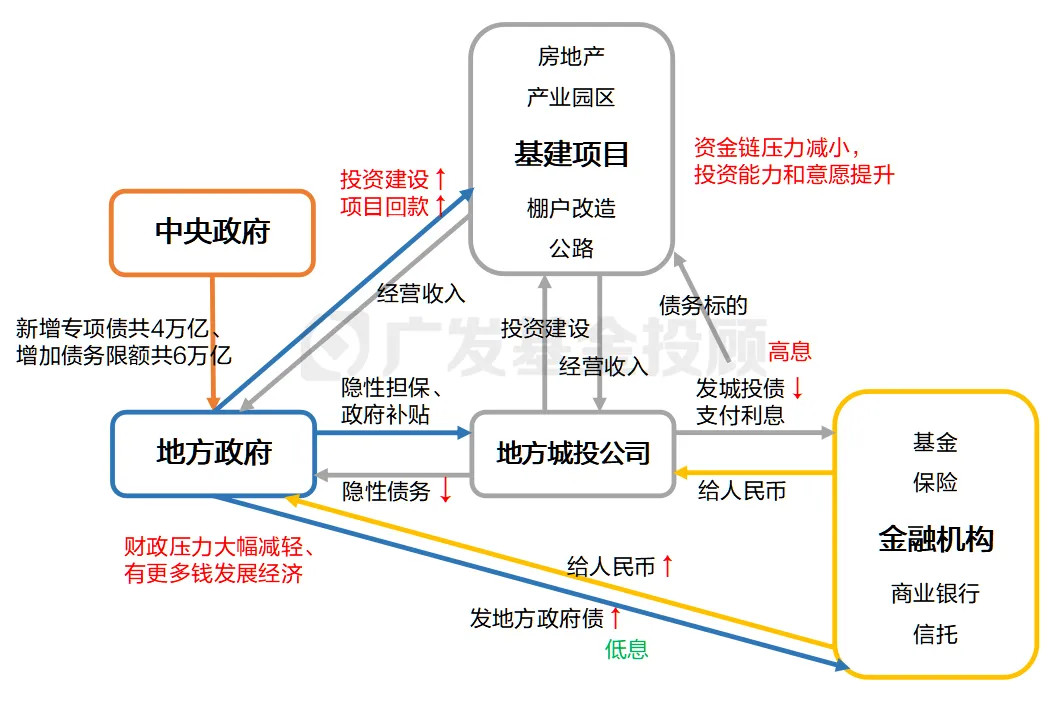

那为什么化债能有这样的效果呢?

我们先用一个思维导图总结化债带来的资金流向,再详细解释其中的含义。

化债政策资金流向图

来源:广发基金

靶向药1:对地方政府来说

可以发行低息、比较接近于利率债性质的地方政府债,并将融到的低息资金用于偿还现在那些高息的隐性债务。

一方面,隐债压力减少后,有助于缓解地方政府及城投企业可能出现的短期流动性问题,缓释信用风险,并提高了地方的财政透明度和可持续性。

另一方面,高息债置换成低息债、短期债置换成长期债之后,可以减少地方政府的利息支出,本金压力也得到缓解,大幅度减轻了地方政府的财政压力,也就是能省下来更多钱去发展经济了,能够更好地释放地方政府的经济活力。

靶向药2:对实体经济的其他参与者来说

近些年存在一些基建项目回款难的情况,使得基建、工程的企业,资金链压力较大,对未来现金流的预期也变差了。

当“开源”的预期有些难度,那么自然就会采取“节流”的方式,减少投资和消费,因此也对企业的发展能力和投资风险偏好有一定影响,可能会使得当地的经济和就业市场活力减弱。

而在化债实施后,地方政府现金流得到改善,能够及时偿还企业的基建工程款项,这些私人部门的现金流也能得到大幅改善。

在完成了“开源”之后,企业和个人也有了更多的投资消费的能力和意愿,有助于为经济带来更多长久的活水。

实际上,比十万亿规模更重要的是,此次的化债举措让大家看到了政策层思路的转变,未来或将更加关注长期高质量发展、保障民生和经济的良性内循环。

04 本次化债对我们的基金投资有何影响?

11月8日,蓝佛安部长公布财政政策的细则时,股市已经收盘了。但我们还可以观察其他市场的变化以感受最及时的市场情绪。

当天,人民币汇率、长端国债利率、A50期货均有所回落。

本周一(11月11日),虽然港股出现下跌,恒生指数跌幅-1.45%,但A股三大指数强势上涨,其中创业板指强势上涨3.05%。

整体而言,外资看起来相对谨慎,而内资的主要边际定价者,我们的A股还是相对乐观的。

-人民币汇率-

-长端国债利率--A50期货-

数据来源:wind

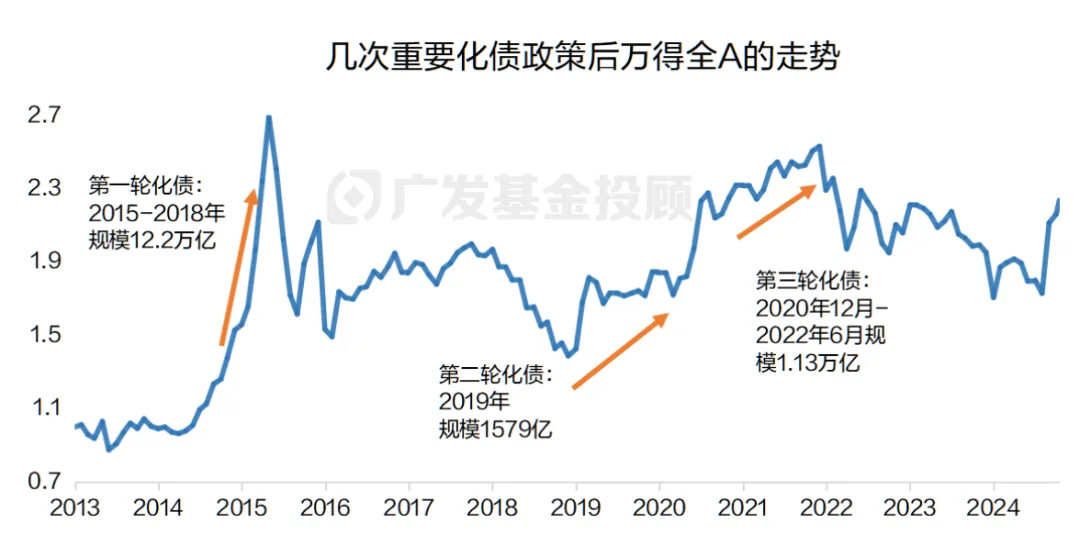

但当我们把时间线拉长,回看几次比较重大的化债政策出台后的情况,可以发现市场的反馈其实都是相对乐观的。

数据来源:wind;数据区间:2013.1.1-2024.11.14

当然,简单地将市场涨跌幅归因于化债政策本身,可能也是有偏差的。

因为,化债政策出台的时间点,一般都是在经济出现了一定的“困境”的相对低位,所以后续行情本身也带有低位反弹的性质。

虽然化债资金本身不会直接流入股市,但确实能够带来对未来经济性质好转、企业盈利修复的预期,正是这些预期推动了股市的行情。

那么,回到现在,A股的市场环境如何呢?

从近期来看,市场的交易主线还是特朗普上台后,引起的美元汇率变动和对中国制裁的利空影响,而化债带来的利好可能在短期无法完全显现。

但长期来看,当化债的政策逐步落地,资金的“精准灌溉”也许能够激活地方政府和私人部门的经济活力,对基本面是有利好的,大家还是可以保持更乐观的态度。

落脚到基金投资上,大家可以关注扩内需的顺周期方向。

当然,作为投顾团队,我们也会为你持续关注经济的长期发展趋势,把握投资机会,力争为你带来更好的收益体验~

你认为本次化债政策有何影响?你的基金投资策略会有所改变吗?$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券E(OTCFUND|009267)$$广发双债添利债券A(OTCFUND|270044)$$广发双债添利债券C(OTCFUND|270045)$#地方化债压力将大大减轻#

欢迎在留言区告诉我们。

本文作者:仲忆、张希蕾

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

本文作者可以追加内容哦 !