一、市场综述

上周A 股持续震荡。具体来看,截至2024年11月15日,上证综指收于3,330.73点,全周下跌3.52%;深证成指收于10,748.97点,全周下跌3.70%。主要指数中,全周上证50指数下跌3.40%,沪深300指数下跌3.29%,中证500指数下跌4.79%,创业板指数下跌3.36%,科创50指数下跌3.78%。行业方面,全周中信一级行业分类30个行业中29个行业下跌,跌幅前五分别为:国防军工、房地产、非银行金融、综合金融、农林牧渔。

二、经济基本面

1. 2024年11月15日,国家统计局发布10月经济数据

(1)中国10月规模以上工业增加值同比增5.3%,预期5.6%,前值5.4%。

(2)中国1-10月固定资产投资同比增3.4%,预期3.5%,前值3.4%。其中,中国1-10月房地产开发投资同比-10.3%,预计-10.05%,前值-10.1%。

(3)中国10月社会消费品零售总额同比增4.8%,预期3.9%,前值3.2%。

10月实际月度GDP指数由5.0%上升至5.7%。10月是政策转向后的第一个数据验证月份,在总量数据上看到了经济阶段性走强的迹象。政策拉动的特征明显,(1)消费是本次数据中的最大亮点,限额以上商品销售明显加快,以旧换新政策和双十一促销前置是主要的拉动因素,(2)基建投资加快,受 “两重”建设、地方化债等政策推动。(3)股市、楼市信心修复,金融业、房地产业景气度提升,而较为关键的内生动能(地产投资、新开工、价格信号等)还有待改善。

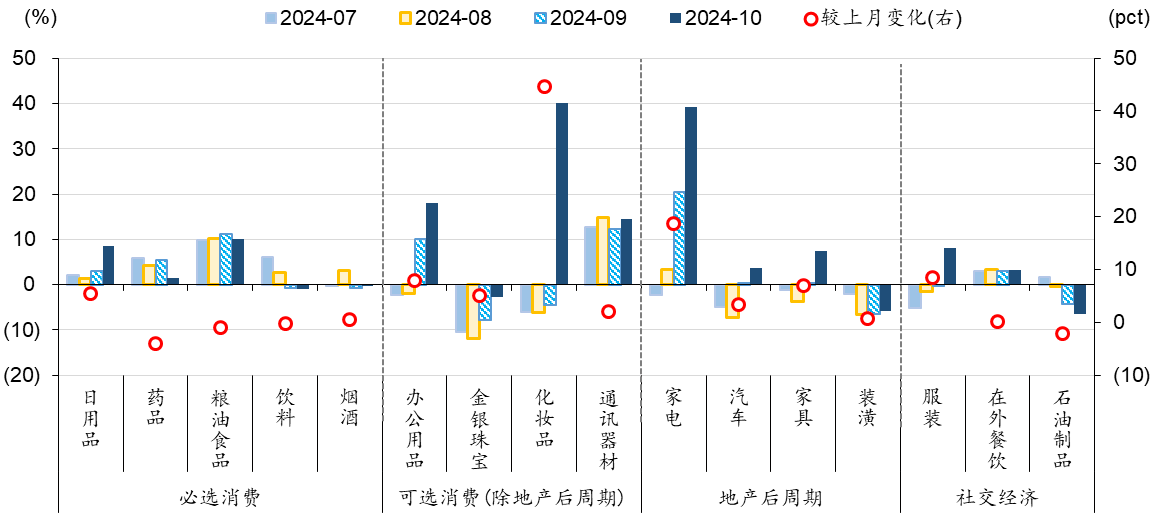

(1)消费是本次数据中的最大亮点,限额以上商品销售明显加快。10月份社零同比增长4.8%,增速较上月提高1.6个百分点。以旧换新政策和双十一促销前置是主要的拉动因素,家电(39.2%,+18.7Pct)、文化办公用品(18%,+8Pct)、家具(7.4%,+7Pct)、汽车(3.7%,+3.3Pct)、化妆品(40.1%,+44.6Pct)、服装(8%,+8.4Pct)等边际改善较为明显。最后,股市景气度提高带动的财富效应和预期改善,也对消费产生了提振作用。

图1、社零分项同比增速

(2)基建投资加快,受 “两重”建设、地方化债等政策推动。10月狭义基建投资当月同比分别为5.8%,较上月加快3.6个百分点。10 月,1000 亿元中央预算内投资计划和1000亿元“两重”建设项目清单已按程序下达。

(3)股市、楼市信心修复,金融业、房地产业景气度提升。10月服务业生产指数同比增长6.3%,较上月加快1.2个百分点,其中,金融业和房地产业回升幅度分别超过和达到3个百分点。

(4)楼市交易活跃度提升,但热度尚未传导至房企投资端。70个大中城市中,一线城市新建商品住宅销售价格环比降幅收窄,二手房住宅价格环比由降转涨;二、三线城市新建商品住宅和二手房住宅的销售价格环比降幅均出现不同程度收窄。10月商品房销售额(-1.0%,+15.3Pct)和销售面积(-1.6%,+9.4Pct)明显改善。但投资端,10 月房地产开发投资同比-12.3%,较9月下滑3个百分点;新开工面积同比回落 6.8个百分点至-26.7%。

2. 11月11日,央行公布了2024年10月金融数据

(1)新增人民币贷款5000亿元,Wind预期6093亿元,前值15900亿元。

(2)社会融资规模13958亿元,Wind预期14386亿元,前值37634亿元。

(3)M2同比7.5%,Wind预期7.0%,前值6.8%;M1同比-6.1%,前值-7.4%;M0同比12.8%。

10月金融数据整体与预期相差不大。其中信贷社融数据相对差,存款数据好,呈现出一定的温差。背后是经济动能偏弱,实体部门加杠杆意愿依然不足。而存款增速明显回升一定程度上是受到资金从理财回表的影响。另一方面,近期的一揽子政策在10月的金融数据上有一定投射,主要体现在结构的改善。一是居民信贷表现好转,居民10月消费、买房积极性改善;二是M1同比增速年内首次回升,背后是财政存款向企业转移,与近期项目资金到位率上行形成印证,同时M1也被看作为经济活力的前瞻指标。

第一,对公贷款延续同比少增,但票据冲量有所减少。10月非金融企业贷款新增1300亿元,同比少增3863亿元。其中短期贷款、中长期贷款分别新增-1900和1700亿元,同比分别多减130、少增2128亿元。

第二,地产和消费双重助力,居民信贷有所回暖。10月居民贷款新增1600亿元,同比多增1946亿元。其中短期贷款、中长期贷款分别新增490和1100亿元,同比分别多增1543和多增393亿元。

第三,社融增长的主要支撑在于非标而非政府债。10月社会融资规模13958亿元,同比少增4483亿元,其中主要的正贡献在于非标。10月非标融资-1443亿元,同比少减1129亿元。四季度追加4000亿再融资专项债额度,上周人大常委会发布会提到化债政策“马上启动”,年内2万亿置换债启动发行概率较高,预计未来两个月还是会对社融形成较强支撑,但与之相对应的是城投贷款非标可能有所减少。

三、 高频数据

1. 生产相关:生产整体保持平稳

11月第二周,全国主要钢企高炉开工率较上周下降,纯碱、涤纶长丝开工率较上周下降。PTA、沥青装置开工率较上周上升。根据Mysteel的数据,进入11月份,季节性淡季来临,北方部分区域施工停滞或者即将停滞,而南方部分区域或仍有赶工现象,不过整体需求可能会有一定的衰减。

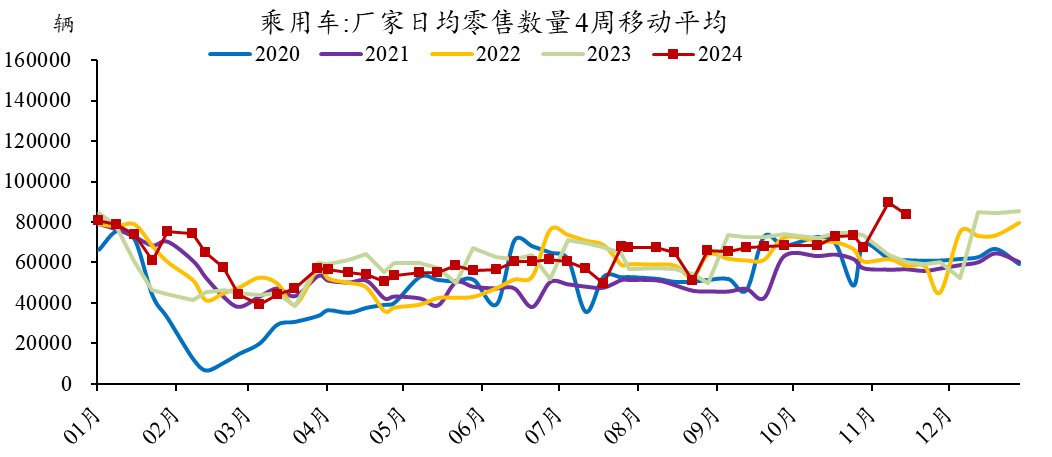

2. 需求相关:居民汽车消费热情较高

11月8日-11月14日,30 城新房成交面积环比-4.0%,同比+13%,新房成交同比增幅有所回落。重点17城二手房成交面积环比-5.0%,同比+31%,单周成交量仍在同期高位水平。乘联会最新数据显示,2024年11月1日至10日,中国乘用车市场零售量达到56.7万辆,同比增长29%。

图2、乘用车销量

3. 通胀相关:工业品价格下跌幅度较大

11月第二周,农业部公布的全国猪肉平均批发价为24.1元/公斤,环比-1.2%,跌幅扩大;蔬菜价格环比-3.0%。本周农产品批发价格200指数环比-1.6%,上周为-1.5%。

工业品方面,南华工业品价格指较上一周下降3.6%。国内螺纹钢、秦皇岛动力末煤(Q5500)价格环比下跌幅度加大。海外铜铝价格也走弱。

四、 政策面

财政部等三部门发布多项楼市税收优惠新政。其中提出,购买家庭唯一及第二套住房,140平方米及以下按1%税率征收契税,并明确北京、上海、广州、深圳可以与其他地区统一适用二套房契税优惠。在城市取消普通住宅标准后,对个人销售已购买2年及以上住房一律免征增值税。土地增值税预征率下限统一降低0.5个百分点。

五、 资金面

来自EPFR的数据显示,截至11月13日,海外主动型基金流出海外中资股市场扩大至3.4亿美元,此前一周流出2.2亿美元;海外被动型基金流出8.1亿美元,此前一周流出0.1亿美元。

11月第二周,融资余额流入明显放缓,并出现单日净流出。

图3、分渠道资金流入情况(亿元)

注1:由于数据公布节点的问题,部分数据在之后的统计中会有变动。

注2:偏股基金发行只能部分反应公募基金规模的变化。

六、配置建议

近期宏观面有一系列因素带来金融市场风险偏好调整,一是海外无风险利率上行,在较为集中的美国通胀预期交易下,10年期美债收益率重回4.4%以上;二是美国大选后市场对于外部环境不确定性的关注有所上升;三则监管对炒作行为加大“关注”。但我们判断这种调整仍属于良性调整,前期政策转向打底、场外资金充裕的背景下,我们继续对市场保持乐观,可以围绕政策支持和应对外部压力两条主线布局。

七、本周关注

1.中国1年期和5年期贷款市场报价利率(LPR)。

$圆信永丰医药健康(OTCFUND|006274)$

$圆信永丰兴源灵活配置混合A(OTCFUND|001965)$

$圆信永丰大湾区A(OTCFUND|009055)$

$圆信永丰汇利LOF(SH501051)$

$圆信永丰优加生活(OTCFUND|001736)$

$圆信永丰消费升级(OTCFUND|004934)$

$圆信永丰双利A(OTCFUND|000824)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !