A股连续3个交易日大跌。

今天,上证指数跌0.21%,深圳成指大跌1.91%,创业板指大跌2.35%。

超4100只股票下跌,涨跌幅中位数-2.27%,又是大幅失血的一天。

道人刚在小号说完,

只要成交量没缩,A股就能稳住。

下午A股就严重缩量,一泻千里。

半日放量594亿后,全天反而缩量673亿,来到17960亿。

内资主力“千亿大甩卖”力度稍减,“只”卖了900亿。

受周末“市值管理14条”影响,

今天领涨的是破净股比例最高的银行、钢铁、煤炭。

港股被A股拖累,冲高回落。

截至收盘,恒生指数涨0.77%,恒生科技涨0.32%。

消息面上,最近中概股Q3业绩陆续披露,趋势上持续向好。

上周五晚,阿里公布财报,

Q3营收2365.03亿,同比+5%,

净利润435.47亿,同比+63%,

经调整净利润365.18亿,同比-9%。

别看净利润+63%,阿里自己也在财报中说了,主要是因为股权升值。

更能反映阿里真实盈利能力的经调整净利润,同比-9%。

虽说增速下滑,但市场对阿里的预期本就不高,所以这个业绩其实还不错。

更关键的是,阿里核心的电商业务,Q3营收同比+1%,GMV大约+15%左右,

营收增速大幅低于GMV增速,说明淘天在让利。

让利的结果是,电商业务规模高速增长,阿里成功稳住基本盘。

作为对比,Q3全国网上零售总额增长为8.6%左右,

阿里能有15%的增长,

说明阿里市场份额有所提升,意味着阿里基本已经熬过了最难的阶段。

汇总一下已经出财报的几家中概公司,

目前看来业绩都还不错。

业绩最差的网易,预期最好,

一直不太给力的阿里也算是稳住了。

我们的投资逻辑不断得到验证。

等市场预期彻底转向,港股这些优质资产的估值将会大幅提升。

01

A股,再也不会有大牛市了!

周末,证监会发布了“市值管理14条”。

我们直接挑重点讲:

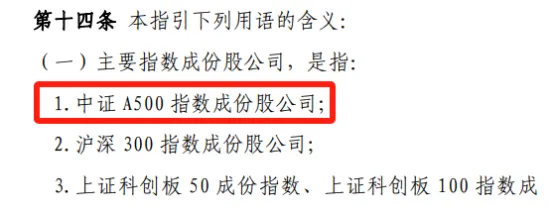

1、明确有市值管理义务的上市公司范围

中证A500、沪深300、科创50、科创100、创业板指、创业板200、北证50这些指数的成分股,明文规定要有具体的市值管理制度,包括设立部门、分配人员、高管领导等。

比较有意思的是,文件中把中证A500放在了第一个,而不是传统的沪深300。

结合中证A500指数发布以来,相关产品规模迅速扩张,里面或许有些门道。

2、对两类情况须有应对措施

一个是短期连续下跌或大幅下跌,具体定义是20天内跌20%,或者一年内最大回撤50%,

另一个是连续12个月股价低于净资产,就是我们常说的破净股。

很多人看到这个消息,第一反应是又有利好了:

破净股有救了!

单看今天的行情,好像的确没毛病。

不过在道人看来,这种市值管理,做了还不如不做!

A股的破净股之所以长期破净,真的是因为没做好市值管理工作吗?

核心还是市场生态环境不行,炒小炒差的风气几乎从来没停过。

为啥会这样?

本质上是融资市时代留下的顽疾:

上市门槛过于宽松,财务造假成本过低,上市了大量没有业绩的垃圾股。

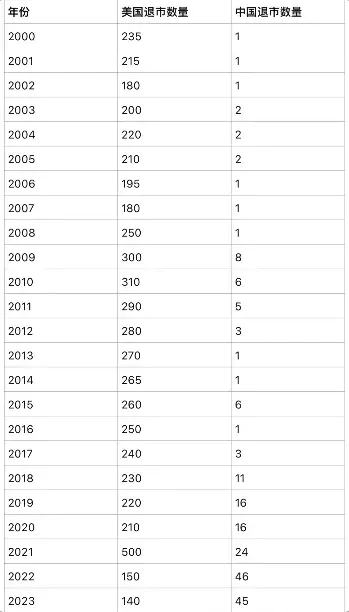

更的是,退市制度还不健全,超过5000只股票,每年退市率只有不到1%,上市就等于上岸、拿到“铁饭碗”。

大多数垃圾股本身市值不大,少量资金就能拉动,再加上没啥退市风险,在散户较多的A估市场,天生就是为了炒作割韭菜而生的。

如果你是市场主力资金,凭借着自身资金和信息优势,靠炒垃圾股割韭菜一年能赚一倍,靠买高股息破净股一年只能赚不到10%。

换你,你会怎么选?

不去完善退市机制,把大量不拉的垃圾股清除掉,

反而在市值管理这种表面问题上大做文章,

最终只能是治标不治本,给市场再次提供一波炒作割韭菜的机会。

如果长期这样搞下去,A股恐怕再也没有大牛市了!

大牛市,尤其是长期大牛市最核心的三个前提:

1、充足的流动性

2、持续改善的基本面

3、完善的制度保障,这是长牛重要根基

过去10年,标普500年化收益率11.07%,

印度SENSEX30年化收益率10.71%,

而同样代表A股核心资产的沪深300,年化收益率却只有4.53%。

为什么老美经济增速比我们慢一倍多,美股却能长期走牛?

隔壁阿三经济实力和企业实力比我们差很多,也能长期走牛?

本质上是人家制度足够健全。

美股自不必说,作为全球最成熟的资本市场,上市和退市的通道都无比畅通。

只要你真正有价值,就能上市,并且在美股长期上涨,

如果只是一时侥幸得以上市,马上就会原形毕露,跌成仙股然后退市。

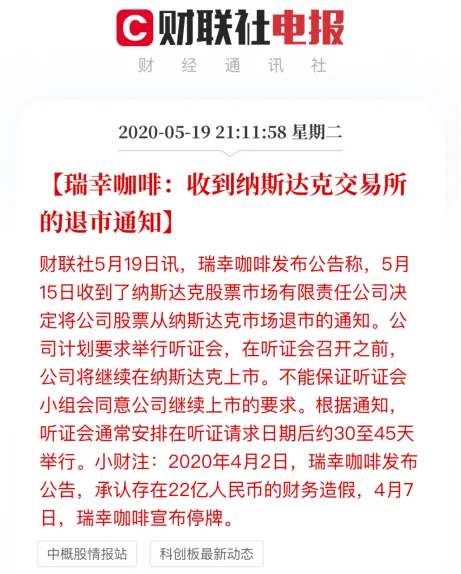

对财务造假等恶劣行径也绝不姑息,

瑞幸坐实造假后,就直接被纳斯达克交易所勒令退市,完全不留余地。

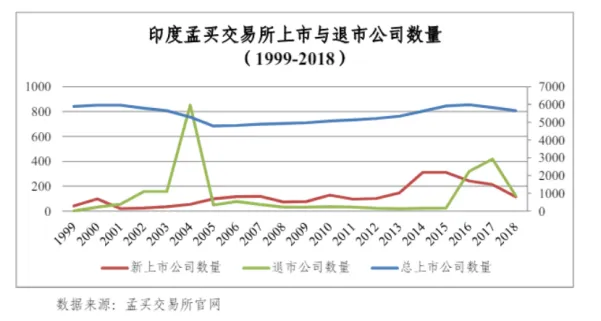

印度股市虽然远不及美股成熟,但在退市机制上可圈可点。

01—04年、16—18年,印度股市有过两拨大的退市潮,清退了大批垃圾股。

这是印度股市长牛的保障。

当前的我们,已经和过去不一样了!

经济增速降下来后,无法像以前那样用高经济增速掩盖很多根本上的问题。

从流动性上来看,也不像之前那样有潜力了。

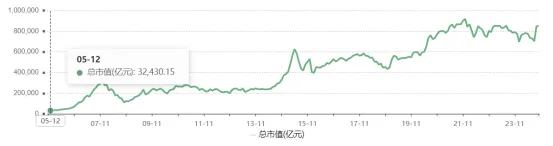

05年总市值才3万多亿,如今已经飙升到近90万亿。

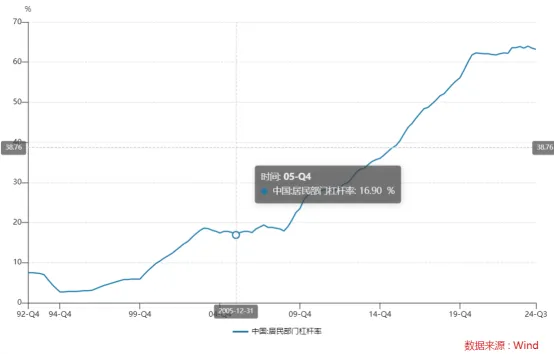

05年,居民杠杆率不到20%,如今长期维持在60%以上。

虽然外部资金看起来很多,各种政策看起来很给力,但有多少是能流到股市的?

在这种情况下,如果不从根源上解决问题,

还只是头痛医头,脚痛医脚,A股“这辈子”恐怕都很难再有大牛市!

02

不要把所有问题都怪到散户身上!

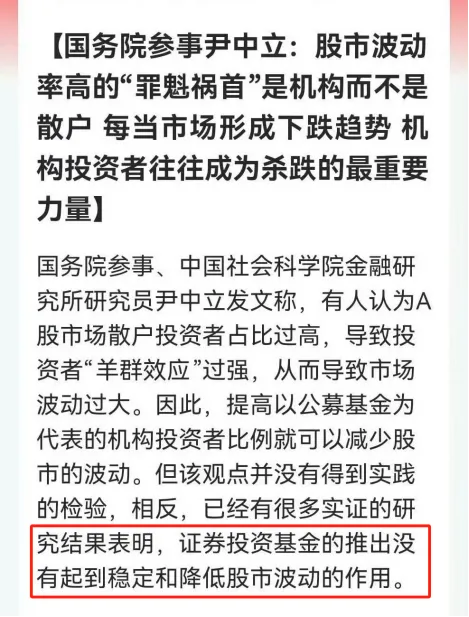

周日,社科院金融研究所研究员尹中立发文称,

股市波动率高的“罪魁祸首”,是机构而不是散户。

他认为A股市场追涨杀跌的元凶,不在散户,而在机构。

过去,我们常说A股散户比例高,造成了A股的高波动。

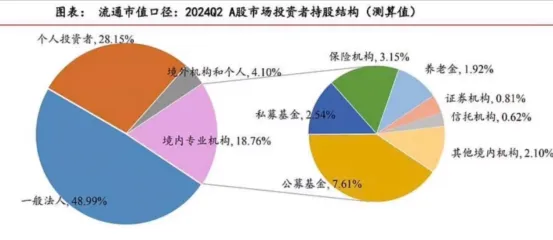

然而事实上,当下的A股持仓,主力早就不再是散户。

根据券商测算,2024Q2散户持仓市值占比只有28%,远低于机构持仓。

而且虽然很多散户喜欢追涨,但有更多散户跌了死扛。

涨了追高买入,跌了抄底死扛,

这才是散户的完整画像。

社科院文章也指出:

散户反而是股票市场稳定的最重要力量,

而机构投资者往往是成为杀跌的最重要力量。

来看看过去A股资金流向,

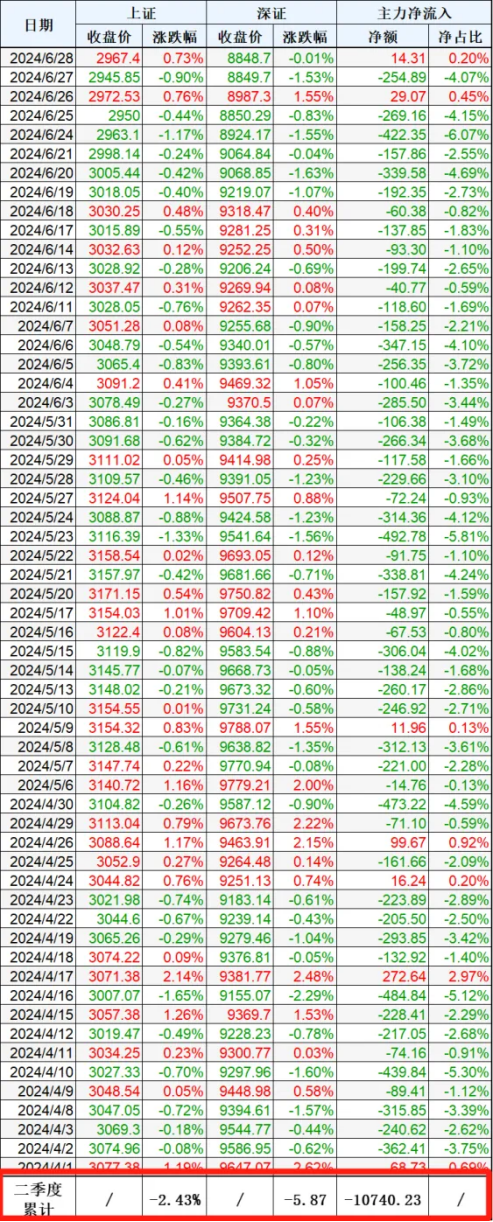

最近20个交易日,主力资金(主要是机构)仅有一天净流入,其余19个交易日全都在卖!

累积净卖出12457亿!

这几天,主力资金更是加速出逃,5个交易日净流出5千亿,3个交易日净流出3000亿,

以1天1千亿的速度,甩卖A股资产!

机构这么卖,散户哪儿还顶得住?

这不,A股已经连续三日回调。

大A的波动,很大程度上是毫无职业操守的机构和一众基金经理造成的。

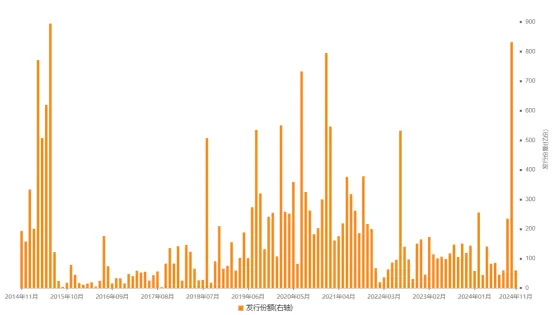

为了规模,基金经理往往在高位疯狂发新基,

嘴上说着价值投资,实则越涨越买,全然不顾市场高位存在的巨大风险。

20、21年市场高位,

也是近几年股票型基金发行最密集的时候。

很多人一提A股波动大,就怪散户追涨杀跌,没有耐心。

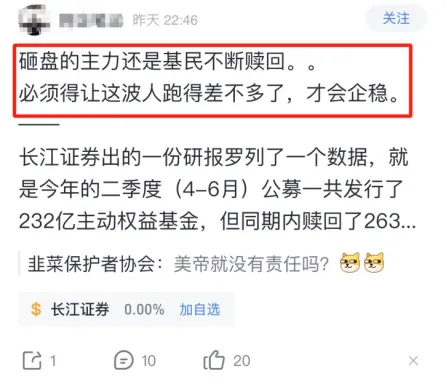

这大半年,很多人甚至很多自诩为专业的投资大V,都把A股暴跌的罪魁祸首都怪到基民头上。

真的是这样吗?

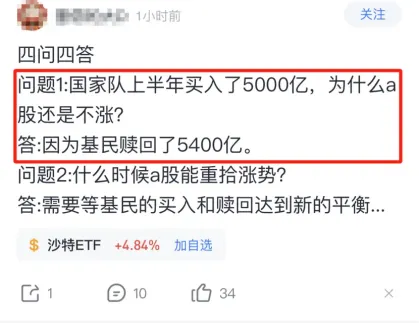

以今年第二季度为例,

基民累计赎回2634亿,公募基金为了应对赎回潮,抛售了2401亿元股票。

但同期二季度内资主力累计净卖出10740亿,平均每个交易日净卖出182亿!

即便把公募基金赎回的2401亿全都算成内资主力,也只占总卖出额的四分之一。

剩下的8339亿,到底是谁在卖?!

鬼吗?

基民不仅要被割韭菜,还要替一众机构和基金公司背锅。

最后,分享一下今作:

创建光伏ETF条件单

$易方达蓝筹精选混合(OTCFUND|005827)$$中欧医疗健康混合A(OTCFUND|003095)$

本文作者可以追加内容哦 !