近期,半导体重要消息不断,自主可控相关板块集体上涨,盘面上看,半导体材料、设备领域表现最强,向上突破10月8日高点,大幅提振市场信心。那么,半导体上游这次上涨的内在逻辑是什么?能否顺势走出长牛行情呢?

本次上涨的内在逻辑?

1、自主可控升温:

周末两则消息分别表现了先进制程的断供风险以及国际环境的复杂多变,因此对半导体国产替代和自主可控预期进一步提升。而半导体制造主要就是设备和材料产业链,因此,在盘面上表现也最为强势。

中信建投认为,国产替代是必经之路,要紧跟自主可控的行业主旋律。随着全球半导体设备回升,国内下游产线扩产预计将继续向上,叠加设备国产化率快速攀升,国产设备均会有较好的订单表现。

2、三季度业绩超预期:

半导体材料设备指数40只成份股已全部公布2024年3季报,从营业收入角度来看,40家企业中有32家前三季度营业收入实现了同比增长,长川科技营业收入同比增长率达到110%;从归母净利润角度来看,35家企业实现盈利,其中20家前三季度归母净利润同比增速达到两位数,其中6家增速超100%,长川科技归母净利润同比增长达到了惊人的268倍。(数据来源:Wind,个股仅作为举例,不作为推荐。)

从订单量来看,多家中国半导体设备公司在2024年的订单量相比去年同期有了显著增长。十五家半导体设备企业在2023年和2024年三季度的合同负债分别达到了213.26亿元和197.96亿元,同比增长分别为4.09%和7.73%,这表明在手订单充足,为企业未来的业绩增长提供了坚实保障。(数据来源:Wind。)

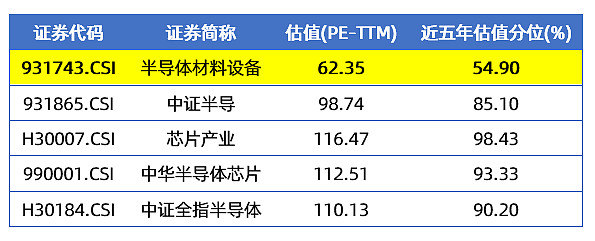

3、半导体上游估值相对较低:

在本轮大涨前,半导体芯片类指数基本处于近五年的相对高位,但数据显示,半导体材料设备指数估值在62倍左右,处于近五年55%左右的分位点上,也就是半导体上游材料设备在此前为半导体赛道中最为低估的行业,在业绩过硬以及国产替代核心的两大利好加持下,资金自然更为青睐。

数据来源:Wind,截至2024.10.28

海内外对比,半导体上游长牛行情可期?

自从一揽子促进资本市场的政策发布后,有效扭转市场的悲观预期,A股市场快速上涨,尤其是科技成长方向连续涨停。那么,A股半导体是否能走出长牛行情,或许可以通过分析海外半导体公司在牛市中的表现得到一些借鉴。

海外半导体设备龙头在2018以后走出了一波长牛行情,华西证券梳理发现,股价角度来看,2018年以来海外半导体设备龙头表现最强的股价暴涨16倍,最弱的股价也涨了2倍有余,多数个股上涨超过3倍,平均涨幅+488%,大幅跑赢全球主流资产。(数据来源:Wind,华西证券研究所,数据截至2024年10月23日。)

对比海外半导体设备和A股半导体设备龙头所处的行业周期和成长阶段,或许可以梳理出以下三个逻辑,以支撑半导体上游的长牛行情:

1、A股具备估值差:

股价的上涨也驱动海外半导体公司的估值不断上升,目前多数海外半导体设备公司估值分位在75%以上,而国内龙头公司估值基本都处于历史10%-30%分位,少数处于40%-60%分位。结合A股半导体设备龙头持续高增的业绩,有理由相信短期的高估值可以被高成长性消化,估值修复仍然存在空间。

2、先进封装扩产:

在AI芯片成为半导体需求增长重要推动力的背景下,海外芯片龙头订单高增,而中国大陆先进制程扩产的基调也将继续保持。在政策的大力支持下,预计2025年中国大陆晶圆厂的扩产增速仍将保持较高水平。特别是对于那些能够在技术和市场上取得突破的企业,将迎来更多的发展机遇。

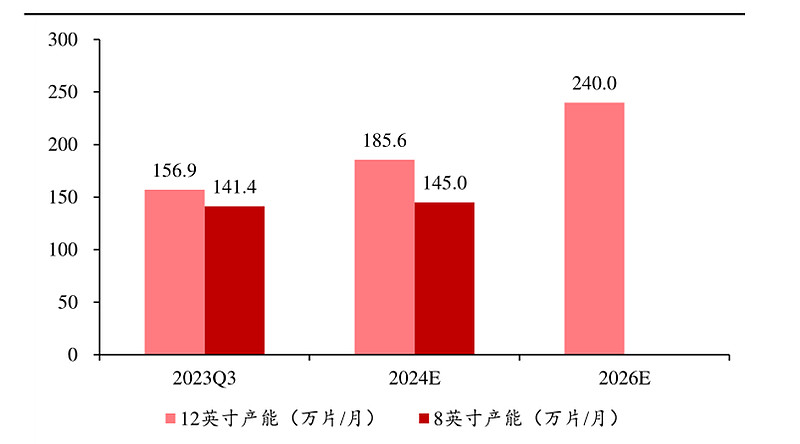

据集微咨询(JW Insights)统计,中国大陆未来5年(2022年-2026年)预计将新增25座12英寸晶圆厂,涵盖逻辑晶圆代工产线、DRAM产线、MEMS产线等。这些晶圆厂的总规划月产能将超过160万片,到2026年底,中国大陆12英寸晶圆厂的总月产能将达到240万片,相比目前提高165.1%。

资料来源:SEMI、集微咨询、方正证券

除了新建晶圆厂,现有晶圆厂也在进行扩产。例如,中芯国际、华虹半导体、长江存储等企业都在积极推进产能扩张计划。(以上个股仅作为举例,不作为推荐。)

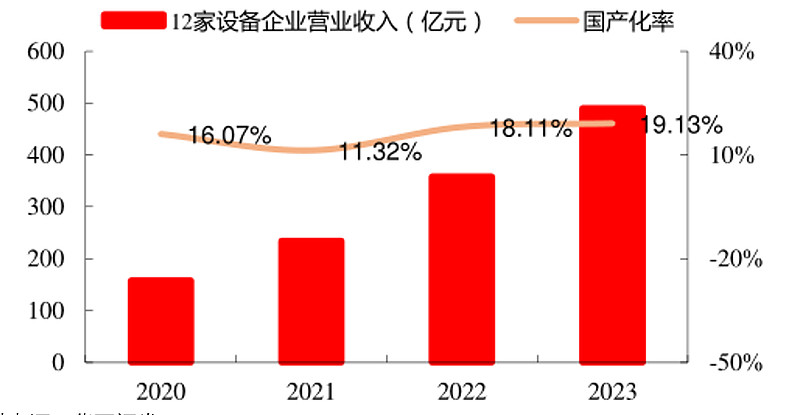

3、国产替代空间大:

整体来看,半导体设备国产化率仍处于低位。仅统计上市公司,收入口径下,2023年12家半导体设备上市企业合计实现营收490亿元,对应半导体设备市场整体国产化率仍不足20%。在全球产业链变化以及国际形势的影响下,自主可控、安全可靠成为了中国半导体行业发展的关键词。国产替代空间较大,本土设备商市占率仍有望持续快速提升。

资料来源:华西证券

相关产品:

半导体市场复苏态势向好,投资者不妨关注半导体材料ETF(562590)及其联接基金(A类:020356、C类:020357),产品紧密跟踪中证半导体材料设备指数,指数中半导体设备(53.7%)、半导体材料(22.9%)占比靠前,合计权重超76%,充分聚焦指数主题,均为国产替代关键环节。

$半导体材料ETF(SH562590)$$上证指数(SH000001)$$北方华创(SZ002371)$#北京商报:慢牛并非要为市场降温#

资料参考:

华西证券,《科技自主产业趋势下,持续看好A股硬科技行情》

华西证券,《半导体设备专题研究:探讨海外半导体设备长牛底层逻辑,看好A股硬科技资产估值修复》

中信建投,《中信建投半导体设备系列报告:海外制裁边际收紧,紧跟供应链自主可控主旋律》

中证半导体材料设备指数基日为2018.12.28,基日以来各完整年度业绩为:119.06%、60.63%、34.42%、-31.93%、-5.13%。数据来源:Wind,中证指数公司。

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中高风险(R4)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.市场有风险,投资须谨慎。数据仅供参考,不构成个股推荐

本文作者可以追加内容哦 !