回溯过往数据可以发现,商业银行净息差普遍下行在漫长的发展历程中并不稀奇。

就近来看,2012年三季度-2017年一季度便是一个下行周期。2012年以来经济下行压力加大,央行于2012年6月开启降息周期直至2015年;同时,这一阶段中国的利率市场化改革进展明显,央行依次在2013年7月和2015年10月宣布分别取消贷款和存款利率限制,并于2013年10月25日启动LPR集中报价的正式运行。在此背景下,商业银行净息差持续下降,至2017年一季度,行业净息差降至2.03%的阶段历史低位。

之后,自2017年一季度便又进入上行周期,直至2019年三季度。2016 年年初起,央行将之前的准备金动态调整和合意贷款管理机制升级为“宏观审慎评估体系”(下称 MPA)。虽然该阶段基准利率保持不变,但央行和监管机构开启金融降杠杆操作,持续提升政策利率,市场流动性总量偏紧、市场利率明显提升,同时MPA考核的影响下商业银行的贷款利率持续上行,新发生加权一般贷款利率从2017年一季度开始提升,至2019年三季度提升了33BP,拉动该阶段商业银行的息差共提升17BP。截至2019年末,商业银行整体净息差为2.2%。

目前,行业正处于近年来的第三个下行周期之中,即2019年四季度至今。国家金融监管总局公布的2024年二季度银行业保险业主要监管指标数据情况显示,二季度商业银行净息差为1.54%,和2019年末的2.2%相比降幅明显。

不过,在这其中也有一个周期现象,即息差低于2%的银行在2019年、2020年开始减少,但在2022年又开始回升,这说明一些银行在这个下行阶段通过一些措施实现了一定的回调。所以,为求数据更具时效性,本文【科技金融说】将以2021年三季度的数据为参考,从最近三年42家A股上市银行息差变化去透视行业情况,看看哪些银行相对比较平稳、哪些变化较大、哪些相对更为坚挺。

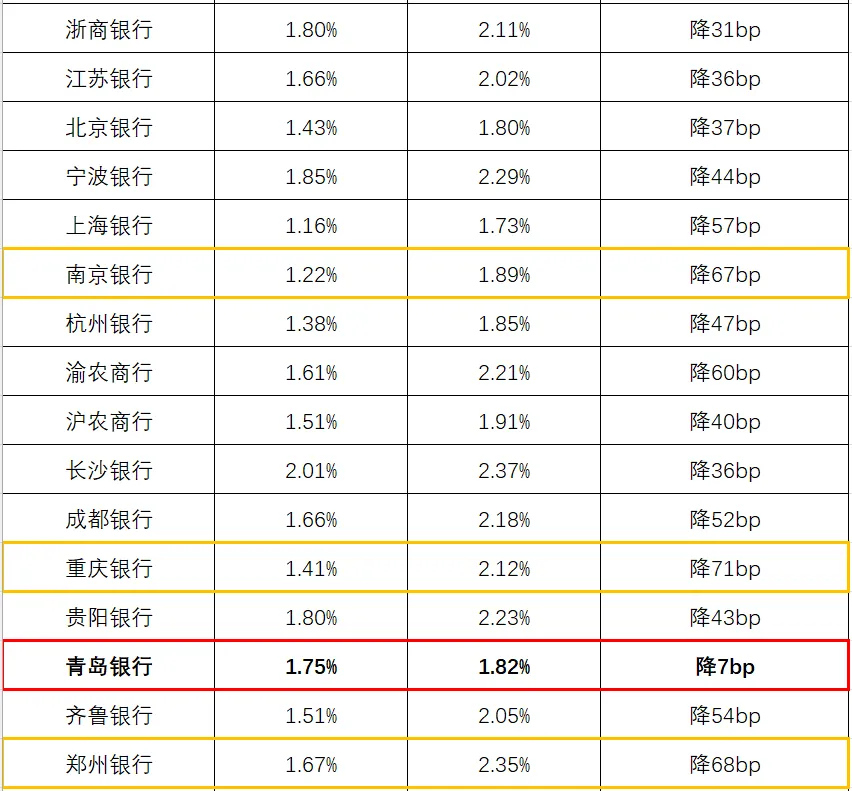

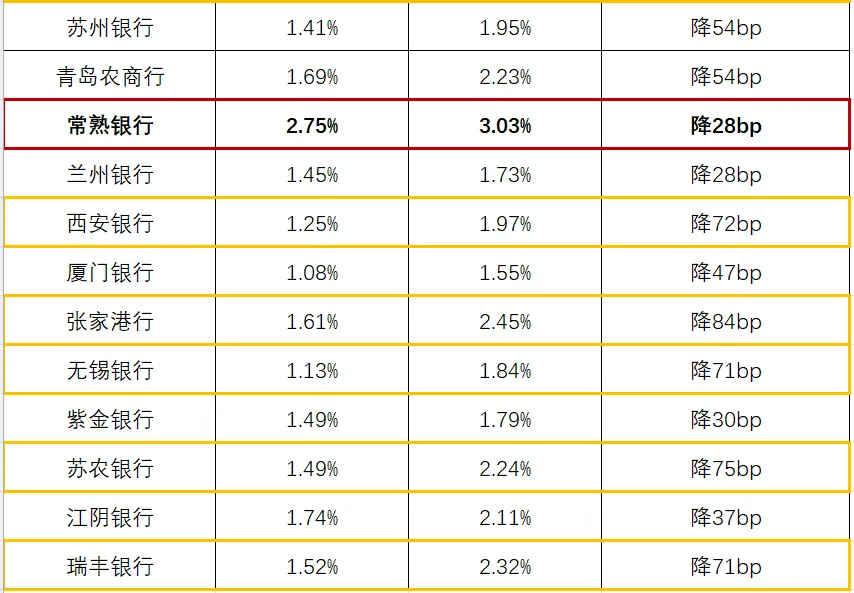

数据来源/企业预警通,【科技金融说】整理

01

哪些银行相对坚挺?

42家A股上市银行中只有2家息差在2%以上

【科技金融说】统计发现,截至2021年三季度,42家A股上市银行中,净息差高于2%的共有25家。其中六大行中,除了交通银行、中国银行外,其余4家均在2%以上。上市股份行以及上市城农商行中,分别有6家、15家。而如今(截至2024年三季度),净息差能够达到2%以上的A股上市银行只剩下2家,分别是长沙银行(2.01%)、常熟银行(2.75%)。

常熟银行无疑是较为坚挺的存在。可以看到,在2021年三季度末,该行的息差在42家A股上市银行中也是的存在,为3.03%。如今,在息差下行趋势的裹挟下,三年也下降20BP,但依然为2.75%,堪称“亮眼的存在”。

三季报数据显示,2024年前三季度,常熟银行实现营业收入83.7亿元,同比增长11.3%;实现归母净利润29.76亿元,同比增长18.17%。分季度看,2024年第三季度,常熟银行实现营业收入28.64亿元,同比增长9.91%;实现归母净利润12.41亿元,同比增长16.26%,整体业绩表现也较为稳健。

02

哪些银行三年息差变化幅度相对平缓?

衡量息差表现,除了看最新数据,整体变化趋势或许也可视作一大角度。

【科技金融说】在统计2021年三季度以及2024年三季度的数据时发现,42家A股上市银行中,有2家银行的净息差3年变化较为平缓,分别是兴业银行、青岛银行,其2021年三季度时的净息差分别为1.90%、1.82%,在2024年三季度末,这一数据分别为1.84%、1.75%。

结合2021年、2022年以及2023年年底数据可以看到,兴业银行、青岛银行的净息差,之所在2021年三季度-2024年三季度期间环比下来的降幅相对较小,核心在于其整体变化呈现出一种波浪式变化的趋势,即缓升或缓降。比如,在2021-2023年年底,兴业银行的净息差分别为:2.29%、2.21%、1.93%;青岛银行的净息差分别为:1.79%、1.76%、1.83%。

03

哪些银行变化更大?

相对于兴业银行、青岛银行的缓升、缓降,有些银行则呈现出更为明显的大涨大跌之势。

比如,六大行中的工商银行、农业银行、建设银行,股份行中的平安银行、光大银行、华夏银行,以及城农商行中的南京银行、重庆银行、西安银行、郑州银行、张家港行等,把其2021年三季度的净息差和2024年三季度的数据相比,整体降幅都在60BP以上。

而若进一步剖析2021年年底-2023年年底的数据能够发现,上述银行的息差变化基本都呈现出持续下跌的态势,中间没有任何缓冲迹象。

比如工商银行,其截至2021年三季度的净息差为2.11%,在2021年年底-2023年年底,其净息差分别为2.11%、1.92%、1.61%,截至2024年三季度末,这一数据降至1.43%。

再如农业银行、建设银行,其截至2021年三季度的净息差均为2.12%;2021年年底-2023年年底,其净息差分别为2.12%、1.90%、1.60%;2.13%、2.02%、1.70%;截至2024年三季度末,这一数据分别降至1.43%、1.52%。

股份行中,甚至在本文所提及的42家上市银行中,平安银行都是比较值得关注的存在。该行截至2021年年底的净息差为2.79%,2022年-2023年这一数据分别降至2.75%、2.38%,截至2024年三季度末,则降至1.93%。虽然在商业银行中数据排名依然靠前,但是整体降幅也比较明显。

上市城农商行中,南京银行在2023年以前的息差变化也相对比较平稳,其2021年-2023年的净息差分别为1.88%、2.19%、2.04%,但到了2024年三季度这一数据直接降至1.22%,环比降了82BP。

重庆银行、西安银行自2021年以来的净息差也是持续下行的态势。2021年-2023年其净息差分别为2.06%、1.74%、1.52%;1.91%、1.66%、1.37%;截至2024年三季度末,这一数据分别降至1.41%、1.25%。

结语

回望此轮5年下行周期,即2019年至今,能够看到比较明显的下行信号就是2022年第一季度末商业银行的整体净息差降至1.97%,这是自2010年以来首次跌破2%。也正是在此之后,商业银行整体净息差持续下滑,2023年年底这一数据降为1.68%。

不过,进入2024年以后,在多轮政策调整刺激下,这轮下行趋势开始收窄。其中,今年一季度商业银行整体净息差相比2023年末的1.69%缩窄0.15个百分点 ;今年二季度银行业净息差1.54%,与一季度持平。

那么,这是否代表拐点即将出现?尚未可知。而这个周期还要持续多久,也无法预测。对于各大银行来说,能够做的就是积极应对,在稳息差的同时保持合理利润水平,并实现稳健经营。

而且,从另一个视角来看,这轮息差下行周期又何尝不是一次“让银行业更深入、更近距离地审视自身业务和资产负债结构等问题”的机会呢?

跳出舒适区,银行业的经营模式也该变一变了。

本文作者可以追加内容哦 !