要点概览:市场在经过前期快速上行和行情扩散后,或将会进入相对平稳的阶段,为下一个阶段行情蓄力,具体可能体现为震荡和结构分化的局面,后续市场有望围绕财政政策发力方向和经济工作会议预期进行布局,建议或可关注:在AI大时代有受益于盈利增长和估值提升的通信领域、需求有望迎来快速增长的国产算力方向,性价比消费趋势和线上流量催化的新零售领域。

基本面方面,10月美国基本面数据多数出现改善,国内政策进入密集窗口期,但资金面与情绪面承压导致权益市场出现冲高回落态势。海外方面,美国非农、CPI、零售等数据连续反弹,10月PMI超预期向上,软着陆预期上升;此外特朗普在大选中胜出,资本市场重启“特朗普交易”。国内方面,央行、证监会等相继表态继续支撑市场,三季度经济修复斜率偏缓背景下,财政进一步确认政策转向,金融街论坛再论资本市场和货币政策建设,央行将一年期和五年期LPR下调至3.10%和3.60%,政策呵护意愿明显。

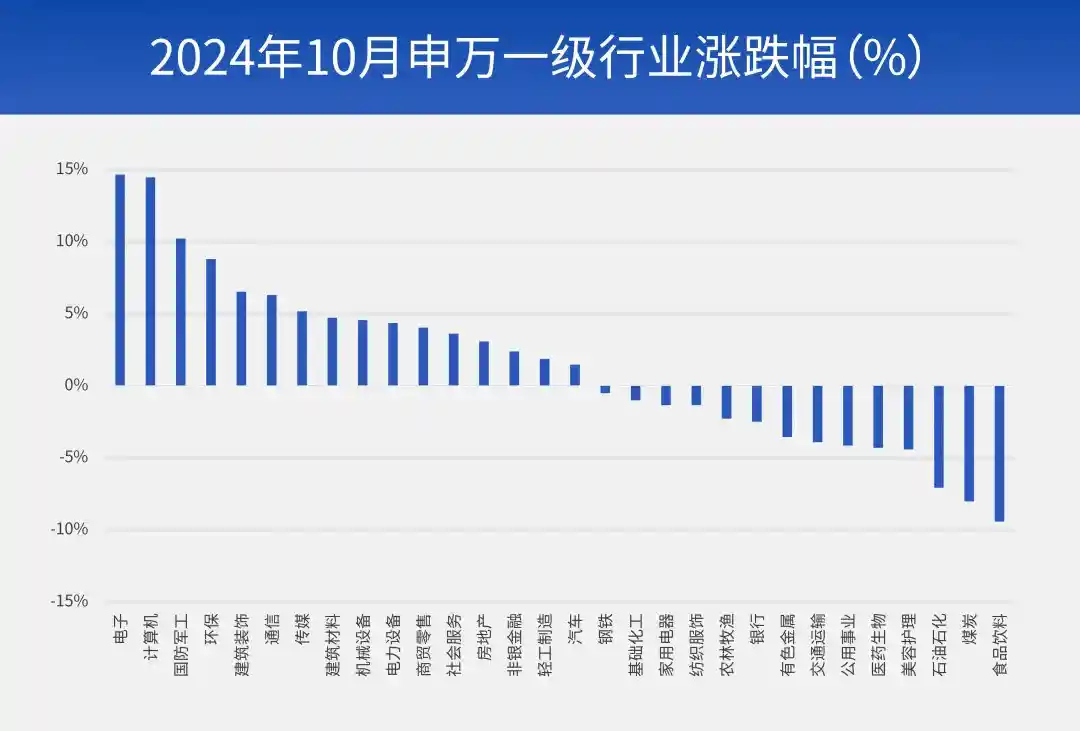

权益市场上,节后快速上涨后,市场进入情绪降温的盘整阶段,产业资本入场意愿回落、顺势资金流入放缓,市场转向减量博弈下的结构性行情。月中逐渐进入政策细节验证与落地效果观察期,市场风险偏好有所修复,主题投资活跃,盘面上体现为受消息面影响较大的板块轮动行情。风格上,国内权益内部分化扩大,小盘风格、成长风格相对占优,北证50表现最强,红利风格回调最明显。行业表现上,10月与人工智能,国家安全相关板块如军工、信创、半导体等自主可控领域表现较好;电子(14.65%)、计算机(14.46%)领涨,电力设备(4.34%)、建筑(6.52%)建材(4.71%)等领域触底回升。前期领涨的消费(食品饮料跌9.44%)、红利(煤炭跌8.04%、石油石化跌7.08%)等领域的相关板块出现了明显的调整。

数据来源:Wind,2024.10,我国股市运作时间较短,过往业绩不代表未来表现。指数业绩不构成对基金业绩表现的任何承诺和保证。

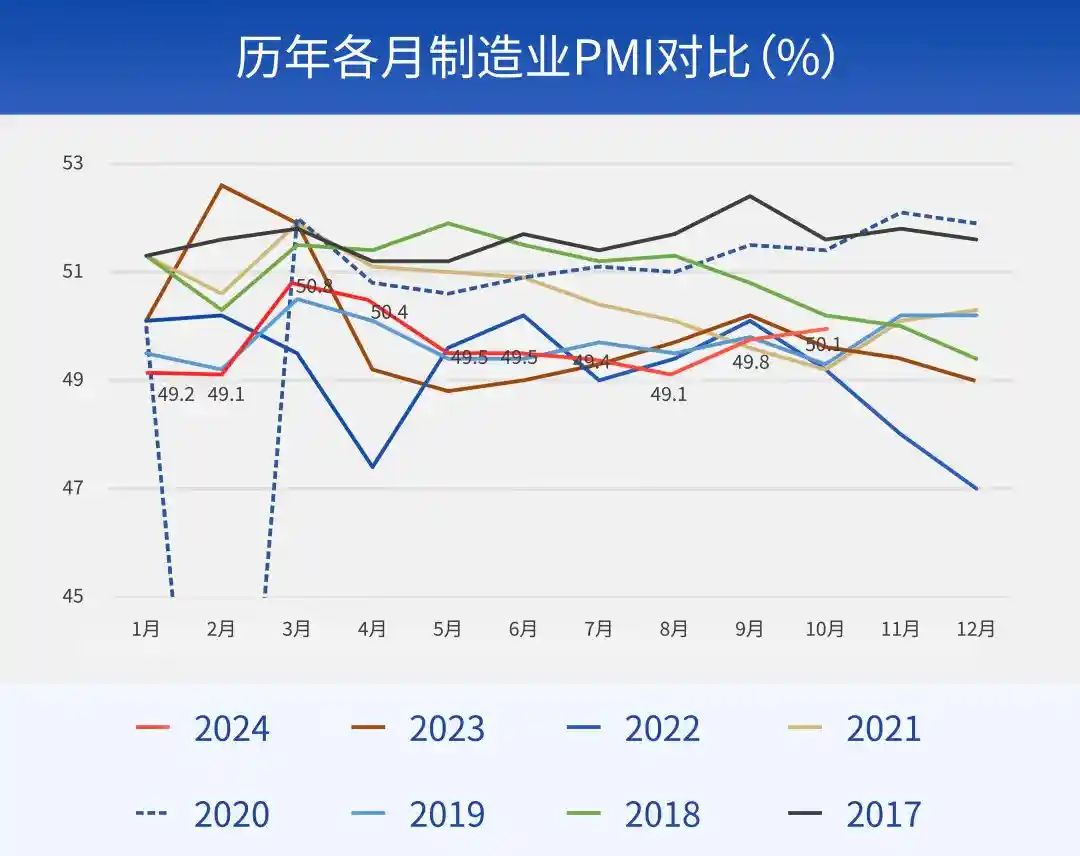

经济数据角度来看,三季度实际GDP同比4.60%,名义GDP同比4.04%,符合市场预期。三季度实际增长率较二季度继续有所放缓,名义增长率持续持平上一季度低位,所以政治局会议指出“当前经济运行出现一些新的情况和问题”,这也是本轮逆周期政策出台的背景;前三季度实际GDP累计同比4.8%,对应要实现全年5%左右,四季度要5.3%左右,这意味着本轮政策应会持续保持力度和连续性;从最新高频数据来看,9月下旬以来实际增长和名义增长已有不同程度改善,所以三季度已有较大概率是本轮增长低点。整体来看,三季度经济增长斜率进一步放缓,随着一揽子逆周期调节政策的出台,经济数据处在继续改善的过程重,10月国内PMI、BCI均超季节性回升,中国PMI领先美欧日进入扩张区间,结构上的变化主要有以下几点:1)生产端提速,部分高新技术产品产量和产能利用率提升,价格端仍承压,供需格局有待进一步提升;2)制造业、基建、房地产投资增速均有改善;3)9月社零增速提升,家电、家具、建材等地产链改善明显;4)10月出口同比12.7%,创年内最高。环比为1.8%,明显超季节性,这与9月环比低于季节性有一定关系。9月两次台风接连在长三角地区登陆,导致运输排期延后。

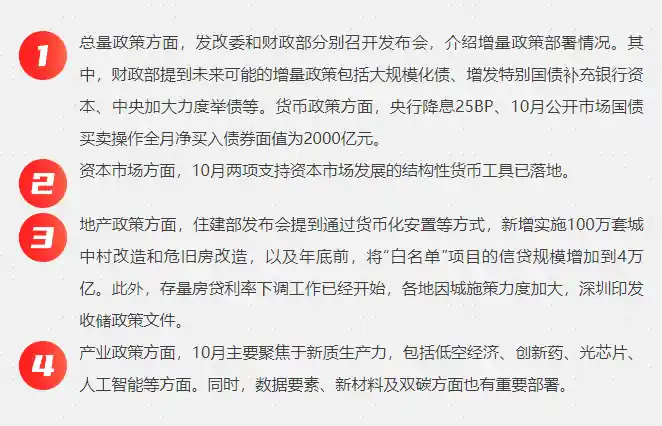

政策角度来看,本轮稳增长政策的三大切入点是地产、消费、广义融资(信贷、财政),这三者均是目前经济的关键短板。具体来看:

企业盈利角度来看,三季报业绩基本披露完毕,受内需不足、收入放缓等因素影响,A股盈利持续承压。大类行业中消费服务增速较高,信息技术盈利稳健,金融地产净利同比转正,其中非银改善明显;医药、资源品和中游制造盈利仍疲软。目前政策端已经出现发力的积极信号,后续随着政策的落实和实物工作量的形成,企业盈利有望改善,消费服务、高新技术以及金融等领域盈利有望继续改善。

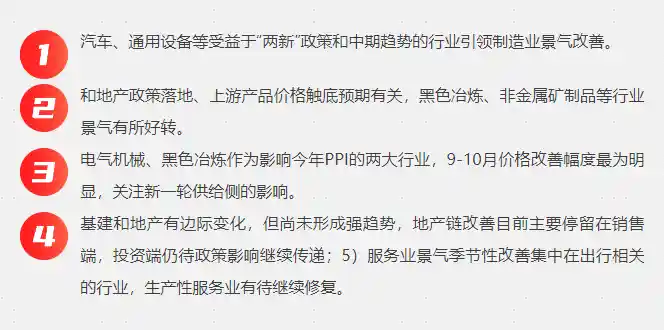

10月数据显示中观层面五大线索值得关注:

流动性角度看,10月社融增加1.4万亿元,大致持平于Wind统计的市场平均预期(1.44万亿元),同比少增4483亿元;考虑到去年同期特殊再融资债券发行带来的高基数,这一数据表现尚可。股市资金供需方面,10月股票市场可跟踪资金供给规模继续扩大,资金供需继续净流入,融资资金成为主力增量资金,ETF净流入有所放缓。三季报、美国大选、财政刺激力度等靴子陆续落地,大盘料逐步进入盘整阶段,产业资本入场意愿回落、顺势资金流入放缓,市场转向减量博弈下的结构性行情。

整体来看,10月以来A股市场交易主要围绕四条核心线索:一是定价国内逆周期政策的陆续释放,国内权益市场日交易量多数时段保持2万亿以上,交投较为活跃,风险偏好整体偏高。二是定价政策有效性的初步呈现,10月BCI、PMI、高频数据同步好转,对A股高贝塔板块形成支撑,对红利资产形成压制。三是定价三季报总量下行的“弱现实”,经历10月上旬的市场大涨后,市场逐渐向基本面定价,24Q3上市公司整体盈利下行背景下,大盘在下旬开启了高位震荡行情。四是美国大选影响,10月特朗普交易2.0卷土重来,其对美国国内减税、对外加税的政策框架带来其国内通胀上行预期,美债收益率曲线走陡,利差逻辑下美元走升,亦会对A股风险偏好形成扰动。

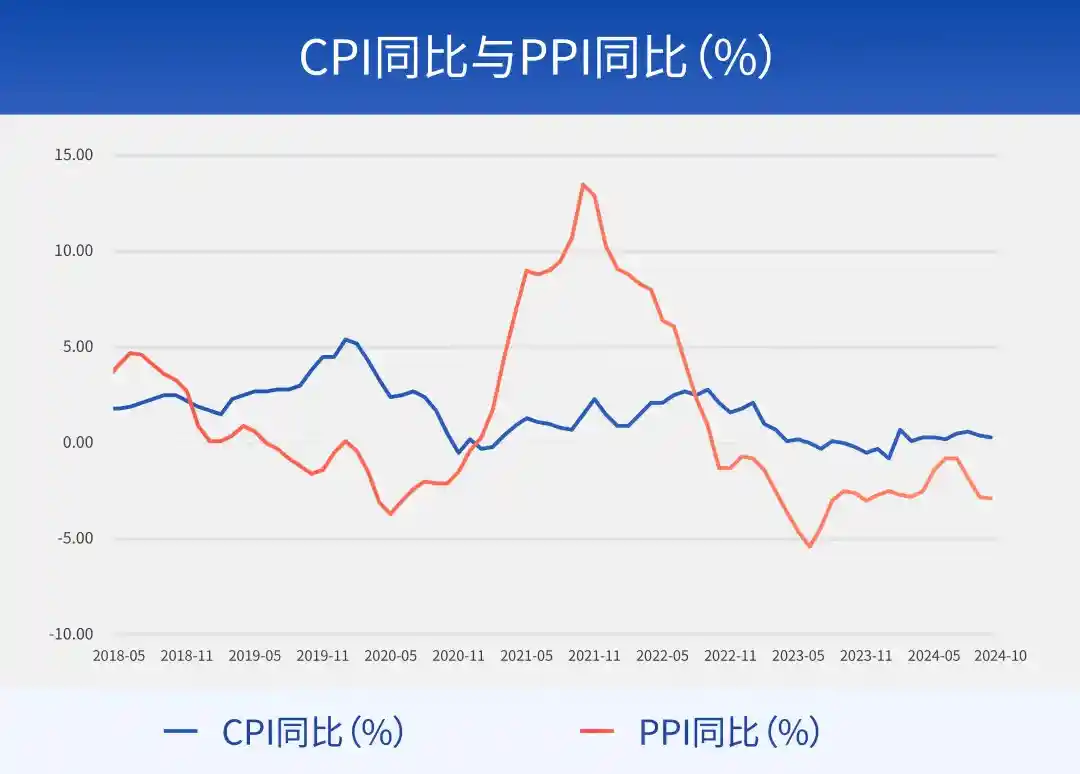

综合来看,A股11月市场运行逻辑上存在三条线索:一是逆周期政策依然是主逻辑;二是关注新一轮供给侧对PPI后续的影响;三是美国大选、美联储降息等不确定性在11月落地,其对全球大类资产的影响将会逐步明朗化。整体来看,海外“降息+不衰退”的组合或有利于风险资产。

逆周期政策方面,重磅会议接连召开后,经济数据边际改善,效果开始显现。考虑到明年增长目标仍大概率保持稳定,稳增长框架将至少延续至明年上半年,这将带来部分领域的收益,以及企业盈利相对广谱性的改善。11月开始进入国内A股的年报披露空窗期,国内市场关注点仍将集中于财政政策靴子落地以及经济基本面,10月经济数据已初步改善,本轮政策集中于地产、消费、广义社融(信贷和财政),切入点准确,其影响仍在继续传递。

供给侧角度看,新一轮供给侧对PPI后续的影响。光伏行业协会于10月14日召开防止行业内卷式恶性竞争座谈会,中国钢铁工业协会10月25日表示,将加快研究推进产能治理和联合重组。除需求扩张外,关键领域的“供给收缩”是一个正在发酵的逻辑,9-10月电气机械、黑色冶炼价格改善幅度最为明显,两个行业制造业PMI出厂价格指数9-10月合并上行16.7个点、38.5个点。而这两者是前期拖累PPI的主要分项,关注后续新一轮供给侧政策对于对价格和行业供需格局的影响。与此同时,PPI的基数优势在11月重新打开,一直持续至明年一季度,因此,PPI同比亦有望回升带动名义GDP中枢抬升。

海外角度看,美联储降息等不确定性均将在11月逐渐落地,期间地缘风险演绎亦将增加海外市场波动。除总统大选结果外,参众两院结果也将为短期市场关注点。美股方面,在财报未完全落地前,11月的定价主线仍将集中于公司财报。且11月美联储降息落地,短期亦会提振市场风险偏好。整体来看,一轮美联储货币政策正常化的周期在继续演进;且目前来看具备可持续性,较大概率在年内、2025年仍将延续。对于非美市场来说,来自外部的流动性扰动和约束将是逐渐减少的;无论节奏和斜率如何,逻辑上会逐渐变得有利。

影响股市下行的风险因素则来自两个方面:

第一,特朗普第二任期政策。关于特朗普经济政策的短期影响,前期“特朗普交易”已有一定隐含,所谓的“特朗普交易”本质上是在交易通胀。比如对外加税、对内减税会带来通胀上升;减少移民也会带来通胀上升,而通胀上升会抬高无风险利率,利差逻辑下有利于美元指数;赤字率和通胀上升会有利于黄金和加密货币等。但需要注意的是,从中期来看,特朗普的政策框架存在一定内生矛盾,关税等政策所带来的全球贸易平衡的变化又会产生连带影响,其落地路径也不是完全明朗,未来均有待于继续观察。其能源政策的影响也是一个变数,过激的能源政策不排除会导致短期原油价格阶段性过快下降,对于新兴市场的工业品价格会产生一定传递。在不确定性特征下,股市中期波动率可能会有所上升。

第二,关于11月、12月重要会议。11月人大常委会和12月中央经济工作会议基本可以确立当年及转年经济工作(尤其是财政赤字)的基调,一条清晰的逻辑传导链条:狭义赤字 → 广义财政 → PPI → ROE。因此财政政策基调将显著影响A股整体盈利预期,从而对市场情绪产生作用。

展望11月,市场在经过了前期快速上行,行情扩散后,或将会进入一段时间相对平稳的阶段,为下一个阶段的行情进行蓄力。总体来看,11月可能会继续体现为震荡,结构分化的局面,针对重磅会议的落地和预期,将会产生11月份阶段性结构性机会。后续市场有望围绕财政政策发力方向和经济工作会议预期进行布局。

配置角度来看,我们将遵循产业趋势,积极关注以下三个方向:

通信(光模块)

AI时代,算力成为核心驱动力,光模块作为AI算力的关键组成部分,随着GPU技术的迭代,其需求量和价格均呈现上升趋势。在全球AI技术的激烈竞争中,光模块行业的投资逻辑十分明确,预示着中长期内业绩有望实现显著增长。从行业竞争格局看,中国光模块龙头企业在全球市场中占据领先地位,在新产品开发上展现出市场份额提升的趋势。从估值角度看,中国光模块企业的估值普遍低于国际同行,有望在未来盈利和估值实现双重提升。

电子(国产算力)

随着头部互联网企业在2024年实现良好盈利,计划在2025年加大对AI领域投资;同时,随着AI模型的商业化应用,无论在训练还是推理阶段,算力需求都呈现出指数级增长;此外,地方政府对算力中心的投资可能成为逆周期调节政策的一部分,进一步推动国产算力的需求,为国产算力提供了自主可控和加速替代的发展机遇。国产算力厂商在产品配套能力上有望实现从质变到量变的飞跃,提供具有成本效益的本土化解决方案。

商贸零售(折扣店、直播平台)

折扣零售和新零售正在重塑线下零售市场,随着消费者趋向于更加理性和追求性价比的消费模式,折扣零售模式的门店数量在过去一年保持高速增长。在线上流量竞争日益激烈的背景下,线上线下结合的新零售模式再次成为零售企业的探索方向。线上头部主播与传统线下零售商的合作,将强大的流量与成熟的供应链和线下触达能力相结合,可能孕育出全新的零售模式,为传统线下零售商带来新的活力。零售类公司此前估值水平较为保守,上述变化可能使部分优秀的零售公司获得重新定价的机会。

数据来源:Wind。

风险提示:市场有风险,投资需谨慎。市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考。文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。指数业绩不构成对基金业绩表现的任何承诺和保证。板块表现不代表基金表现,基金持仓会根据市场行情变化调整。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。

$财通价值动量混合A(OTCFUND|720001)$

$财通成长优选混合A(OTCFUND|001480)$

$财通集成电路产业股票C(OTCFUND|006503)$

$财通价值动量混合C(OTCFUND|021523)$

$财通成长优选混合C(OTCFUND|021528)$

$财通集成电路产业股票A(OTCFUND|006502)$

本文作者可以追加内容哦 !