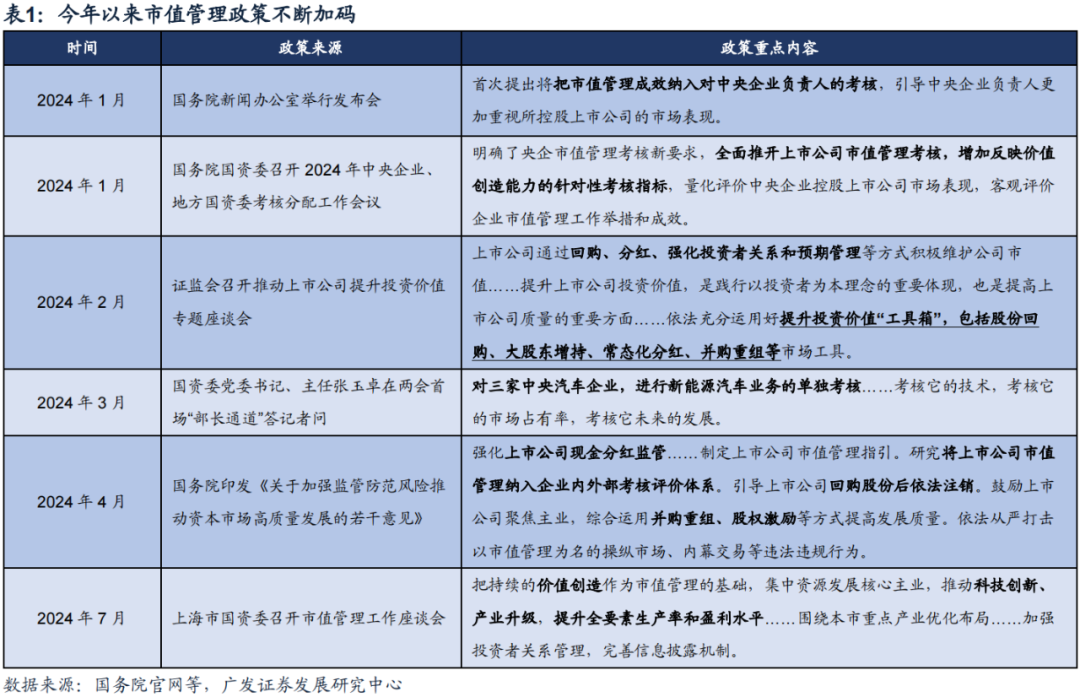

据《每日经济新闻》11月15日报道,当日证监会在官网发布了《上市公司监管指引第10号——市值管理》(以下简称《指引》),自发布之日起实施。此次重磅市值管理政策的出台被业内人士解读为开启A股市值管理“正名元年”。

对于市值管理的具体举措,《指引》要求上市公司以提高公司质量为基础,提升经营效率和盈利能力,并结合实际情况依法合规运用并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值合理反映上市公司质量。

相比今年9月下旬发布的《指引》征求意见稿,今日发布的《指引》正式稿将中证A500和创业板中盘200成分股也纳入应当制定上市公司市值管理制度的对象。至此,成分股被《指引》规定应当制定市值管理制度的主要指数包括中证A500、沪深300、科创50、科创100、创业板、创业板中盘200、北证50指数。其中中证A500的成分股数量最多。此外,《指引》进一步明确,除了长期破净公司应当制定上市公司估值提升计划外,市净率低于所在行业平均水平的长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。

另外《指引》正式稿进一步明确,市净率低于所在行业平均水平的长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。所谓长期破净公司,是指股票连续12个月每个交易日的收盘价均低于其最近一个会计年度经审计的每股归属于公司普通股股东的净资产的上市公司。明确上市公司应准备对出现股价短期连续或者大幅下跌情形时的应对措施。股价短期连续或者大幅下跌情形包括:连续20个交易日内上市公司股票收盘价格跌幅累计达到20%,上市公司股票收盘价格低于最近一年股票最高收盘价格的50%。

正念君注意到:

1、部分成分指标股需要市值管理。

据Choice数据统计,截至目前,在上述主要指数中,沪深300指数、中证A500指数成分股破净公司占比较高,截至11月15日收盘,破净个股数量分别达到了46只、62只。按照《指引》,长期破净公司应当至少每年对估值提升计划的实施效果进行评估,评估后需要完善的,应经董事会审议后披露。这部分公司,主要是国有企业和银行。由于特殊管理机制,大部分公司无法实施员工股权激励,这类型企业,以往其管理层和员工,并不太关注公司股价及公司市值的变化。

2、市场风格对政策已有所反应。

近期市场出现了明显的调仓换股,大小切换的走势,即小盘题材股向大盘成分股切换,题材股大幅回撤,一方面与近期公募基金A500的募集和建仓有密切关系,另一方面与该政策出台后机构重新对净值较低公司定价体系的调整有关。目前这些破净值的成分指标股大多由机构持有,其走势相对稳健,与题材股大幅波动不同。

3、政策效果有待观察。

本次政策一定程度上督促了上市公司,特别是成长性不足国有企业和银行向投资人加大利益共享,使得部分企业从“类似债券的股票”向“真正意义的股票”转变。迈出了上市公司合法合规进行市值管理的第一步。但政策尚未对市值管理目标做出具体的要求,也未对管理未达标如何处理进行明晰。另外,市值管理如何良性的引入市场资金,如何与违规操作股价相区别,还未有明确的界定。政策后续效果还有待观察。

总体看:市值管理从“灰色地带”变为“合法操作”是证券市场一次较大的“逻辑”转换,虽然从短期看,对股票价格不一定有“立竿见影”的效果,但是配合监管近期的系列新的规则,在市场下跌加速时,对于“稳定”情绪一定是个好的助益。

本文作者可以追加内容哦 !