随着第二批A500ETF陆续上市,据Wind数据显示,截至2024年11月15日,共有53家公司申报发行了84个相关产品,其整体跟踪规模已超2000亿。毫无疑问,A500相关产品已成为近年最热门的指数产品之一。

在我们还在探讨A500会不会名过其实时,一份重磅文件发布了:

2024年11月15日,进一步引导上市公司关注自身投资价值,切实提升投资者回报,证监会发布了《上市公司监管指引第10号——市值管理》,并自发布之日起实施。

该文件中,首次明确定义了哪些是A股的“主要指数”,并要求相应指数成分股公司制定上市公司市值管理制度,并给予明确执行要求。

作为指数化投资者,我们有必要了解哪些是官方认为的A股的主要指数?

01 市值管理——上市公司的新课题

《指引》是基于新国九条对市值管理部分一以贯之的执行细纲。该文件主要阐述了以下核心内容:

1、上市公司应该如何做好市值管理?

2、控股股东、实际控制人、董事会、董高监等分别应如何践行要求?

3、主要指数成分股公司应当制定上市公司市值管理制度,并定义何为“主要指数”?

4、长期破净公司应当制定上市公司估值提升计划,并不断评估、完善;

5、明确禁止上市公司以市值管理为名实施违法违规行为;

《指引》要求上市公司以提高公司质量为基础,提升经营效率和盈利能力,并结合实际情况依法合规运用并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值合理反映上市公司质量。

《指引》明确了上市公司董事会、董事和高级管理人员等相关方的责任,并对主要指数成份股公司制定市值管理制度、长期破净公司披露估值提升计划等作出专门要求。同时,《指引》明确禁止上市公司以市值管理为名实施违法违规行为。

从《指引》可见,监管部门重视上市公司质量的提升,督促上市企业聚焦主业,提升经营效率和盈利能力,应充分考虑投资者利益和回报,坚持稳健经营,避免盲目扩张,不断提升投资价值,增强投资者回报。

认真读下来,61印象最深的是文件一直强调提升“上市公司质量”,该词通贯全文,其重要性可见一斑。作为指数化投资者,关注指数编制方法的进步是一方面,而上市公司质量更是我们投资的关键。

02 哪些是A股的主要指数?

回到标题:你觉得哪些是A股的“主要指数”?

不妨仔细想想、罗列一下,看看我们自己心中的主要指数,是否与监管部门一致。

《指引》除了详细阐述上市公司如何进行市值管理外,还明确了哪些是A股的“主要指数”,请看原文:

第十四条 (一)主要指数成份股公司,是指:

1、中证A500指数成份股公司;

2、沪深300指数成份股公司;

3、上证科创板50成份指数、上证科创板100指数成份股公司;

4、创业板指数、创业板中盘200指数成份股公司;

5、北证50成份指数成份股公司;

6、证券交易所规定的其他公司。

熟悉各类指数的朋友,看过这个列表后,想必有所感悟。从顺序定位看,先是最能代表A股的宽基指数:A500和沪深300,然后是代表三个交易所科技发展路径的科创50、创业板指和北证50。

除了上述几个核心指数,科创板100和创业板中盘200的入选,也略微超出了61的预期。但考虑到板块会不断发展和壮大,以及目前对新质生产力的推进,他们的入选也就变得合情合理。

基于《指引》要求,主要指数的成分股公司,应当制定上市公司市值管理制度,明确负责市值管理的部门或人员、董高监的职责、关注公司市值与估值、完善应对短期连续或大幅下跌的应对机制。

简而言之,这些指数的成分股公司,将受《指引》引导更加全方位地关注企业质量、注重公司治理、完善信息披露、关注公司估值、合理引导股价波动,将更重视投资者回报、增加分红频次、优化分红节奏,合理提高分红率,增强投资者获得感。

03 A500——当仁不让的A股第一指

从《指引》可见,A500一个成立不足两月的指数,当仁不让的占据了最核心的位置,想打造其成为“A股第一指”的心思昭然若示。这也就不难理解为何A500的发行会如此火爆,基金公司会如此积极地参与到其中。

11月15日,第二批跟踪的A500ETF基金(512050)率先上市,单日资金净流入超27.6亿元,该ETF产品发行首日就售罄,市场的重视程度可见一斑。

经过三轮的发行,国内大部分基金公司都加入了这场没有硝烟的战争,并大都取得了非常不错的成绩。对部分其他相关产品,产生了较大的冲击。

因为,对比沪深300、中证500等纯规模指数,行业均衡策略让A系列指数,获得了相对更均衡的行业分布,ESG评估也提高了指数成分股的下限,而互联互通则利于境内外中长期资金配置A股资产。

而且A500ETF基金(512050)跟踪的A500指数要求“各一级行业自由流通市值分布与样本空间尽可能一致”的约定,确定了其成为市场基准指数的可能。

站在投资者的角度,我们不免会问:A500是不是一定更好?

这个问题其实没有答案,因为基于不同风险偏好,不同收益预期,以及不同的投资策略,我们需要选配不同的指数产品,去搭建契合我们需求的投资组合。

但有一点是肯定的:A500作为市场基准指数,它为投资者提供了一个更均衡、更准确的市场表征工具,满足追求行业均衡配置、长期稳定的投资需求,稳定地赚取市场的贝塔收益。

未来,国家队和机构在加仓相应指数时,在相同定位、相同风格的指数中,会更高概率地选用这些主要指数。因为基于《指引》要求,主要指数成份股的基本面相对稳健、信息相对透明、治理相对完善,并且形成监管、指数、公司与投资者的良性联动。

5300余家的上市公司,以后将分为《指引》更严格监管下的主要指数成份股公司和基于一般监管要求的其它公司。

当然,指数的最终收益,仍得看成份股的基本面、估值和成长。但良好的指数监管、发布、运营体系,也是激发、壮大企业的一个重要因素,两者相辅相成、共同成长。

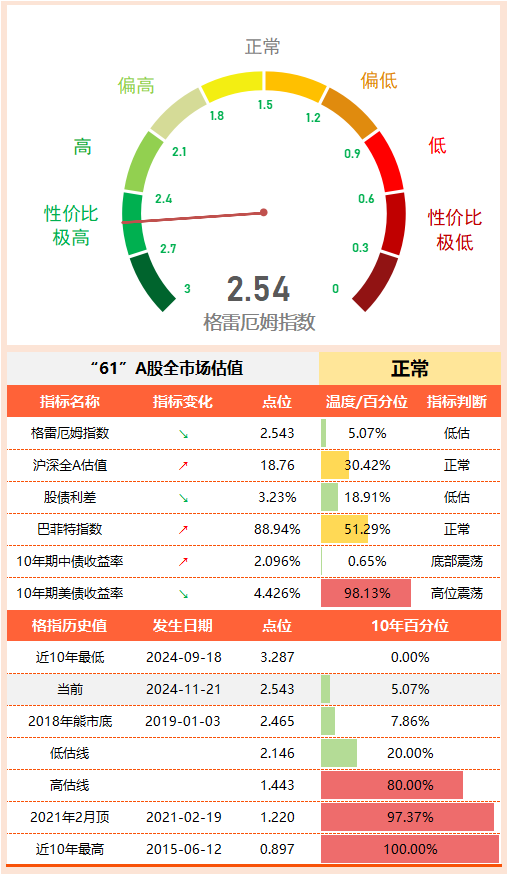

04 61全市场估值仪表盘

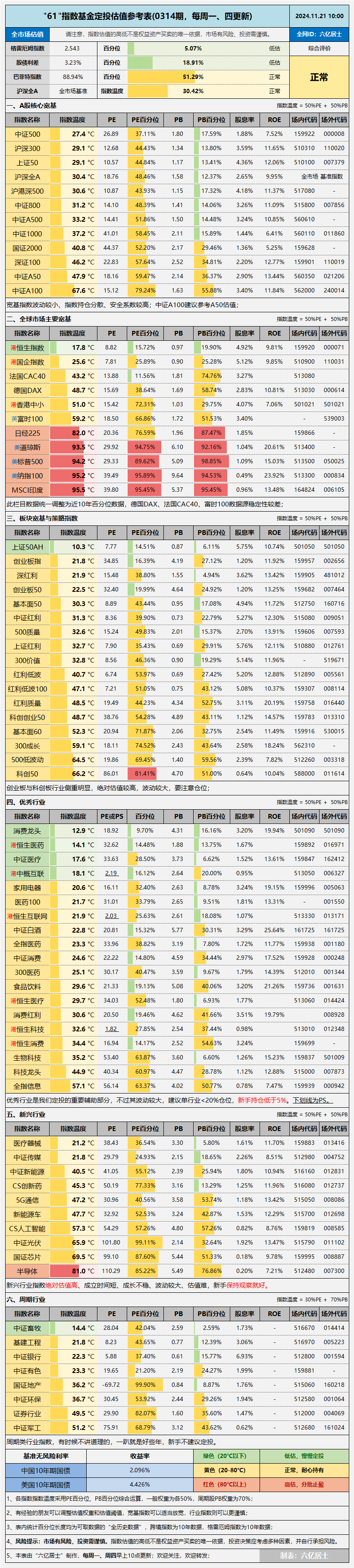

05 “61”指数基金估值表(0314期)

==================

主要指数的出炉,引导市场关注这些更高监管力度的指数及背后的成分股,在一定程度上能降低市场波动,引导耐心资本流入这些指数。

当然,指数成分股并非一成不变,暂时还不是这些指数成分股的企业,也一样可以通过自身的努力,积极靠拢监管引导,早日跻身主要指数。

作为指数化投资者,利用主要指数,搭建契合自身的指数基金组合,也是一个事半功倍的方式。

但不得不提醒,受指数成立时间、样本空间数量、企业成立年限、行业风格特色等影响,创业板指、科创50、科创100、创业200、北证50等指数,跟A500与沪深300有着明显的差异,它们之间也有着较大差异。

对待此类指数,需要提高认识、深入了解组成,如果真要切入,需要提高安全边际,谨慎管理仓位,毕竟这些指数的历史波动是最好的明证。

==================

数据整理不易,还望多多点赞、转发支持。

$A500ETF基金(SH512050)$ $上证50ETF(SH510050)$ $科创50ETF(SH588000)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。

本文作者可以追加内容哦 !