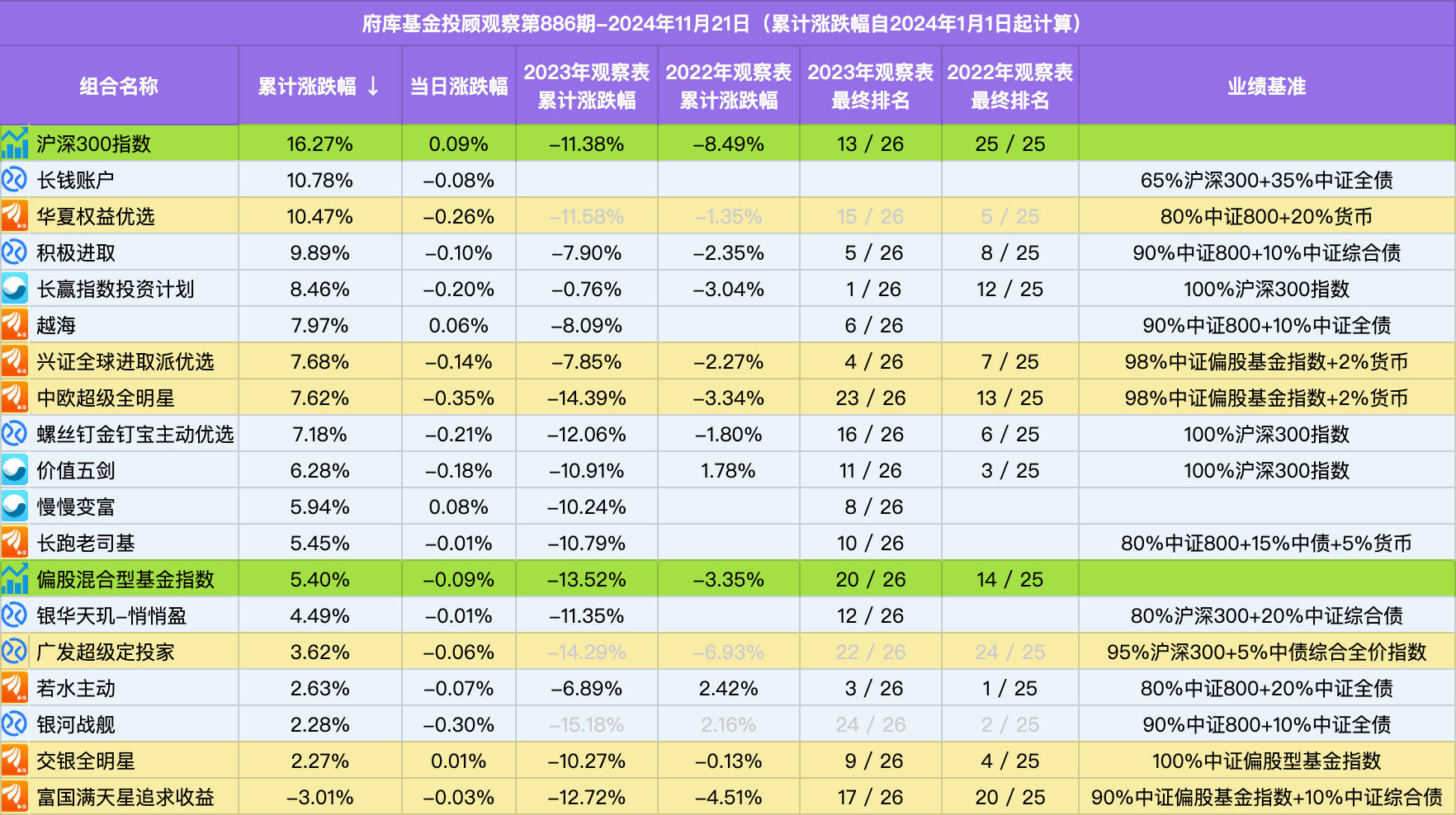

府库第886期基金投顾观察原创内容

今天是三大多元资产投顾组合的最后一篇,中欧多元配置。

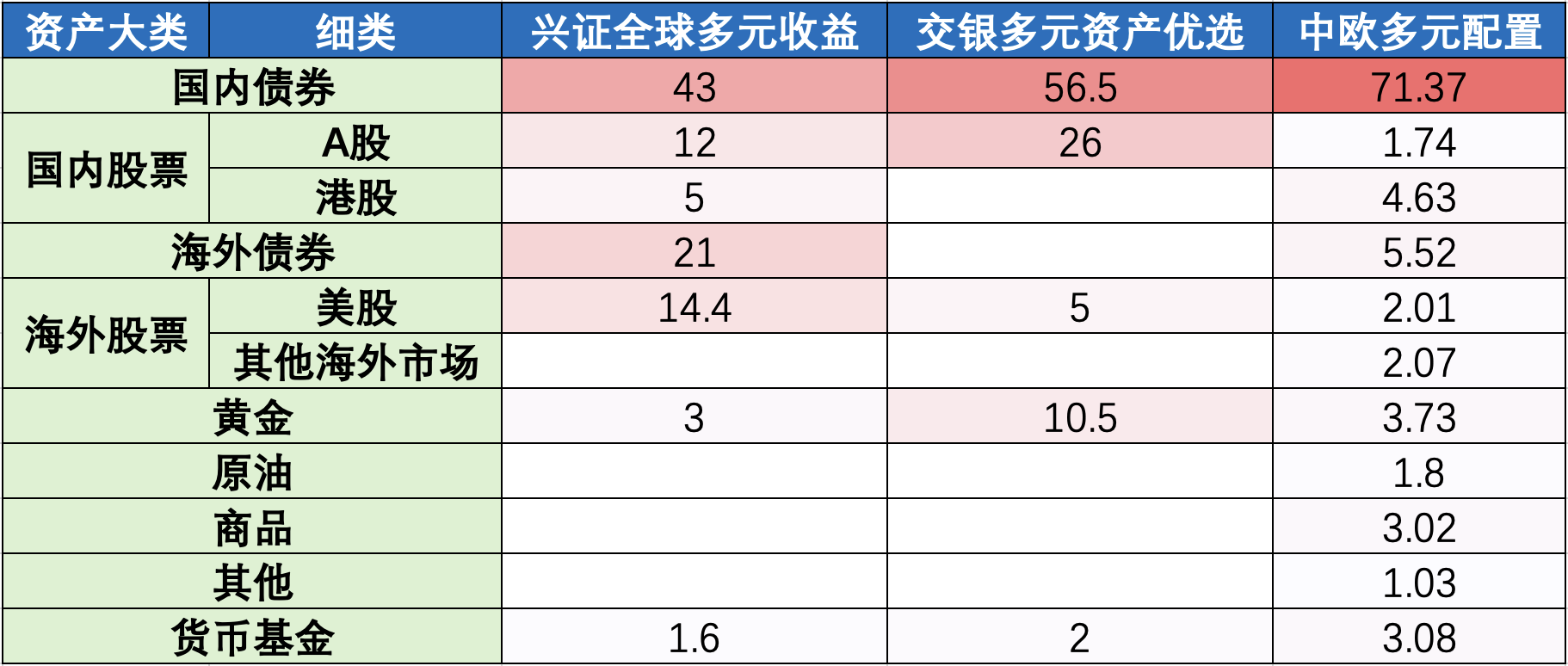

这个各类资产配置比例表,做了一下更新,是我在整理中欧多元配置组合时,校对基金,时发现有一只基金被归类到其他海外市场,校对后发现是海外债券,进行了一下调整,这样固收类的国内债券+海外债券+货币基金的比例为80%。

01 投资组合

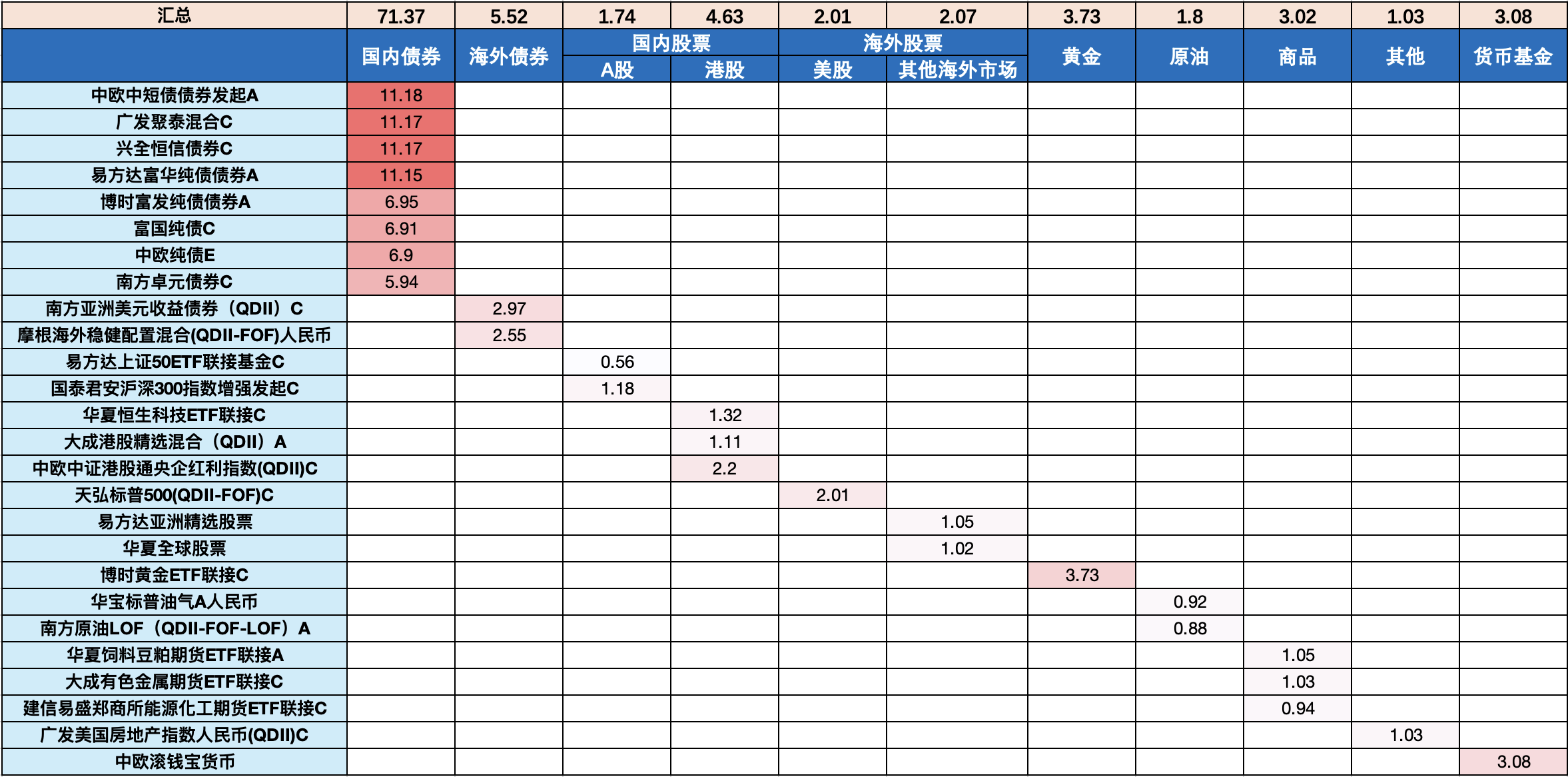

中欧多元配置组合,涉及到的资产类别是最多的,为了达成这个配置目标,当前共持有基金26只。

其中国内债券的比例最高,有71.37%,加上货币基金的话,整体接近75%的配置比例,共有7只基金。

海外债券有2只基金,配置比例为5.52%。之前持有的摩根海外稳健配置FOF,被归属到了其他海外市场,我看了一下披露的报告中的持仓,调整为海外债券资产类别下。

固收类资产整体占比为80%。

在A股配置是比较少的,只有1.74%,使用的是权重指数基金,沪深300增强与上证50ETF,在港股的配置比例不少,占比4.63%,整体国内股票资产占比为6.37%。海外股票部分,整体占比为4.08%,美股使用的标普500指数基金,同时搭配了亚洲精选股票与华夏全球股票。

全球股票资产的占比为10.45%。

其他资产以商品为主,黄金配置占比为3.73%,原油占比1.8%(华宝油气+南方原油我归为这类资产了),其他商品占比为3.02%,再加上1.03%的REITs,构成了整个多元配置组合中最后10%的比例。

02 收益特征

最后再看看收益特征,同样还是看回测数据,中欧多元配置组合,是在股债20/80的比例上进行扩展的,将股票部分划分出去10%到商品等其他资产。从2015年到2023年年底,区间年化收益率为4.83%,其中有两年收益为负,分别是2018年亏损-6.58%,2022年亏损-1.17%。年度收益的话,像2017年比较理想,有18%左右的收益,其他时间盈利大概有3%-8%。

盈利概率比较大,整体也比较稳健。

年化波动率的数据,也通过加入不同的资产得以下降。无论是收益率还是波动率,都在股债20/80配比组合的基础上,有所改善。

在之前写过一篇文章,对中欧多元配置做过比较细致的分析,大家感兴趣可以回看一下《整理一下中欧财富投顾多元资产配置思路》。

03 组合特征

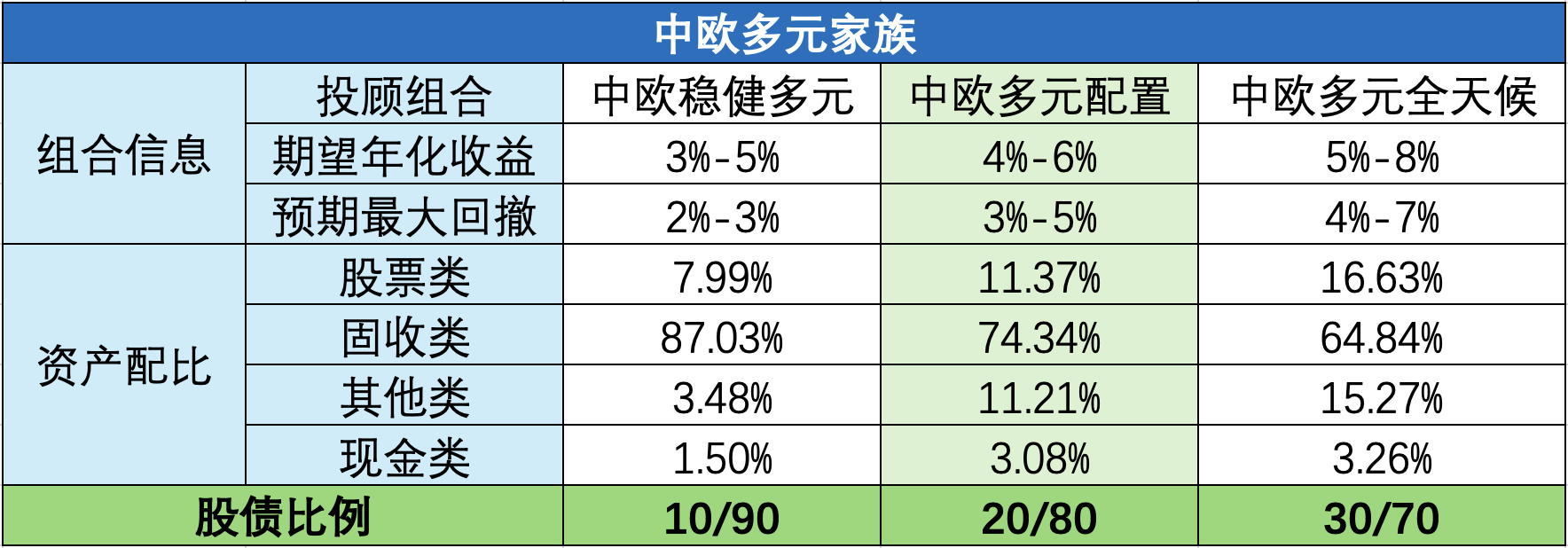

在中欧财富官方App上面,有一个栏目叫做中欧多元家族,其中包含三个投顾组合,分别是中欧稳健多元、中欧多元配置、中欧多元全天候。三个组合的差别放在上面了,主要对应的是不同的固收类资产占比,基本是每升一个等级,固收类资产占比下降10%,今天分析的中欧多元配置是80%固收类资产,是一个相对稳健的组合。

确定固收类的比例,在股票占比中拆分出一半融入海外股票、商品等不同类型的资产,平滑收益,是中欧多元家族中的投顾组合特征。

中欧多元资产配置,在披露的信息中,有多资产+多策略+风险控制是它的特征。从披露的信息中是这样的解释:多资产是当前覆盖了比较多的资产类别;多策略是针对每一类资产类别,会有细分策略,针对每类资产去做调整,最后汇总成整个投资组合;风险控制是会有一些监控措施,在出现重要的预警信号时,会动态调整资产配比。

连续三天咱们看了三家机构所推出的多元资产投顾组合,分析下来三个投顾组合在资产类别、配置方式、配置方式上面还都有挺明显的不同。咱们会通过持续分析和观察,来确定更适合咱们的配置方式是怎样的。

明天的时候咱们结合这周跟踪的内容一起总结讨论一下,咱们的多元资产投顾周就顺利完结喽。

府库投顾观察

#10万亿来了!地方化债压力将大大减轻##黄金大涨屡创纪录!机构:3000美元#

$招商中证白酒指数(LOF)A(OTCFUND|161725)$$前海开源公用事业股票(OTCFUND|005669)$$农银新能源主题A(OTCFUND|002190)$

本文作者可以追加内容哦 !