宏观方面:

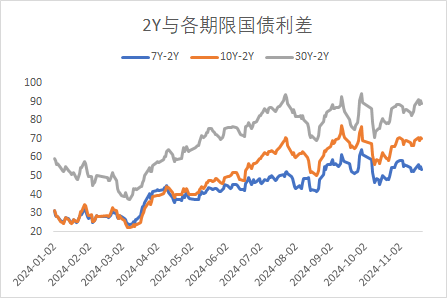

本周债券市场整体呈现震荡下行态势,近期核心扰动债券供给方面情绪有所缓解,江苏债收益率低于同期限估值发行,给予市场一定的信心,利率下行通道开启。下周整体供给量有所放大,需要注意利率回调风险,交易驱动市场环境下波段交易思维或为较好的策略。

1. 11月LPR落地,维持前值

2. 10月财政数据公布

3. 11月化债发行计划基本落地

4. 近期重点省份发行结果

中国至11月20日一年期贷款市场报价利率 3.1%,预期3.10%,前值3.10%;五年期贷款市场报价利率 3.6%,预期3.60%,前值3.60%。

税收方面,1-10月全国一般公共预算收入184981亿元,同比下降1.3%。其中,全国税收收入150782亿元,同比下降4.5%;非税收入34199亿元,同比增长15.3%。分中央和地方看,中央一般公共预算收入82482亿元,同比下降3.9%;地方一般公共预算本级收入102499亿元,同比增长0.9%。

单月来看,10月一般公共预算收入同比5.5%,较前值9月增速2.5%上行3个百分点明显回升。其中税收收入同比1.8%,为今年以来首次的税收收入同比转正;非税收入同比39.6%,较前值大幅上行26.1个百分点,非税收收入高位运行对财政收入也有所支撑。分税种来看,国内增值税同比-1.2%,较前值降幅有所缩窄,但仍在负增长区间。企业所得税同比高增退坡,主要源自8-9月为企业所得税小月,弹性较大;个人所得税由负转正,同比录得5.6%,或与去年年中的个税减税政策翘尾减收的影响退却有关。

支出方面,1-10月全国一般公共预算支出221465亿元,同比增长2.7%。分中央和地方看,中央一般公共预算本级支出32658亿元,同比增长7.9%;地方一般公共预算支出188807亿元,同比增长1.8%。

单月来看,10月财政支出延续了9月的扩张趋势,同比10.4%,相比9月增速5.2%明显回升。支出增速连续两个月回升,目前高位运行,反映财政对经济的支持力度边际提升。支出分项中,农林水事务增速显著高于其它分项。另一方面,民生类支出增速边际回升,其中卫生健康、社保就业支出增速升至较高水平。

全国政府性基金预算收入方面,1-10月全国政府性基金预算收入35462亿元,同比下降19%。支出方面,1-10月全国政府性基金预算支出70107亿元,同比下降3.8%。以土地出让收入为代表的政府性基金预算收入进一步好转,同比录得-10.0%,降幅相比9月的-14.2%继续收窄。支出端增速亦进一步上行,10月同比47.9%,相比9月的34.2%明显回升,或主要源自9月新增专项债发行节奏加快,在10月形成投放。

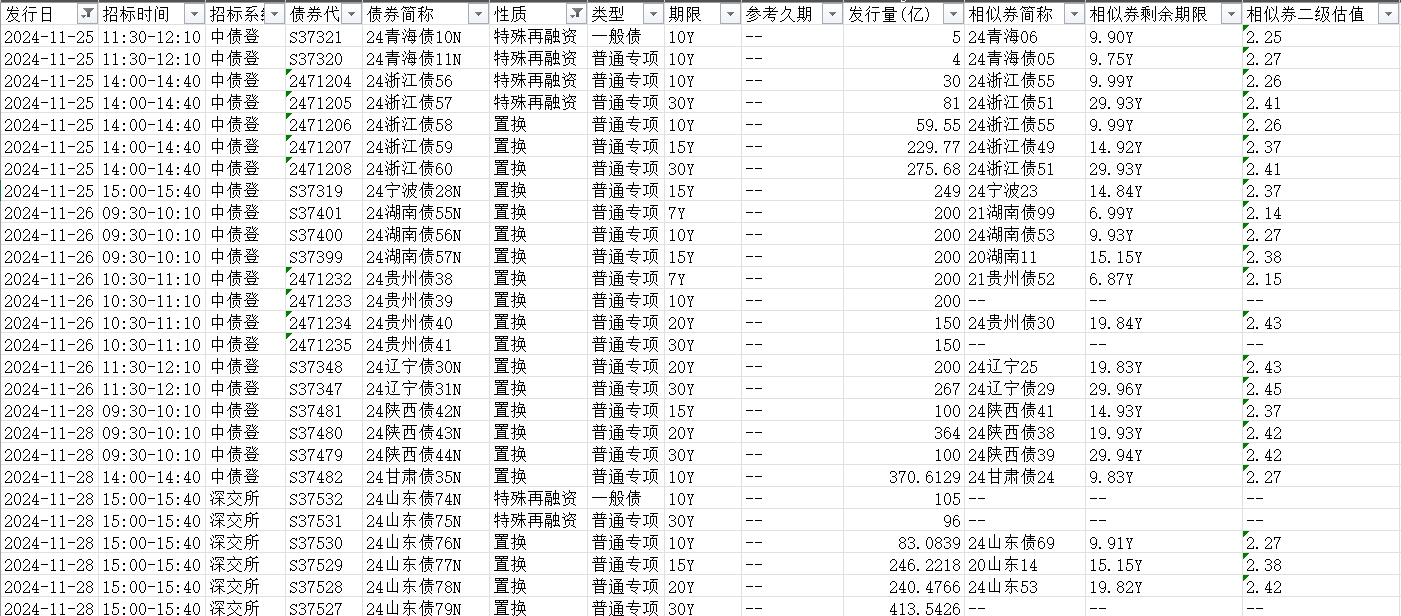

下周置换债及特殊再融资债发行规模约4800亿元,其中规模较大省份为25日发行浙江债565亿元、26日发行湖南债600亿元、26日发行贵州债700亿元、28日发行陕西债564亿元以及28日发行山东债1184亿元。或值得重点关注。

已发行债券来看,11月15日发行河南债最终票面利率为2.26%,规模318亿元,同期限河南债估值为2.27%,低于估值1bp发行。

11月21日发行贵州再融资债合计规模476亿元,其中24贵州债35最终票面利率为2.29%,期限10Y,同期限贵州债估值为2.28%;24贵州债36最终票面利率为2.4%,期限15Y,同期限贵州债估值为2.39%;24贵州债37最终票面利率为2.44%,期限30Y,同期限贵州债估值为2.43%。

11月22日发行24江苏债32,最终票面利率为2.26%,期限15Y,同期限估值为2.37%;24江苏债33,最终票面利率为2.38%,期限20Y,同期限估值为2.41%;24江苏债34,最终票面利率为2.35%,30Y,同期限估值为2.41%。

目前来看发行结果均为估值附近,甚至江苏债收益率大幅低于估值,一定程度意味着目前资金仍较为充裕,供给缺口不大。

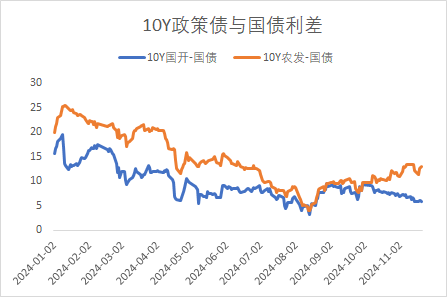

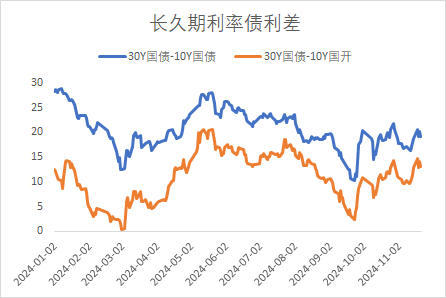

利率方面:

信用方面:

高收益债:

周四(11月21日),信用债高收益成交总量293.36E,较周三上升13.79%;其中,城投债成交量220.11E,增加19.05%;山东成交量53.65E,较周三增长14.89%,此外,四川、云南成交量较高,分别为24.60E及18.00E。地产债成交量14.88E,减少12.79%;其他产业债成交量58.37E,增加4.51%。

地产主体跟踪:

碧桂园旗下佛山希尔顿酒店挂牌出售,现时转让价格为15亿元。同时,碧桂园上月底向部分债权人提交了境外债务重组方案的初步条款,重组方案包括调整后的现金流预测等。

去年以来,碧桂园加大了资产处置的力度,算上清仓万达系股权所得30.685亿元人民币,累计回笼资金近80亿元人民币。碧桂园还计划出售部分海外资产,包括通过澳大利亚子公司Risland Australia出售悉尼地块剩余部分,以及位于伦敦的Ailsa Wharf项目。碧桂园正通过出售资产,积极应对市场变化,以增强资金流动性。

转债方面:

今日转债市场有所调整,中证转债指数下跌0.84%,万得可转债等权指数下跌1.18%。今日转债市场成交额734.59亿元,成交额相比上个交易日小幅缩量。股市方面,A股三大指数今日集体调整,截至收盘,沪指跌3.06%,深成指跌3.52%,创业板指跌3.52%,北证50指数跌5.16%,全市场成交额18322亿元,较上日放量1764亿元。板块题材上,互联网电商、稀土永磁、游戏板块等涨幅居前,光伏设备、创新药、保险概念跌幅居前。

近期AIGC大数据板块涨幅较好。11月22日国家数据局向社会公开征求《国家数据基础设施建设指引(征求意见稿)》意见。《意见稿》提出,2024-2026年,利用2-3年左右时间,围绕重要行业领域和典型应用场景,开展数据基础设施技术路线试点试验,支持部分地方、行业、领域先行先试,丰富解决方案供给。制定统一目录标识、统一身份登记、统一接口要求的标准规范,夯实数据基础设施互联互通技术基础。完成国家数据基础设施建设顶层设计,明确国家数据基础设施建设的技术路线和实践路径。到2029年,基本建成国家数据基础设施主体结构,初步形成横向联通、纵向贯通、协调有力的国家数据基础设施基本格局,构建协同联动、规模流通、高效利用、规范可信的数据公共服务体系,协同构筑数据基础设施技术和产业良好生态,国家数据基础设施建设和运营体制机制基本建立。此政策有利于大数据AIGC领域发展,建议关注AIGC板块相关转债标的。

近期锂电池电解液赛道涨幅领先。近期六氟磷酸锂价格见底,龙头挺价探涨,电解液板块业绩拐点临近。11-12月排产环比持平、25Q1淡季不淡、需求超预期。25年1月排产仍维持高位,主要由于车企库存大幅降低,且新车上市,补库需求明显。预计Q1排产环比若下滑10-20%,同比则可实现40-50%增长。对应电解液看,头部公司11-12月排产4.9万吨+维持高位,产能利用率60%+,行业前三占份额80%+,需求超此前预期。六氟磷酸锂预计12月调涨5000元左右、25H2有望进一步上行。目前6F均价5.6万/吨,较月初上涨1000元左右,主要传导碳酸锂涨价,需求超预期情况下主流公司挺价意愿强烈,加工费有望在12月初上涨5000元左右,达到小厂现金成本线,25年下半年随着小厂出清及需求进一步提升,六氟价格有望进一步上涨。建议关注电解液赛道转债标的。

【特别声明】

1.本文内容均来源于我公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。

2.本文的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本文内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本文内容所引发的直接或间接损失而负任何责任。

3.本文中所有数据均经核对,如有差错,以相关数据原始来源所披露为准。

4.基金或指数的历史业绩不能代表其未来表现。我公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者投资于我公司管理的基金时应认真阅读基金合同、招募说明书、产品资料概要等文件。基金投资有风险,投资基金需谨慎。投资者在购买本公司基金前,请认真完成投资者风险等级测评,购买风险相匹配的基金。

$东兴兴瑞一年定开A(OTCFUND|007769)$$东兴兴利债券C(OTCFUND|009617)$$东兴鑫享6个月滚动持有债券发起C(OTCFUND|013429)$$东兴鑫颐3个月滚动持有纯债C(OTCFUND|020914)$$东兴兴诚利率债C(OTCFUND|020834)$$东兴兴财短债债券C(OTCFUND|007395)$

本文作者可以追加内容哦 !