作为市场主要资金来源,一向低调的险资开始慢慢发力。Wind数据显示,截至今年三季度,超过47家A股上市公司的前十大流通股东中出现了险资的身影。新“国九条”的提出,大力推动中长期资金入市,持续壮大长期投资力量,包括优化保险资金权益投资政策环境。

因此,弄明白险资的偏好,也有助于提升长线配置的质量和效果哦。

1、保险资金充足吗?

从资金充裕度情况来看,保险资金可能是A股市场仅次于社保的存在。根据中国保险资产管理业协会的数据显示,截至2023年末,我国保险业总资产达到29.96万亿元,同比增长10.4%。

从资产投向来看,2023年末险资投资债券11.97万亿元,股票、公募基金(不含货基)和组合类产品4.79万亿元,银行存款和现金及流动性资产2.90万亿元,债权投资计划和信托计划2.65万亿元,股权投资资产1.75万亿元,投资性房地产0.58万亿元,境外资产0.48万亿元。

增速方面,投资规模增速前三的资产分别为利率债(28.45%)、公募基金(股票及混合型)(21.62%)和投资性房地产(20.50%)。

所以,不容忽视的是,随着市场风险偏好的提升,险资助力股市的效果应该也会慢慢凸显。

2、保险资金的投资回报率如何?

评判保险资金的投资水平有两个指标,一个是平均投资收益率,另一个则是综合投资收益率。

简单说,平均投资收益率是已经实现的收益率,而综合投资收益率还要看未实现的。因此,后者往往是被用作评判保险公司投资水平的指标。根据中国经济网统计,截至11月7日,一共有75家保险公司披露了综合投资收益率。在75家保司里,有48家险企的综合投资收益率超过了5.0%,而23家险企综合投资收益率超过了7.0%,平均投资收益率是5.8%。

由此可见,险资的投资水平处于较为稳健的态势。

3、保险资金的投资偏好是什么?

根据中国保险资产管理业协会所披露的数据看,截至2023年末,我国保险业总资产达到29.96万亿元,同比增长10.4%。Wind数据显示,险资持股数量与相应公司净利润、股息率、总市值均存在正相关关系。险资持股数量超1亿股的个股有70只,市值中位数在420亿元左右,其中有60只今年前三季度实现盈利,占比达85.7%。

从举牌和重仓流通股的情况来看,运输、银行、房地产、建筑、公用事业等行业最受险企青睐,尤其是在新金融工具准则和利差损压力的推动下,险资更注重高股息红利资产的投资。

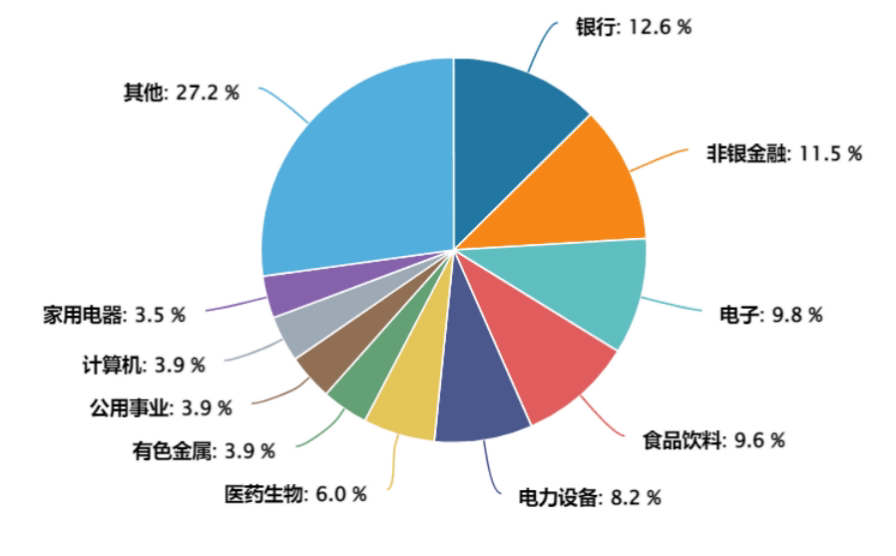

那对于普通投资者而言,有没有简单的“抄作业”方式?大盘宽基沪深300指数,无论是行业分布还是分红力度,都较好契合了险资的各种投资偏好。感兴趣的朋友也不妨多多关注相关的指数增强产品——海富通沪深300增强A/C(004513/004512)$海富通沪深300指数增强A(OTCFUND|004513)$ $海富通沪深300指数增强C(OTCFUND|004512)$,在跟踪指数的基础上赋能增强策略的沪深300增强产品或许是更好的选择!

图:沪深300的行业分布

数据来源:Wind,截至2024.09.30

注:本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,海富通基金亦不对因使用本文内容所引发的直接或间接损失负任何责任,投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

本文作者可以追加内容哦 !