01

岁岁年年花相似,跨年行情是A股的核心命题

从历史经验看,岁末年初往往是传统的做多窗口。根据统计,2010年以来,从11月到次年2月,各大主流市场指数的涨跌幅中位数在0.9%~5.3%不等,正收益概率57%左右。另外,若是统计万得全A指数2010年以来各个月份的平均涨跌幅和正收益概率,可以发现,2月和11月的日历效应尤为显著,在所有月份中的表现脱颖而出。

02

跨年行情的核心催化剂:经济、政策预期和流动性宽松

从股票的定价本源看,主要包括“三碗面”,基本面、资金面和政策面。无独有偶,跨年行情的核心催化剂也有三个:一是经济预期,二是政策预期,三是流动性宽松。

1)经济预期:年底处在业绩披露的空窗期,叠加年关将至,市场的目光也开始转向对下一年盈利的憧憬;

2)政策预期:岁末年初是重磅会议召开的窗口期,包括11月人大常委会、12月政治局会议和中央经济工作会议、次年3月两会,往往也会提振大家对于政策的期待,从而改善市场的交投情绪;

3)流动性宽松:为了应对岁末年初节假日期间的资金需求,央行往往会配合流动性投放,从而带来资金面的宽松。统计2014年-2024年岁末年初的1年期国债收益率均值走势,可以发现,岁末年初的利率下行趋势确实尤为明显。

03

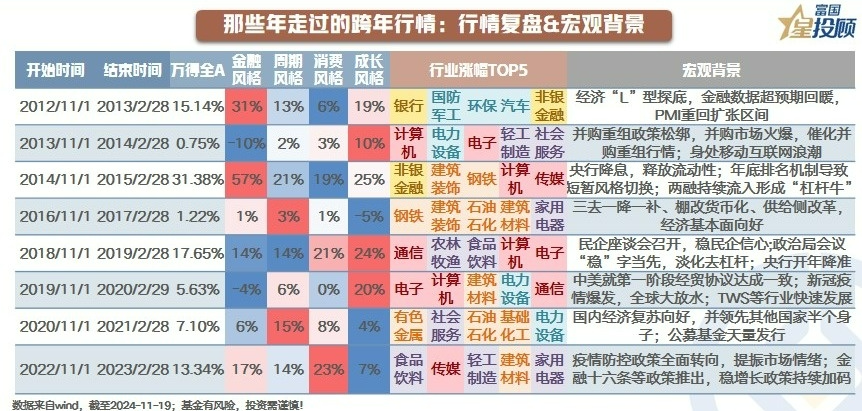

那些年走过的跨年行情:行情复盘&宏观背景

若是复盘2010年以来八轮表现较好的跨年行情,可以发现,风格、行业的演绎和宏观背景息息相关。

12年末~13年初,国内经济“L”型探底,金融数据超预期回暖,PMI重回扩张区间,金融板块表现占优;

13年末~14年初,并购重组政策的松绑催化了并购重组行情,叠加当时正处在移动互联网浪潮中,成长和TMT板块表现亮眼;

16年末~17年初,在“三去一降一补+供给侧改革+棚改货币化”的政策发力下,国内经济基本面向好,周期板块表现占优;

18年末~19年初,民企座谈会召开,提振了民企信心,政治局会议“稳”字当先,淡化去杠杆,叠加央行开年降准50BP,市场风险偏好改善,成长、TMT板块乘风而起;

22年末~23年初,疫情防控政策全面转向,提振市场情绪,叠加金融十六条等政策推出,稳增长政策持续加码,在此背景下,消费板块迎来阶段性反弹。

04

跨年行情的特征:跨年前后存在风格切换的现象

若是将跨年行情分成两个阶段,第一阶段是11月初到年底,第二阶段是次年1月初到2月底,可以发现,两阶段的表现呈现明显的负相关性,这也就意味从,从年末走向年初,市场风格会出现明显的切换,而且是从价值走向成长。

一方面,临近年末,投资者会更倾向于“落袋为安”保存胜利果实,比如公募基金往往会在Q4增配低估值的金融地产。另一方面,在新年伊始之际,大家往往会铆足干劲,交投情绪明显改善,所以Q1的换手率也往往更高。

05

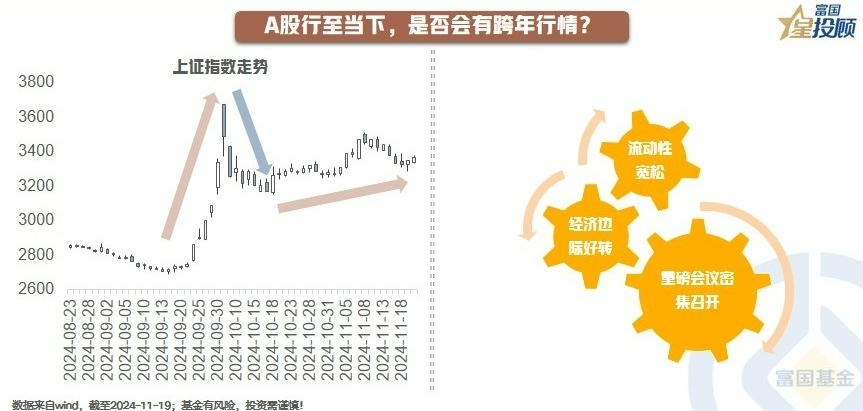

A股行至当下,跨年行情是否可以期待?

自“924”以来,在政策组合拳的加速出击下,市场预期扭转,风险偏好改善,走出了一波“拔估值”行情,在政策预期的反复中波折前行。向后看,本轮跨年行情依然值得期待。

第一,政策预期方面,12月政治局会议和经济工作会议会对明年的赤字率、特别国债、专项债等有所定调,而明年3月两会也会确定24年的官方目标赤字率和预算总盘子,因此,从当前到明年2月底,正好处在政策无法证伪的阶段,所以预期还会不断发酵,尤其是在“化债”政策落地后,会更加关注“扩内需”的政策空间。

第二,从经济预期看,10月宏观数据结构性回暖,PMI已回升至扩张区间,而且大家的焦点也已投向明年政策落地后的成效验证,所以短期也无法被证伪。

第三,从流动性看,央行在三季度货币政策执行报告中表态,“坚定坚持支持性的货币政策立场,保持流动性合理充裕”,所以宏观流动性宽松是底色;此外,A股的“场子”依然是热的,即使在近日的政策空窗期,每天成交额也有1.5万亿+,后续在政策牵引下,依然能够“接着奏乐,接着舞”。

06

主线一:困境反转和高景气延续的行业

跨年行情会提前预演下一年的景气度,而非是对当下基本面的演绎。所以先从统计层面看,各行业表现排名和下一年的业绩增速呈现正相关,而与当年的业绩增速呈现负相关。所以,若沿着盈利的脉络看,可以关注困境反转和高景气延续的行业。根据wind一致预期,2025年有望困境反转的行业主要是地产链和新能源,高景气延续的行业主要是TMT和军工。

07

主线二:并购重组宽松周期重启的机会

并购重组宽松周期重启,唤起13-15年的“牛市记忆”。今年以来,在IPO收紧的背景下,支持并购重组的政策接踵而至,从“新国九条”鼓励并购重组,到“科创板六条”,再到“并购十六条”,并购重组市场持续升温。从历史行情看,在13-15年的并购宽松周期,重组指数显著跑赢大盘,获得了尤为丰厚的超额收益,而且超额行情更是延续到2016年末。核心在于两点:一是并购重组能够优化资源配置、激发市场活力;二是并购重组给予市场极大的想象空间,叠加移动互联网潮起,让TMT的故事充满期待。

而从近年并购重组市场的发展看,呈现两大趋势:一是国央企的交易金额持续抬升,二是创业板、科创板和北交所的参与数量趋势性提高。所以向后看,以军工、TMT、生物医药、新能源为代表的新质生产力,以及央国企主导的券商、有色、公用事业为代表的产业整合是重要的关注方向。

08

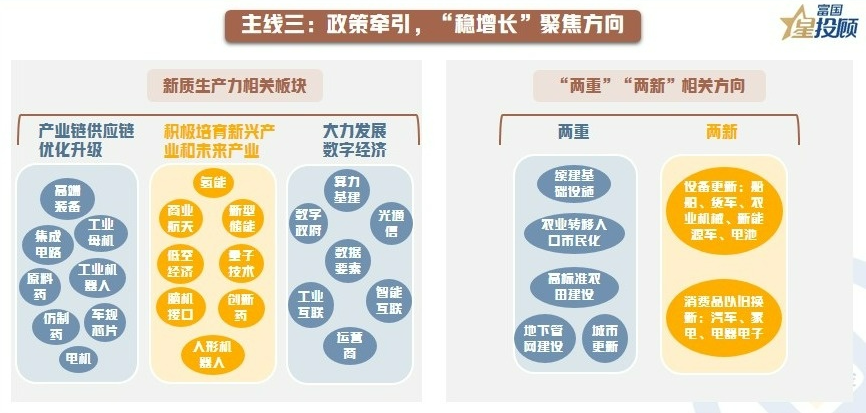

主线三:政策牵引,“稳增长”聚焦方向

对于A股而言,短期的核心“锚”就是政策,所以“稳增长”聚焦的方向也是重要主线,既要仰望星空,也要脚踏实地。

一方面,在国内经济新旧动能切换、去全球化兴起、AI周期开启的三大背景下,过去以劳动力增长、资本驱动为核心驱动力的增长模式不再适用,全要素生产率提升成为破局的关键,发展新质生产力是重要着力点。

另一方面,在国内有效需求不足和全球贸易环境趋于严苛的背景下,“扩内需”是必然之举,而且从“924”以来的政策脉络看,也是先“化债”,后做“增量”,所以,扩内需也是另一个重要着力点,尤其是今年提出的“两重”“两新”或是再加码的核心方向。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !