若政策效果良好、内需反转,主推顺周期板块困境反转机会,重点板块:酒店>餐饮>人服>职教。

1)酒店:供给降速(24年11月上旬,行业酒店数增速约7%、较年初的10%下降),Q3旺季高基数下经营数据触底,Q4RevPAR降幅已现收窄(10月同比-3%、较9月的-17%收窄明显)。我们判断明年供需关系趋于改善,预计量先于价修复,修复弹性商旅>休闲、一线>低线。

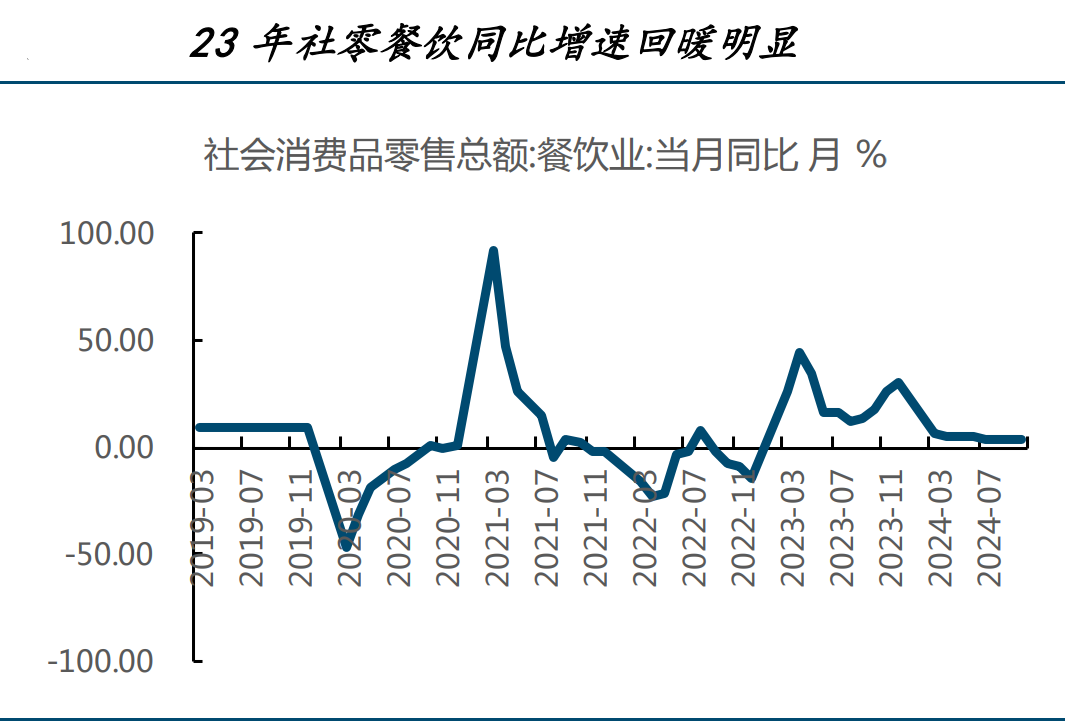

2)餐饮:餐饮上半年同店普遍压力大,其中客单更高的宴请、休闲餐、火锅压力大于性价比的快餐,可选属性更强+23年开店更快的饮品压力大于餐食。修复空间上预计正餐&休闲餐更大,速度上,预计快餐更快。Q3部分个股同店数据企稳,快餐类公司更早现修复,上海等地陆续推出服务类消费券、使用门槛看更利好高客单品类。基于基本面经营改善措施推进情况、业绩向上修复弹性。

3)人服:1H24各家人服公司灵活用工业务增速普遍维持双位数增长,科锐国际灵活用工增速较23年企稳回暖。国内招聘需求来看,22~23年招聘承压明显,1H24科锐/万宝盛华招聘类承压趋势边际改善,同比降幅有所收窄,招聘类业务边际改善趋势有望延续,推荐关注招聘业务高占比标的。

4)职教:职教培训需求与行业景气度相关程度较高,相关细分行业(如餐饮、汽修等)复苏有望带动职业培训招生复苏。

若经济仍有波动,主推景气延续、强红利属性。

1)高景气延续,主要关注板块为旅游、K12教育。休闲旅游热度持续性强,借鉴日本我们看好休闲旅游长期增长,并且25年法定假期增加利好休闲出游,尤其是远距离旅游,当中优选OTA龙头,自然景区把握客流增量逻辑+事件催化机会;K12需求旺盛确定性较强,政策面边际向好,义务教育阶段线下学科类培训机构从12.4万家下降至24年11月的4061家、压减率96.7%,线上学科类培训机构从263家下降至34家、压减率87.8%,行业供给出清持续利好龙头。

2)强红利属性。1H24社服中报分红公司增加,当中优选业绩稳健、股息率较高的细分龙头。

投资建议

目前社服整体仍处于过去5年估值分位数偏低状态,展望25年,我们基于情景假设提出两种选股思路:1)政策效果良好、内需反转情况下,主推顺周期板块困境反转机会,排序酒店>餐饮>人服>职教;2)若经济仍有波动,主推景气延续、强红利属性,其中景气延续推荐关注旅游、K12教育,红利属性建议在提升分红水平的个股中自下而上选股,优选基本面稳健+股息率较高的龙头.

以上涉及个股仅作为教学案例,不构成投资建议,仅供参考学习。

参考来源:2024年11月24日 国金证券 叶思嘉,赵中平 把握困境反转弹性+优质龙头持续性

特别声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

本文由投资顾问:尚亚雄 A1290623030001 编辑整理

本文作者可以追加内容哦 !