三星医疗,爆单了!

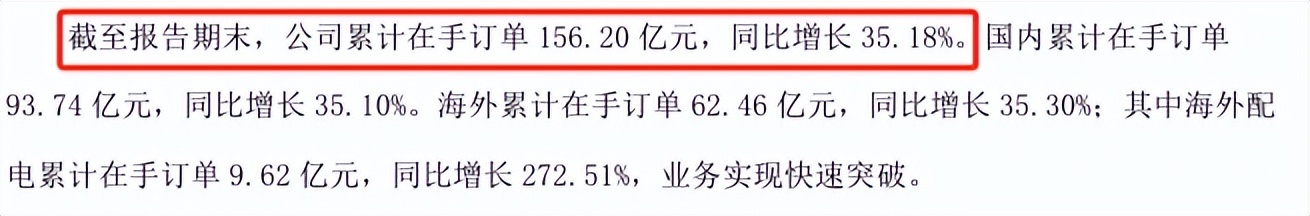

2024年三季报显示,截至三季度三星医疗在手订单高达156.2亿元,而公司订单量还远不止这些。

根据公司10月-11月发布的中标公告,截至11月16日三星医疗在手订单为5.6亿元,也就是说公司目前在手订单量至少有161.8亿元。

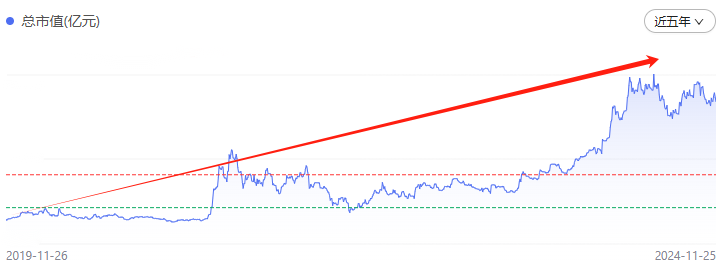

随着订单的高增,公司市值也持续攀升。近五年公司市值翻了10倍多,这一增势远好于特变电工、平高电气等同行。

那么,三星医疗市值一路高增的底气在哪呢?

稳健的基本面是公司最大的底气。

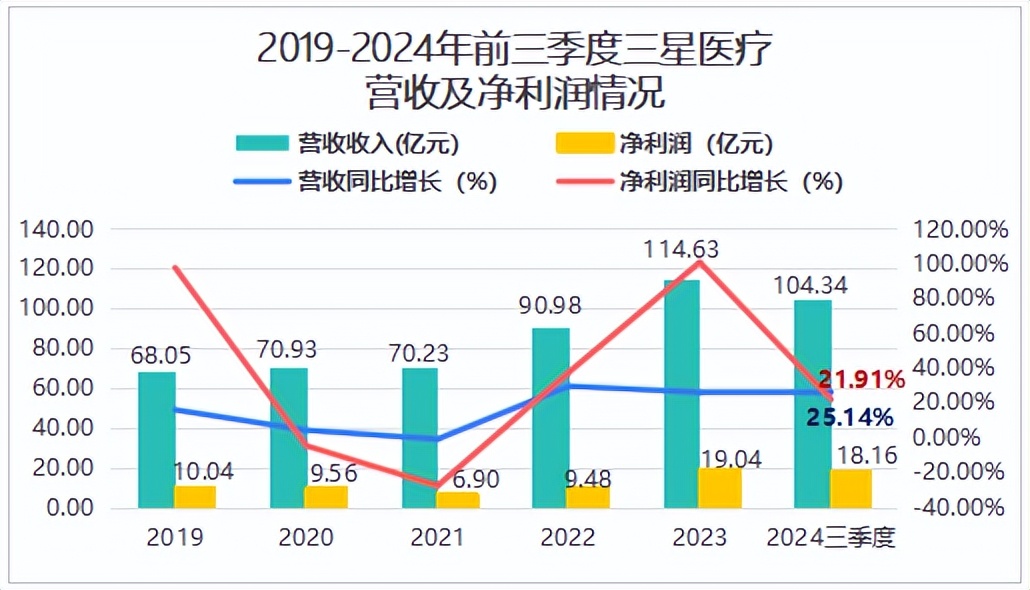

除2021年外,2019—2023年三星医疗营收及净利润稳定增长,几乎没有周期波动。

三星医疗业绩不仅稳增长,还是行业内的优等生。2024年前三季度公司营收实现104.34亿元,同比增长25.14%;净利润实现18.16亿元,同比增长21.91%。

这与特变电工、科陆电子亏损状态形成鲜明对比,在业绩增速上更是优于行业龙头国电南瑞。不难发现,三星医疗成长性很高。

因此,短期看公司2024年营收及净利润有望双击增长。

如果说业绩是公司实力的试金石,那么盈利能力就是公司的安全垫。

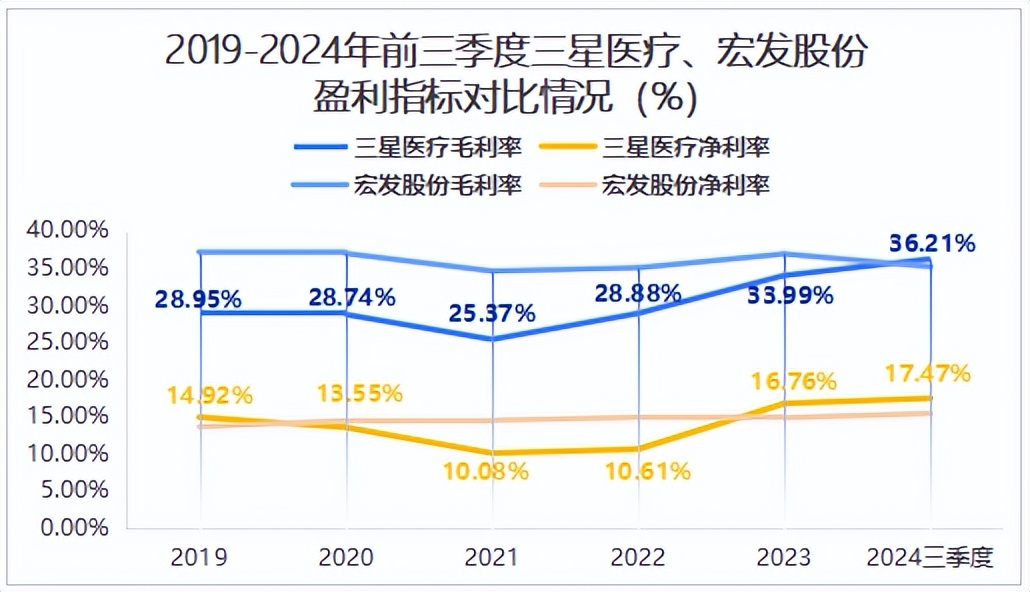

三星医疗盈利核心指标表现很是强悍:

一个是毛利率上。2019年至2024年前三季度公司毛利率稳定在25%以上,最高能达到36.21%,不仅远超行业平均水平,更是高于格力电器、伊利股份等消费大白马。

一个是净利率上。受益于利润端的放量,2021—2023年公司净利率增长十分迅速,从10.08%提升至了16.76%,增幅高达66.27%,这一水平也超越了同仁堂、云南白药等“一招鲜,吃遍天”的企业。

同时,2024年前三季度公司净利率达到17.47%,超过市值水平相当的宏发股份(15.42%)。增长势头上看,三星医疗不论是毛利率还是净利率,均更胜一筹。

所以,三星医疗的业绩、盈利能力均显示出高成长属性,未来业绩继续攀升的底气很足。

到这里,不禁要问,三星医疗是如何做到业绩、盈利能力迅速增长的呢?

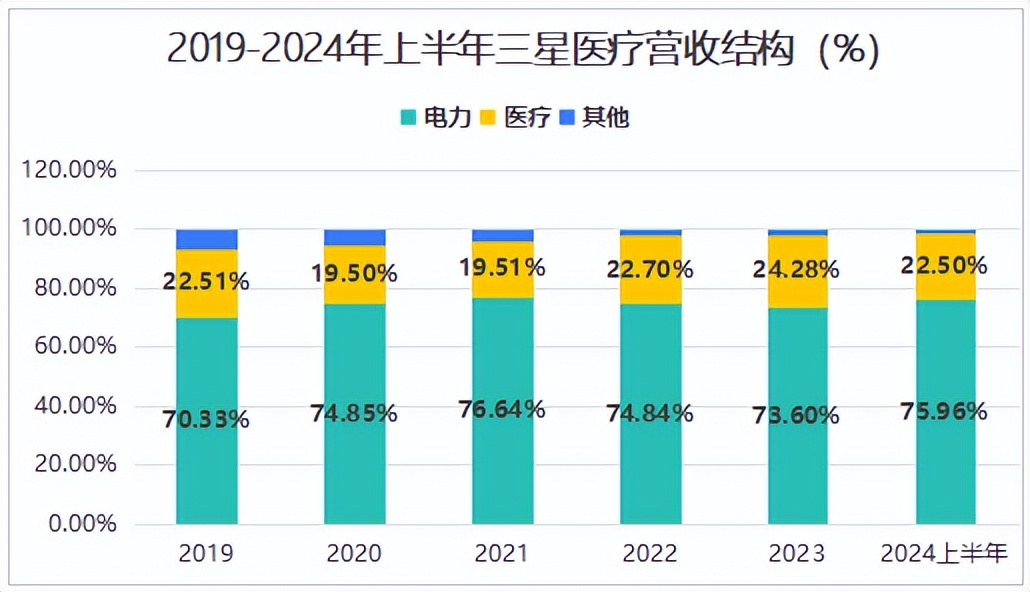

总的来说,公司业务分为电力和医疗两大块,都是弱周期属性行业。其中2024年上半年电力业务占总营收的比重为75.96%,也就是说公司业绩增长主要靠电力业务。

在这一业务上,公司主要是做智能配用电和新能源,主要侧重绿色用电和减碳,这恰恰契合了控碳减排的大背景。

那么,三星医疗竞争力如何呢?

在智能用配电业务上,公司主要竞争对手有东方电子、炬华科技等;但是公司毛利率远高于竞争对手,产品竞争力更为强悍。

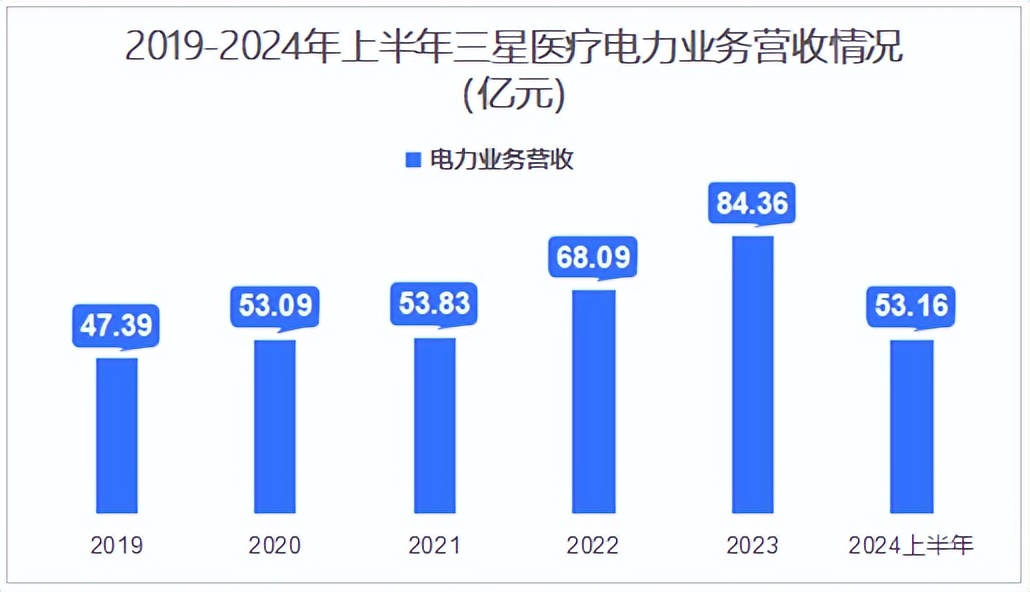

所以,在产品优势下,公司电力业务营收从2019年的47.39亿元快速攀升至2023年的84.36亿元,推动了公司业绩及盈利能力的大幅提升。

与电力业务比起来,公司医疗业绩贡献相对较小。

三星医疗主攻康复医疗,与恒瑞医药、艾利斯等创新药企不同,公司不需要投入过多的研发支出,毛利率较低,但也达到了30%以上,好于英科医疗这一对手。

营收端,2021年起公司医疗业务开始加速提升,2021-2023三年复合增长率达到42.53%,已经超过了同期公司总营业收入的复合增速;有望成为公司第二成长曲线。

企业做大做强,收购是重要一环,三星医疗也不例外。

公司自2015年以来陆续进行了多个康复医院的收购,截至2024年上半年公司旗下康复医院已经达到28家,而这带来的是规模效益,驱动了医疗收入及盈利能力持续走强。

不过,祸兮福所倚 福兮祸所伏。

一方面,收购给公司带来了商誉的激增。2019—2023年公司商誉从3.57亿元增到了15.66亿元,这可能是未来的一个风险点。

另一方面,公司现金流有压力。2019—2021年公司经营活动现金流量净额并不能完全覆盖投资支付的现金,再加上资本性支出,公司现金流压力较大。

不过好在,近5年公司经营活动现金流量净额均大于0,即使是在2021年净利润大幅下滑的时候,公司经营活动现金流量净额也为正,公司现金流虽有压力但也算健康。

目前看,三星医疗依然有望迎来业绩和估值的戴维斯双击,得益于以下两大行业红利:

电力出海红利

一是海外电网基础设施的更新和替换需求,为电力设备带来稳定的市场空间;二是全球新能源接入速度加快,而现有电网的并网能力不足,急需升级改造。

所以,双重逻辑下海外电网投资维持高增长。数据显示2020—2022年海外电网投资年复合增长率为7%左右,预计2023—2030年年复合增长率将达到14%。

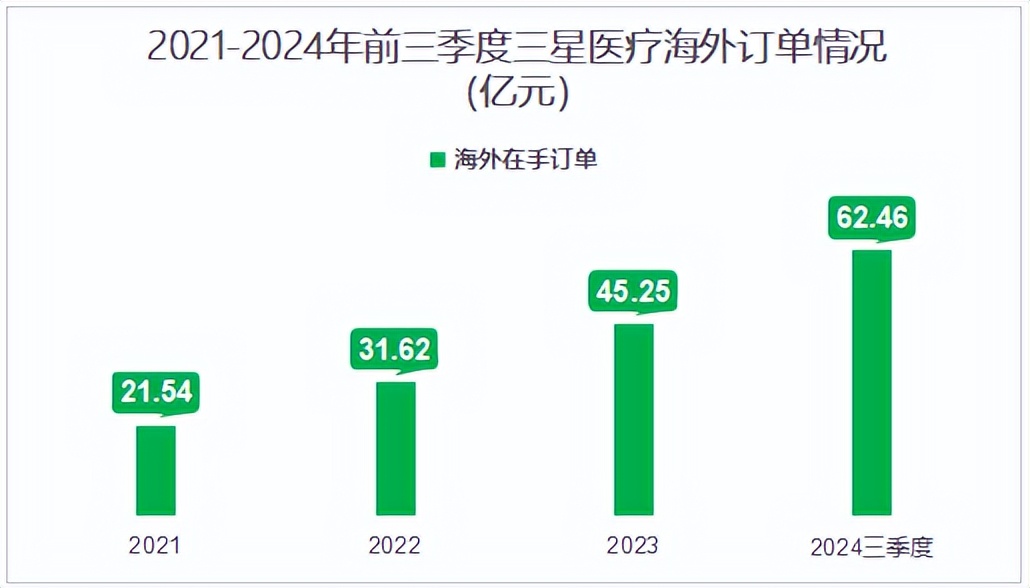

海外电网投资的大幅增长无疑能增强公司业绩的确定性。2021年公司海外订单仅21.54亿元,而到了2023年直接翻了近2倍,2024年前三季度更是高达62.46亿元,短期看公司不愁没有业绩。

另外,海外配电业务的盈利能力远高于国内,随着公司加速出海,其业绩和盈利能力均有望持续高增。

人口结构红利

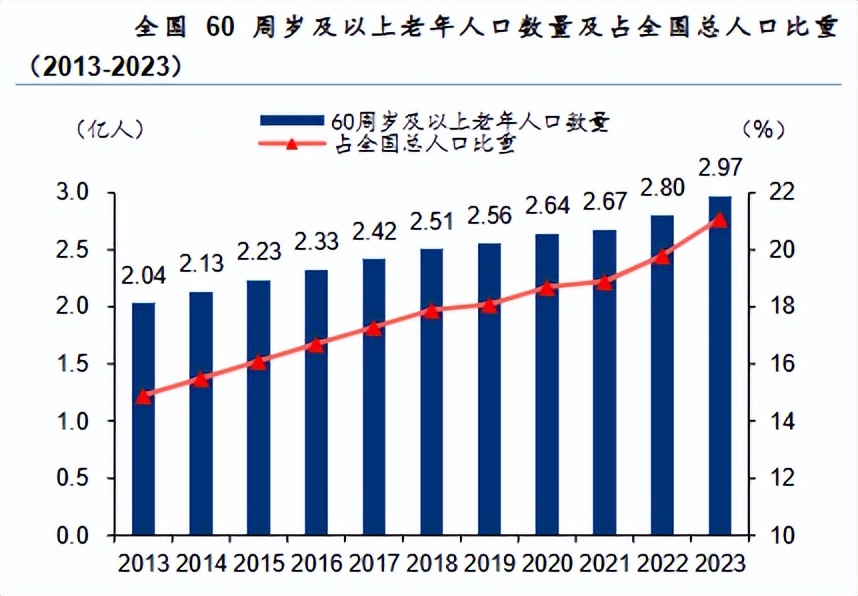

近年来,老年人口比例在上升,康复医疗的市场潜力正在不断扩大。

数据显示,2013—2023年我国60岁以上人口持续攀升,2023年全国60岁以上人口达到2.97亿人,占总人口的21.1%。这一块,三星医疗依然有较大需求释放空间。

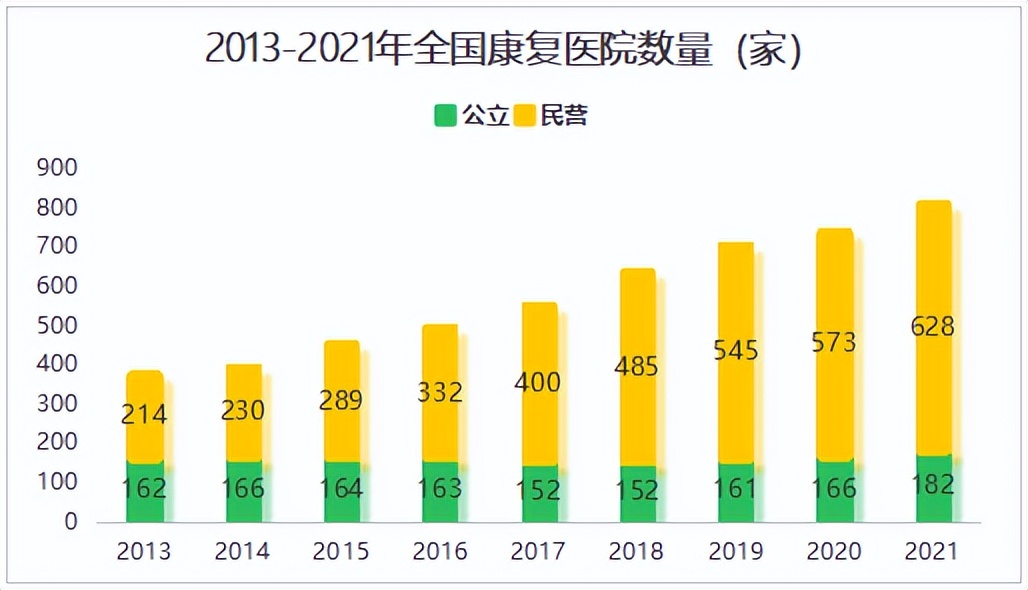

像三星医疗这样的民营康复医疗机构由于服务更灵活多样,市场占有率也就越高。2013—2021年民营康复医疗机构从214家直线提升至628家,增势远超过公立机构。

三星医疗通过收购宁波明州医院进入康复医疗领域,在收购前宁波明州医院就已经具备一定的医疗规模,这比自建能更快获得收益。

2024年上半年宁波明州康复医院实现净利润0.79亿元,同比增长84.5%,随着医疗业务收入的加快成长,公司业绩增长预期将更强。

所以,三星医疗业务完全契合电力出海、老年人口的行业红利,未来成长空间有望进一步扩大;随着订单加速释放,公司业绩和估值也有望迎来增长。

关注老张投研(id:LZtouyan),这里有你最关心的投研报告!

来源:老张投研

本文作者可以追加内容哦 !