大部分进入A股的投资者,一定怀揣着一个希望或信仰,即A股一定还会有牛市。

要不然我们投资的前提和基础逻辑就不存在,投资也就没有意义了。

做过实体经营的人都知道,随着时间的推移,我们积攒的钱会越来越多。

投资A股实际上就是持有实体企业的股权,时间越长,权益积累越多,投资赚钱就是顺理成章的事。

而上市公司能够持续赚钱,也正是股市走牛的基础。

01

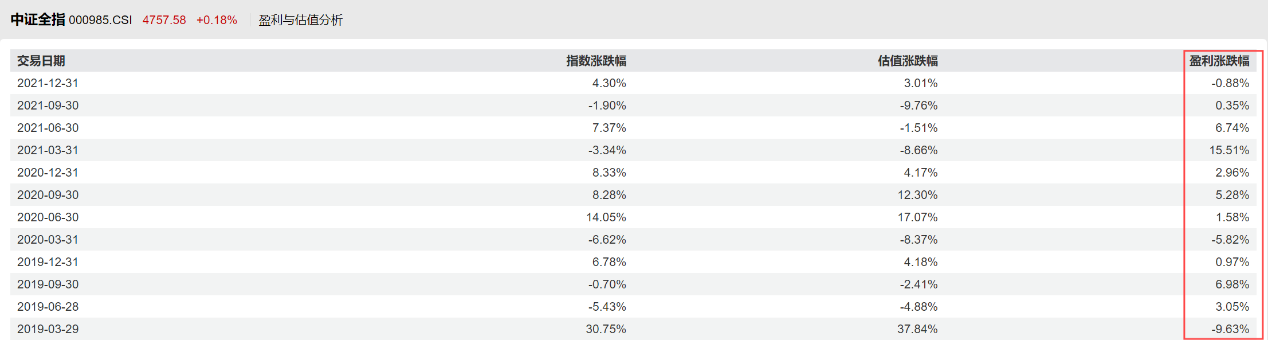

我们来看2019-2021年中证全指的季度盈利增速,12个季度中9个季度盈利正增长而且增幅较高,这正是上一轮牛市的基础动因。

(数据来源:WIND)

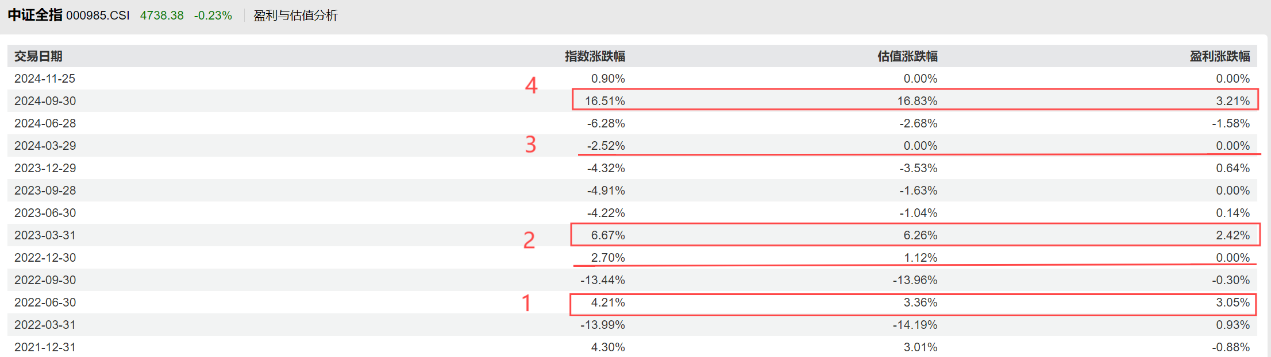

2022年以来,A股发生了4次较大的反弹,除了2022年10月至2023年2月那次外,其余三次中证全指的上涨都达到了技术性牛市(涨幅20%)级别。

(数据来源:Choice)

下表显示,4次反弹有3次都对应着季度盈利明显的正增长。

(数据来源:WIND)

前三次反弹为什么都没有演化成持续的牛市呢?

因为有两次在接下来的一个季度出现了盈利负增长,一次出现了季度盈利增长停滞,后续业绩不支持继续走牛。

如此看来,A股的涨跌其实是非常讲道理的,一直在跟着基本面(预期)走。

前三次反弹变盘的时间窗口,无一例外都发生在季报公布的那一个月,2022年7月,2023年4月,以及2024年4月。

而持续上涨都发生在业绩空窗期,但也不是炒“空气”,因为有M1、PMI、社融等先行指标在“指路”。

02

回到目前正在进行的这次强势反弹。

中证全指9月18日至10月8日涨幅36.82%,10月8日以来截至11月25日跌幅5.72%,自9月18日触底以来的涨幅还剩下29%。

实事求是来讲,当前的调整在合理范围之内,是对10月8日之前上涨过快的一种修正。

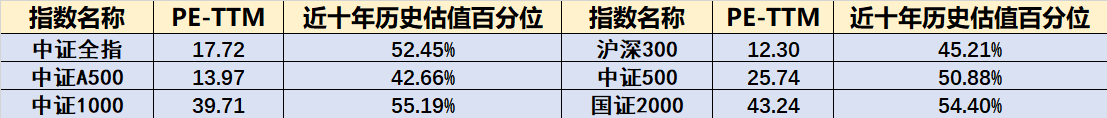

各主要宽基指数的估值水平处于近十年中位数附近,中证1000、国证2000、中证全指和中证500略高,而沪深300和中证A500偏低一些。

也就是说,如果业绩不变,各主要宽基指数在目前点位震荡盘整是合理的选择。

(统计日期:2024年11月25日,数据来源WIND)

但四季度的业绩改善本来是有预期的。

要完成全年5%的增长目标,政策加力已经在实质进行。

10月份的PMI已经重回扩张区间,M1增速也出现向上拐点。

正常情形下,主要宽基指数小幅上涨才应该是对四季度业绩改善预期的一种正常反应。

反常来自“恐特症”以及地缘紧张局势升级等事件性扰动。

而事件扰动是一过性的,白宫的权力变更对我们来说未必不是一件好事。

如果没有进一步的、特别的黑天鹅事件扰动,四季度业绩改善在明年1月底之前应该有机会正常反应,A股重回小幅上涨是可以期待的。

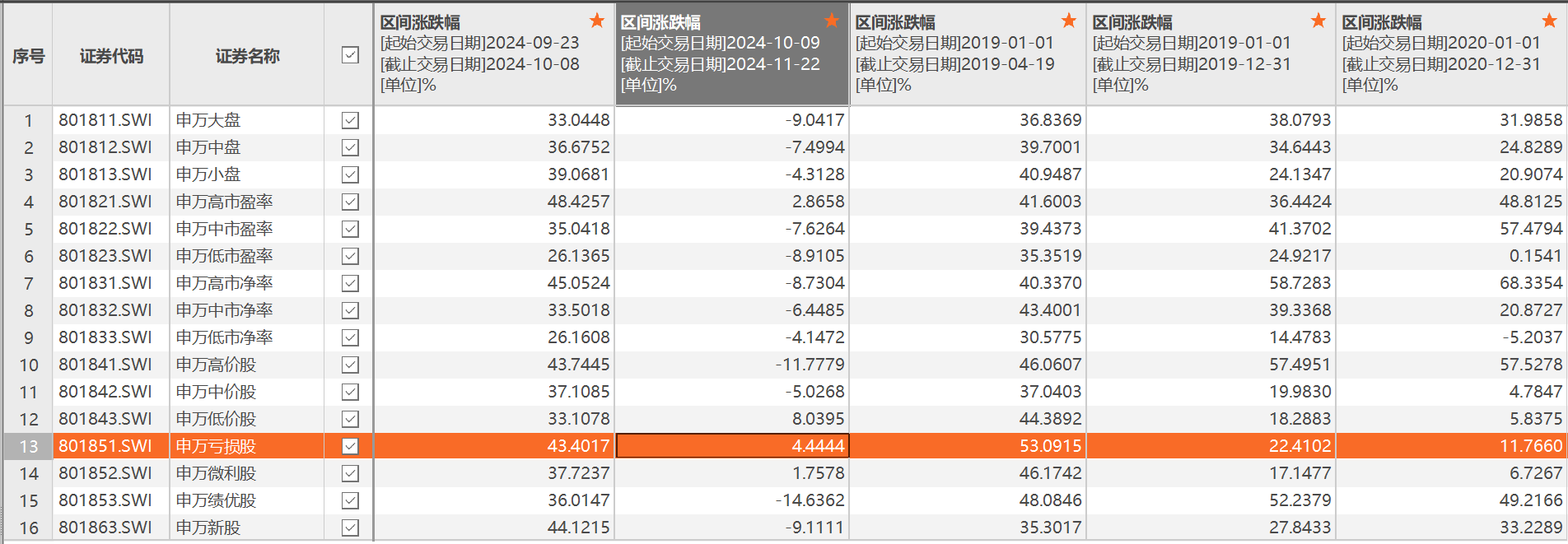

观察申万风格指数阶段涨幅可以发现,无论是2019年还是今年,估值修复阶段涨幅居前的是亏损股和高市盈率板块,但2019年和2020年整个完整牛市中涨幅最大的还是绩优股和中市盈率板块。

(数据来源:Choice)

可以预见的是,如果基本面持续改善,绩优股和高成长的中市盈率板块仍有可能跑出超额收益,因为这才符合基本面驱动牛市的基础逻辑。

$国泰中证A500ETF发起联接A(OTCFUND|022448)$$招商中证A500ETF发起式联接A(OTCFUND|022455)$$万家中证A500指数发起式A(OTCFUND|022440)$

#陈果:看好中国股市“信心重估牛”##【有奖】华为新品发布会:Mate70/X6来了!##“谷子经济”概念火了,如何掘金?#

本文作者可以追加内容哦 !