前几天,我写了一篇保险代理人数据分析的稿子,里面提到了NBV也就是新业务价值,有可能是刚关注保险股的球友评论这个指标有什么作用,能反映出保险股的哪些价值。

正好,我想准备写一篇保险业新业务价值的分析,在这把这个问题展开讲讲。

新业务价值是指将所有新签订的长期寿险和健康险保单在预期未来产生的税后利润折现值,反映了保险公司的业务增长潜力和经营能力。

通常在分析新业务价值的时候,也会看新业务价值率,新业务价值率可以看作是新保单的利润率,它是指新业务价值与首年保费收入的比率,反映了新保单的盈利能力。

那么,保险股这两个指标表现如何呢?均是强劲增长的状态。

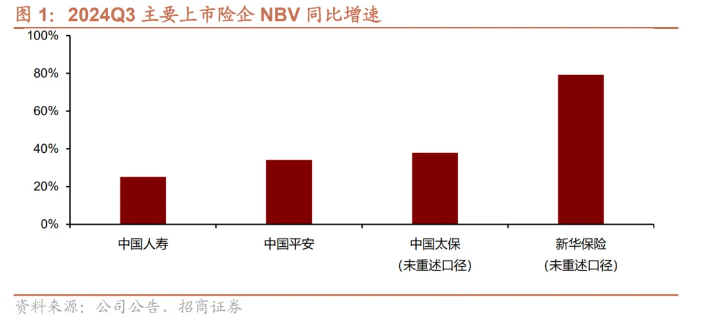

先来看新业务价值的增长。今年前三季度,平安、国寿、太保、新华、人保寿险新业务价值同比+34%、+25%、+38%、+79%、+114%。单看三季度的话,平安增速最高,新业务价值同比增长了110%,其它披露数据的险企中,太保、友邦分别同比+75%、+16%。

新业务价值整体高增长,主要原因是保费收入的爆发。今年前10个月,A股5家上市险企合计实现原保费收入2.52万亿元,同比增长5.7%。保费收入的增长对保险股新业务价值形成了支撑。

长期看,这种支撑还将持续很长时间,逻辑在于,经济下滑后,用户对确定性的偏好大于对高风险、高收益的偏好而保险作为目前财富管理市场中唯一具有刚兑属性的产品,就成了很多用户的选择。

不仅吸引理财需求,也会吸引存款搬家。目前保险利率要高于存款利率,再加上险企加大对终身寿险、分红险、年金险等产品的开发力度,存款搬家到保险业是长期趋势。

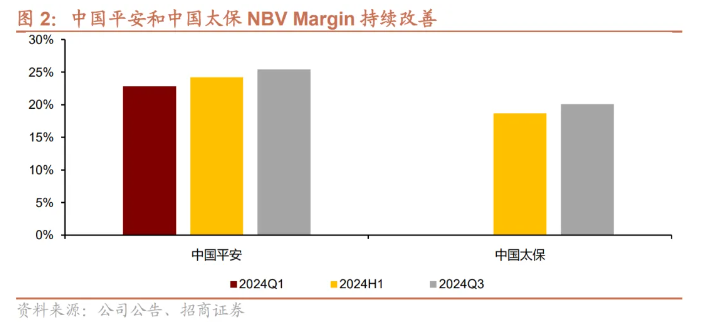

在量上增长的同时,“价”也有明显的上升趋势。三季度披露相关数据的险企中,平安新业务价值率为25.4%,同比+7.3pt,中国太保为20.1%、同比+6.2pt。中国人寿、新华保险虽未披露具体数据,但根据招商证券的测算,其新业务价值率也是改善趋势。

新业务价值率的提升则是有多个因素支撑:产品端预定利率下调降低了险企负债成本,渠道端,报行合一和人效提升也优化了渠道费用。

先来看产品端,8月初监管发文正式宣布9月1日起普通型保险预定利率上限从3.0%下降至2.5%,10月1日起分红险预定利率上限从2.5%降至2.0%,万能险的最低保证利率上限从2.0%降至1.5%。利率持续下调优化了保单成本,进而提振了保单的利润。

再来看渠道端,在险企的渠道改革下,代理人的人效在持续提升,三季度,国寿代理人月人均首年期保费同比+17.7%;太保代理人月人均首年规模保费同比增长 15.0%,且新人月人均首年规模保费同比增长35.0%。平安则是前三季度代理人均 NBV 同比+54.7%,新增人力中“优+”占比提升 4pct。更少的人卖出更多的保费,自然会提升保单利润。

除了人效提升,报行合一也优化了渠道端的销售费用。以前实际的保险销售中,保险销售人员为了业绩,给渠道的费用远大于实际报备给银保监会的数字。出现了保险公司赢了保费的规模,实际的利益却被渠道拿走的情况。

但“报行合一”,要求保险公司在实际经营过程当中的行为情况保持一致,不能“说一套,做一套”。渠道费用降下来了,早前金融监管总局人身险司司长罗艳君在接受采访时透漏了“报行合一”执行效果:全行业相关渠道平均佣金水平较之前降低30%。

还有一个积极作用是,“报行合一”后银保渠道服务、品牌、险企综合实力等竞争要素重要性提升,大型险企市场竞争格局也正在好转。

最后总结一下,在量上,保单需求持续高增支撑了新业务价值的增长。价上,预定利率下调降低险企负债端成本、“报行合一”优化渠道费用带来了新业务价值率的提升。保险股的新业务价值正迎来量价共振时代。

$中国平安(SH601318)$$中国太保(SH601601)$

本文作者可以追加内容哦 !