概览

美元和美债收益率在美国总统大选后上涨,这种强势在短期内或有望持续。

当选总统特朗普提出的政策很有可能会导致美国财政赤字增加和经济增长强劲。此外,通胀也因供需因素而存在反弹的风险,从而导致美债收益率上升。

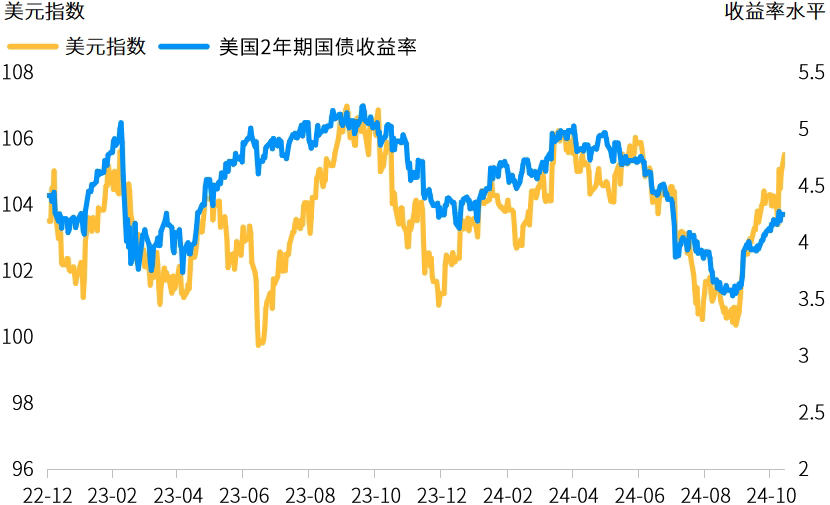

尽管美元走强,但考虑到技术和供应链再配置带来的助力,亚洲股市仍具有投资价值。美元自9月底以来持续升值,共和党在选举中大获全胜进一步提振了美元。在此期间,美元指数强势上升,于11月6日一举突破105关口,创下了近3个月以来的最高水平(图表1)。我们认为,美国国债收益率或将继续对美元产生重要影响。目前为止,当选总统特朗普的胜选已经推动美债收益率上升,原因在于市场预期美国经济增长强劲、通胀反弹风险以及财政债务增加。特朗普未来几周的政策意图、内阁人选以及就职后的实际实施将决定美国国债和美元的走势。我们预计,美元短期内或将继续保持强势。

图表1:美元指数与美元2年期国债收益率

资料来源:FactSet、摩根资产管理。反映截至2024年11月12日的最新数据。

特朗普的政策立场导致美元走强

虽然当选总统特朗普表示希望美元走弱,但他的竞选承诺却与此相反。他不仅希望延续2017年《减税和就业法案》(TCJA)中的减税政策,还承诺在其他领域寻求降低企业税率、加班费和工人小费的税负。这可能会导致美国财政收入减少,从而增加财政赤字,具体取决于他削减开支的强度。

美国财政赤字和政府债务上升,可能促使投资者要求更高溢价来持有美国国债。而对经济增长的潜在促进作用也可能阻止通胀进一步下降。这两个因素都导致了美国国债收益率的上升。特朗普提议提高关税,此举对于美国经济增长的影响可能是负面的,在一定程度上也可能会导致通货膨胀。因为关税的负担通常由消费者和零售商承担,所以可能造成消费者价格的上涨。虽然一次性关税增加只会直接造成消费者价格的一次性上涨,但可能会引发消费者通胀预期上升的二次效应。另外,供应链长期重组也可能会使消费品的价格上涨。受到关税增加影响的国家也可能选择通过货币贬值来抵消部分负面影响,从而促使美元进一步走强。

在移民问题上,特朗普提出的更加严格的移民政策以及可能驱逐非法移民,可能会减少美国劳动力供应,进而导致工资的上涨。

因此,特朗普的整体政策方向支持美国经济增长,这推动了自11月5日以来的美国股市上涨。然而,这些政策也可能从需求和供应两个方面推高通胀,从而导致美国国债收益率上升。

何去何从?

自9月底以来,美元兑主要货币明显走强,尤其是兑日元(-6.7%)、新西兰元(-6.0%)和澳元(-5.0%)。在亚洲货币中,东盟货币如泰铢(-7.3%)和马来西亚林吉特(-6.9%)的调整幅度较大。

投资者在等待美国新政府更详细的政策方向,我们预计美元在短期内或将保持强势。当选总统特朗普可能会在接下来的几周内披露更多计划内容。他可能会通过行政权力尽早实施一些政策,例如关税和部分移民措施,而财政政策则可能需要与国会进行更多协调。

美联储对这些政策的反应也可能是推动美债收益率的关键因素。美联储主席杰罗姆·鲍威尔(Jerome Powell)一直避免对央行如何应对美国新政府政策进行推测。12月美联储《经济预测摘要》的更新可能会揭示美联储成员对2025年政策倾向的个人看法。与此同时,隔夜指数掉期(OIS)市场预计,12月份美联储降息25个基点的概率为68%,并预计到2025年将进一步降息60个基点(即大约两次25个基点的降息),而美联储对明年降息的中位数预测为四次。

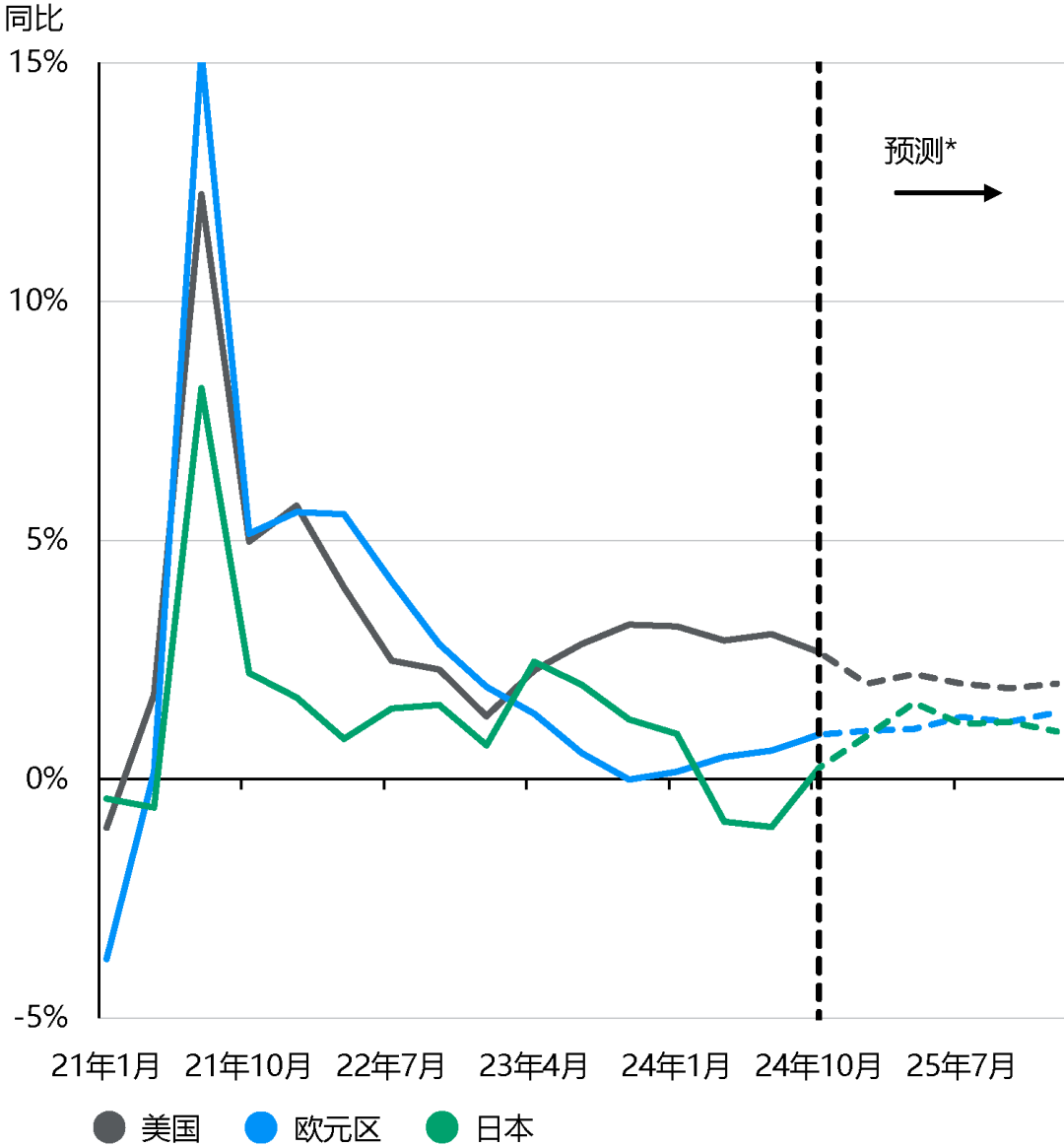

虽然美元被高估,但当前的政策组合或将在一段时间内促使美债收益率保持高位。美国经济增速超过其他发达市场的前景也进一步支持了这一点(图表2)。包括股票在内的美元资产显然受到这一趋势的利好。尽管我们一直认为美元走弱将有利于亚洲和新兴市场资产,但在美元走强的环境下,亚洲股票仍然具有投资价值。随着人工智能的发展,技术出口持续蓬勃,而在全球供应链的持续转移下,东盟国家和印度可能因制造业和物流业蓬勃发展而受益。

图表2:成熟市场实际GDP增长率

资料来源:FactSet、美国经济分析局、日本内阁府、欧盟统计局、摩根资产管理。*实际GDP增长率预测基于FactSet的一致性预期。《环球市场纵览-亚洲版》。反映截至2024年11月20日的最新数据。

除非另有注明,本文内数据来源于彭博、FactSet、摩根资产管理,截至2024年11月12日。

本文作者可以追加内容哦 !