01 核心观点

市场表现:上周(2024.11.18-2024.11.22)债市收益率整体下行。分各品种看,11月22日10年期国债收益率较11月15日下行1bp至2.08%,1年期国债收益率下行4bp至1.35%。信用债方面,城投债表现好于金融债,3年期AA+城投债收益率较11月15日下行1bp。存单方面,1年期存单收益率小幅上行1bp。利率债展望:短期内市场对降准预期仍偏强,供给冲击力度也有所减弱,资金面逐步回归宽松状态,基本面的修复也多被市场理解为脉冲式增长,持续性仍待观察。因此11月下旬至12月份机构可能提前抢跑明年初降息行情,债市预计会迎来阶段性偏强表现。在资金面还是逐步宽松情形下,中短端信用确定性较强,长端利率也具备短波段做多的环境。此外,12月份也将召开政治局会议和中央经济工作会议,对市场情绪可能将造成扰动,需要关注政策预期和风险偏好的变化。 信用债展望:随着各地陆续开启年内政府债增发,化债进度加快,当前已有部分城投债开始提前兑付,高票息城投资产逐步被压缩。产业债方面,随着部分央企大规模发行“稳增长扩投资专项债”,预示着中央层面开始加杠杆,信用债供给可能结构性从城投债转向央企债券,长期限央企债供给增加,信用债短期维持震荡格局。后续需关注12月份降准是否落地,以及下半月的机构抢跑行情是否提前开启。

02 上周市场回顾

央行操作:上周(2024.11.11-2024.11.17),央行逆回购投放共计18682亿元,国库现金定存发行1200亿元,叠加逆回购到期18014亿元,上周央行累计净投放1868亿元。 资金价格:上周资金价格震荡下行,11月22日R007为1.8000%。债市表现:上周长端利率震荡下行。信用债方面,中长久期信用债收益率普遍下行,城投债表现优于金融债。

债券全价表现:2024.11.18-2024.11.22利率债全价表现(0.11%)略优于信用债(0.10%)。

03 近期重大要闻

1、10月份财政数据明显改善

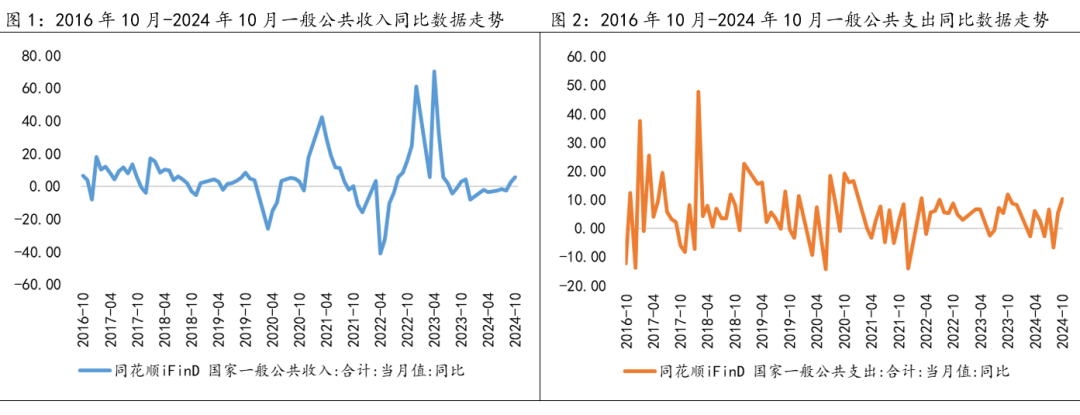

财政部:1-10月,全国一般公共预算收入184981亿元,同比下降1.3%,其中,全国税收收入150782亿元,同比下降4.5%;非税收入34199亿元,同比增长15.3%。10月单月,财政收入当月同比增长2.4%,财政支出当月同比增长20.4%。

受土地出让节奏加快、家电以旧换新消费政策落地,以及专项债发行提速的影响,财政收支两端均有所改善,年末经济修复力度逐步上行。但也要看到,当前内需不足和信贷需求低迷仍在延续,本轮经济动能恐再次呈现为脉冲式,基本面修复的持续性仍需要观察。 数据来源:同花顺

数据来源:同花顺

(本文数据均来自Wind或同花顺) 风险提示:在任何情况下,兴银基金管理有限责任公司(以下简称我公司)不就本文中的任何观点做出任何形式的担保,也不保证有关观点或分析不发生变化或更新,不代表我公司或者其他关联机构的投资建议。本文中内容和意见并非为投资者提供市场走势、个股和基金进行投资决策的参考,使用前务必请核实,风险自负。本文版权归我公司所有,未获得我公司事先书面授权,任何人不得对本文进行任何形式的发布、复制。本文不代表我公司产品观点,不构成对我公司旗下产品实际投资行为的约束。市场有风险,投资需谨慎。

追加内容

本文作者可以追加内容哦 !