此时距离9月24日政策组合拳出台已经过去了两个多月。

A股市场先是经历了史上罕见、天量成交的“史诗级大涨”。国庆节后,从大幅回撤到震荡回暖再到近两周的颠簸逆风,基本符合急涨之后进入博弈阶段的特征。

这段时间,很多新老投资者的体验和心态随之波动。当前市场环境下投资、如何是好?对于手握、观望国民指数A500的投资者而言,又该有怎样的预期?

或许,我们、我们的经济体、我们的资本市场,都在越过自己的山丘。当低迷叙事的峦嶂已经被攻破,再往前怎么走?挖掘基来聊聊自己的思考与感悟。

越过山丘,才发现谁在等候

在今日沪指午后单边拉升之前,挖掘基收到最多的问题便是,两周多了,近期市场为何颠簸不定?全民叙事的天堂是否还在?

其一,前期市场的上涨主要由风险偏好的改善和交易型资金的入场驱动。然而,由于短线市场缺乏新的变量和强催化因素,做多热点题材的难度随之增加,融资交易活跃度连续两周回落。

其二,杠杆阶段退潮期的任何负面消息,都会被放大。海外大选尘埃落定后,特朗普组阁人选逐步揭晓,对华立场偏鹰派,关税预期的波动与地缘政治格局的反复无常,不断搅动市场的神经。

这样的市场走势倒也符合历史规律,之前的历轮牛市中,短期换手率过快的回升过后,往往股市都会出现季度级别的震荡休整,不过由于长期资金和政策方向的转变,指数的调整空间较为有限。

事实上,当前国内宏观经济的矛盾点仍在于内部债务周期的化解以及CPI下行周期的扭转。客观来说,海外政策周期以及全球经济无疑会加大国内经济复苏的波折,但决定趋势性方向的因素仍是“以我为主”。

人大常委会闭幕也已经有些时日了,当时大家关注度很高。说点实在的,当下我们不应对单一会议报以“毕其功于一役”的预期,更重要的是关注信心与预期稳定的演变信号。

未来一个阶段的政策逻辑,主趋势就是部分证实和继续等待证实,还不存在证伪的问题。后续应密切关注12月中央经济工作会议对人口、消费等领域的定调及明年3月两会的工作安排。

无论如何,与2008年11月、2014年底以及2019年初的回升情景相似,本轮A股市场行情启动的关键,在于一系列政策组合的精准施策,成功扭转了投资者的悲观预期。决策层对于困难的正视,以及对于支持资本市场的态度转变,才是股市出现行情和底部抬高的坚实基础。

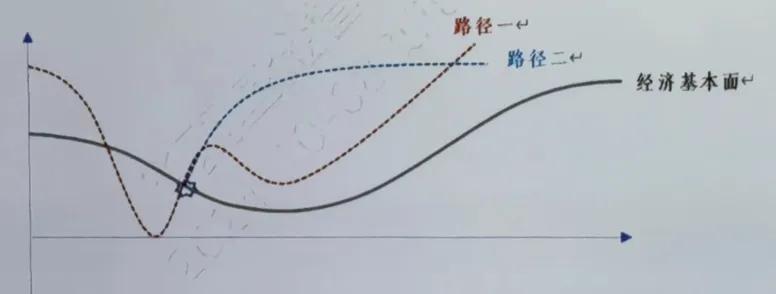

周期转折的过程注定不是一帆风顺的,挖掘基在国庆之前就说过,往后看市场有两种预期,我们画了三条线,比如这条黑线是经济基本面,红线和蓝线是股市的假设路径,出现路径一的可能性还是比较大的。

在这情况下,我们先会经历预期的快速改善,转而进入“攻坚克难”,市场比较容易产生分歧,震荡加剧;待更多共识凝聚后,或许会是更加明显指数性行情。

目前处在第二段之中。所以此时此刻,战略上要有信心,战术上还是需要稍微有耐心。

(仅供示意,不构成投资建议)

越过山丘,时不我与的“哀愁”

话说回来,这两年确实能感受身边能够感受到一些变化,过去的一些创富叙事比如工业化,城市化,全球化,互联网信息化都在改变,除了波动的股市之外,我们所经历的各种动荡,房价、投资、就业、出口、汇率…

其实都是这些变化的反应,但这就是一个破题的必经之路。经济学家近日在论坛上讲:

应该说从中国经济的角度来讲,和目前理论界的判断应该是完全一致,2024年回头去看,中国应该是走进了康波的右侧,完成了一个非常标准的康波左侧,就是工业化城镇化。

中国从1990年开始迈入高速的工业化进程和城市化进程,到2021年刚好30年。30年房地产所谓的康波左侧,应该在2021年越过了山丘,我们今天是站在右侧的第四个年头。

说起来心弦激荡,我们在过去几十年的时间里浓缩了从农业社会、工业社会到智能社会的演进路程,走完了其他国家百年的工业化历程。身在其中的风风火火,其他国家的人无论有多少知识和理论,都没法切身感受。

然而,繁荣的低垂之果亦不可能永远俯拾皆是时,随着旧红利褪去,我们也在经历动能的“换轨”,经历新旧经济的逐步分野,经历浪潮中的巨大考验以及伴生其中的机遇。

近两年,不少投资者羡慕部分海外资本市场的成熟,身处长期慢牛,赚钱似乎更容易。但实际上,发达国家资本市场的相对稳定也只是近几十年的事。

我国当前处于经济结构快速转型期,有一部分传统上对经济贡献非常大的行业和企业,或将面临淡出经济生活。这类行业和公司长期的估值会呈现下降趋势,但它们在当前A股市场中所占份额还非常大,也一定程度上影响了整体投资收益。

面向未来,我国将建设一个以高端制造为主体的新型经济体,培养与新型经济结构相适应的新支柱产业,而与这个大发展方向相一致的行业和企业,未来发展机遇会比较多,估值可能呈现长期上升趋势。

在此消彼涨过程中,经济发展的阶段性重点会不断变化,因此引发资本市场的波动在所难免。纵观世界经济体的发展规律,新旧转型升级是实现高质量发展的必由之路,现在的发达国家,在他们经济结构转型的过程中,资本市场的波动也是非常大的。

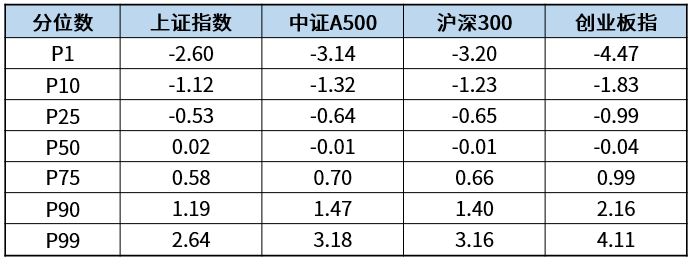

对A股主要指数2019年至今的日度涨跌幅分布情况进行了统计。

A股主要指数的涨跌幅分布情况

注:数据统计区间为2019.01.01-2024.9.30。(P1、上证指数、-2.60)表示上证指数跌幅大于-2.60%的交易日有1%,(P99、上证指数、2.64)表示上证指数涨幅小于2.64%的交易日有99%,以此类推。

从表中的数据看,基本有一多半的时间,A股主要指数是处于下跌或者不怎么涨的环境。低位布局的时间永远多于顶部止盈的时间,这既是历史数据,也是市场体量、资金结构等多种因素所决定的。

不少投资者心生“哀愁”,越过山丘,波动如此之大,何去何从呢?

越过山丘,A500的长持与逢跌买入

以国民指数A500为例,挖掘基有一些思考。这个指数,也在越过自己的山丘。

A500通过指数编制方式的创新优化,捕捉到经济增长结构的变化,表达在了指数的权重中,可以说跟国内当前的GDP的增长结构变化应该说就更加贴合了,有望成为把握未来经济增长的核心宽基。

投资者对其给予厚望,然而近两周来,这个指数也跟随市场经历了颠簸。事实上,跳出短期的坑坑洼洼,这样的核心宽基更容易在长期持有的沃壤里开出花来,平滑市场波动、降低交易成本。

挖掘基统计了一下,自2010年起,任意时点布局中证 A500指数(000510.SH),随着持有期限的拉长,平均收益率会有一个较大的提升,且好于上证指数、沪深300。

数据来源:Wind,数据区间:2010.1.1-2024.9.30,指数历史走势不代表具体产品业绩,不预示未来表现,也不代表投资建议

对于观望中想要寻找布局机会的投资者,“逢跌买入”策略或许是一个较好的解法。

从统计中可以看到,上证指数跌幅在1.5%以上即可认为是大跌,历史上这样的情况大概仅占10%不到的比例。

2023年,并不是A股多精彩的年份。我们在2023年初一次性买入A500指数持有至今,能够获得1.73%的收益,做了一个回测,如果从那时开始采用“逢跌买入”策略进行A500指数的投资:

数据来源:Wind,指数历史走势不代表具体产品业绩,不预示未来表现,也不代表投资建议

在历次上证指数跌幅大于1%时买入1000元A500指数,到今年9月底共有38次买入机会,累计收益率达到9.79%;

在历次上证指数跌幅大于1.5%时买入1000元A500指数,到今年9月底共有12次买入机会,累计收益率达到11.84%;

在历次上证指数跌幅大于2%时买入1000元A500指数,到今年9月底共有3次买入机会,累计收益率达到13.88%。

还有一种“大跌大买、小跌小买”策略:

逢跌1%-2%之间买1000,跌2%-3%之间2000,跌3%-5%之间买入3000,跌5%以上买入5000,那么23年初到今年9月底共有38次买入机会,累计收益率将达到10.09%。

或许这便是所谓的“不要浪费每一次下跌”。在一个终将上涨的市场中,通过这种逆向思维的具象化落地,投资者或也将通过A500指数越过下一座山丘。

越过山丘,另一面是什么,很多时候一时间无从知晓。然而,只有越过山丘,才能开启一段全新路程,领略到山丘前方更广阔的天地和更丰富的体验。

作家也说了:“当我们越过山丘,一个充满希望的明天便是命运给予每个人的奖赏。”

转载来源:教你挖掘基

本文作者可以追加内容哦 !