“这是价值事务所的第1724篇原创文章”

在之前的熊市期间所长给大家介绍过香港交易所,当时的留言区其实有很多负面评论,大体就是香港狗不理,是个边缘区域,甚至当时还不少人担忧,如果中概股都回归到香港,那会把香港市场砸成什么样子?香港市场能否兜得住?恒生真的有前途么?再叠加科创板、北交所等陆续开启,内地交易所搞得越来越红火,大家就越发觉得香港交易所是个破落贵族,迟早会凉凉。

嗨,这其实就是熊市中最常出现的情况,因为股价跌所以要找一大堆鬼故事来解释,每一次股价下跌,大家都会找理由,久而久之,自己就被洗脑了,就觉得“啊,它好像真的就这么烂”。

这种“负反馈”怎么治,答案也很简单,那就是多来几个正反馈。为什么每次三根大阳线改变信仰?因为来了三根大阳线,大家就会编三次正向的故事,大脑的Bug在于会给最近发生的事情最大权重,因此,一般而言,三根大阳线以及大家为大阳线编的故事就可以扭转之前的负反馈了。

现如今,香港市场早已不止三根大阳线了。在这样的背景下,所长觉得可以再来看一次香港交易所,也许大家会有不一样的理解。

01

价值事务所

香港交易所的本质

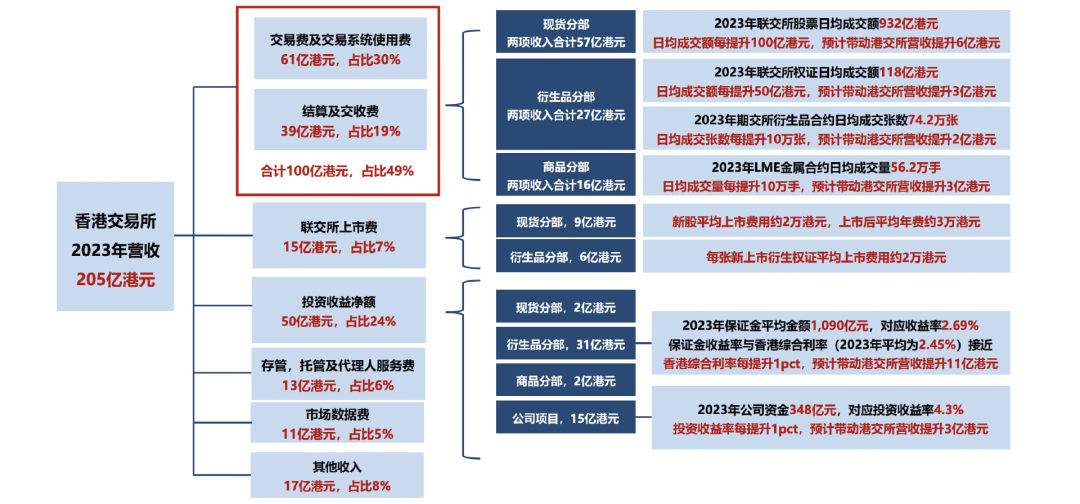

这里我们先用港交所2023全年的收入情况来解释他的业务运作情况,后面再看最新的2024Q3的财务状况。港交所2023全年实现收入205亿港元,其中交易和结算费用是公司的基石所在,大约贡献了一半的营收。

投资收益,可以理解为港交所这个赌场在亲自参与赌博,嗯,每个赌场都会这么做,因为他们是赌场,所以信息更多、胜率更高,这块业务大约占到公司营收的四分之一,剩下的上市费用、数据费用、托管费用等等又占了四分之一。

虽然港交所业务有点多,但仔细一思索,其实全部都是和港交所的人气有关,所以,简单来讲,大家把港交所这个上市公司视作整个香港的赌场就好了。只要香港的赌客、赌资够多,港交所的日子就好过。

不过,港交所这个上市公司,里面其实不单单包括做股票的香港交易所,它可以说是香港地区所有金融交易平台的集合,旗下包含4家交易所和5家结算公司。但凡是交易,甭管是期货还是股票,或者各种金融衍生品,港交所这家上市公司都可以从中抽取手续费。

这里也需要额外补充一点,港交所除了拥有整个香港赌场,同时也拥有伦敦金属交易所(LME),这家交易所是世界最大的有色金属交易所,上市公司于2012年收入囊中。

所以,严格说一下,港交所这个上市公司=香港所有“赌场”+伦敦金交所赌场老板,只要香港和伦敦金交所人气旺,他的日子就好过。

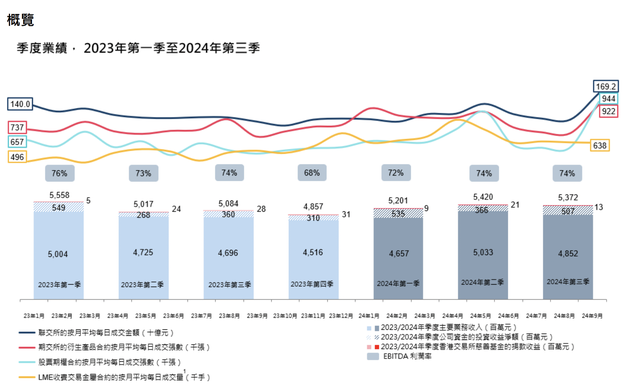

下图是港交所2023Q1到2024Q3的业绩表现情况,这里先剔除期货,因为这两年是大宗商品牛市。我们看下图,红线、黄线、蓝线整体都是向上走的,而深蓝色线(股市情况)自2023Q1以来一直都在下行,一直到2024Q2才有所好转,到Q3突然上了一个高位。

由于股票交易的收益对港交所的业绩贡献更明显,尽管期货交易还可以,公司2023年的业绩依然呈现环比下降趋势,降得还蛮厉害,但到了2024,整体就开始回暖了。

整个2024前三季度,港交所实现营业收入159.9亿港元,同比+2.1%;实现归母净利润 92.7 亿港元,同比+0.1%。其中,单三季度实现总营收 53.7 亿港元,同比+5.7%;实现净利润 31.5 亿港元,同比+6.5%。

其实整个股市回暖是9月下旬发布政策大招以后的事情,所以,除了伦敦金交所,港交所旗下所有交易所的业绩全都在9月底达到近期巅峰,其中9月27日、9月30日的港股 ADT(日均成交额)均创下了2024前三季度单日成交额新高。

2024单三季度(其实主要是靠9月下旬那几天),整个港股市场 ADT达到1188亿港元,同比增长20.7%,靠9月下旬那几天的“一己之力”直接把整个2024前三季度的ADT都扭转了,同比增长3.3%,达 1133 亿港元。

值得一提的是,港股通方面,2024前三季度南向 ADT 为 383 亿港元,同比+19.3%,其中单Q3为396 亿港元,同比+36.6%。看吧,内资不是没有钱,只是喜欢搞投机,哪里有机会资金往哪里跑,觉得港股可能比大A更有机会,就一窝蜂都涌入港股了。

02

价值事务所

躺着赚钱的超级压舱石

行文至此,相信大家也清楚了,其实港交所有点类似于恒生指数,它跟恒生指数的走势呈一定程度正相关,但也不完全一致。相比恒生指数,港交所的业绩稳定性和回报率整体会更强一点。这港交所近十年的利润情况和恒生指数一直以来的走势情况明显能看出来。

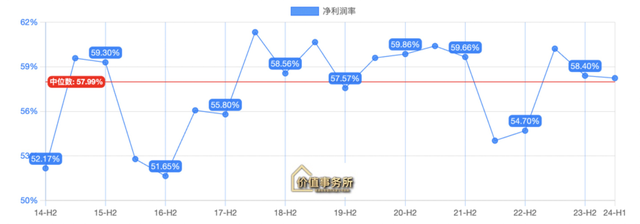

即便2022、2023是小年,2014-2023港交所的净利润复合增长率也高达9.68%,而2023年的恒生指数相比2014却是下跌的。

一方面,港交所除了负责股票的联交所外,还有期货交易所以及结算中心。

另一方面,相比恒生指数,港交所也有一定的自己的阿尔法,比如港交所自己投资的胜率就明显比大盘胜率高,港交所还有数据费、上市费等不论行情如何都旱涝保收的收入来源。

其三,港交所的业绩很好,公司是开交易所的,不存在什么投入(顶多维护维护系统),成本无非就是些人工费用,所以净利率高得惊人,一直都在50%以上,甚至在牛市时能达到60%左右(比茅台还高…茅台也就50%左右)。

正是因为公司赚钱过于容易,所以分红也是相当大方,分红率基本一直稳定在90%左右,换句话说,香港交易所也完全可以看成一种无风险债券。

不同于其他几乎没啥增长的分红企业(比如长江电力等),香港交易所在高分红属性外还兼具一定成长属性。随着中国实力的不断提升,未来香港这个国内与国际接轨桥头堡的地位只会越来越强,那么,作为香港唯一的交易所,港交所的好日子横看竖看、上看下看都会越来越好。

根据最新披露的10月数据,香港交易所市场继续高歌猛进,10月日均交易金额(ADT)为2550亿,单月环比9月上升50.73%,同比上升223.7%。

换句话说就是,香港交易所=不亚于券商的牛市放大器+不亚于长江电力的熊市保护器,这货在张坤的持仓中一直占有非常高的位置,确实非常有道理。

本文作者可以追加内容哦 !