一、市场表现

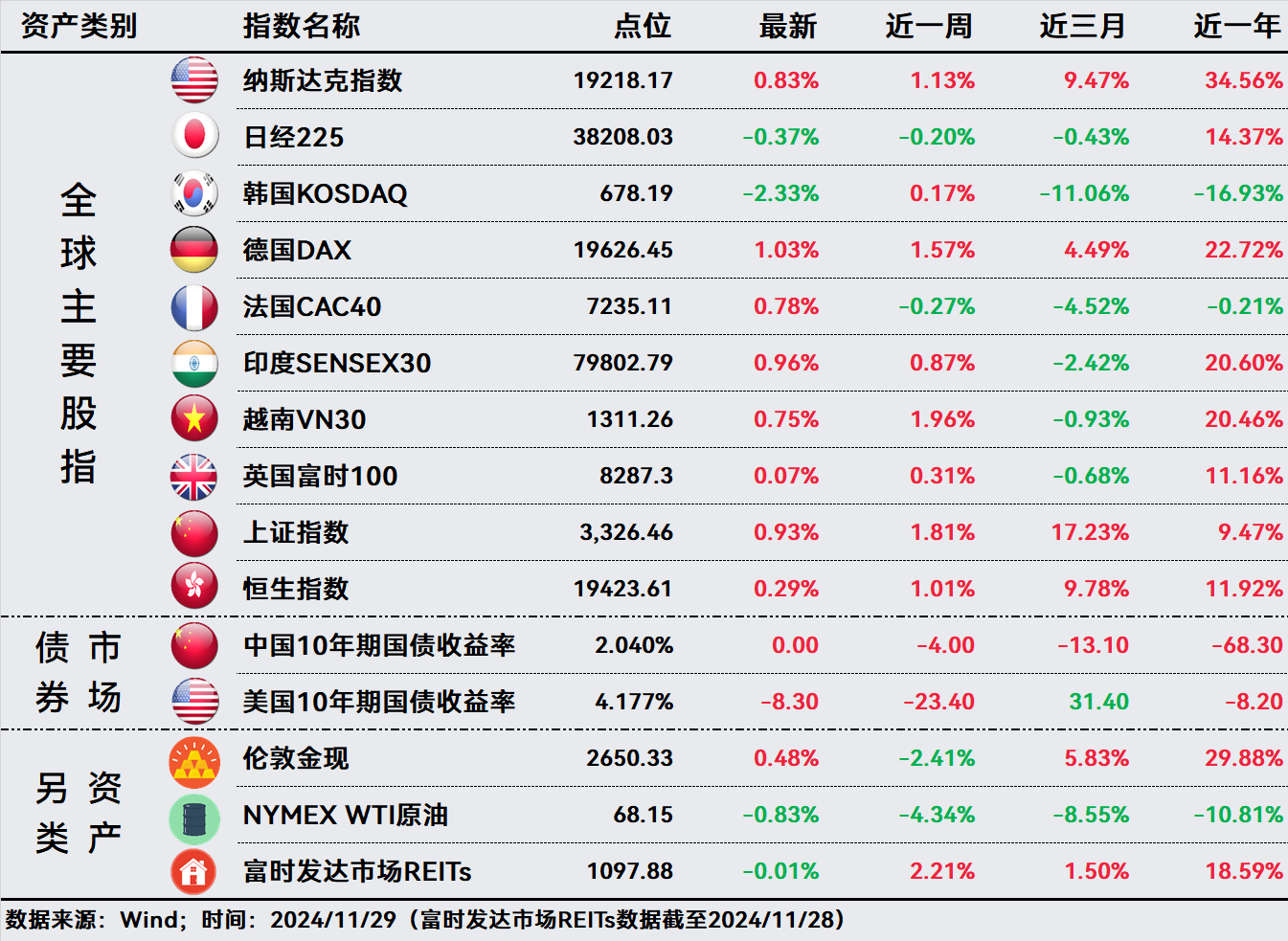

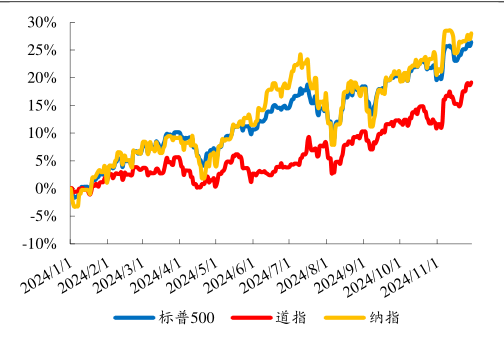

股市:尽管感恩节假期缩短了美股的交易时间,但市场情绪受到美国新财政部部长提名及宏观经济数据的提振,道指、标普500指数均再创历史新高。近一周,道指涨1.39%,标普500指数涨1.06%,纳指涨1.13%。欧洲方面,近一周德国上涨1.57%,英国上涨0.31%,法国下跌0.27%。亚太方面,除日本下跌0.20%外普遍上涨,韩国周涨0.17%,印度涨0.87%,越南涨1.96%。中国方面,市场对于后续政策的期待再次升温,上证指数近一周涨1.81%,恒生指数涨1.01%。

债市:降准降息呼声仍在,中国10Y国债收益率周度下行4个基点左右,已接近2.00%。市场对于美国债务大幅扩张的担忧降低,美国10Y国债收益率近一周下行超20个基点,美债价格迎来反攻。

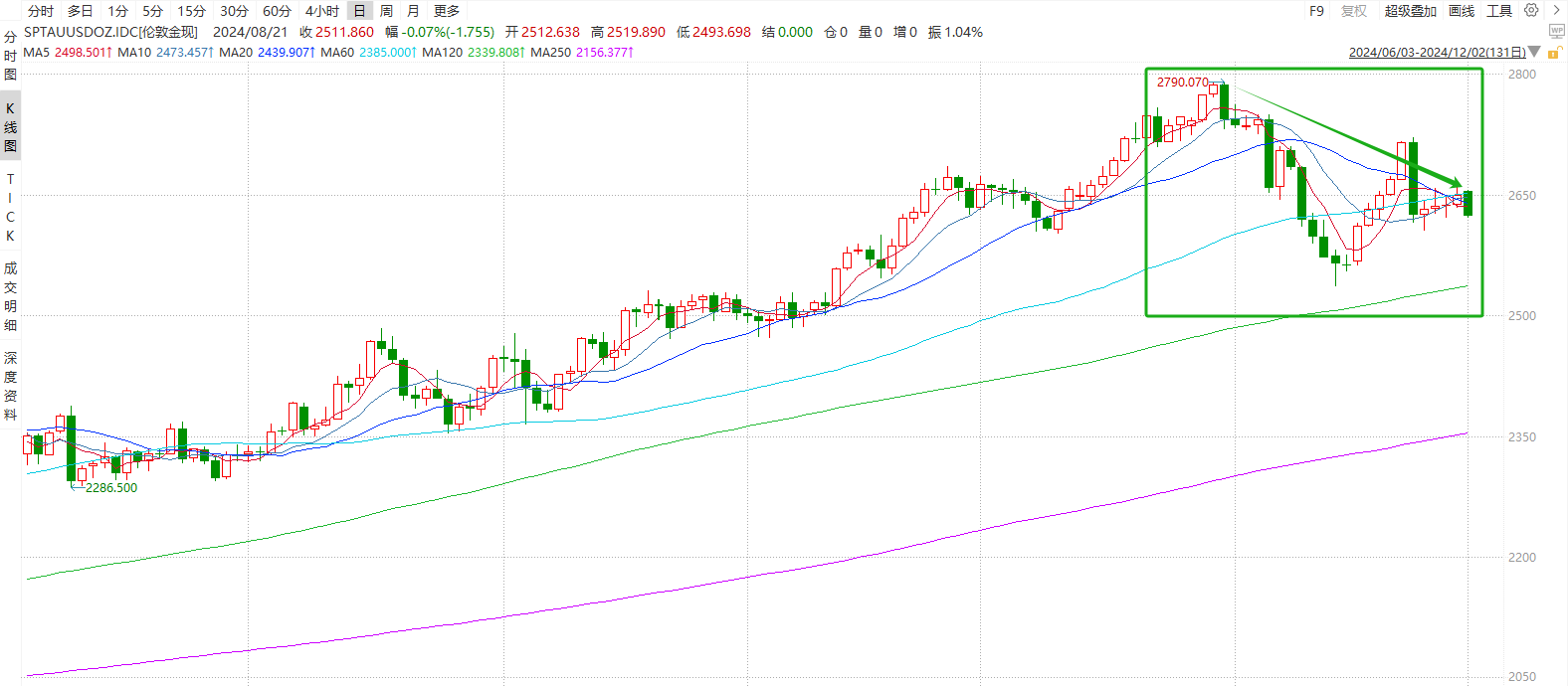

另类:虽然周五现货金攀升0.5%,但全周跌幅超过2%。黄金11月创下近一年最大月跌幅。国际原油市场继续震荡调整,整体市场情绪仍然承压,WTI原油周度跌幅达到4.34%。富时发达市场REITs周涨2.21%,近一年已上涨18.59%。

二、投资策略

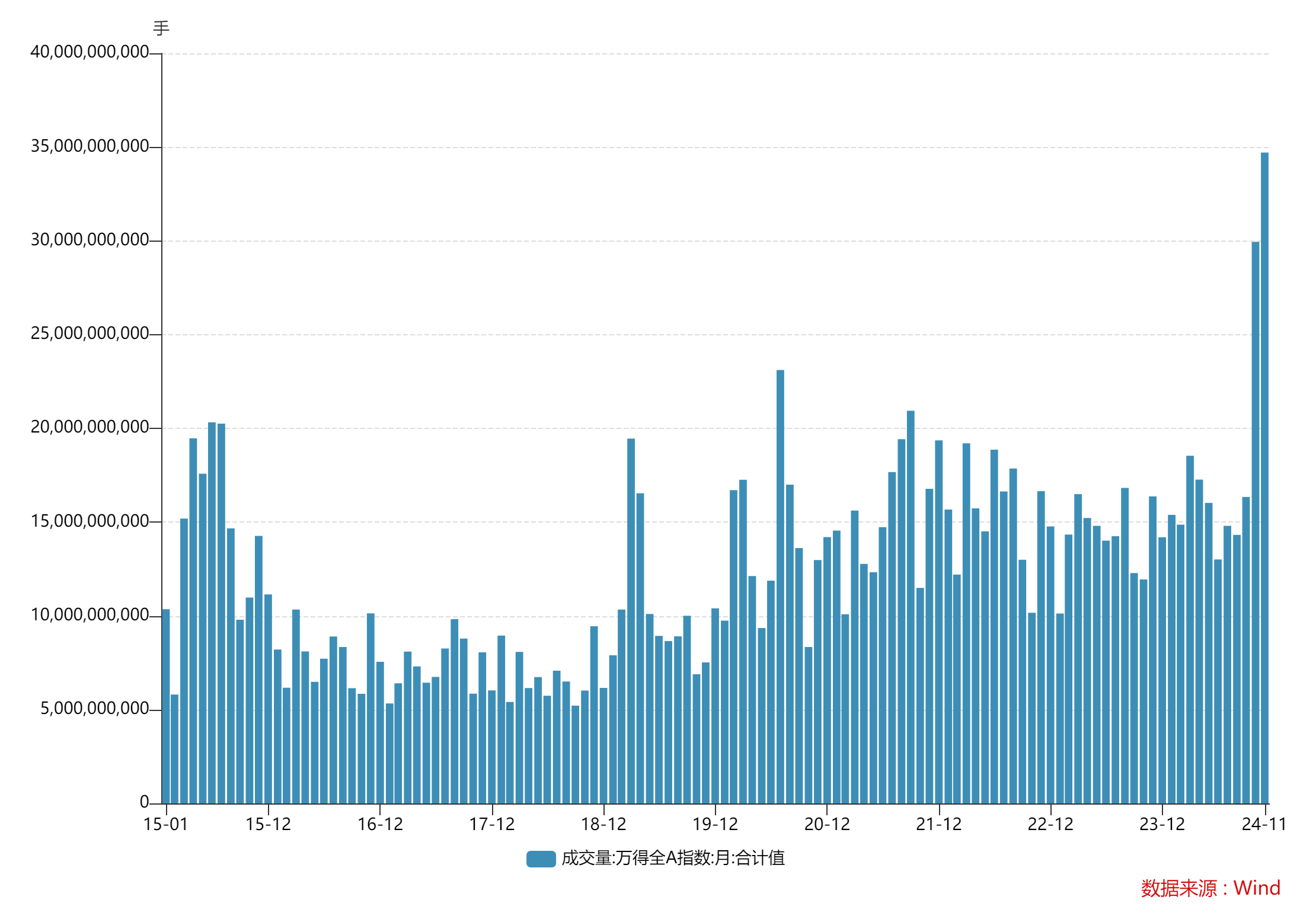

A股:上周市场呈缩量反弹走势,主流宽基指数普涨,以创业板、科创板为代表的双创概念反弹明显。市场情绪受12月经济会议预期影响出现回升,周五市场成交额达1.75万亿元,与上个交易日相比放量2178.8亿元。整个11月A股市场成交额合计超过41万亿元,不但创下年内月度成交额新高,更是超过了2015年“疯牛”期间的数据。

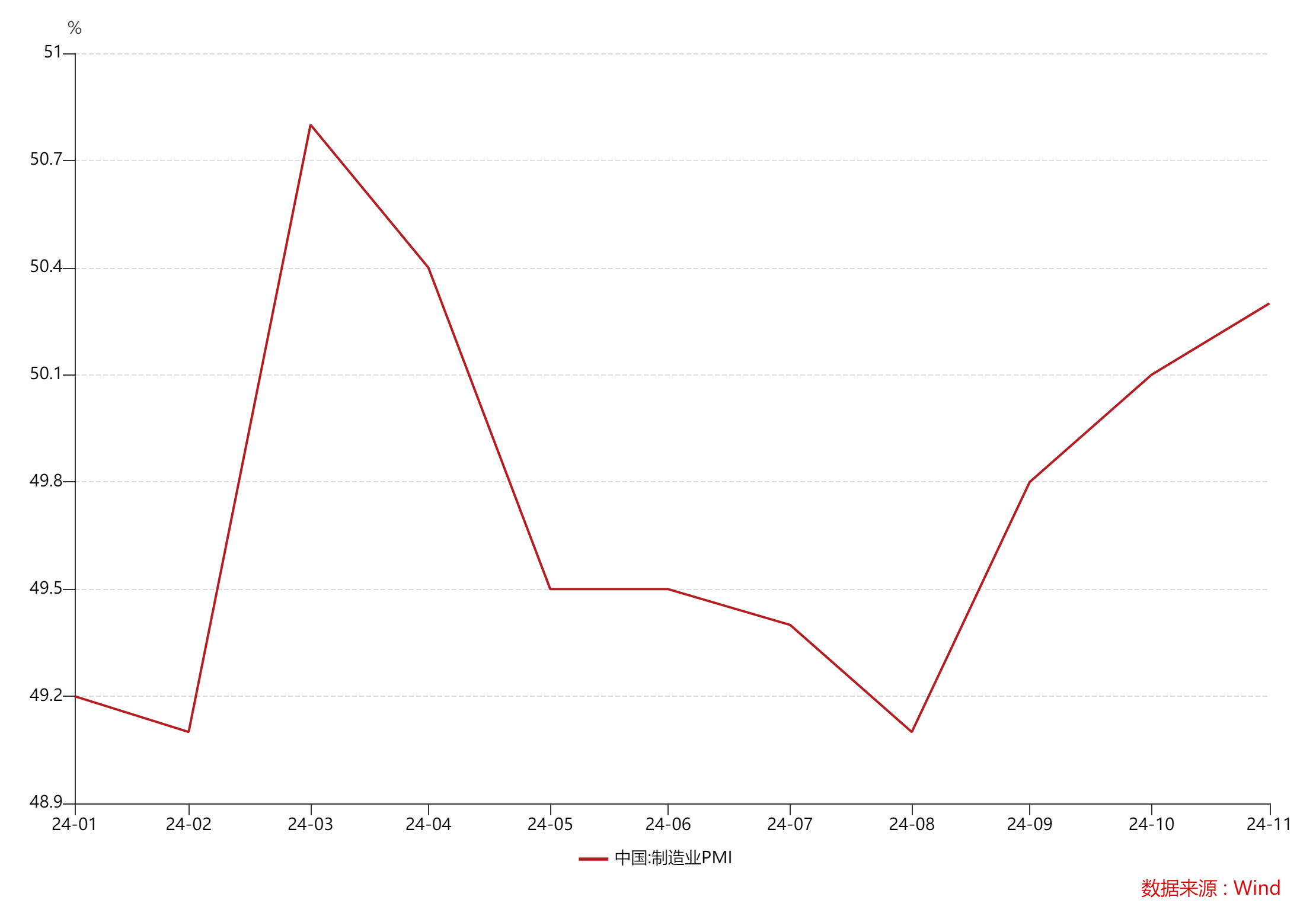

11月份,制造业采购经理指数(PMI)为50.3%,比上月上升0.2个百分点,实现“三连涨”,制造业持续复苏中。在当前内部政策加力、外部不确定性加剧的特殊经济背景下,已连续三个月上升的制造业PMI映了四季度经济的两个现象:一是“抢出口”。在美方加征关税正式落地之前,11月PMI新出口订单指数环比上升0.8pct。二是需求回升。11月PMI新订单指数环比增幅为0.8pct,大于PMI生产指数的0.4pct。

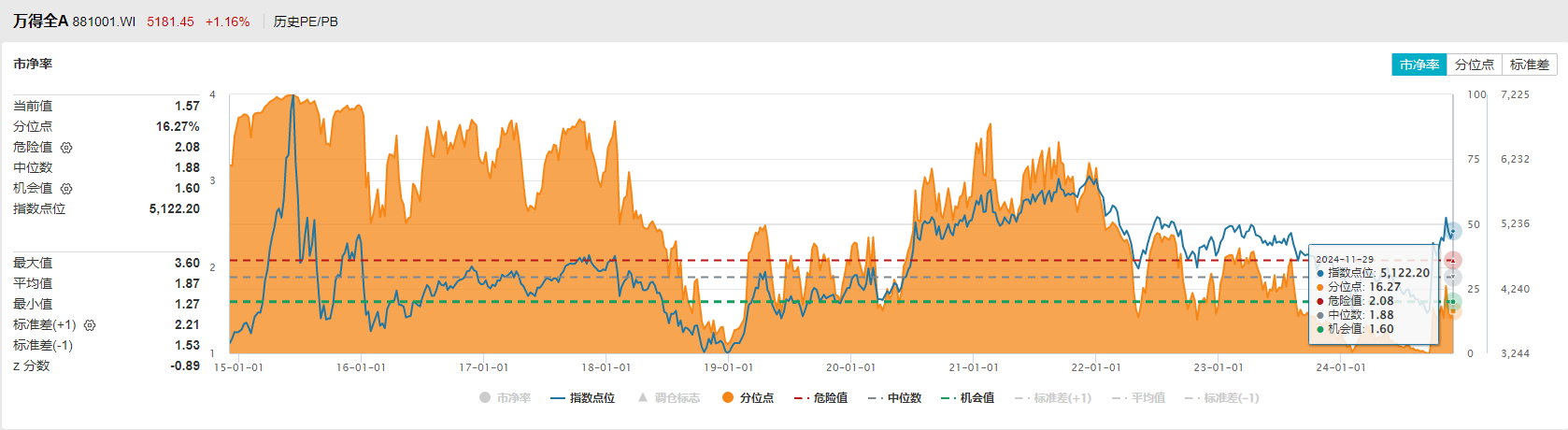

接下来需要关注12月中上旬召开的中央政治局会议、中央经济工作会议,预计对明年宏观政策的定调将延续积极态度。周五的小作文涉及平准基金、地产、社保基金,市场对此比较期待。估值方面,虽然已经经历了一波上涨,当前万得全A指数PB1.57倍,处于近10年16.27%的分位,仍然处于偏低位置。结构上看,当前以北证50、中证2000等为代表的小微盘板块交易较为拥挤。

美股:11月收官,道指累涨7.54%,标普500指数累涨5.73%,纳指累涨6.21%,其中道指和标普500指数均创自去年11月份以来的最佳单月表现。

接下来关注将于12月17日举行的美联储议息会议。目前,市场普遍预期美联储将在12月份的议息会议上继续降息25个基点。据CME“美联储观察”,美联储到12月维持当前利率不变的概率为33.7%,累计降息25个基点的概率为66.3%。未来,美联储在降息方面的进度将很大程度上依赖最新的经济数据,如果经济保持韧性,就业率和通胀率表现稳定,可能就不会急于降息。

今年以来标普500指数上涨了26%以上,有望成为2021年以来的最佳年份,然而年内还没有出现10%或更多的修正回调。根据Bespoke投资集团的数据,自1928年以来,标普500指数平均每346天会修正一次,换而言之几乎每年都会出现。

黄金:地缘预期缓解,市场避险情绪减弱,金价再度回调。美元、美债的强势对于金价形成压制,基本面对黄金利空,金价不排除仍有进一步回调的空间。

特别提示:市场有风险 投资需谨慎

#A股12月怎么走?投资主线有哪些?##离岸人民币走弱,对A股影响几何?#

$长信全球债券人民币(OTCFUND|004998)$$财通价值动量混合A(OTCFUND|720001)$$大成纳斯达克100ETF联接(QDII)A(OTCFUND|000834)$

本文作者可以追加内容哦 !