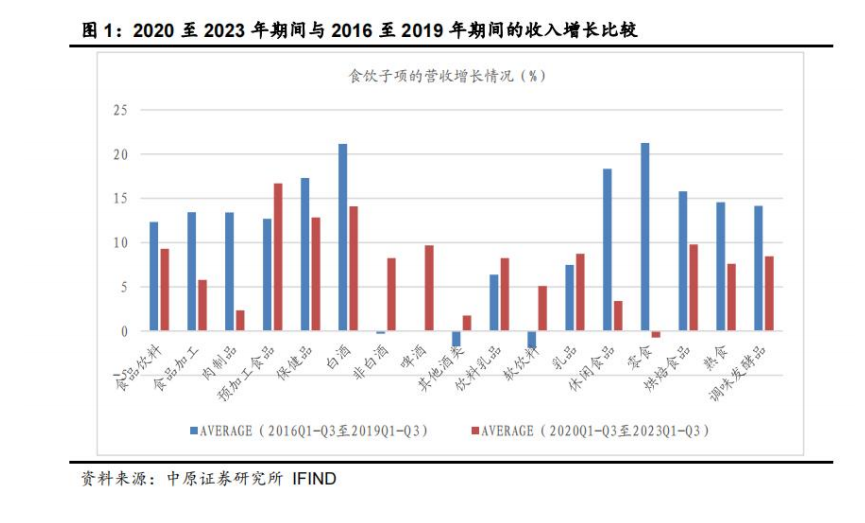

2020 年以来,食品饮料行业的基本面发生了深刻的变化:行业以往的高增长显著回落,行业从高增长行进至合理增长阶段,2024 年该增长进一步收窄。此外,基于增长收窄以及产品结构升级滞缓,食饮资产的股东回报率较历史水平下降。尽管如此,行业中不乏有新兴市场的崛起和繁荣,比如预制菜、烘焙、保健品、茶饮等,小市场代表了居民消费升级的大趋势,也体现了食饮消费向享有和娱乐迈进的发展特征。

2020 至 2023 年期间食饮板块的收入年均增长低于 2016至 2019 年期间 3.03 个百分点,其中白酒、调味品、保健品、休闲食品等子项分别低于之前 7.06、5.57、4.47、14.93 个百分点,白酒和休闲食品的收入增长受到相对更大的冲击。

行业逻辑:增速放缓预期低,一旦有超预期弹性就很大

2024 年以来,食品饮料板块的收入增长较 2020 至 2023年期间继续收窄,增长进一步放缓。2024 前三季度,食品饮料板块收入同比增长3.92%,较2020至2023 年的同期均值9.3%进一步收窄 5.38 个百分点。

在所有子板块中,仅白酒、调味品、软饮料和零食的收入录得正增长,其余均录得负增长,这是较为罕见的。2023 年同期,我们发现相比历史阶段,食饮中能够实现销售较高增长的板块明显减少:以 2016 至 2019 年的增长均值作为比较基准,在该阶段收入实现双位数较高增长的子项占食饮板块的 66.67%,而2023 年该占比降至 41.67%。

消费结构升级:部分细分领域卓有成效

近几年,酒水的结构升级卓有成效:蛋白饮料、功能饮料、啤酒、预调酒等酒水市场展现出积极的发展性特征。以上市公司作为样本,我们考察了啤酒、植物蛋白饮料、复合蛋白饮料、功能饮料和预调酒的增长情况:2020 年以来,啤酒的量价均呈现稳健小幅的增长;植物蛋白市场由于竞争激烈,销量得以削减,但结构提升;复合蛋白饮料显示了量价上涨的上升势头;功能饮料和预调酒市场处于产能释放期,伴随着销量的大幅增长,其消费市场快速大幅地扩容,但产品价格下降较多。因而,或从量的维度,或从价的维度,近几年酒水消费的升级都是卓有成效的。

2024 年以来,在 PPI 下行的背景下,行业的成本优势凸显,促使多数食饮子项的毛利率抬升。具体地,2024 年前三季度,食品饮料板块的毛利率相比 2023 年全年升高 1.86 个百分点,板块毛利率升至 50.92%。

看下毛利率和股东回报 ROE 的变化

除了保健品和零食,其余子项 2024 年前三季度的毛利率都较 2023 年抬升:白酒升高 0.19 个百分点,啤酒升高 3.72 个百分点,肉制品升高 2.49 个百分点,预制食品升高 1.09 个百分点,软饮料升高 1.66 个百分点,乳品升高 1.68 个百分点,熟食升高5 个百分点,调味品升高 1.52 个百分点。

投资建议:尽管相比十年前,当前食饮行业整体的高增长收敛,但是其内部新兴的市场却层出不穷,比如预制菜、烘焙、茶饮等,其增长之快、品类之多、升级之快,都在小市场内体现出居民消费升级的大趋势,显示了食饮消费向更高层级迈进的特征,凸显了享有和娱乐的消费特质。另外,商业零售、纺织服装等大消费的方向也是当前的时间窗口可以留意的方向。

风险警示:

市场有风险,投资需谨慎。上海汇正财经顾问有限公司是证监会批准的证券投资咨询公司, 组织机构代码统一信用码为91310107MA1G0KQW5N,本公司是具有证券投资咨询资格证书,是合法的证券咨询平台。本文仅为投资者教育使用,不构成任何投资建议,投资者据此操作,风险自担。力求本文所涉信息准确可靠,但并不对其准确性、完整性和及时性做出任何保证,对投资者据此进行投资所造成的一切损失不承担任何责任。

本文作者可以追加内容哦 !