今天继续讲一家北交所的上市公司。最近的机器人大火,公司也是处于这么一个比较火的赛道,但是公司地处宁夏一隅,成色究竟如何?

宁夏巨能机器人股份有限公司(以下简称“巨能股份”或“公司”)成立于2008年,2017年挂牌新三板,2023年在北交所上市,也是宁夏首家北交所上市公司。公司主要提供各类机器人自动化生产线、自动化辅助单元和智能工厂管理软件为核心的智能制造整体解决方案。产品主要应用于汽车零部件、工程机械、航空航天、军工、轨道交通、电梯及其他通用机械等装备制造。

公司上市时拟募资1.1亿,实际募资2.1亿,受到市场热捧。

1.

最大股东共享集团非实控人,董事长加入早年妻子创立公司,管理层大多为一致行动人,员工持股平台流动率4.6%,新财务总监半年未到位

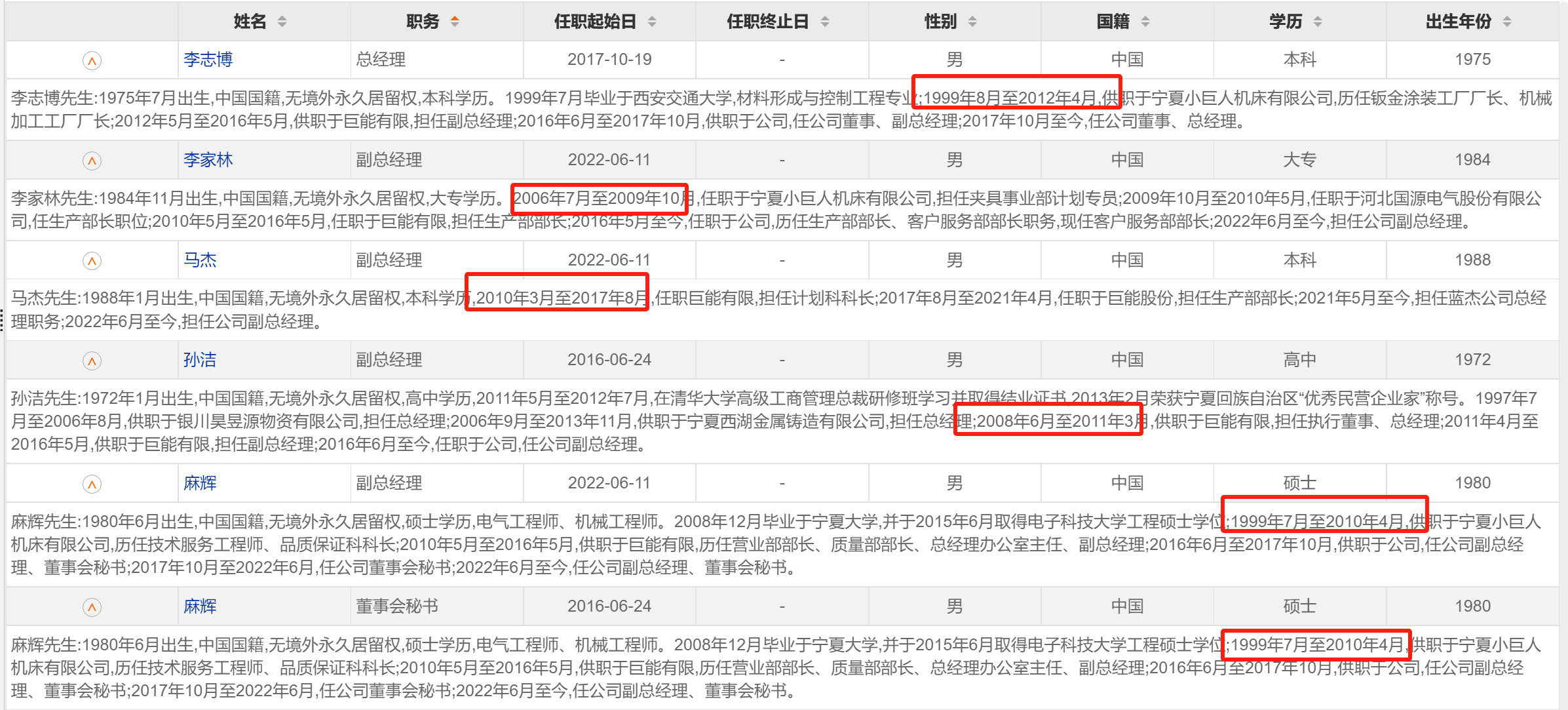

公司的董事长和法人为孙文靖,个人持有17.58%的股份。

孙文靖与孙洁系父子关系。

孙文靖、孙洁、李志博、宋明安、王玉婷、党桂玲、麻辉、同彦恒为一致行动人,持有股份59.83%。

宁夏夏花企业管理合伙企业(有限合伙)为员工持股平台,孙文靖担任执行事务合伙人。

合伙企业的一致行动人均在公司任职高管,平均任职时间均超过15年以上。

孙文靖:担任董事长,同时也是公司的法定代表人。

孙洁:担任副总经理。

宋明安:担任董事、总工程师。

李志博:担任董事、总经理。

麻辉:担任董事会秘书、副总经理。

党桂玲:担任监事会主席、职工代表监事。

王玉婷:担任财务总监。

刘学平:担任总工程师。

公司最大单一股东宁夏共享集团最早是和日本山崎马扎克设立宁夏小巨人,后来04年国企改革,员工持股90%,宁夏国资委持股10%。宁夏小巨人在2005年变为日本独资企业,孙文靖为总经理。2011年孙文靖退休后,加入母子俩成立的巨能股份。2013年为缓解公司压力,公司又通过增资方式引入共享集团。当年12月份,共享集团放弃控股权,变更为财务投资者,实际出资从3900万变为1671万,孙文靖在共享集团并未持有股份。

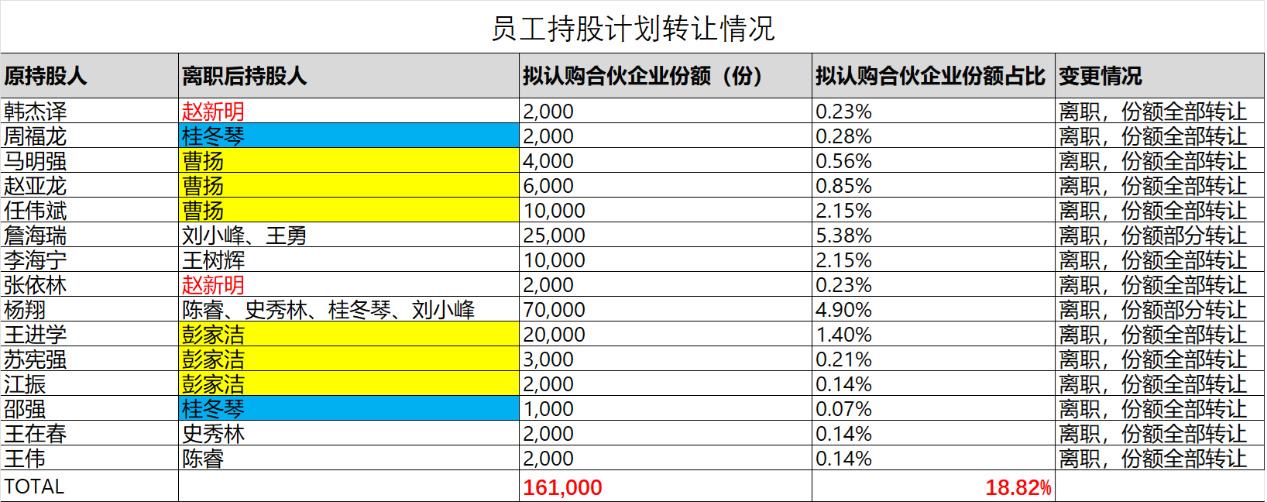

公司在上市前2022年做过一轮员工持股计划,员工持股计划的股票来源为公司定向发行的股票,公司成立四个管理有限合伙企业:宁夏春雨、宁夏夏花、宁夏秋风和宁夏冬雪,上述持股平台均以2.5元/股认购公司股票,合计认购公司股本不超过 347.5 万股,占定向发行后公司总股本的 6.4979%。四个合伙公司覆盖员工人数116人,公司2022年员工总数390人,覆盖比例29.7%。

大概是员工较多的员工,最近两年有员工离职,但所持有的份额均转让给给员工,根据合伙企业约定:持有人发生非负面退出情形的,持有人必须将所持财产份额按“实际出资额×(1+年化 5%收益率×持股期限)-已获分红”转让给持股平台普通合伙人或普通合伙人指定方。

公司两年来的大约离职份额为16.1万股,约占总体合伙企业的份额的4.6%,属于正常流通范畴。

不过值得一提的是,公司的原财务总监王玉婷,兼一致行动人24年6月份到期退休,半年内,董事长孙文靖兼财务负责人,尚未找到新的财务负责人。

2.

前五大客户集中度高,但是持续率低,23年前五客户之一为为宁夏小巨人

公司成立15年来已累计完成1,500条工业自动化集成项目,积累了大量实际项目经验并凭借良好的运行效果打造了品牌形象,近年来客户包括:汉德车桥、比亚迪、东风本田、法士特、山崎马扎克、文灿股份、祺盛动力、富华重工、隆基机械等。

公司的前五大客户总总总占比在50%以上,集中度较高。

但从每年的的单一客户看,年年变化比较大,主要是公司所处行业,受本身企业资本开支影响,有且仅为一次性投资。

但客户两年内的延续性还是比较强:

公司21年和22年的重叠客户有陕西汉德车桥和陕西大洋物资;

公司22年和23年的重叠客户有郑州比亚迪。

公司在2022年上2000万营收的有4个客户,但是在23年只有2个,客户合作的金额大幅降低。

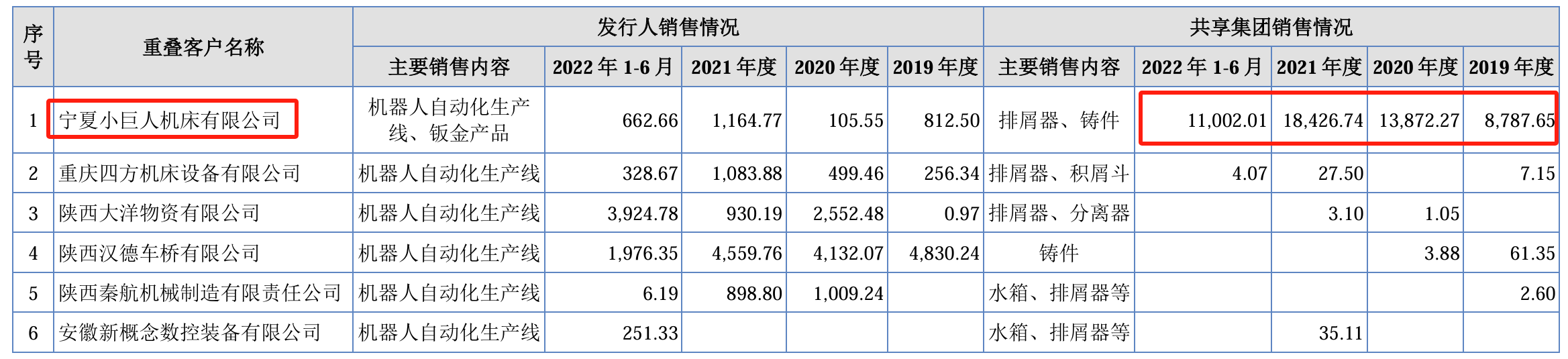

值得一提的是,公司2023年排名第五的客户宁夏小巨人机床有限公司还贡献了1.157亿营收,而多年以来宁夏小巨人一直与公司股东共享集团的客户重叠,而且比例较大。

不过据公司称,两者销售的产品有所不同,公司向宁夏小巨人主要销售机器人自动化生产线及钣金产品;共享集团向宁夏小巨人主要销售排屑器和各类床身、立柱、滑鞍等数控机床铸件。

3.

机器人业务和利润占比90%,23年双下滑,毛利率前高后低,泯然众人,人均创收低于行业,创利略高,其他产品毛利率整体下滑,机器人行业23年负增长

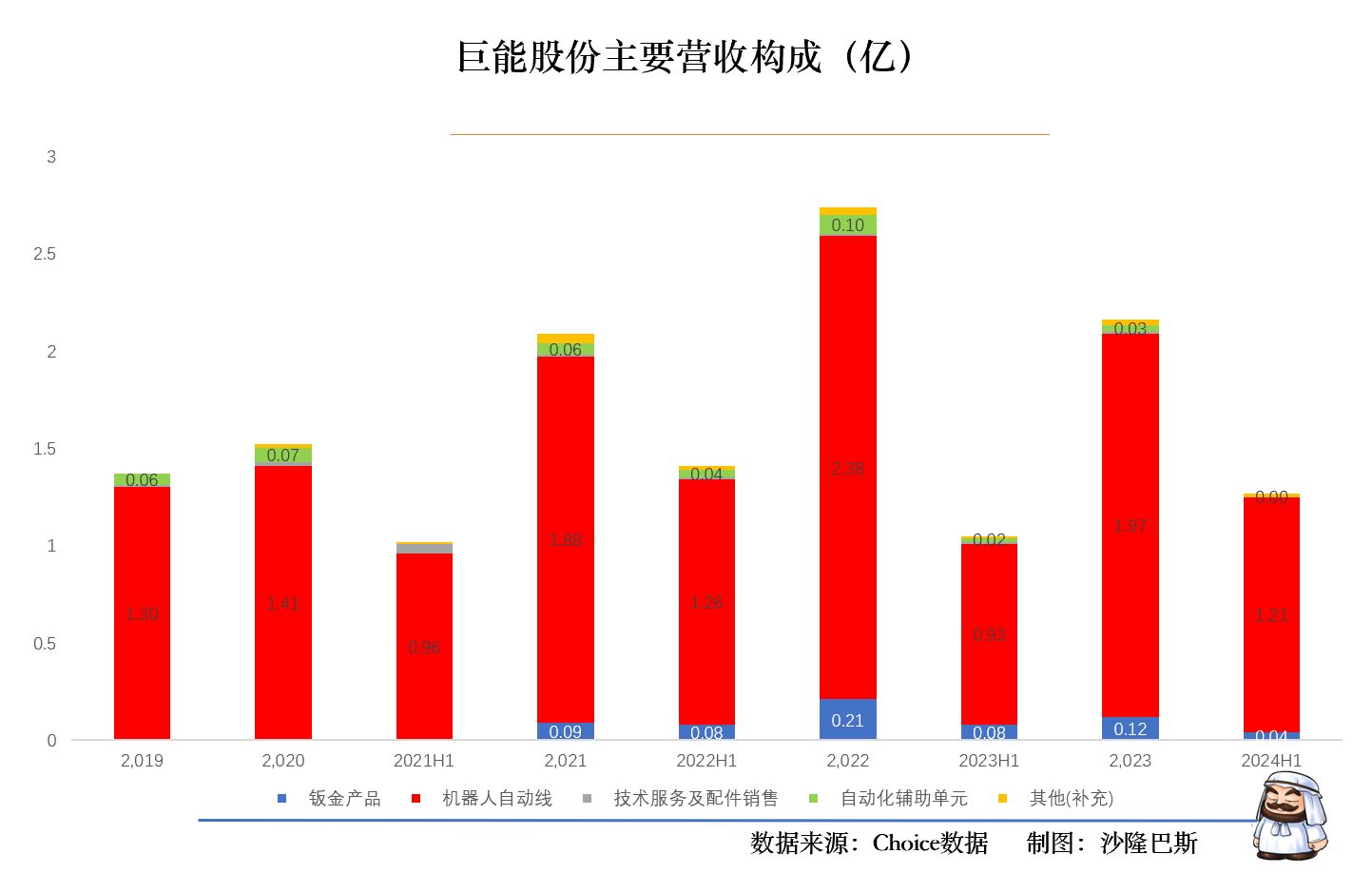

从收入的构成看,公司90%以上的业务来自机器人自动化生产线。23年营收接近2个亿。

第二大钣金产品收入21年占比3.18%,22年占比6.34%,但此后逐年下滑,23年营收仅为1200万。值得注意的是这块业务是公司在2021年收购的银川蓝杰。

从收入的构成看,90%的利润也是来自机器人自动化业务,23年毛利5800万。

所以分析公司基本只需要看机器人的业务情况即可。

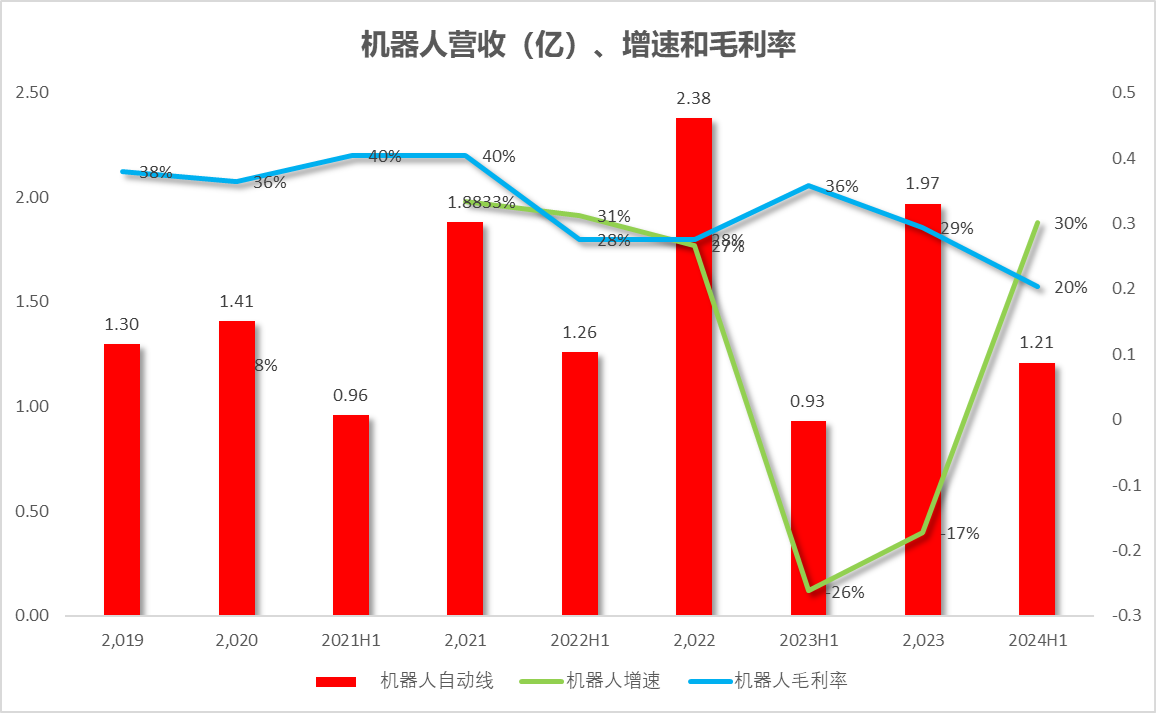

机器人业务21年差不多1.88亿,22年上市那年2.38亿,但是23年下降到1.97亿,跌落2个亿。

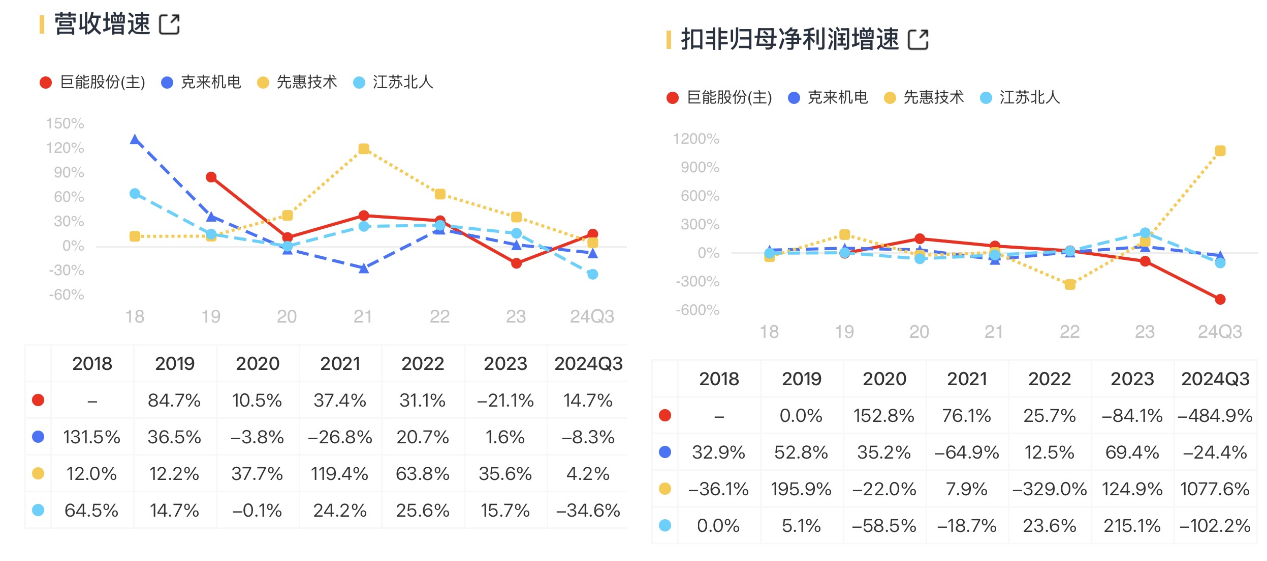

从营收增速看,21年增速33%,22年27%,23年-17%,2024H1增长30%。

机器人的毛利率处于下降阶段,21年有40%,此后逐年下降,22年毛利率28%,23年29%,2024H1只有20%、。

显然公司在2023年碰到了较大的问题,各方面都是一个转折点,无论是营收还是毛利率。

从前面分析的前五大客户也基本可以看出端倪,有些不稳定。

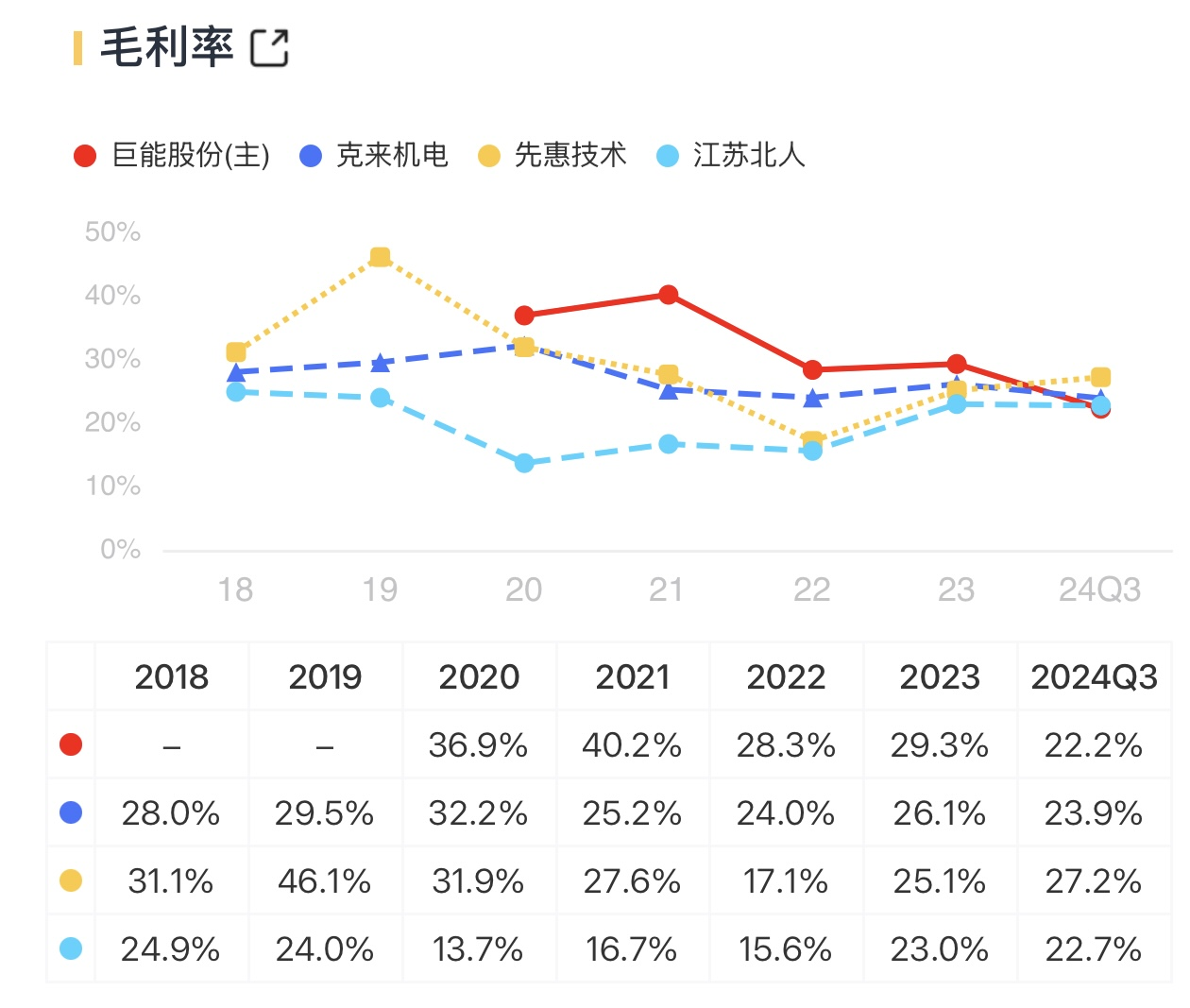

从公司的可比上市公司(先惠技术、克来机电和江苏北人)看,在2022年公司北交所上市以前,公司的毛利率显著高于同业,但随后两年显著下滑,泯然众人矣。

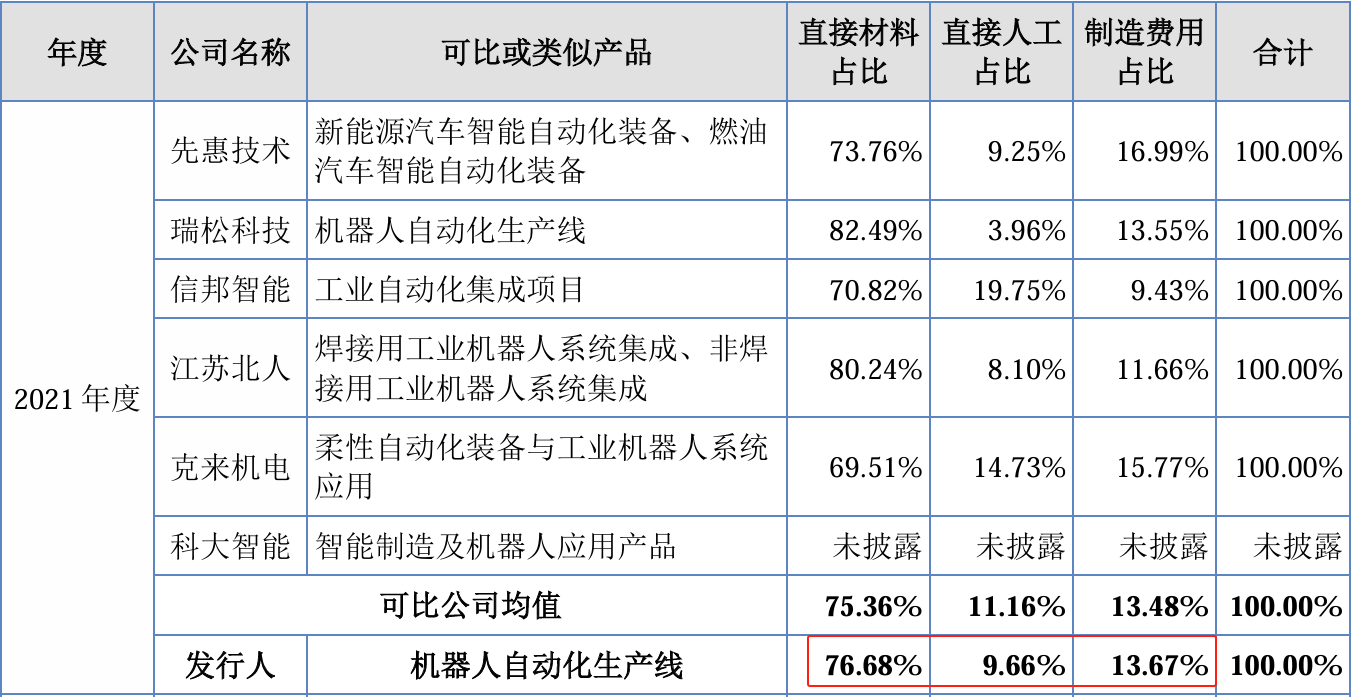

根据公司问询函的反馈情况看,公司的直接材料占比76.68%,人工占比9.66%,只在费用占比13.67%.。除了人工由于地处西北比其他公司便宜以外,其他的大体差不多。

那么之前这么高的毛利率,只能说是冤大头了。一切商业都要回归本质。

在此需要单独说明的是,公司的采购材料前五大供应商发那科、库卡两家多关节机器人本体企业长期占比年度采购额15%-20%之间,存在核心部件对外依赖的风险,毕竟发那科为完全外资品牌。

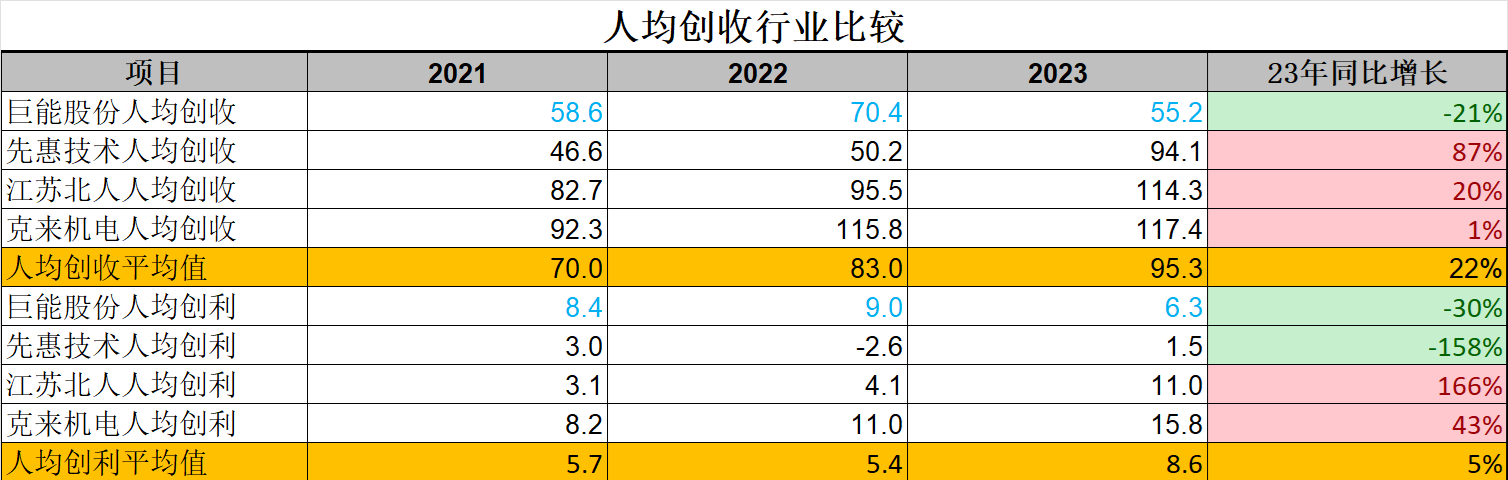

如果我们把人均创收和创利做一个横向比较,公司的人均创收23年同比下降23%,,远远低于行业平均增幅22%,人均创利23年同比下降30%,也远远低于行业平均值5%,处于水下位置。

从最近三年的人均创收看,公司由于体量的问题,低于行业平均水平,22年比先惠技术略高一下,人均创利在2021年和2022年均高于行业平均值,但是在23年低于行业平均值。

实际上,所有的指标都指向了23年的数据,这恰恰是公司上市的年份。

除了营收下降以外,还有一个可能的解释是,公司向中间方销售的占比加大,但在23年年报没有找到相关表述。

我们看看23年年报管理层关于这年的经营管理方面的表述:

同时由于 2022 年末及 2023 年初受疫情及整体经济环境影响,用户投资意向不确定,公司订单较往年有所减少;公司积极应对市场环境的不利变化,并在 2023 年第 4 季度取得客户大额订单,预计在 2024 年实现收入。

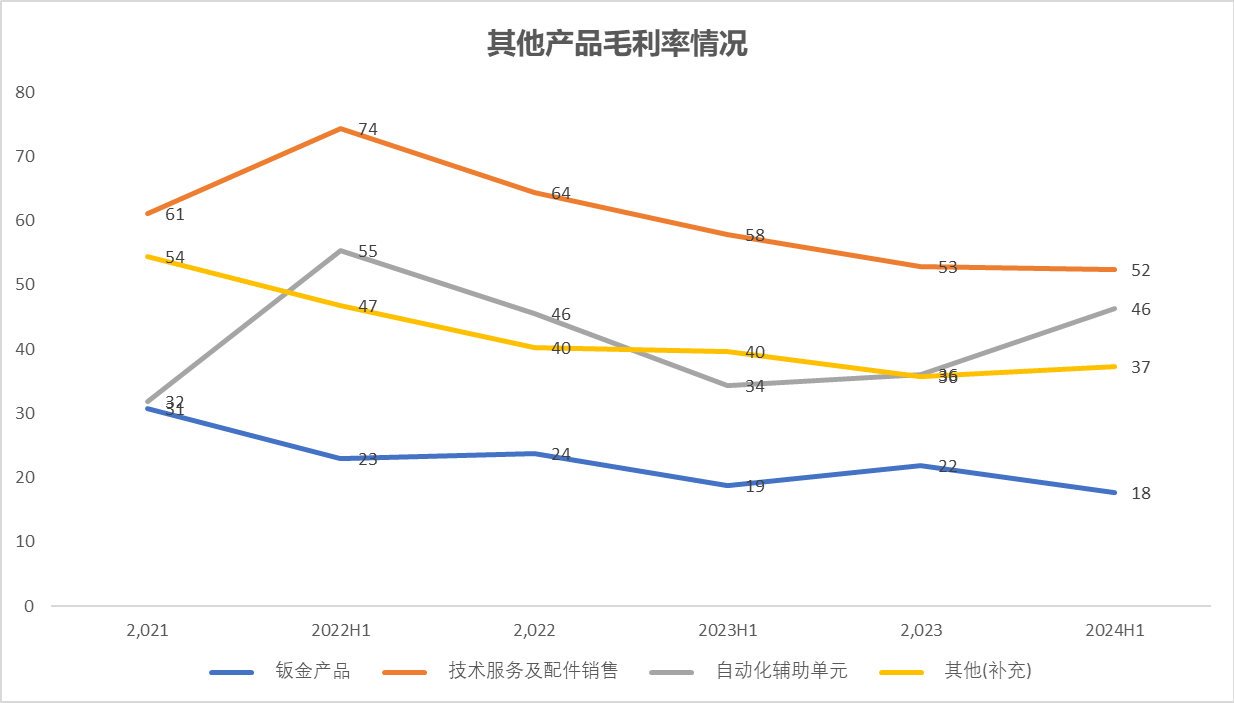

再看一下其他产品的毛利率情况,基本都是跟随机器人一样的曲线,处于下滑阶段。

钣金的毛利率从31%下降到18%。

技术服务的毛利虽然都在50%以上,也是从74%下降到52%,服务的毛利率也这样下降,公司对客户的真没啥议价权。

自动化辅助单元的毛利率从55%下降到23年的36%,最新一期到46%。

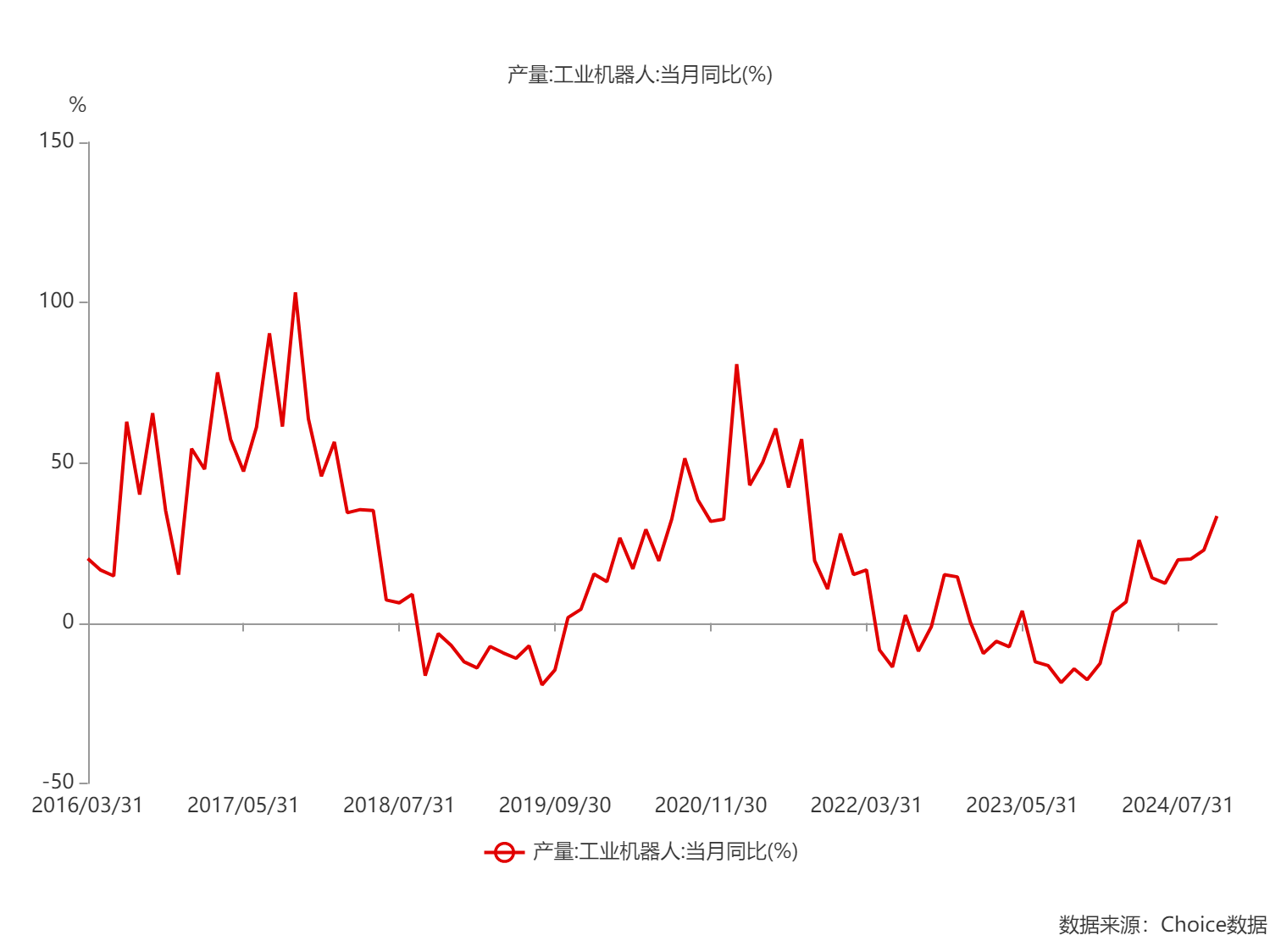

从行业看,根据choice数据显示,2021年中国工业机器人本体销量同比增长51%,但是2022年增长只有5%,23年整体行业低迷,同比增长-13%,2024才稍微有所恢复,2024年上半年中国工业机器人产量达283,202台套,同比增长9.6%,以电子、汽车行业增长最为迅速,增速分别达到13.3%和9.8%,对上半年工业增长的贡献率接近三成,成为拉动工业增长的重要力量。

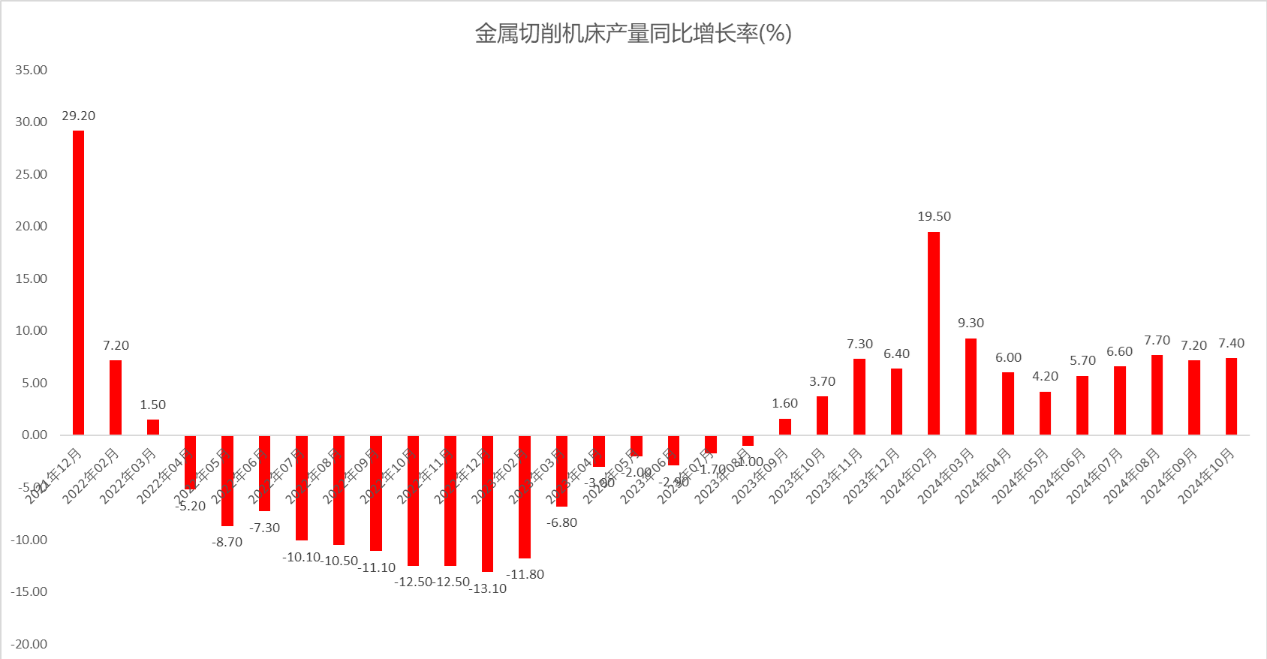

从机床的产品数据,22年基本全面下滑,23年略有恢复,23年同比增长7%左右。

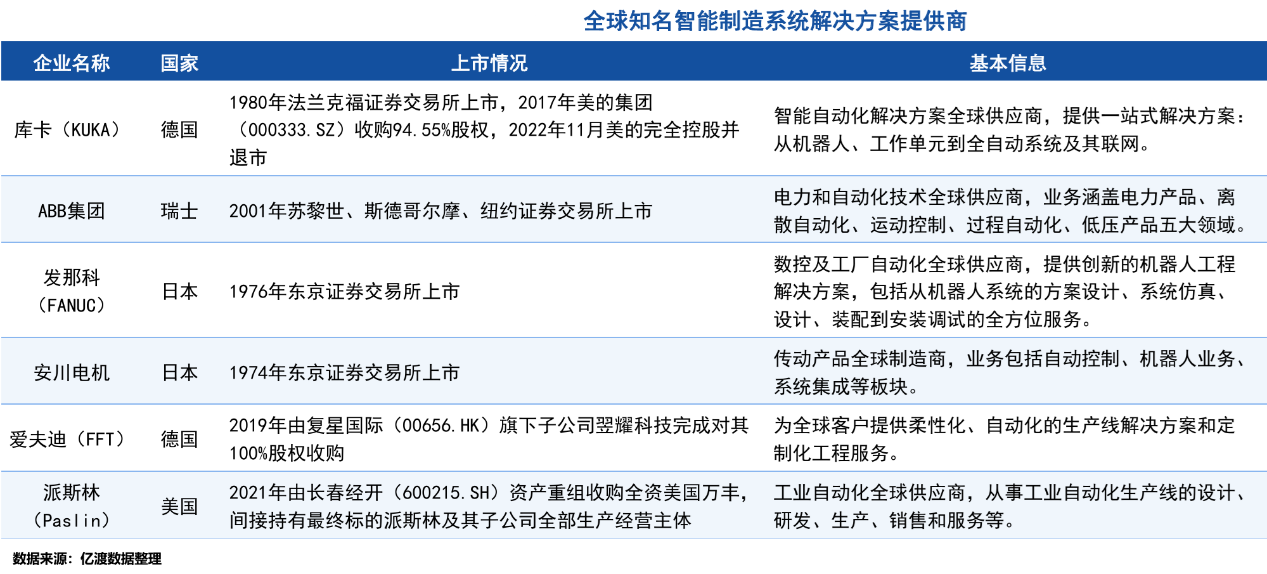

从全球范围来看,库卡、ABB、发那科、安川电机是全球四大知名机器人制造厂商同时又是系统集成服务提供商,在机器人市场和智能制造系统解决方案市场中均具有突出的竞争力。

4.

微增收不增利,24年业绩变脸,政府补助较高,净利润为负,24年增长来自一汽合同交割,收购的子公司贡献营收不贡献利润,募投项目大变脸

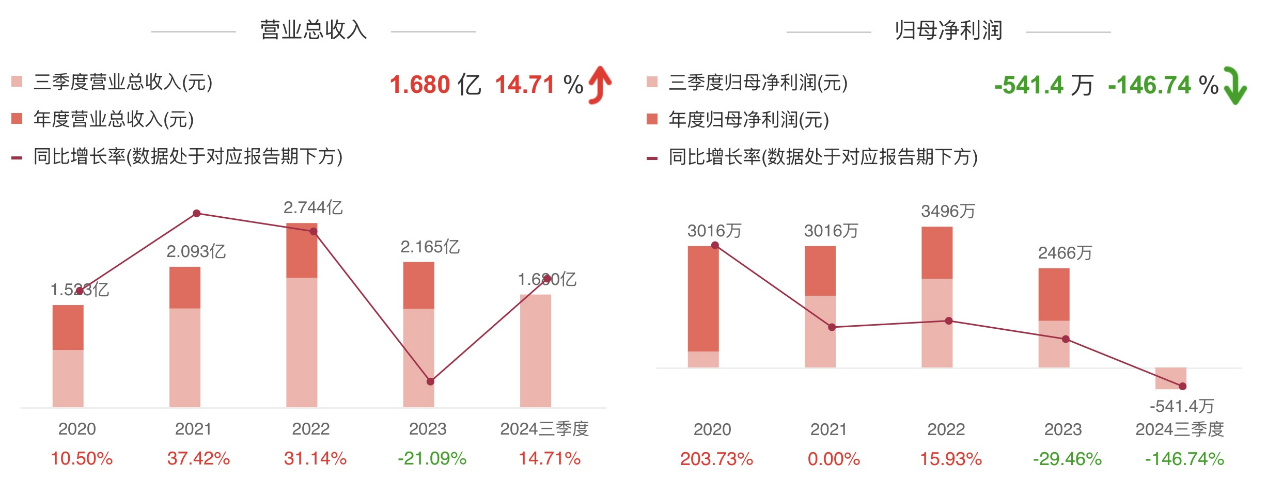

巨能股份最近三年(2021-2023年)的营收的复合增长率大约为1%,净利润复合增长率大约为-6.4%。属于微增收不增利的情况。

公司2024年Q3营收1.68亿,同比增长14.71%,净利润亏损541万,同比下降146.74%,扣非归母净利润亏损1293万,同比下降484.9%。

上市即变脸,有点快。

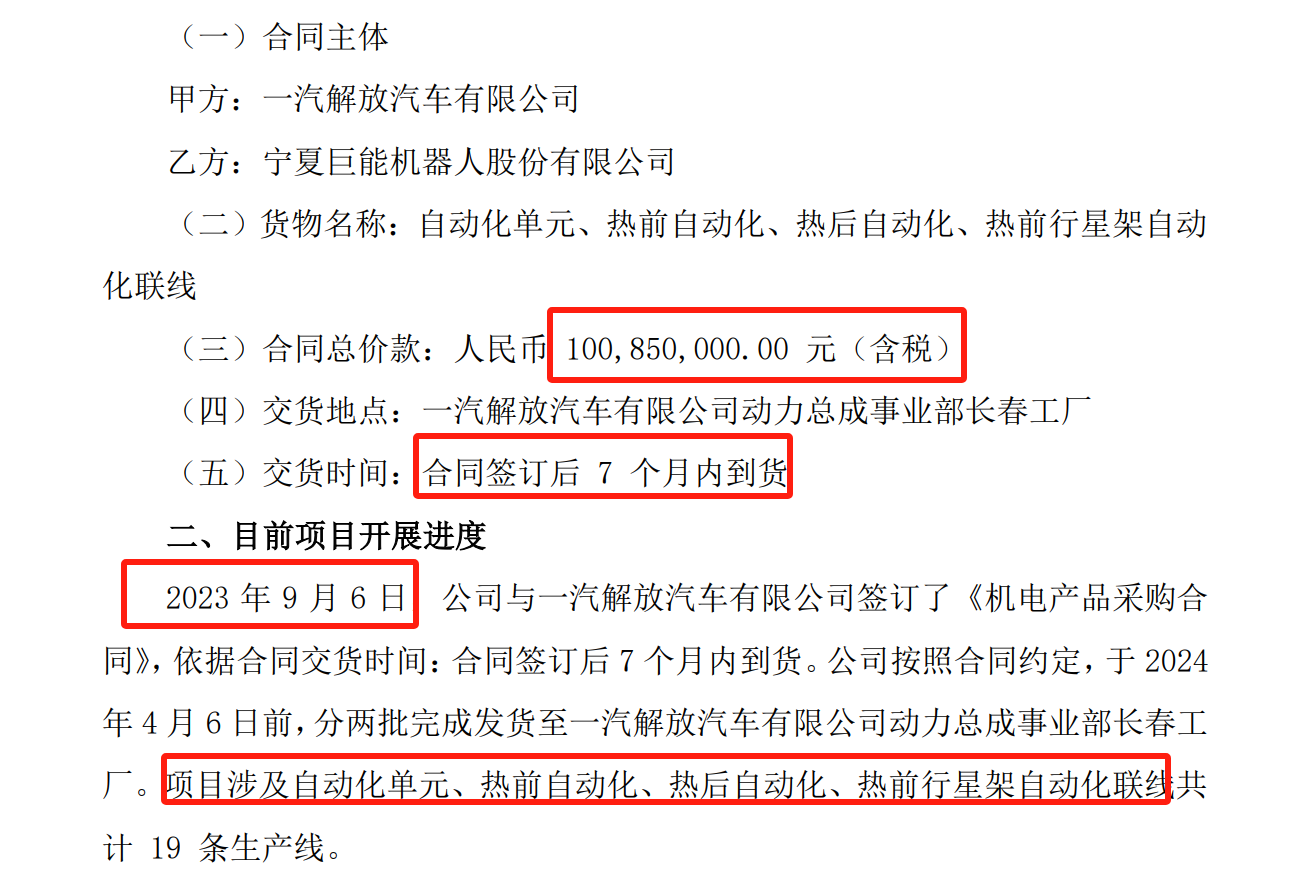

24年营收的增长主要来自一汽客户的交割,根据23年的公告,公司与一汽解放签订了1个亿的合同,第一批 6 条生产线产品于 2024 年 2 月发货,第二批 13 条生产线产品于 2024 年 3 月发货,项目在第二季度完成所有产品的客户现场安装调试工作。

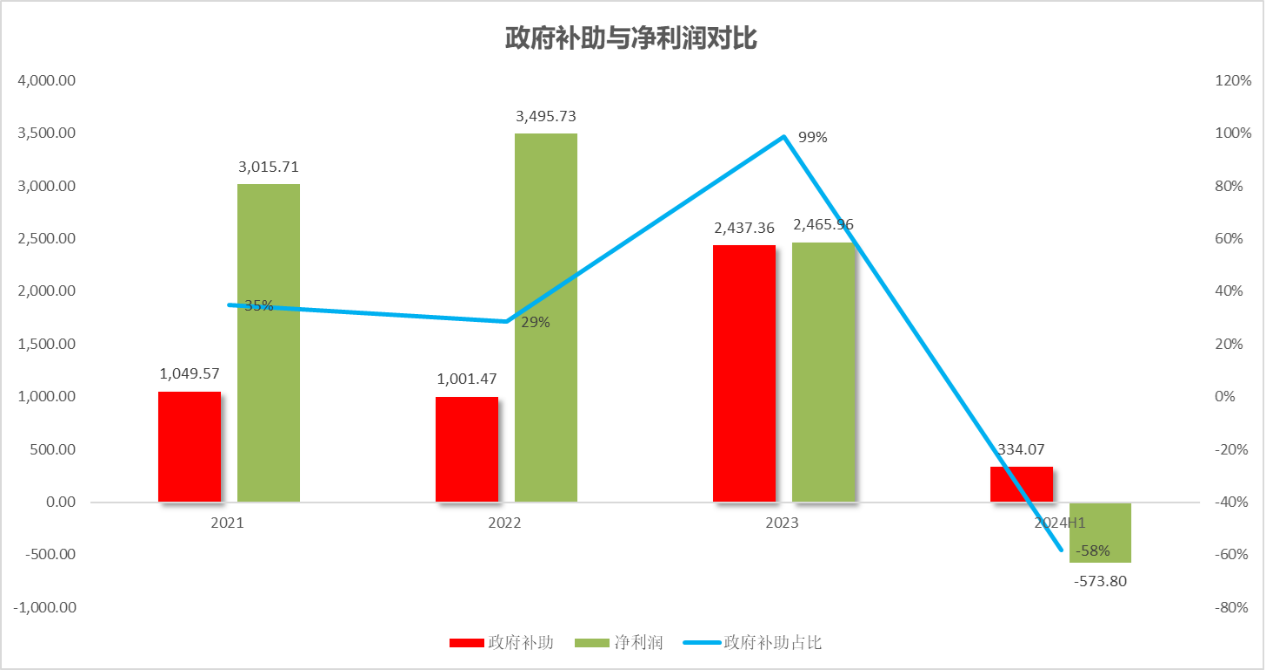

需要注意的是,政府补助占公司净利润的比重较高,21年35%,22年29%,23年将近99%,24年中虽然只有334万,但是公司已经亏损了。

为了体现行业相关性,本部分将更多采取行业比较的方式。

从可比公司的增速看,巨能股份的营收增速至少是正值,行业基本下滑,但是从净利润增速看,公司下滑较多,仅次于江苏北人,显示公司抗风险能力较差。

值得一提的是,公司3个控股子公司有2个都是收购而来。

卡巴斯公司原名称为宁夏吉恩斯贸易有限公司,后更名为宁夏卡巴斯设备有限公司,并且在2014年7月14日,宁夏巨能机器人系统有限公司(巨能股份的前身)成为其新增股东,实现了对卡巴斯公司的控股。

2021 年花费1,175万元人民币。收购银川蓝杰机床附件有限公司,增加了营业收入906.8万元,占公司当年营收的4.3%。2022年贡献营收2978万,占当年营收的10.8%,为上市贡献功不可没。

但整体上,这个收购不是一个好生意。

一方面钣金毛利率低,21年还有31%的毛利率,22年直接下降到24%,23年22%;

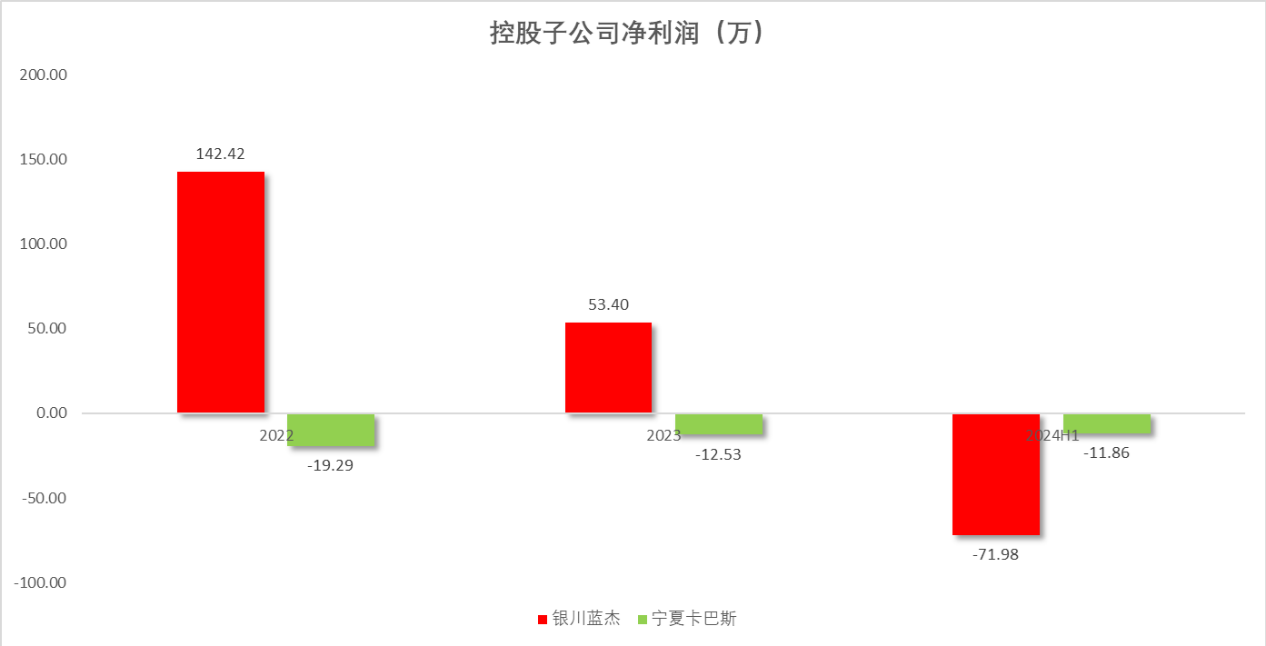

另一方面利润贡献不大,2022年仅贡献利润142.42万,23年下降到53.4万,24年中直接亏损71.98万。幸好公司投入金额不多,否则大半有点烂摊子的味道。

宁夏卡巴斯最近三年利润均为负值,没啥贡献。

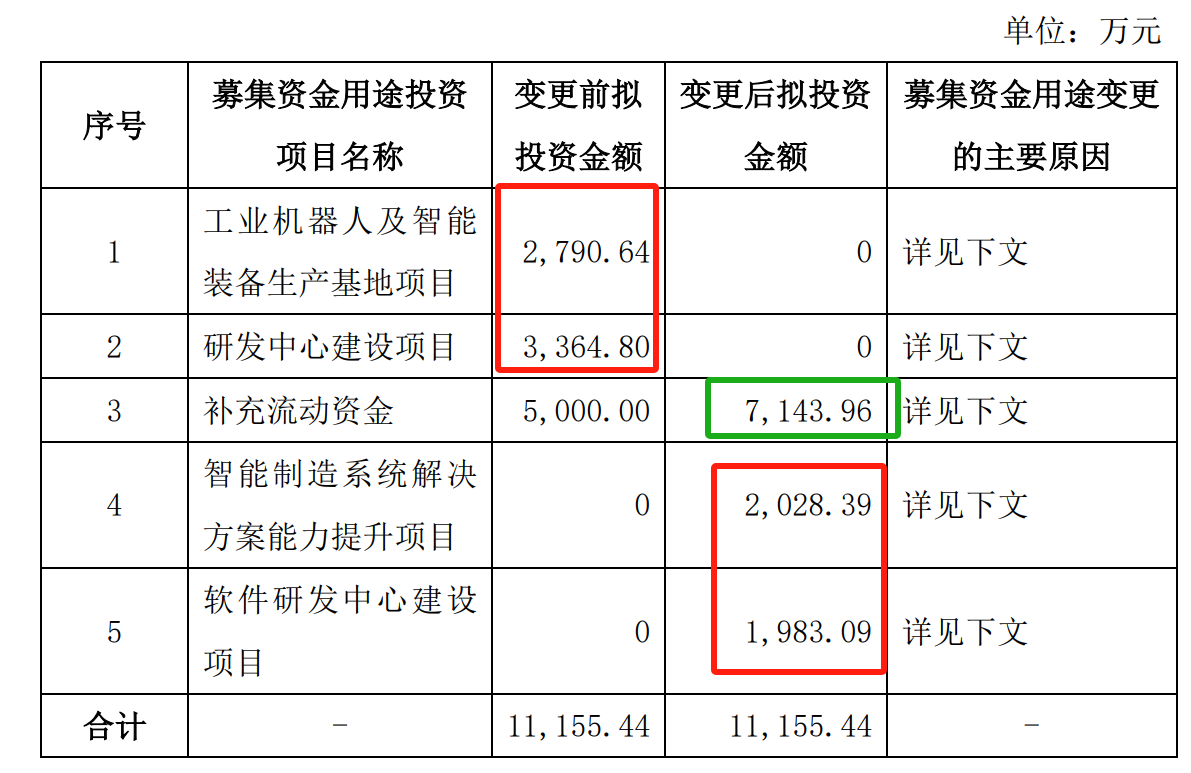

需要说的是,公司的募投项目也发生过变更,原计划在合肥建设一个工业机器人装备生产基地,项目取消,还有一个计划投入3364万的研发基地,也取消。

公司的补充现金流倒是很快,原计划5000万,变更为7144万,缺钱缺钱,新增加一个智能制造系统解决方案和软件研发中心的建设项目。

也就是说除了现金补流以外,公司的募投项目全部变脸,不知道当时可行性研究是如何做的。

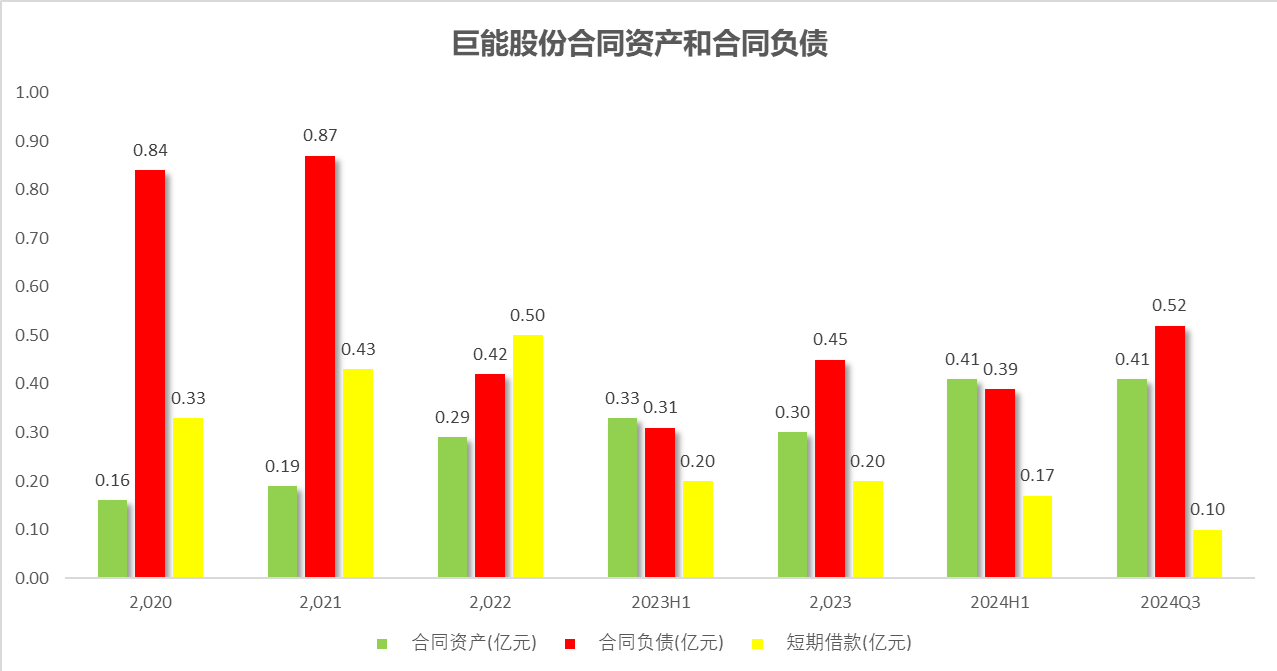

比较好的是公司24Q3的合同负债0.52亿,环比增加33%,公司还有将近3000万的短期借款。

5.

经营现金流最近为负,现金循环天数降低,负债率高,销售费用率持续走高,一直未分红

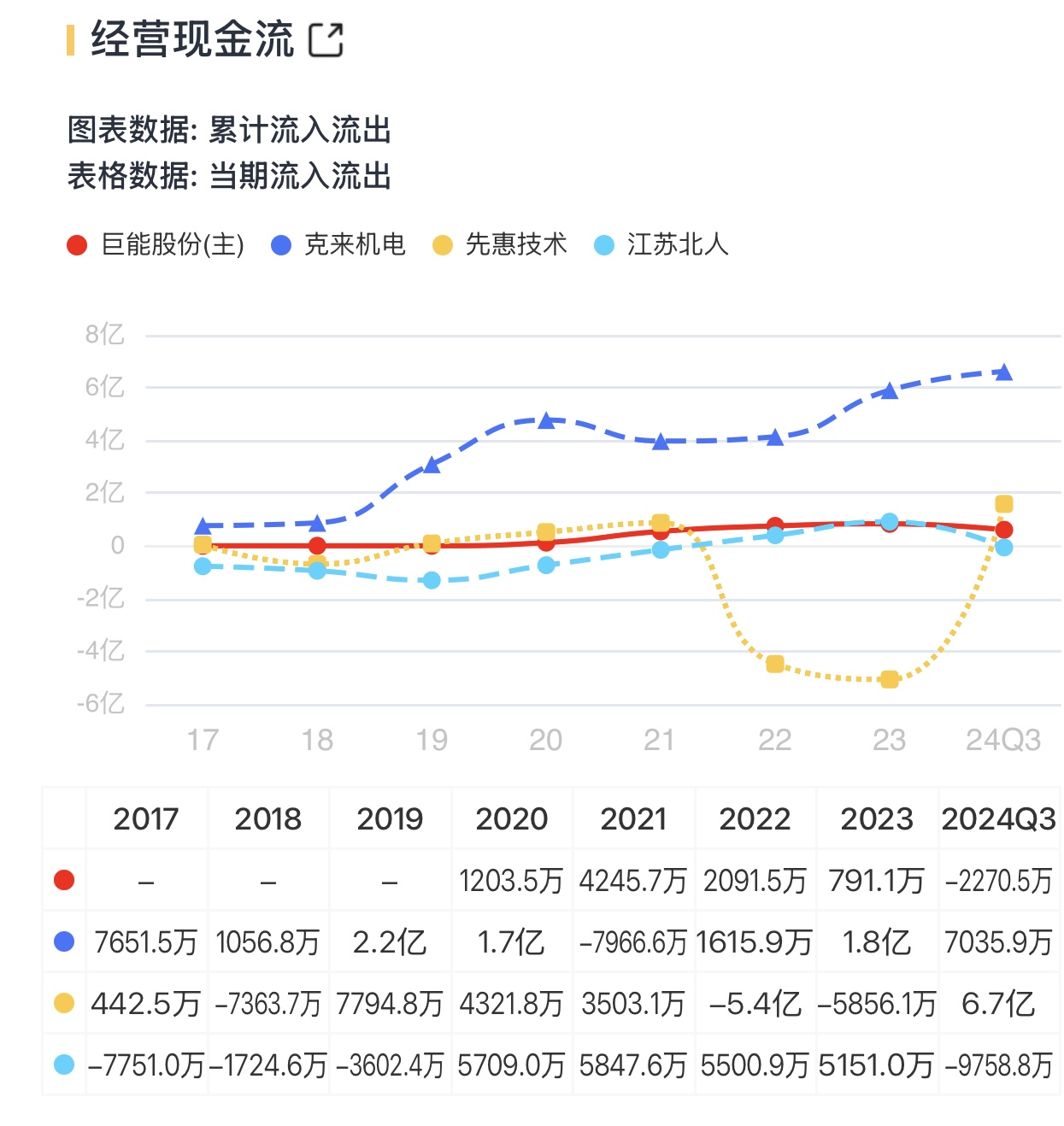

公司的经营现金流最近三年一直为正,23年为791万,同比减少62%,24Q3经营性现金流为负,-2270.5万。

行业同比看只有克来机电的为正,先惠技术在24年突然大爆发,江苏北人与公司大体一致。

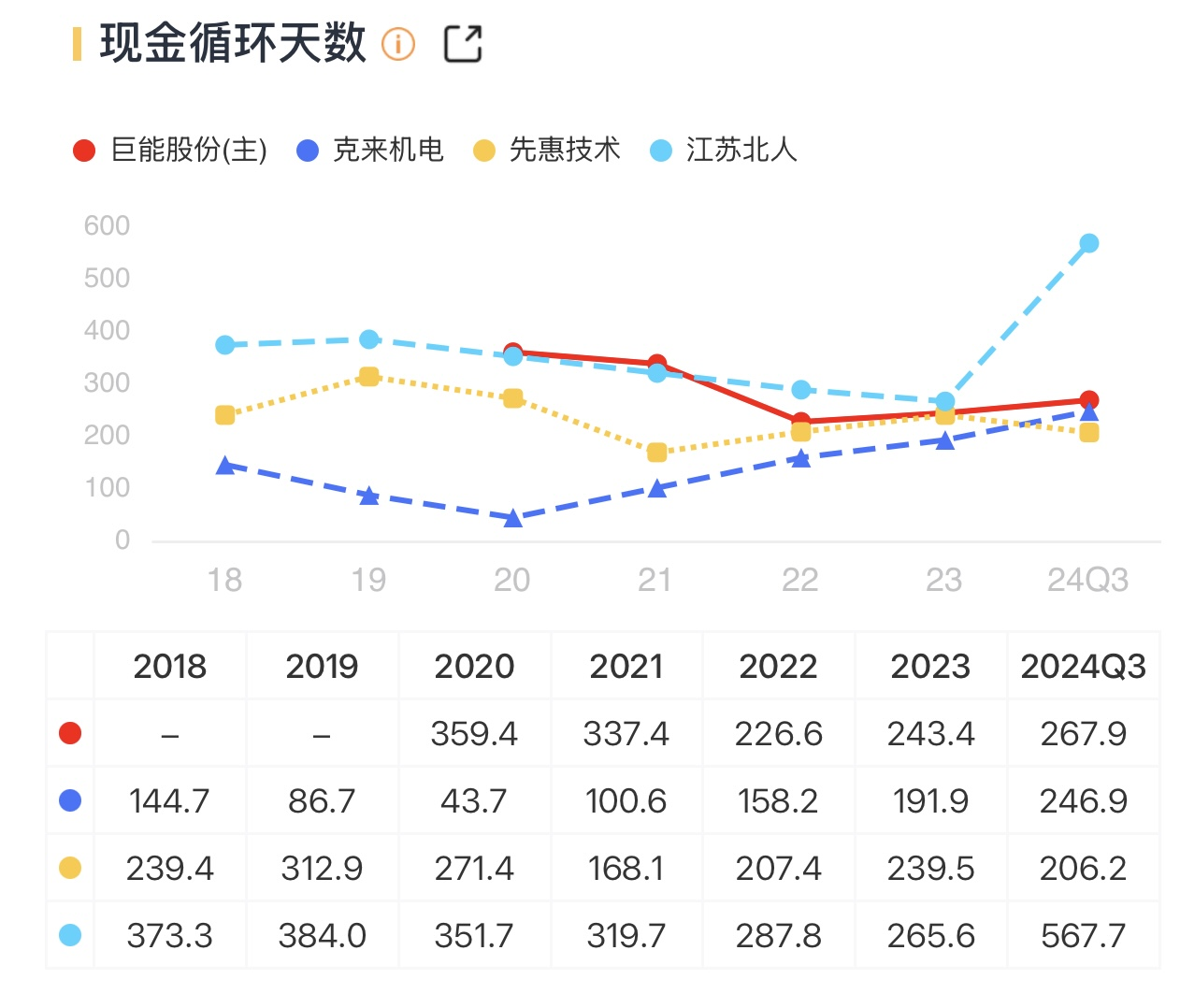

从现金循环天数看,公司的一直较长,2021年之前长达一年,上市之后减少100天,23年只有243天,最新一期267天。

行业看,克来机电的天数逐渐拉长,先惠技术的比较稳定,江苏北人在24年长达567天。

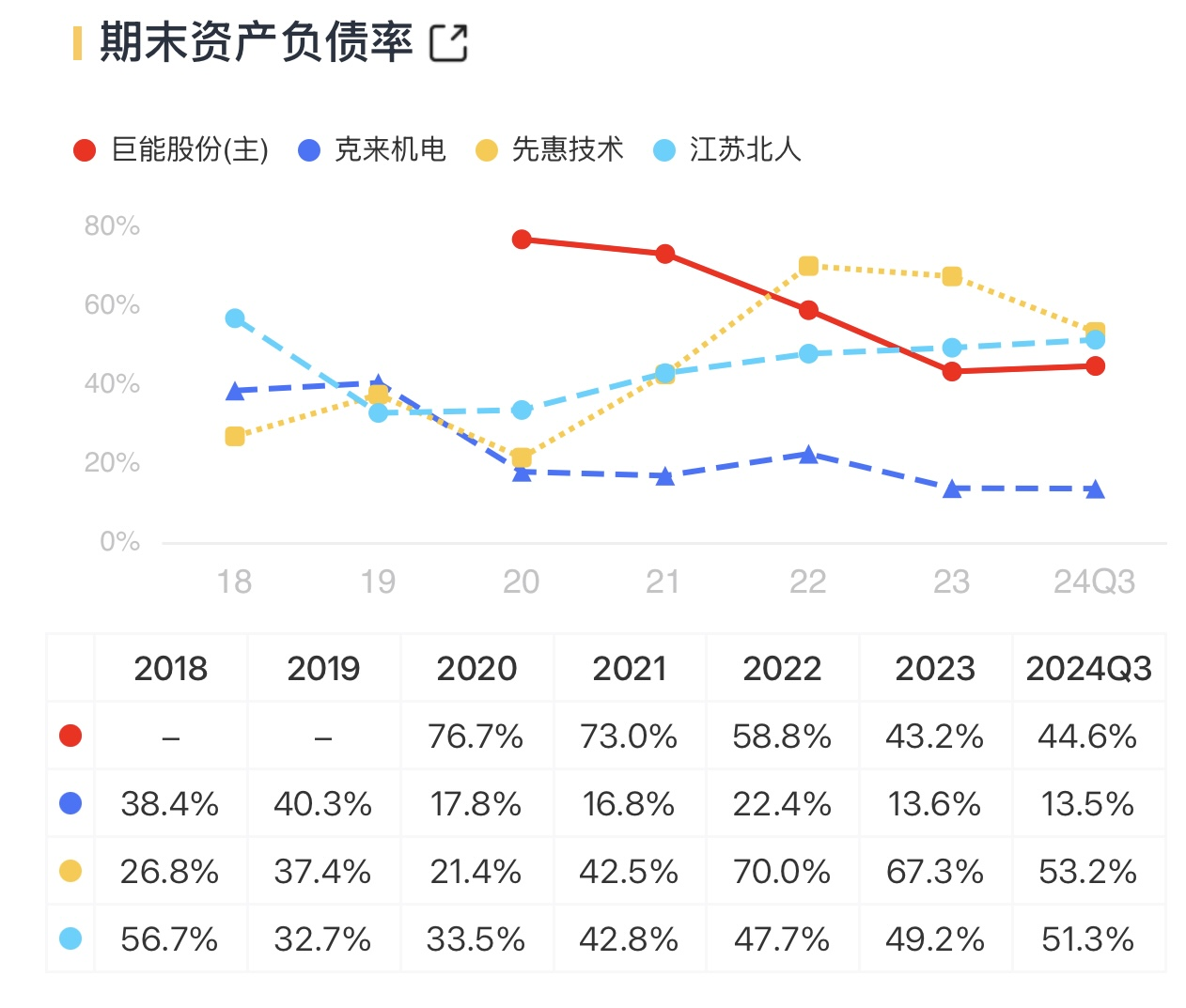

公司2021-22的资产负债率较高,跟较高的合同负债相关,随后持续下降,最新一期44.6%。

克来机电的负债率较低,先惠技术和江苏北人的负债率高达50%以上。

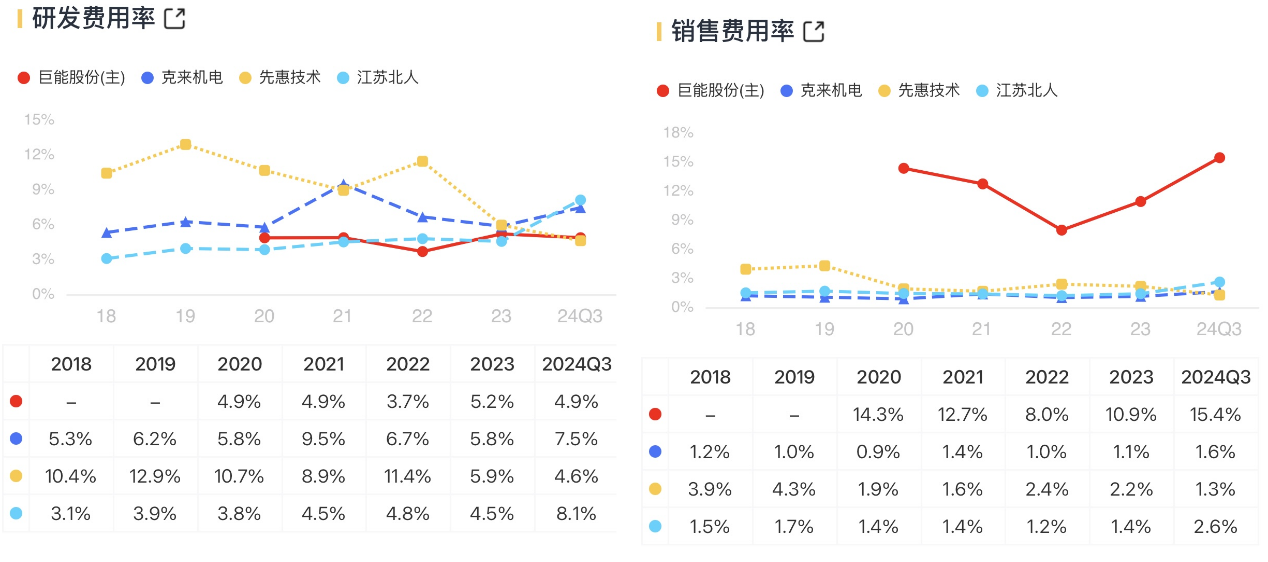

公司的研发费用率行业可比较低,但是公司的销售费用率远远超出行业平均水平,并且持续走高,24Q3销售费用率高达15.4%。据公司解释,报告期内销售项目数量较少,但涉及的单笔金额较大,这导致涉及的销售服务费用增多,从而推高了销售费用率。

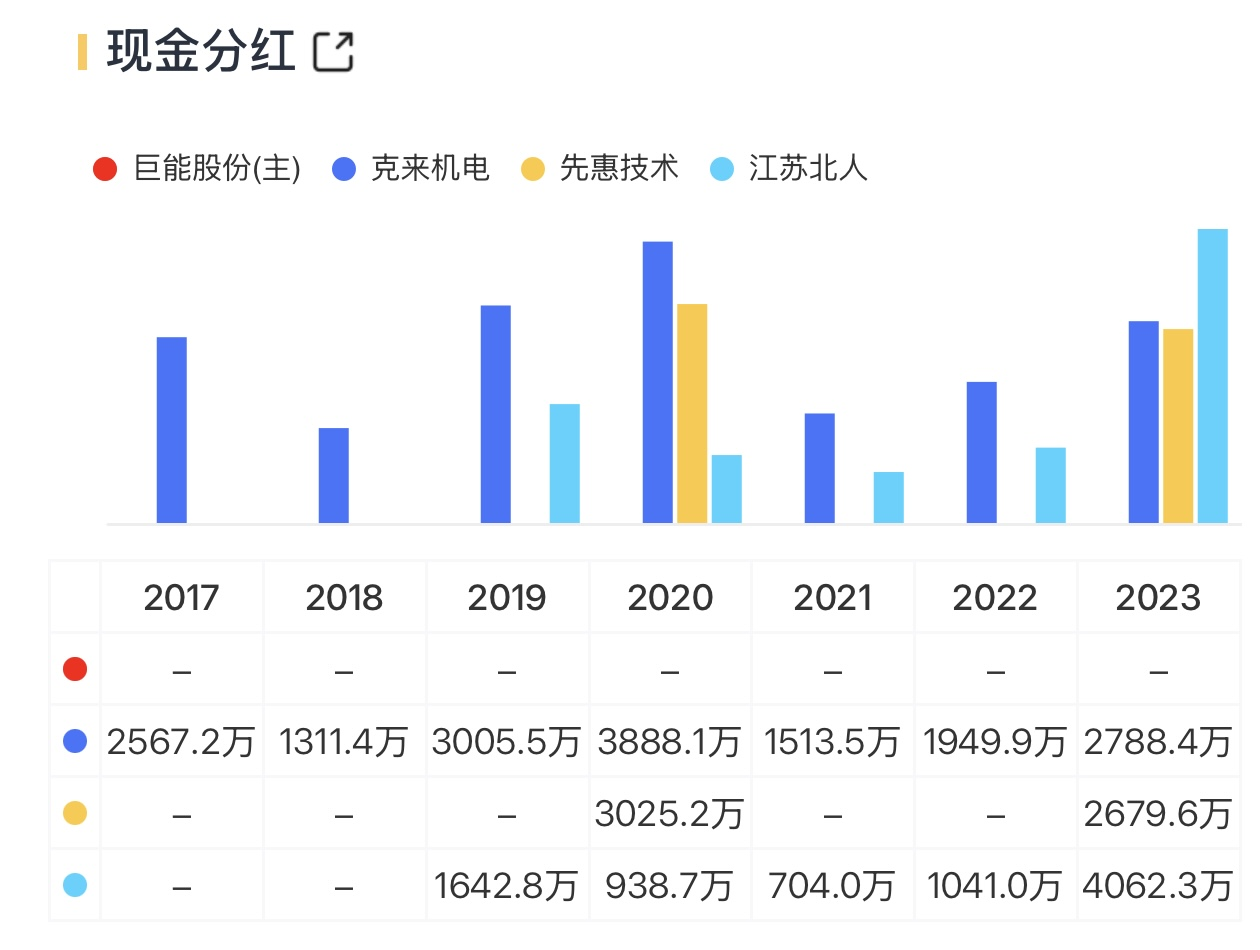

公司最近几年均没有分红。

6.

公司董事长和原财务总监曾被处罚

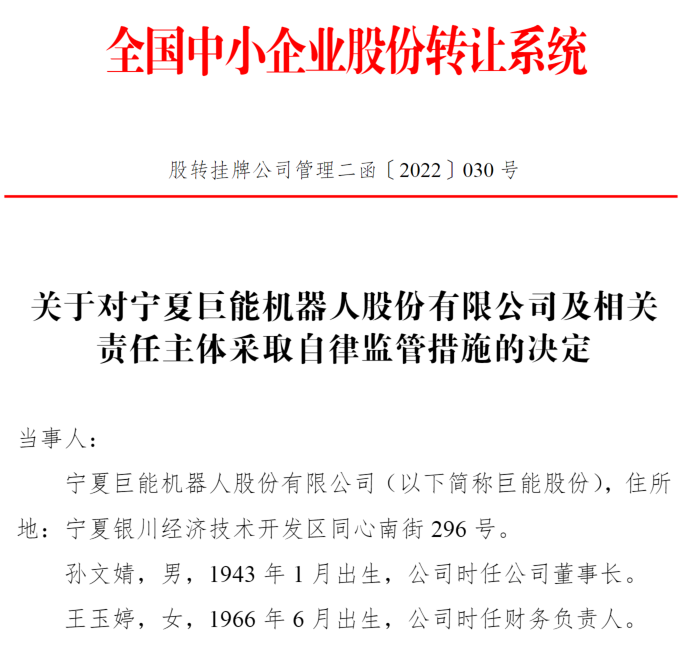

2022年4月29日,全国股转公司挂牌公司监管二部发布《关于对宁夏巨能机器人股份有限公司及相关责任主体采取自律监管措施的决定》,判定巨能股份涉嫌信息披露违规。

主要是巨能股份披露前期差错更正公告,对2019年、2020年会计差错予以更正和追溯调整。对巨能股份、时任董事长孙文靖、时任财务负责人王玉婷(目前已经退休)出具警示函。

后公司为北交所上市,继续调整年报。

直接导致2018年营收降幅45.64%,净利润降幅110.56%,净资产降幅43.11%

小结

公司是宁夏第一家北交所企业,虽然历史有些波折,但公司赶上机器人发展的高速阶段,因为YQ影响,22年增速下降,但公司获单能力较强,新取得了比亚迪和一汽解放的订单,公司的股权结构有一些瑕疵,但是较好的都是管理层持股,不管如何,资本市场还是需要业绩说话,公司的主要产品均出现了营收和净利润的下滑,而且有点依赖政府补助,经营现金流为负,还是需要及时调整经营方向,为股东创造更大的价值。

本文作者可以追加内容哦 !

![赞 [赞]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot53.png)