今天继续讲一家北交所的公司,最近市场的peek概念比较火,公司也受到市场关注,那这家公司的究竟基本情况如何呢?

深圳市富恒新材料股份有限公司是业界极具竞争力的、全国优秀的新材料企业。公司成立于1993年,2015年成功在新三板上市 (证券简称:富恒新材,股票代码:832469),是中国新材料产业界的优秀标杆企业。目前公司依托高性能新材料的科研、生产、销售和服务为主业进行发展布局。在改性塑料领域,富恒新材料始终致力于高品质的工程改性塑料及应用产品的研发、制造、销售和服务,产品涵盖高端改性ABS、HIPS、PC、PA、PBT、PP、汽车专用料、免喷涂专用料等八大领域,在全国的销售已扩展至近十多省、市,为全国300多家知名企业提供服务,在同行业中居领先地位。公司2023年9月在北交所上市,拟募资约1.7亿元人民币,实际募资1.49亿,扣除发行费实际募资1.26亿。

1.

实际控制人为姚秀珠和郑庆良夫妇,管理层结构简单,管理层持股,十大股东基本为个人定增股东

姚秀珠直接持有公司35.47%的股份,并通过深圳市拓陆股权投资合伙企业(有限合伙)间接控制公司5.03%股份的表决权。郑庆良直接持有公司5.02%的股份,并通过深圳市冠海投资有限公司间接控制公司0.59%股份的表决权。

深圳市拓陆股权投资合伙企业(有限合伙)持有公司5.03%的股份。

一致行动人为深圳市冠海投资有限公司和深圳市拓陆股权投资合伙企业(有限合伙)。姚秀珠和郑庆良夫妇合计控制公司46.11%股份的表决权。

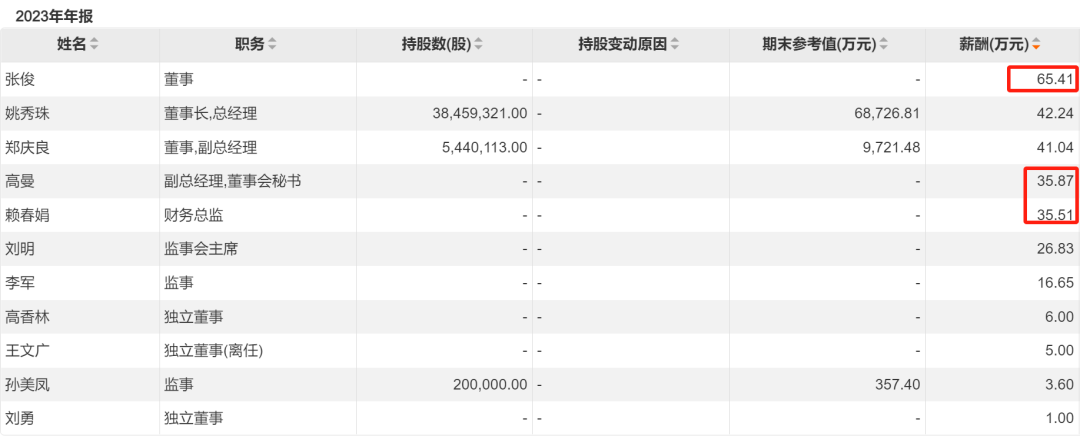

公司的管理层结构也比较简单,基本就是夫妻俩加财总和董秘。

董事会的张俊伟高管中薪酬最高,2013年至今历任公司研发部工程师、董事长助理、研发部副经理。2017年至今担任公司董事。

深圳市拓陆股权投资合伙企业(有限合伙)设立于2015年10月20日,作为员工持股平台设立。现任公司董事会秘书高曼、财务负责人赖春娟、公司监事李军通过持股平台分别间接持有公司股份10000股、700000股和10000股,不过大概高曼和李军当年级别低一些,买的少,财务总监赖春娟最多,当年持有价格为2.5元/股。

值得一提的是,因公司在北交所上市申请文件中对利息的会计处理及应收账款减值转回金额列报事项不符合会计准则相关规定,北京证券交易所上市审核中心对公司以及公司董事长姚秀珠、财务负责人赖春娟、董事会秘书高曼采取口头警示的自律监管措施。

2017年公司公开定向增发股份6,750,000股,融资额33,750,000元,有意思的是公司现任时监事孙美凤以现金100万元认缴出资额20万元,现在价值275万,好像也没涨多少。

邱小丽也是当年以现金1,625.00万元认缴出资额325.00万元。目前是公司第五大股东,占比3.08%。

2.

前五大客户集中度较高,美士富第一大占比逐年下降,新增比亚迪

公司的前五大客户集中度较高,平均在50%左右,前五客户合作加总金额22年同比增长32%,23年同比增长17%。

美士富一直是公司的第一大客户,但是占比逐年下降,21年占比20.24%,22年占比25.54%,到23年占比14.26%。美士富公司主要聚焦在消费电子领域,主要向海信、康佳、海尔、OPPO、小米等品牌供应电视机及显示器支架、外壳等塑胶零部件产品,为上述客户提供产品研发设计、模具生产、智能制造的一揽子服务,在业内具有较高知名度。2022 年,美士富实业新增小米品牌电视机项目与公司合作。

SM Polymers Inc. 2021年因中东地区政局不稳及新冠疫情致使其原有渠道供应不畅,与公司合作聚烯烃材料,主要应用于汽车内外饰塑胶件,2021年6186万元,2022年3693万元,将近下降40%,23年未在前五大客户。

比亚迪在2023年成为新的主要客户,占比显著,销售产品主要用于其自有品牌新能源汽车的尾灯注塑结构件,显示了公司在新能源汽车材料领域的业务拓展。

深圳市雨博士雨水利用设备有限公司及其关联公司 ,主要客户是视源股份及海信等品牌的户外大型商业显示器设备项目。

北海市三富影音制品有限公司及其关联公司 ,主要三诺电子合作的音频设备项目,新增安克创新、美团等客户,同时与哈曼合作规模扩大。

前五大客户的变化,也显示了公司在产品结构的变化。

2.

苯乙烯类较为稳健,改性塑料成功成为第二增长曲线,贡献主要利润,聚烯烃类YQ大赚,毛利率逐年下降,汽车业务成新增长点

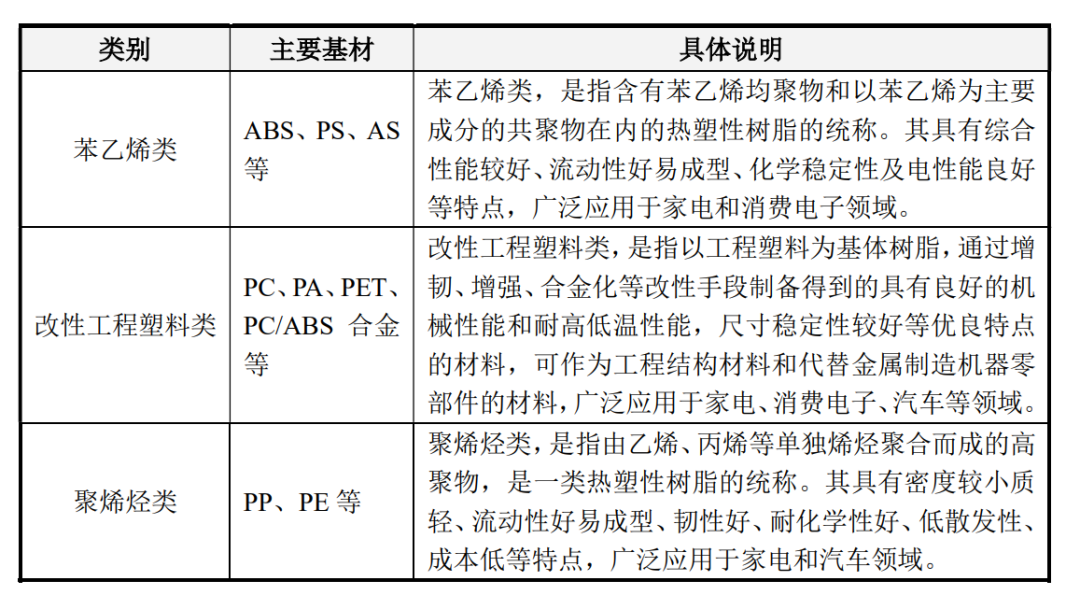

公司主要产品包括苯乙烯类、改性工程塑料类、聚烯烃类和其他类等。

苯乙烯类以通用塑料中 ABS、PS、AS 材料等为基材,聚烯烃类以通用塑料 PP、PE材料等为基材,改性工程塑料类以 PC、PA、PET、PC/ABS 合金等工程塑料为基材。

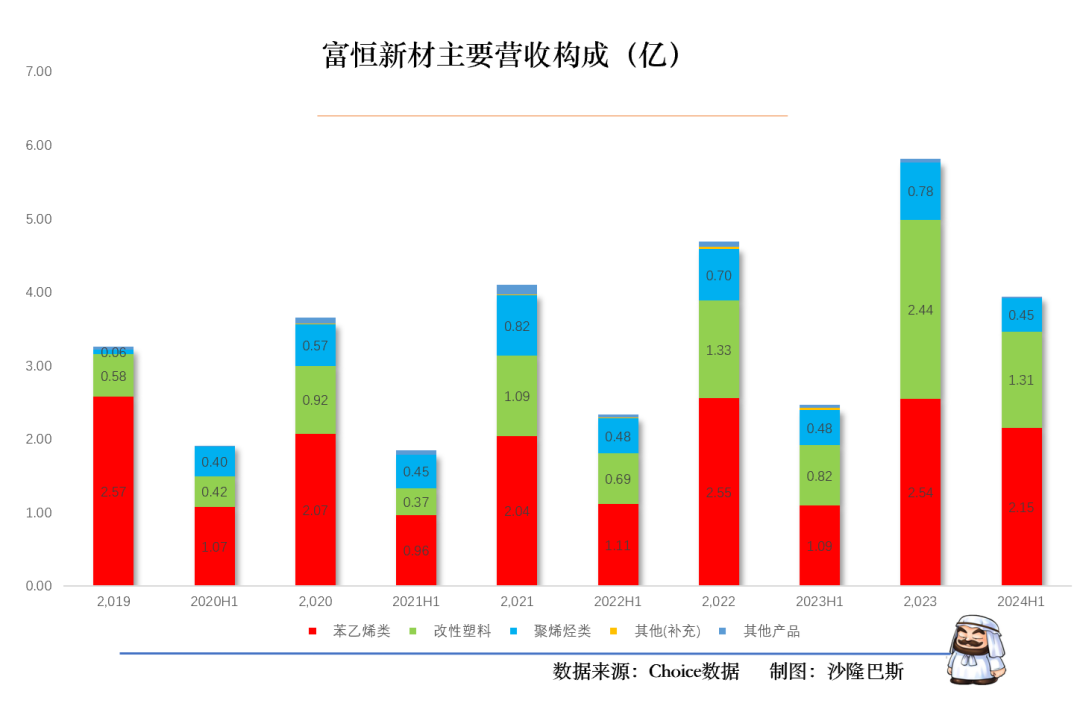

从收入构成看:

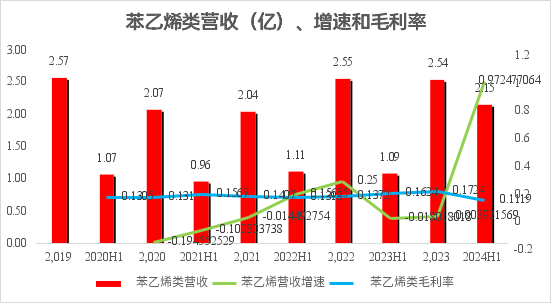

在2021年以前公司的主营产品为苯乙烯类,在2019年一度占比超过78%,随后占比一直下降,长期看,苯乙烯类产品营收比较稳定,一直在2个亿左右,23年该产品营收2.54亿,占比43.75%,2024H1营收2.15亿,占比54.66%。

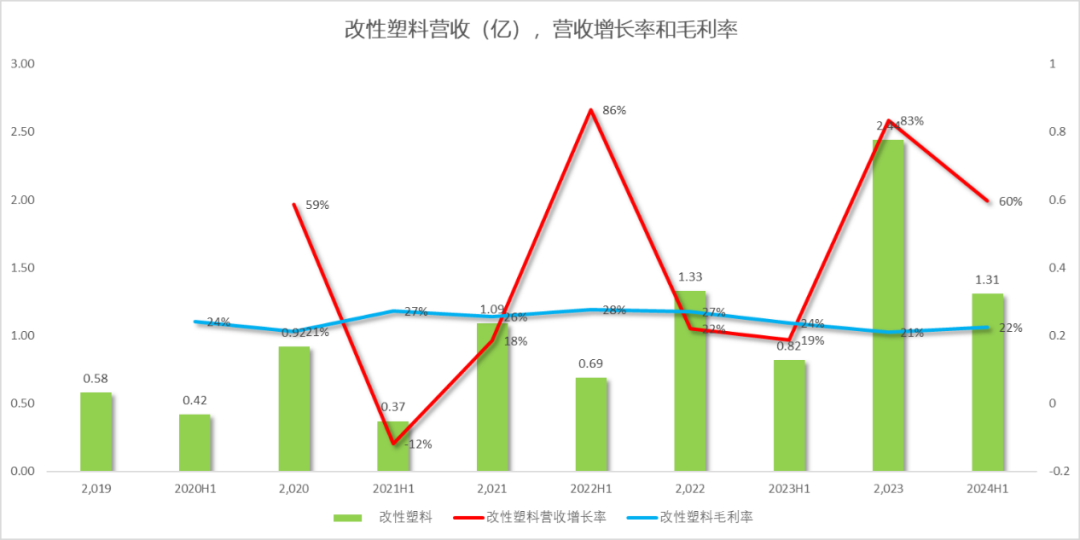

公司的第二产品是改性塑料,慢慢成为公司最大的第二增长曲线,2019年营收在0.58亿,23年营收直接到2.44亿,翻了4倍,23年营收占比42%,已经是二当家了。2024H1营收1.31亿,收入占比33.34%。但是从利润构成看,改性材料已经成为公司第一大利润产品,涅槃成功。

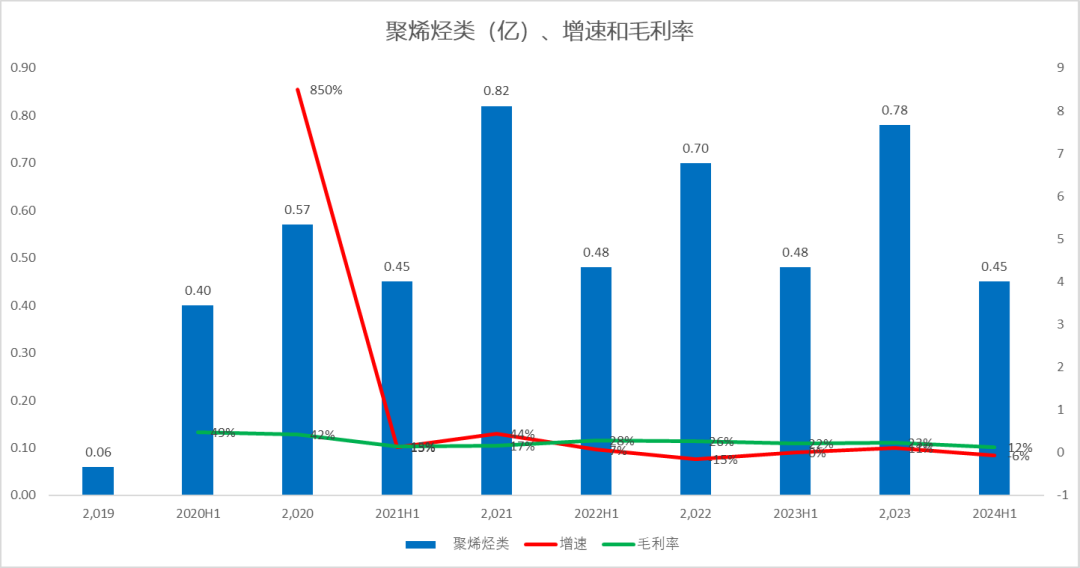

公司的第三产品是聚烯烃类,2019年不到600万,23年已经收入7800万,也是13倍增长,收入占比13.39%,24H1营收0.45亿,收入占比11.42%。

分别再看三个产品:

苯乙烯

最近三年苯乙烯的增速比较平缓,平均在15%左右,2020和2021年营收略有下滑,22年增速回归到25%,23年增速在17%,2024H1增速突然上升到97%。

苯乙烯类的毛利率比较稳定,一直在14%左右,2024H1毛利率下降到11%。

从原材料苯乙烯的价格看,YQ前波动较大,21-24年在区间内波动。根据公司问询函的回复,毛利率的下跌主要系苯乙烯类产品中毛利率较低的PS产品销量上升,以及其下游家电行业价格竞争激烈所致。

改性塑料

改性塑料的营收增速,体现了高增长性,20年增速59%,21年增速18%,22年增速22%,23年增速83%,可谓一骑绝尘。

毛利率方面,一直保持比较稳定在24%左右,21年和22年毛利率最高到过27%,23年回到21%。

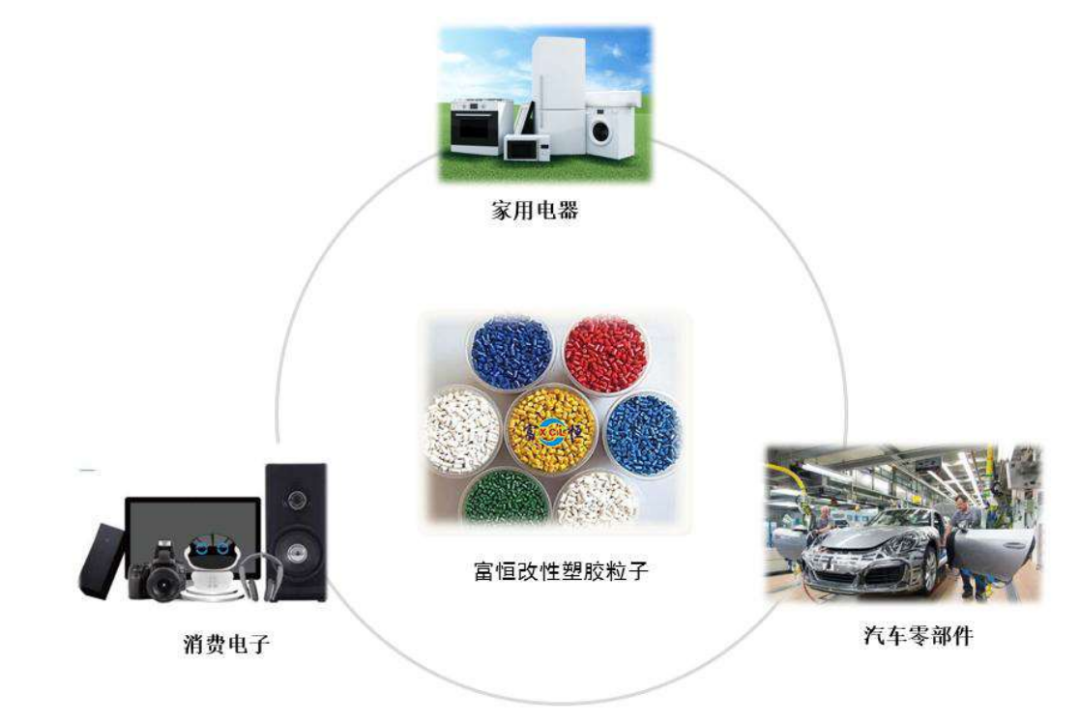

改性塑料产品为方便运输及下游领域的加工企业使用,产品形态普遍为塑料粒子。公司产品的形态及主要下游应用领域:

家电:电视机/显示器中框、后壳及底座,暖风机 PTC 支架及出风口、连接器、线圈骨架,空气净化器外壳等

消费电子:音响网罩、左右盆架及主体等组件,蓝牙耳机外壳、电池盒等,手机中框、面壳、电池盖等,平板及笔记本电脑上下盖、键盘等

汽车:汽车仪表盘、车灯等

改性塑料产品定制化属性较强,因产品结构、应用领域差异导致毛利率存在一定波动的情况在该行业普遍存在。

以美士富实业的改性工程塑料类产品为例,报告期内该类产品收入分别为852.48 万元、1,447.73 万元及 1,481.32 万元,毛利率分别为 19.57%、25.11%和18.34%。2021 年,其改性工程塑料类产品的毛利率相对较高的主要原因为:公司与其合作的康冠、海信及康佳电视机高耐寒、薄壁过针焰测试前框、后壳和底座支架项目实现量产,相关项目附加值水平较高,当年收入占比及毛利率分别为58.97%、23.54%,促进整体毛利率上升。2022 年,上述延续的高附加值项目受项目周期及市场竞争影响产品价格有所下降,降价幅度大约为10%-20%,对整体毛利率影响约5个百分点。此外,因当年合作的小米品牌电视机项目规模较大,相关项目收入占比为 30.15%,毛利率为7.98%,拉低了整体毛利率水平。

公司改性塑料产品以上游基材价格波动较大的苯乙烯类、改性工程塑料类为主,原材料价格变动对公司产品定价具有较大影响。由于上游合成树脂原材料价格透明,且市场化程度较高,公司对上游原材料供应商议价能力相对较弱,抵御原材料价格波动的抗风险能力相对有限,故公司多年经营实践以“一单一议”为主的定价模式,建立了更为有效的价格传导机制。汽车领域客户的定价周期以半年或一年为主,一般家电领域客户的定价周期以季度或半年度为主,消费电子领域客户的价格调整周期更快。

聚烯烃类

聚烯烃类的营收增速较为不稳定,2020年基数低,增幅较大,2021年增速在44%,随后趋于稳定,23年增速11%。

但聚烯烃类的毛利率逐年下降,从2020年42%,下降到23年23%,降幅巨大,2024H1毛利率更是下降到12%。

根据公司问询函的回复,以美士富为例,2021年毛利率较低,主要系公司向其销售的聚烯烃类产品收入规模较小,且当年产品结构中毛利率较低的PE产品占比超过80%所致。2022年,因毛利率较高的PP产品收入占比回升至88.08%,相关产品毛利率增长至2020年水平。

另外毛利率下降的一个原因是,当年公司承担第二和第三大客户SM Polymers Inc的海运费用。

需要说的是聚烯烃类在2020年承担了公司利润的半壁江山,主要是2020年YQ,聚丙烯产品分别实现收入3,848.89万元、,毛利率为52.06%,赚了一把口罩的钱。

简单总结来说,公司的三种产品,苯乙烯类是创造现金流的,改性塑料是创造利润的,聚烯烃类是作为候补的。

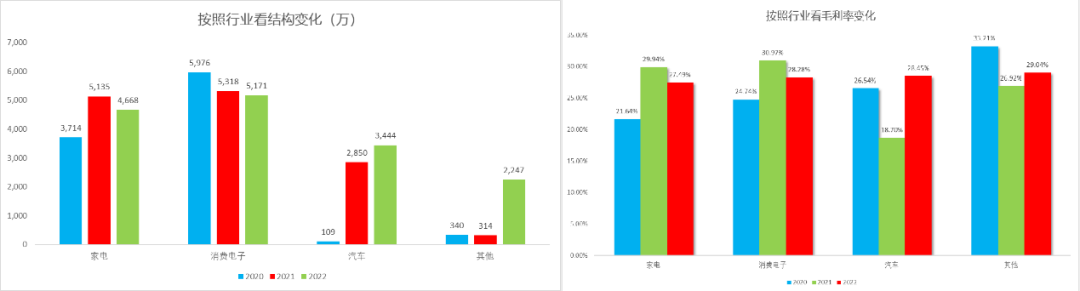

如果我们从行业看,感受又是一个另外感觉:

公司在汽车和其他领域的收入占比和毛利率都有所提升,尤其是汽车领域,2021年起成为公司新的增长点,2022年4716万元,营收占比10.14%。

消费电子领域的收入占比虽然有所下降,但毛利率仍然保持在较高水平。

家电领域的收入占比和毛利率都有所下降,可能需要关注该领域的市场变化和竞争状况。

最近公司的最大汽车客户比亚迪最近要求所有供应商下降10%的价格,不知道对公司冲击会有多大。除公司与比亚迪的直接合作外,公司现阶段正在开发的汽车领域客户包括红旗汽车、富士康(终端应用于路特斯汽车)等。

从商业逻辑上讲,未必一定要做大汽车,反而消费电子既然毛利率那么高,比如2022年营收5171万,毛利率28.28%,毛利也有1462万。而且这些都是一些哈曼的音箱之类的高端产品,增速还比较乐观。

再看一下改性塑料行业情况。

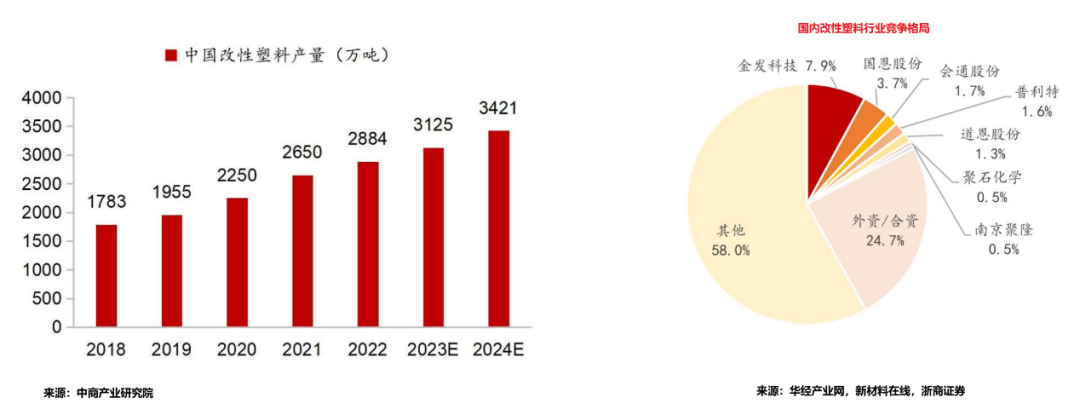

据统计,国内改性塑料企业超过3,000家,但年产能超过3,000吨的企业仅有70余家,产能规模超过万吨的企业已属于行业内前1-2%。从产能规模看,公司属于行业内前20名企业,但比重仍然小。国内改性塑料市场规模逐年攀升,2014年市场规模约为1014亿元,到2023年增长至2832.16亿元,期间复合年增长率达到12.1%。中国改性塑料行业正经历快速发展,改性化率从2011年的16.3%增长至2023年的24.8%,但仍低于全球50%的平均水平。金发科技和国恩股份是市场上的主要企业。

公司的改性塑料产能在行业处于偏低,未来的竞争加剧情况下,抗风险能力较低。

3.

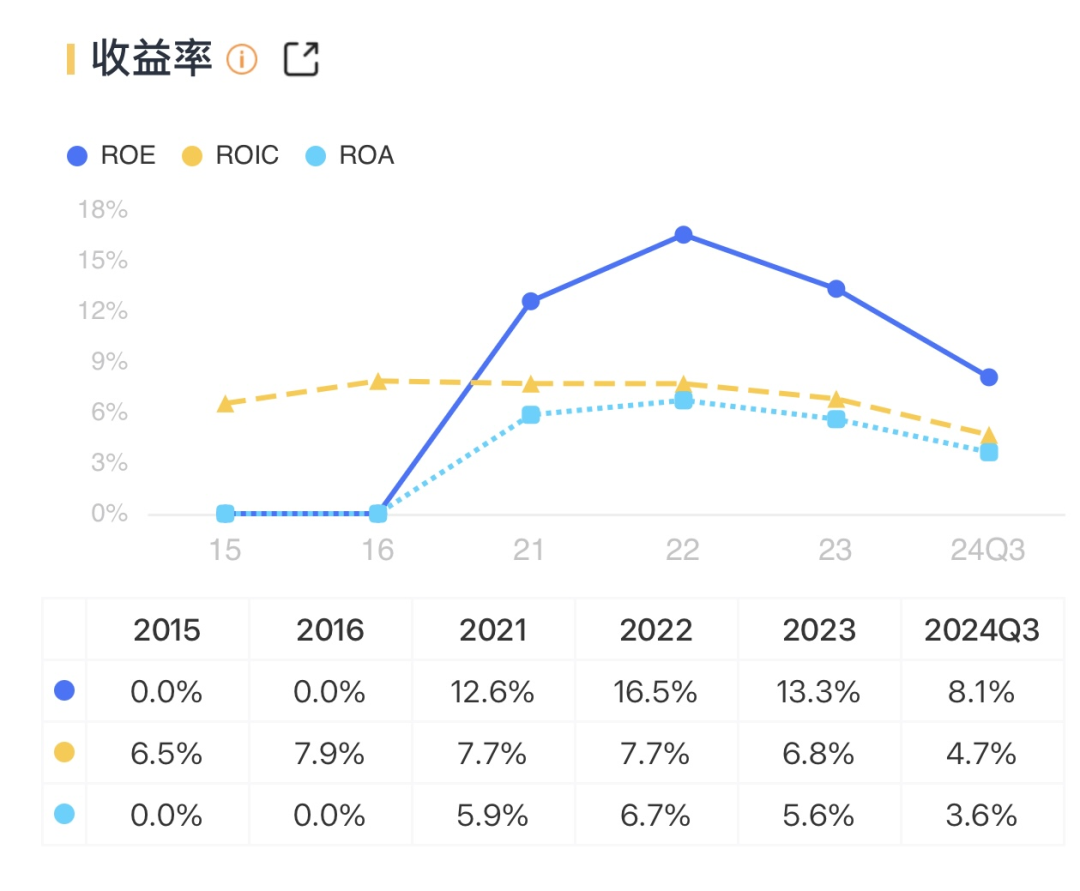

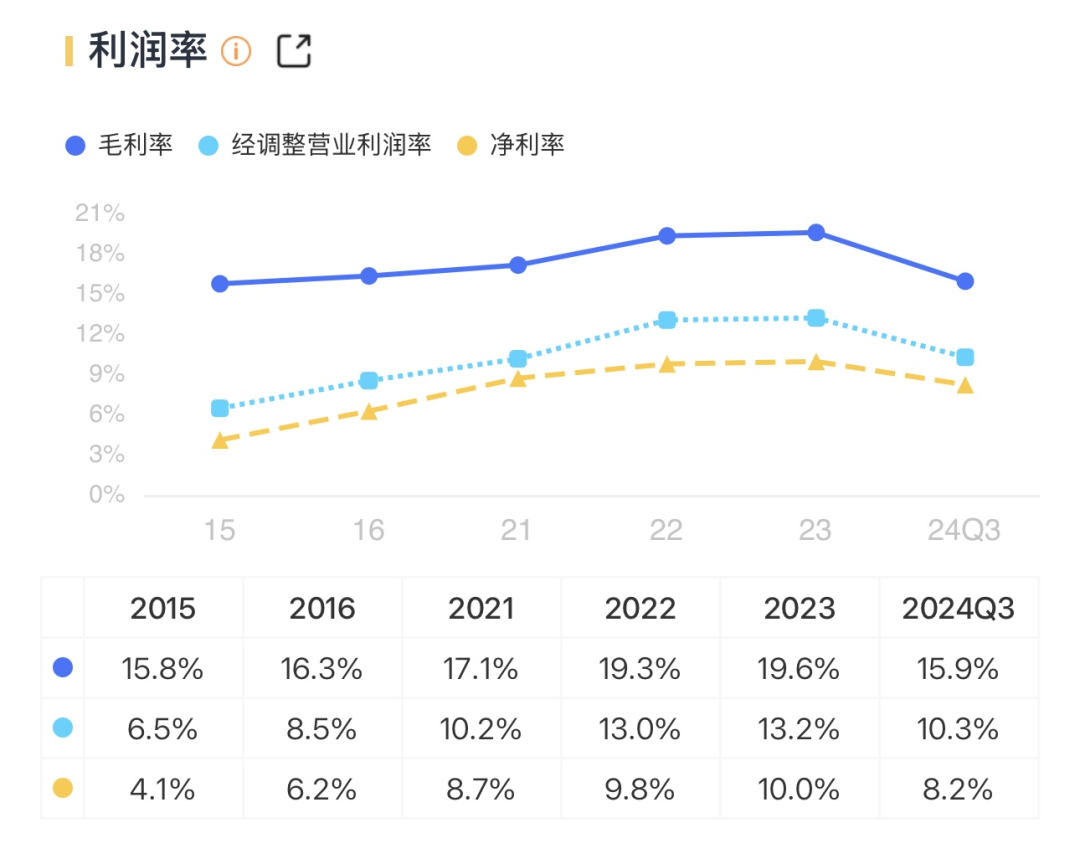

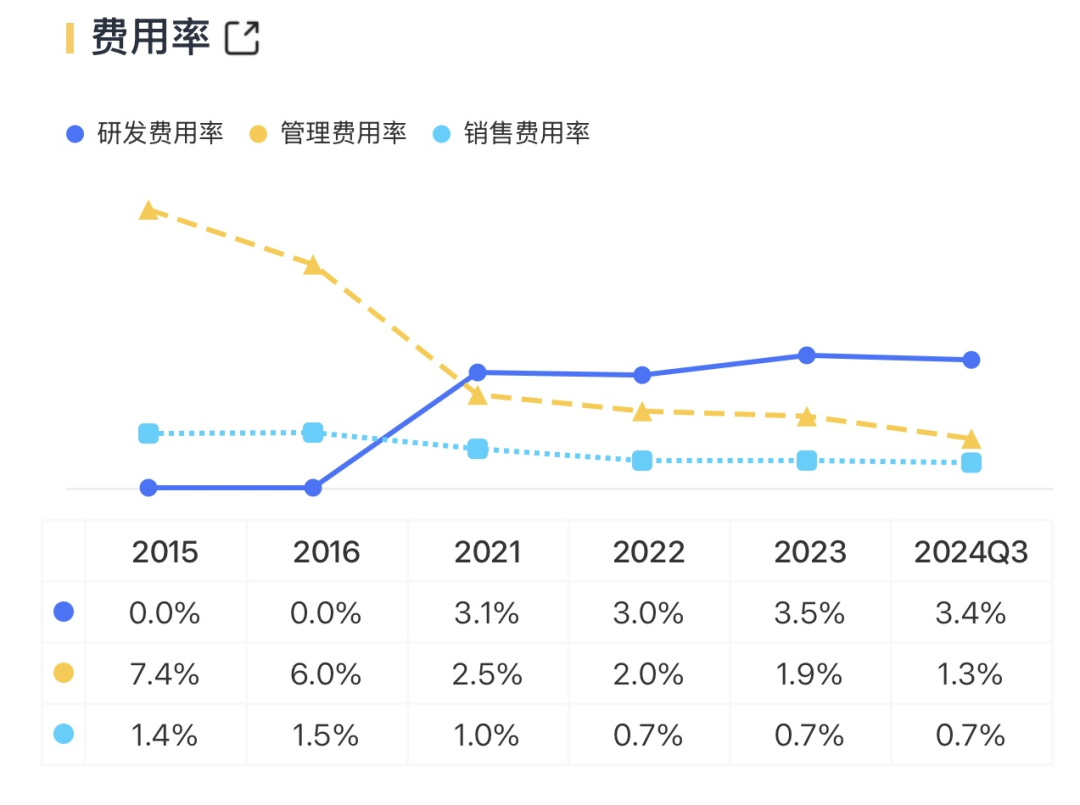

三年REO12%以上,24年增收不增利,毛利率下滑,费用率不到5.4%,管理费用持续下降,23年存货急剧增加,应收账款天数好转

公司过去三年的ROE增速一直不错,平均在13%以上。

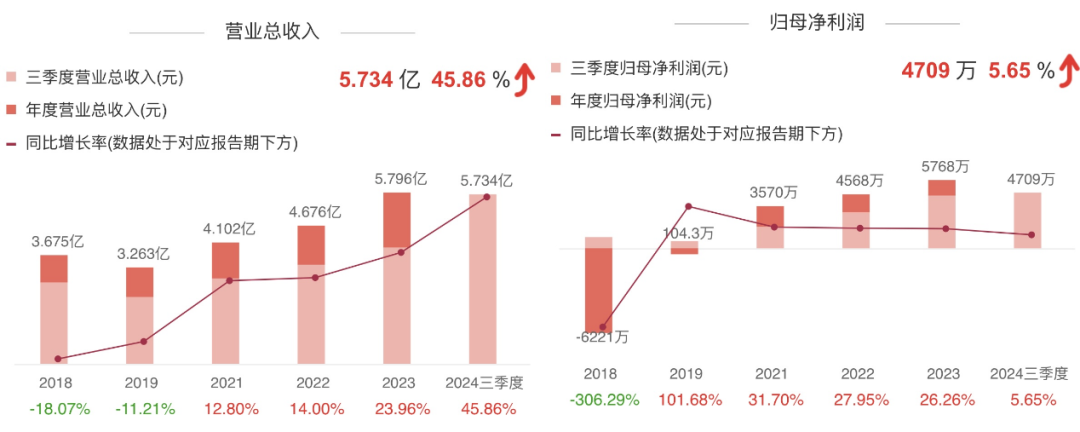

2023年营收5.796亿,同比增长23.96%,净利润5768万,同比增长26.26%。

2024Q3营收5.734亿,同比增长45.86%,净利润4709万,同比增长5.65%。净利润增速没有赶上营收增速。

产品结构的变化和毛利率的下降是其中一个重要原因,23年公司毛利率19.6%,24Q3毛利率15.9%。

公司的费用率(不含财务费用)较低,在6.5%左右,23年在6.3%,24Q3在5.4%,费用率持续下降。

其中占比最高的是研发费用占比3.5%,公司的管理费用率逐年下降,是费用率下降的主要原因,从2015年最高的7.4%下降到2023年的1.9%。 公司的销售费用率不高,客户比较稳定,维护就可以了。

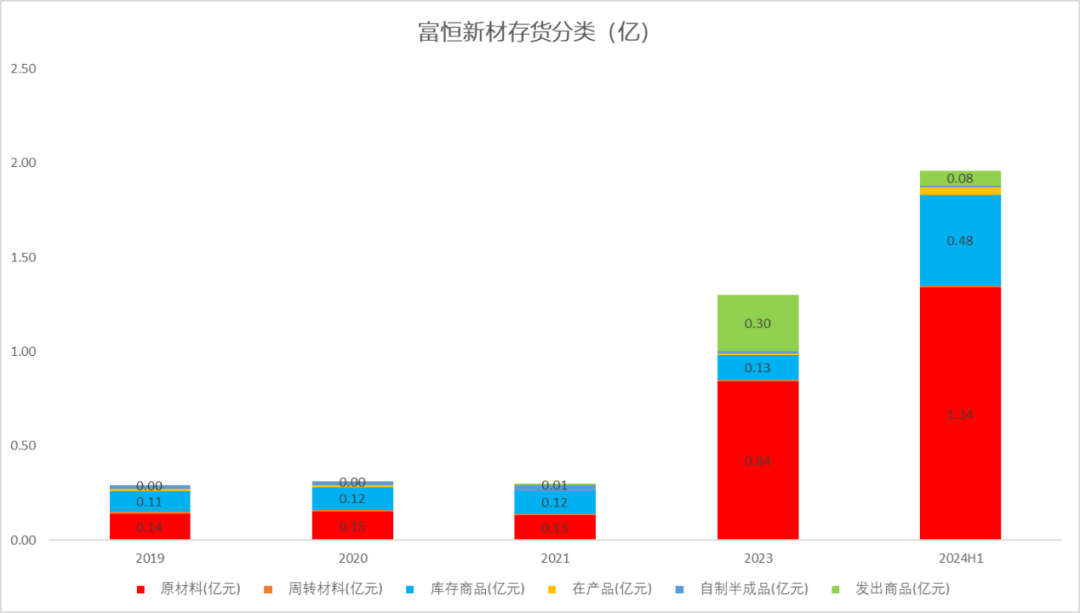

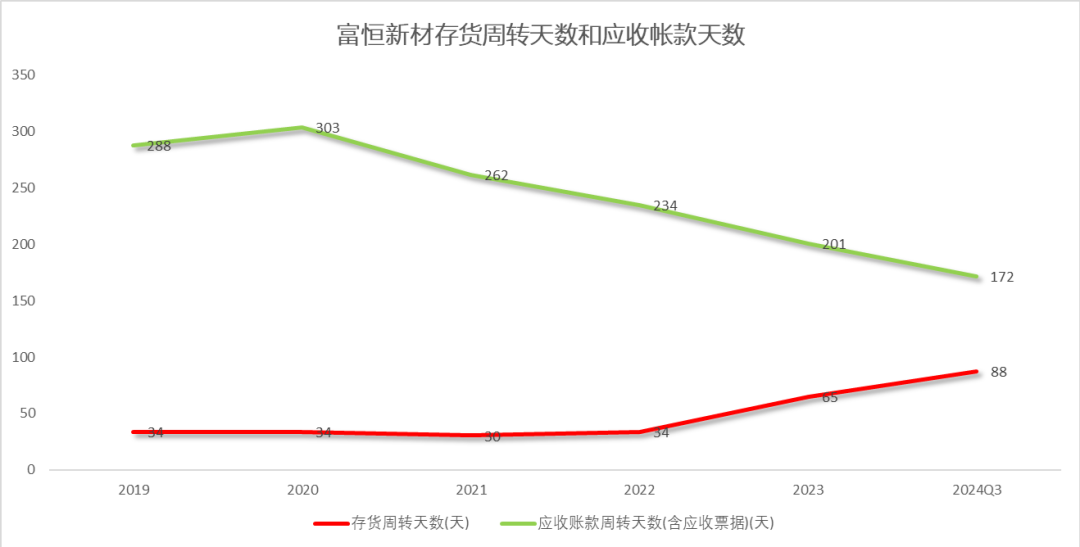

但是公司的存货规模逐年增加,尤其是23年和2024H1,2023年存货达到1.31亿,同比增加337%,2024H1存货达到1.97亿,同比增加50%。存货60%都为原材料。

与此同时,公司的存货周转天数增加,22年只有34天,23年翻倍达到65天,24Q3达到88天,从前面的客户分析看,是汽车客户需要提前备货所致。据公司解释的是,公司对采购模式进行了适当调整,增加了备货量,导致原材料余额增加;以及公司新增客户比亚迪通过寄售模式进行采购,导致发出商品有所增长。

目前存货均没有出现计提。

另外,由于公司采取以“一单一议”为主的定价模式,同时在客户信用期等方面适当让步,以平衡该定价机制对于下游客户形成的价格风险,导致对客户实际执行的信用期较长,不过最近2年公司的应收账款天数有所好转,从300天下降到172天。

5.

缺钱,一直缺钱,18年差点崩盘,20年YQ靠口罩救活,短期借款高企,财务费用占利润比高,再融资拟再募1.36亿

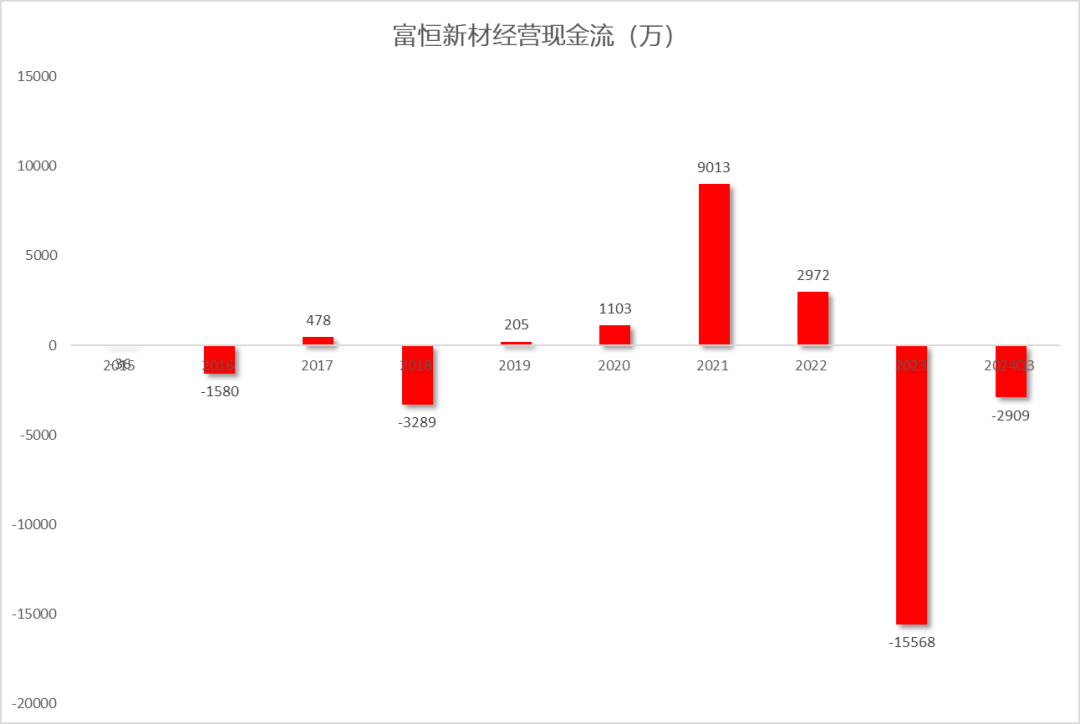

公司的经营现金流常年为负,只有2020到2022年这三年好一些,22年经营现金流还有2972万,2023年直接流出1.56亿,23Q3流出2909万。

公司的发展也经历了一个苦难的历程。

2019年,公司因终端客户众泰汽车、沃特玛及其供应链相关企业相继违约,导致公司2019年上半年经营活动产生的现金流量净额为负,且现金及现金等价物呈现净流出状态。公司差点崩盘,2018年直接亏损6200万。

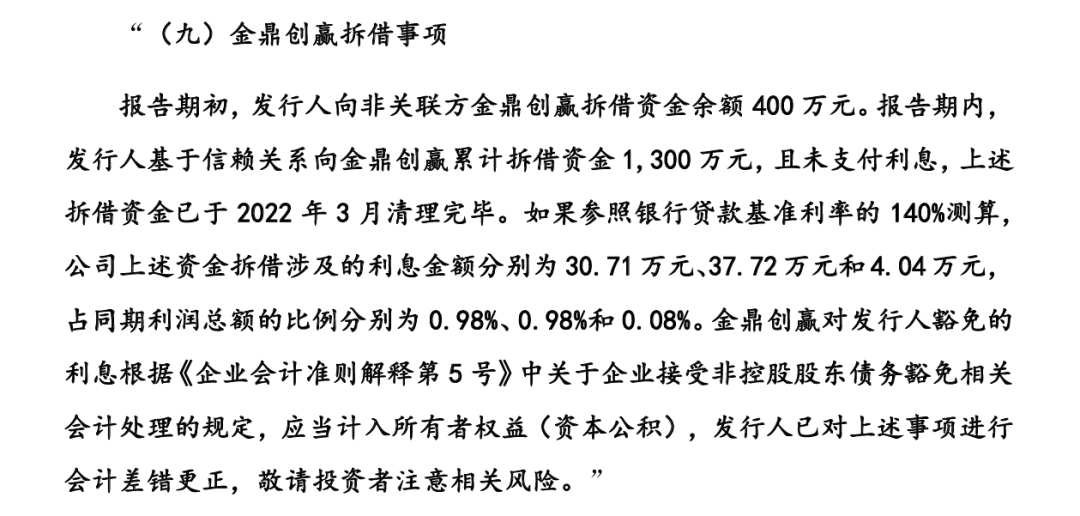

同时,由于银行贷款收紧,公司2019年、2020年及2021年1-6月累计净流出金额为4,240万元,在此期间公司向金鼎创赢借款,基于信赖关系向金鼎创赢累计拆借资金1,300万元,且未支付利息,不过上述拆借资金已于2022年3月清理完毕。

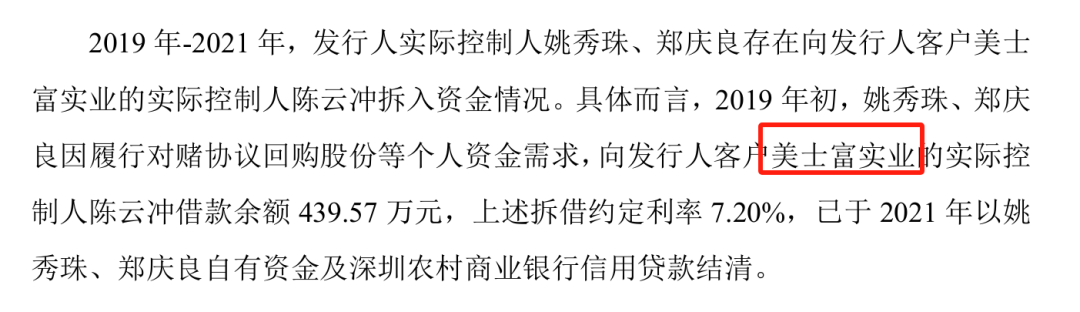

不光如此,还曾向第一大客户美士富借钱,拆解利率7.2%,2021年已经还清。

比较幸运的是在2020年碰到YQ,公司生产的产品可以做口罩,当年营收3.64亿,净利润2700万,才稍微缓了一下。

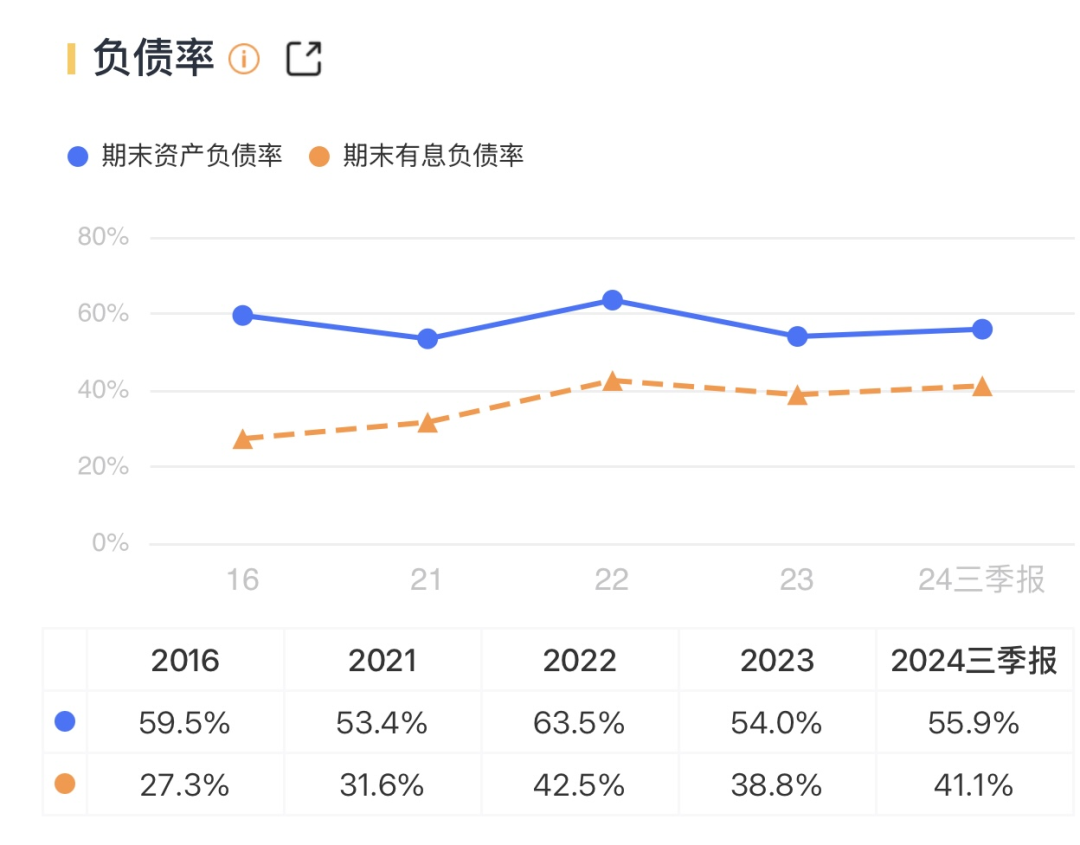

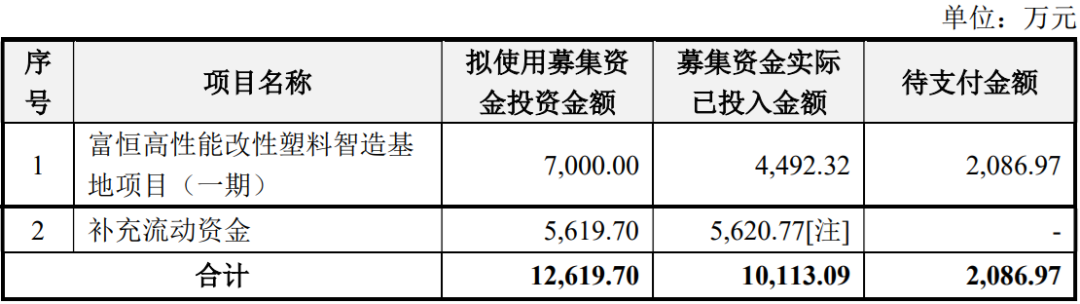

但公司的负债率最近三年一直较高,23年负债率54%,其中有息负债率高达38.8%,要知道公司23年12月份在北交所上市融资实际募资1.49亿,扣除发行费实际募资1.26亿。

实在是北交所的融资额度还是太少了。23年公司的短期负债1.26亿,2024Q3短期负债2.33亿,环比增加92.85%。

公司最近三年的每年的财务费用支出都过千万,23年1649万,占当期利润的66.86%。

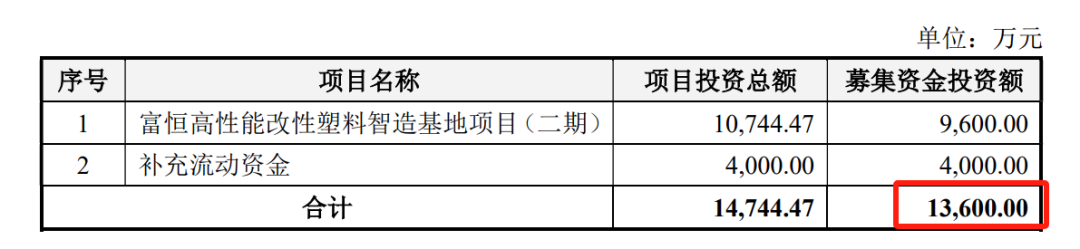

所以在2024年11月公司公告,准备进行一轮增发,拟募资1.36亿,投入改性塑料二期项目,另外4000万资金用来补流。

6.

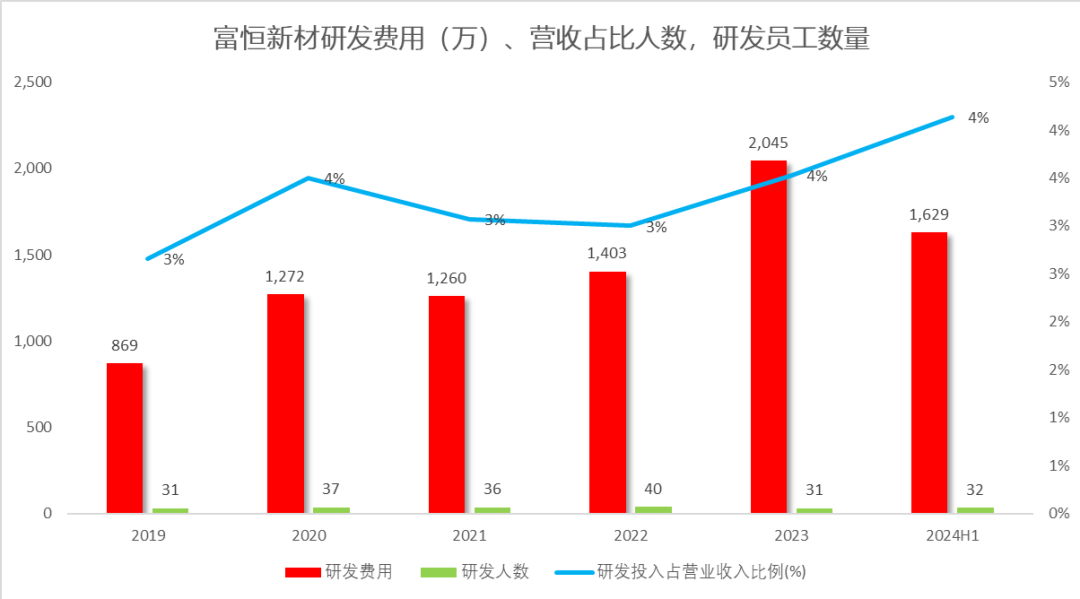

研发费用逐年增加,人数有所下降,研发PEEK材料

公司的研发人员数量最近2年有所下降,但是费用逐年增加。研发费用增长主要原因为应用于消费电子和汽车领域的研发项目增加,重点包括应用于消费电子领域的 PCR材料、轻量化汽车材料和特种工程塑料(如 PEEK 材料和碳纤维材料等)。

公司已获授权专利22项,其中发明专利17项,技术中心被认定为“广东省特种工程塑料工程技术研究中心”、检测中心实验室已通过 CNAS 国家实验室认可,出口产品通过UL安全标准认证、CQC 产品安全认证等。

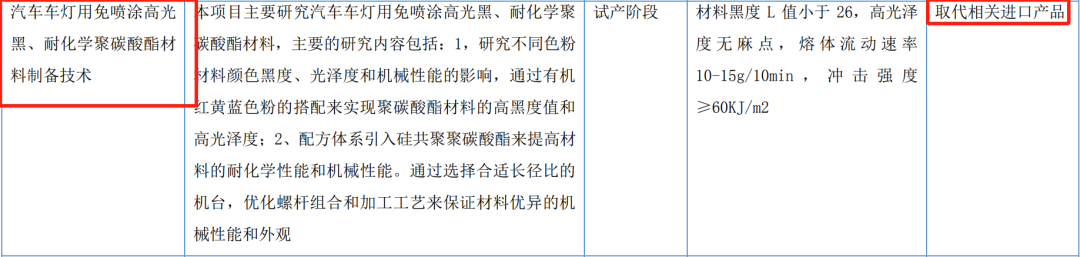

2019 年,公司聘请中国工程院蹇锡高院士为公司顾问专家,双方合作开发PEEK系列产品,形成了相关技术配方及工艺储备,目前处于小试阶段。2020年公司开发的改性PFA产品已成功批量应用于兆驰股份(002429.SZ)的芯片半导体晶圆支架产品中,各项性能均满足客户要求,报告期内相关产品销售额168.5万元。2021年公司承担深圳市工信局“富恒高流动性尼龙和聚苯硫醚(PPS)类系列特种新材料研发及产业化”科技项目,自主研发改性PPS产品并实现向奋达科技(002681.SZ)小批量销售。

根据23年年报,研发的试产项目,用于汽车国产替代的较多。

小结

公司几度面临生存危机,都扛下来,23年还能顺利上市,表现了极强的能力。苯乙烯类已经成为公司的稳定业务,改性塑料成功成为公司的第二增长曲线,但是整体上这个行业是一个比较内卷的行业,公司目前的体量比较小,在公司的运营下,也能拿下来比亚迪客户的订单,体现较好的获客能力。公司注重在高毛利率行业的客户开发,但公司的经营现金流持续入不敷出,在上市不到一年之后,公司启动了一轮新的定增。

本文作者可以追加内容哦 !