随着新国九条的颁布,权益类ETF市场迎来了大变革时代,ETF规模的快速变化让投资人感受到了ETF品类成长的机遇。

01.ETF发展势头良好

今年9月,高层推动中长期资金入市的指导意见,着力打通社保、保险、理财等资金入市的堵点痛点,建设培育鼓励长期投资的市场生态。同时,稳步推进公募基金行业费率等改革,大力发展权益类基金特别是指数化投资。权益类ETF规模今年已先后突破2万亿和3万亿元大关,发展势头良好。

哪里有资金,哪里就可以掌握市场。增量资金掌握“风格定价权”。投资者不可能无限买入股票,那么投资者必然买入股票要有所取舍,故增量资金的多少决定了市场整体涨跌幅度,增量资金的属性、增量资金偏好的方向就成为决定哪一部分的股票上涨的另外一种关键力量。若一种增量资金能够持续流入某一类型股票,并且形成“盈利——吸引更多增量资金——进一步推动价格上行”的正反馈,就是所谓“风格定价权。”

从今年来看,ETF 资金掌握了“风格定价权”。梳理各类可跟踪资金流向,可以发现年初以来 ETF 贡献了主要增量资金,截至9月13日,年内ETF累计净流入7486亿元。此外保险资金与上市公司股票回购也是重要的做多力量。

02.机构借道ETF大举进场布局

今年以来ETF申购具有明细的机构化特点,机构投资者在市场震荡调整期间借道ETF增持 A股,为市场贡献了大量增量资金。这一结论可以通过两方面数据交叉验证:第一,中央汇金2024Q2共计持有ETF 2232亿份,作为对比2023年年底仅持有401亿份,也就是上半年中央汇金累计增持股票型ETF183亿份。第二,从央行资产负债表来看,今年以来货币当局对其他金融性公司(如证券公司、证金公司、汇金公司等类型的非银行金融机构)债权快速增长,截至8月年内合计增加5810亿元。

03.快速审批,布局A股核心资产新品上市

近年来,宽基指数成为了市场热衷的产品之一,如沪深300、上证50等众多核心资产编制的指数受到广大投资者关注,同时,高层持续优化宽基指数的行业布局,来更好的适应市场的新变化。——中证A500指数应运而生。

1、中证 A500指数编制方法

中证 A500 指数编制时采取了“三级行业全覆盖,一级行业再平衡”的编制方法,首先确保所有三级行业均被纳入指数,再努力实现指数行业权重分布与全市场行业权重接近。此外中证 A500 还剔除了 ESG 评级在 C 以下的证券、限制了个股权重上限,使得指数拥有更强的可投资性。

2、中证 A500指数更全面

首先,在选样空间方面,中证 A500 是行业覆盖更“全”更“均衡”。对比沪深 300 指数,两者在成份股上存在一定重合,中证 A500 指数包含全部 35 个中证二级行业及 92 个三级行业的龙头公司,相比沪深 300 指数(包含 32 个中证二级行业、63 个三级行业),覆盖行业更全。而中证 A50 是从各行业龙头上市公司证券中选取市值最大的 50只证券作为指数样本,反映的是各行业最具代表性的龙头上市公司证券的整体表现,但由于股票样本少,也无法做到对中证三级行业的全面覆盖。其次,中证 A500 指数加入了 ESG 筛选标准,指数属性对外资有较强吸引力,契合长线资金的投资审美,具有更好的投资属性。

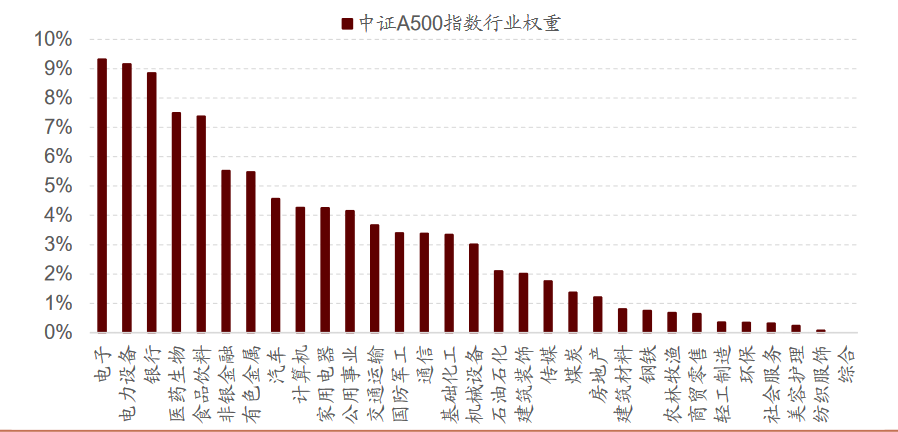

3、中证A500指数行业、个股分布

中证 A500 指数的行业分布

数据来源:Wind

注:由于中证 A500 指数权重尚未正式公布,这里使用成分股流通市值进行加权估算

从行业分布上看,中证 A500 指数的行业分布较为均衡。由于中证 A500 指数权重尚未正式公布,本文按照编制规则中流通市值加权的原则对行业分布进行估算,从一级行业来看,中证 A500 指数在电子、电力设备和银行板块的配置权重最高,这也符合各行业在全市场中的市值占比。从大类行业视角进行统计,中游制造、TMT 和医药生物等新动能占据了指数权重的半壁江山,而金融地产的权重只有 16%,这也很好的表征了我国进入高质量发展阶段行业结构上的新变化。

从个股来看,在中证A500指数中茅台、宁德等白马龙头依然占比最高,前10大公司在指数中的占比为21%,低于沪深300指数2%,头部公司的股价变动对指数影响相对有限。

4、中证 A500 指数盈利质量高

中证A500指数成分股在盈利能力和成长性方面表现优异。2023年度中证A500指数样本的平均净资产收益率达到了10%,近三年平均营收增速也在10%以上,均超过了市场的整体平均水平。此外,中证A500 指数成分股仅占 A股公司数量的 10%,却贡献了A股市场近70%的利润。

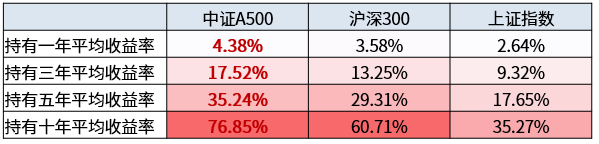

经机构测算,自2010年起,任意时点布局中证 A500指数(000510.SH),随着持有期限的拉长,平均收益率会有一个较大的提升,且好于上证指数、沪深300。

数据来源:Wind,数据区间:2010.1.1-2024.9.30,指数历史走势不代表具体产品业绩,不预示未来表现,也不代表投资建议

中证A500指数可作为攻守兼备的底仓优选。目前市场上跟踪该指数ETF中流动性较好的是A500ETF基金(512050),截至12月2日,上市以来日均成交额超31亿元,在同类中断层领先。场外ETF联接基金联接A:022430;联接C:022431亦可关注。#机构人士:中国资产将迎来中长期机会#$A500ETF基金(SH512050)$$华夏中证A500ETF联接C(OTCFUND|022431)$

风险提示:

文章提及基金为股票型基金,其中A500ETF基金(512050)风险等级为R3中风险,其他为R4中高风险,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。本基金为指数基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、标的指数变更、成份股停牌或退市等潜在风险。本基金可投资存托凭证,基金净值可能受到存托凭证的境外基础证券价格波动影响,存托凭证的境外基础证券的相关风险可能直接或间接成为本基金的风险。本基金可投资于资产支持证券,可能面临的风险包括流动性风险、证券提前赎回风险、再投资风险和SPV违约风险等。

基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证,指数历史业绩不预示基金产品未来表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。本资料中推介的产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。

本文作者可以追加内容哦 !