#A股站上3400点!机构:或有刺激政策#

12月第一个交易周,A股市场取得“开门红”,沪指重返3400点,31个申万一级行业集体收涨,且板块轮动上涨格局延续,上周钢铁、煤炭等红利资产和题材行情带动下的传媒涨幅靠前,而前期消费行情有所退潮。向后看,随着12月中央政治局会议及中央经济工作会议渐行渐近,政策仍是A股短期走势的核心牵引;而对于长期市场趋势和行情主线的判断,仍是聚焦后续政策成效以及基本面修复斜率的确认。

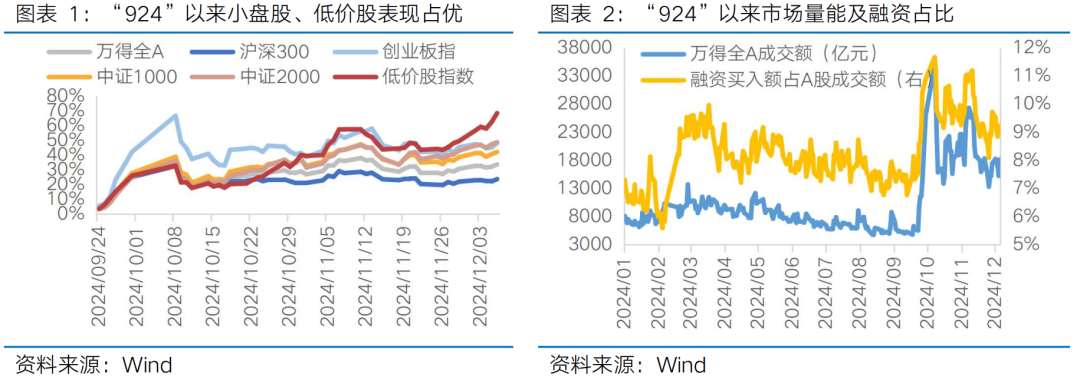

交易流动性仍是当前市场的核心主线。“924”政策转向后,市场情绪快速回暖,A股走出一轮由流动性驱动的“拔估值”行情。从市场风格看,小盘股、低价股表现占优;从市场成交看,A股量能中枢从9月中上旬不足6000亿元的水平快速提升,11月日均成交额落在1.8万亿元,并且杠杆资金表现活跃,两融余额继续回升,融资买入额占比从7%提升至10%附近。作为12月的首个交易周,上周A股震荡上行,全A成交额维持在1.7万亿元的历史高位水平,两融余额继续回升。此外,沪指重返3400点的同时,十年期国债利率向下突破2%,创下历史新低,可见当前市场仍是流动性驱动而非基本面驱动。从近期数据看,随着前期政策的落地显效,四季度经济数据呈现企稳回升迹象,但当前经济修复受到“抢出口”、政策补贴等阶段性因素的支撑,基本面修复仍需持续性验证和需求端政策的加码呵护。在此背景下,市场对经济数据的变化反应相对钝化,短期市场交易仍是倾向于流动性逻辑,基本面交易空间打开则有待政策成效的进一步验证。

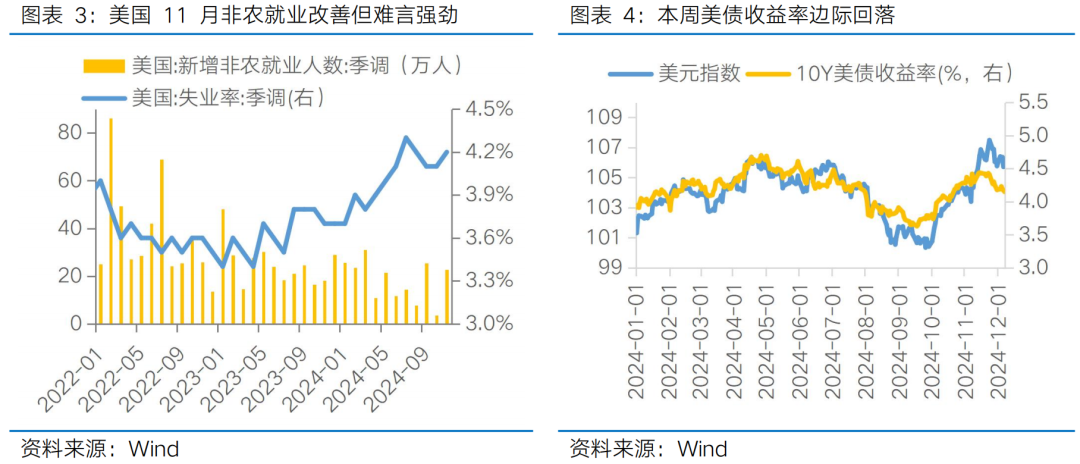

此外,美联储12月降息预期提升,A股外部流动性环境边际改善。上周三美联储发布的经济褐皮书显示,美国11月经济活动略有增长,消费者支出稳定,就业水平持平、或仅仅略微增长,其描述的美国经济状况相比官方统计经济数据要稍显逊色。上周五美国劳工统计局(BLS)公布数据显示,美国11月非农就业人数增加22.7万人,较10月的3.6万人大幅回调,且高于市场预期的22万人;美国11月失业率上行0.1pct至4.2%,为年内除7月的次高,且高于市场预期的4.1%。12月美联储议息会议前的最后一份非农报告显示美国非农就业数据环比大幅改善,不过鉴于其改善主要系罢工和飓风等干扰因素退去,失业率的较高粘性也显示就业内生动能在放缓,因此在超预期的非农数据公布后,市场对美联储12月降息的押注反而有所增强,CME Fed Watch 数据显示美联储12月降息25BP的概率从71%上升至86%,叠加地缘政治扰动以及特朗普交易博弈,上周美元指数维持震荡,美债收益率边际回落,A股外部流动性环境边际改善。

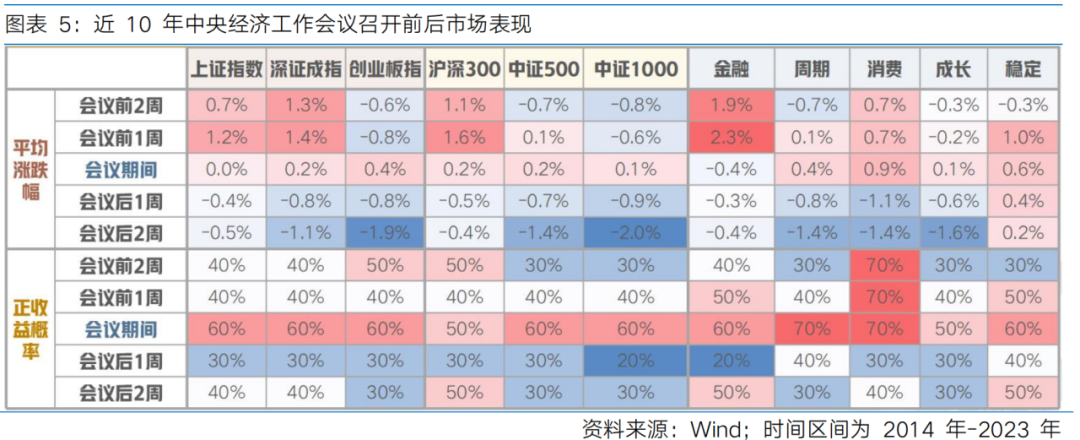

向后看,12月政治局会议及中央经济工作会议召开在即,有望指引跨年行情。自“924”一揽子增量政策出台以来,国内政策的方向盘已然转动,政策成为A股短期走势的核心牵引。随着12月中央政治局会议和中央经济工作会议渐行渐近,政策预期博弈行情仍是未完待续。从过往经验看,政策窗口期的市场交投情绪会逐渐升温,从而出现一定的日历效应。以中央经济工作会议为例,通常会议召开期间市场飘红的确定性较高,而会议召开前相比召开后的市场表现更为亮眼。此外,从风格层面看,会议召开前及召开中,消费、金融的表现相对占优,这背后也反映出市场对政策加码经济的期待。聚焦到今年看,在经济内生韧性待强化以及海外不确定增加的背景下,预计今年中央经济工作会议对明年宏观经济政策思路延续积极基调。不过政治局会议和中央经济工作会议一般不会公布经济增速、赤字率等具体目标;另一方面为了应对明年特朗普上台的不确定性,预计国内政策会秉承“边走边看”的态度,因此本月的两大关键会议或未必在总量层面明显超出市场预期,但预计积极的政策基调和对来年重要工作安排的部署,仍有望对后续市场走势和资本市场主线提供支撑和指引。

行业配置而言,在盈利、利率和政策的三方“角力”下,重点关注1)主线一:受益于全球科技创新浪潮和国产替代演绎的科技成长,重点关注半导体、消费电子及AI应用等产业趋势较强的方向。2)主线二:政策仍在加码期,聚焦政策发力的方向,关注非银金融及受益于化债的建筑、环保、IT服务等;有政策导向预期的消费行业优先级有所上升。3)主线三:红利资产仍是底仓选择,关注盈利预期稳定的铁路公路/运营商/电力等。

目录

1 、市场展望探讨

2 、行业配置思路

3、上周市场回顾

(1)市场行情回顾

(2)市场情绪监测

(3)估值与盈利预测

4、本周宏观事件关注

Part 1 市场展望探讨

12月第一个交易周,A股市场取得“开门红”,沪指重返3400点,31个申万一级行业集体收涨,且板块轮动上涨格局延续,上周钢铁、煤炭等红利资产和题材行情带动下的传媒涨幅靠前,而前期消费行情有所退潮。向后看,随着12月中央政治局会议及中央经济工作会议渐行渐近,政策仍是A股短期走势的核心牵引;而对于长期市场趋势和行情主线的判断,仍是聚焦后续政策成效以及基本面修复斜率的确认。

交易流动性仍是当前市场的核心主线。“924”政策转向后,市场情绪快速回暖,A股走出一轮由流动性驱动的“拔估值”行情。从市场风格看,小盘股、低价股表现占优;从市场成交看,A股量能中枢从9月中上旬不足6000亿元的水平快速提升,11月日均成交额落在1.8万亿元,并且杠杆资金表现活跃,两融余额继续回升,融资买入额占比从7%提升至10%附近。作为12月的首个交易周,上周A股震荡上行,全A成交额维持在1.7万亿元的历史高位水平,两融余额继续回升。此外,沪指重返3400点的同时,十年期国债利率向下突破2%,创下历史新低,可见当前市场仍是流动性驱动而非基本面驱动。从近期数据看,随着前期政策的落地显效,四季度经济数据呈现企稳回升迹象,但当前经济修复受到“抢出口”、政策补贴等阶段性因素的支撑,基本面修复仍需持续性验证和需求端政策的加码呵护。在此背景下,市场对经济数据的变化反应相对钝化,短期市场交易仍是倾向于流动性逻辑,基本面交易空间打开则有待政策成效的进一步验证。

此外,美联储12月降息预期提升,A股外部流动性环境边际改善。上周三美联储发布的经济褐皮书显示,美国11月经济活动略有增长,消费者支出稳定,就业水平持平、或仅仅略微增长,其描述的美国经济状况相比官方统计经济数据要稍显逊色。上周五美国劳工统计局(BLS)公布数据显示,美国11月非农就业人数增加22.7万人,较10月的3.6万人大幅回调,且高于市场预期的22万人;美国11月失业率上行0.1pct至4.2%,为年内除7月的次高,且高于市场预期的4.1%。12月美联储议息会议前的最后一份非农报告显示美国非农就业数据环比大幅改善,不过鉴于其改善主要系罢工和飓风等干扰因素退去,失业率的较高粘性也显示就业内生动能在放缓,因此在超预期的非农数据公布后,市场对美联储12月降息的押注反而有所增强,CME Fed Watch 数据显示美联储12月降息25BP的概率从71%上升至86%,叠加地缘政治扰动以及特朗普交易博弈,上周美元指数维持震荡,美债收益率边际回落,A股外部流动性环境边际改善。

向后看,12月政治局会议及中央经济工作会议召开在即,有望指引跨年行情。自“924”一揽子增量政策出台以来,国内政策的方向盘已然转动,政策成为A股短期走势的核心牵引。随着12月中央政治局会议和中央经济工作会议渐行渐近,政策预期博弈行情仍是未完待续。从过往经验看,政策窗口期的市场交投情绪会逐渐升温,从而出现一定的日历效应。以中央经济工作会议为例,通常会议召开期间市场飘红的确定性较高,而会议召开前相比召开后的市场表现更为亮眼。此外,从风格层面看,会议召开前及召开中,消费、金融的表现相对占优,这背后也反映出市场对政策加码经济的期待。聚焦到今年看,在经济内生韧性待强化以及海外不确定增加的背景下,预计今年中央经济工作会议对明年宏观经济政策思路延续积极基调。不过政治局会议和中央经济工作会议一般不会公布经济增速、赤字率等具体目标;另一方面为了应对明年特朗普上台的不确定性,预计国内政策会秉持“边走边看”的态度,因此本月的两大关键会议或未必在总量层面明显超出市场预期,但预计积极的政策基调和对来年重要工作安排的部署,仍有望对后续市场走势和资本市场主线提供支撑和指引。

Part 2 行业配置思路

行业配置而言,重点关注1)主线一:受益于全球科技创新浪潮和国产替代演绎的科技成长,重点关注半导体、消费电子及AI应用等产业趋势较强的方向。2)主线二:政策仍在加码期,聚焦政策发力的方向,关注非银金融及受益于化债的建筑、环保、IT服务等;有政策导向预期的消费行业优先级有所上升。3)主线三:红利资产仍是底仓选择,关注盈利预期稳定的铁路公路/运营商/电力等。

受益于全球科技创新浪潮和国产替代演绎的科技成长

随着11月美国大选落地,市场预期美国在科技领域的对华管制将会加速。“卡脖子”趋紧的背景下,国产化需求急迫,国产替代预计会对科技成长的板块表现形成反复催化。从国内视角出发,情绪面看,政策预期对市场情绪或持续有支撑,科技成长受益于此或有较高弹性。政策面看,当前中央持续加杠杆,后续支出与消费补贴范围有望向消费电子延伸;此外以“高端制造+科技”为主的新质生产力是我国实现经济新旧动能转换的核心,预计中长期会受到政策的持续倾斜。基本面看,当前AI大模型频频升级,各大手机厂商新品发布,智能穿戴设备、AI手机和智能眼镜等细分也展现出强劲增长势头,叠加年底消费旺季来临,电子等行业景气度有望持续向上;后续AI应用端商业化落地或也将为相关产业链提供新的业务增长点。在全球正值新一轮科技创新周期和当前复杂国际局势的背景下,重点关注半导体、消费电子以及AI应用等产业趋势较强的方向。

政策仍在加码期,聚焦政策发力的方向

从存量政策出发,一方面,非银金融作为流动性宽松以及资本市场改革利好的核心受益板块,当前或仍具有较大的配置价值。另一方面,财政化债政策支持下,To-G”属性的细分如建筑、环保、IT服务、军工等有望迎来价值重估。从增量政策视角看,在明年出口面临潜在风险之下,化解风险的财政刺激政策出台后,刺激需求的政策或依然在路上,消费行业的配置优先级或有所提升。当前市场普遍预期高层或将出台一系列支持内需恢复增长的政策举措,如前期家电、汽车的消费补贴对行业10月、11月销量有明显提振,市场预期未来消费补贴的范围有望继续拓宽,带动消费板块基本面改善。

红利资产是低利率时代的核心底仓选择

随着近期10Y国债利率向下突破2.0%,红利资产的股息率优势更加突出,叠加红利资产交易拥挤度回落至合理区间,红利资产的配置价值进一步凸显。考虑当前经济数据虽有改善,但持续性仍需验证,海外不确定性亦有增加,后续增量政策的节奏或根据经济修复状况“边走边看”,叠加年末市场风格可能迎来再平衡的过程,红利资产的机会值得关注。长期来看,红利资产是低利率时代重要的核心底仓选择,重点关注盈利预期稳定的铁路公路/运营商/电力等。

Part 3 上周市场回顾

(1)市场行情回顾

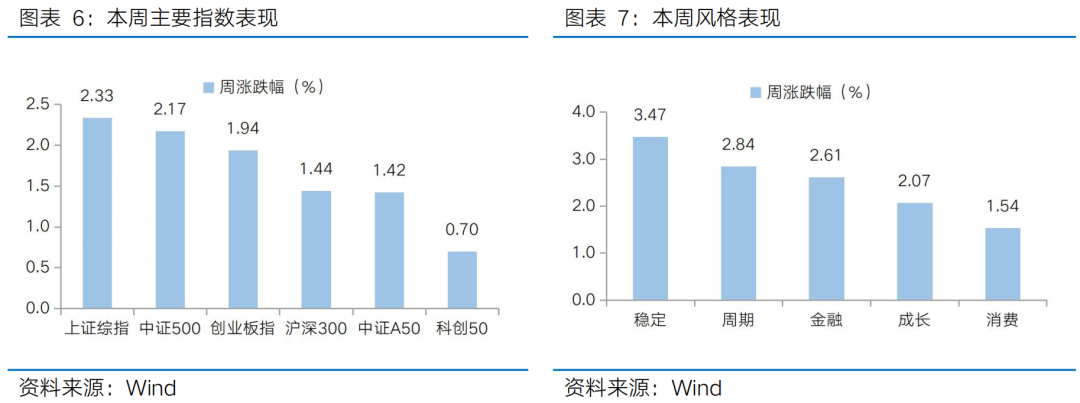

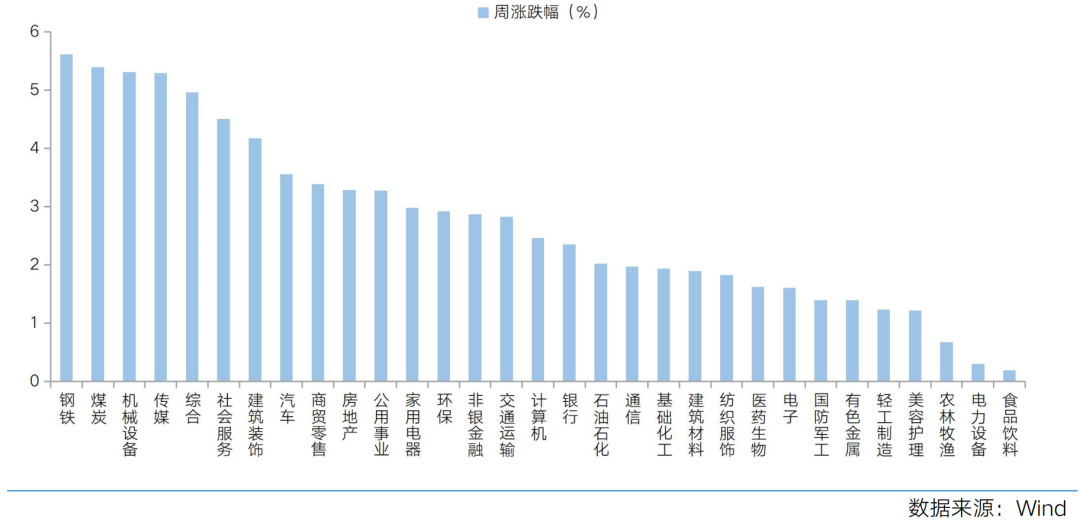

近一周,上证指数上涨2.33%,创业板指上涨1.94%,沪深300上涨1.44%,中证500上涨2.17%,中证A50上涨1.42%,科创50上涨0.70%。风格上,稳定、周期表现相对较好,消费、成长表现较差。从申万一级行业看,表现相对靠前的是钢铁(5.61%)、煤炭(5.39%)、机械设备(5.31%)、传媒(5.29%)、综合(4.96%);表现相对靠后的是食品饮料(0.19%)、电力设备(0.29%)、农林牧渔(0.67%)、美容护理(1.21%)、轻工制造(1.23%)。

上周指数震荡上行和板块轮动的格局延续,钢铁、煤炭等红利资产和题材行情带动下的传媒涨幅靠前,而前期大消费行情有所退潮。从Wind热门概念板块来看,表现相对靠前的是培育钻石(38.82%)、超硬材料(21.53%)、工业母机(11.02%)、炒股软件(10.52%)、创业板低价股(10.14%);表现相对靠后的是BC电池(-1.54%)、锂电负极(-1.40%)、最小市值(-1.09%)、白酒(-1.05%)、硅能源(-1.05%)。

(2)市场情绪监测

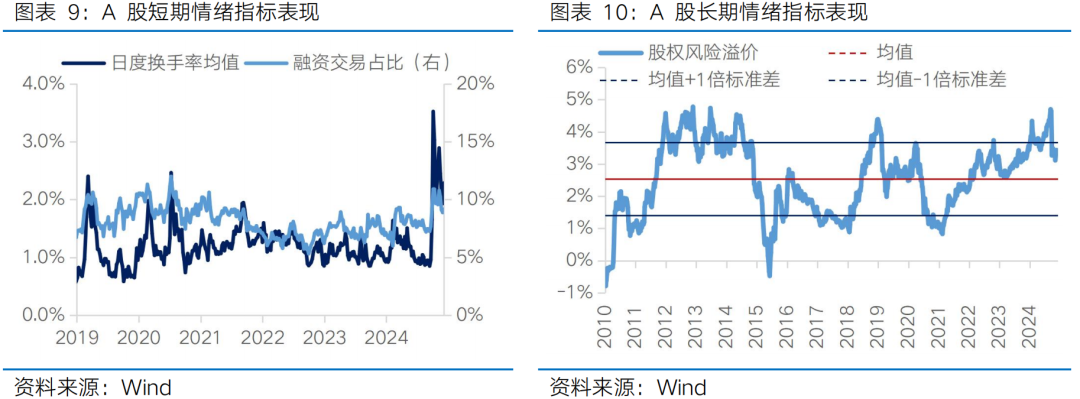

上周市场成交量温和放大,交投情绪有所回暖。上周全A日均成交额较上周放量2015亿元至17246亿元。短期情绪指标看,上周日度换手率均值从上上周的1.93%上升至2.29%,融资交易占比从上上周的8.88%上升至9.16%(截至周四)。长期情绪指标看,上周股权风险溢价从上上周的3.39%下降至3.33%,处于2010年以来70.71%的分位水平。

(3)估值与盈利预测

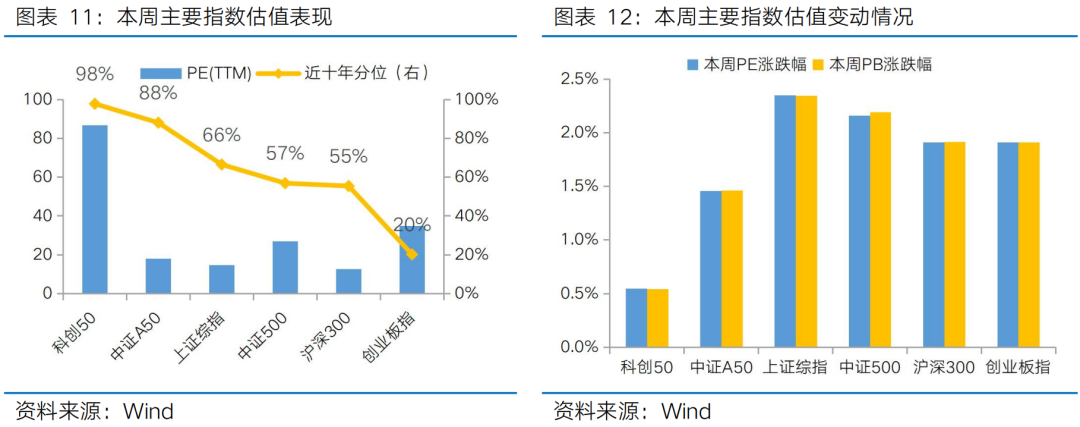

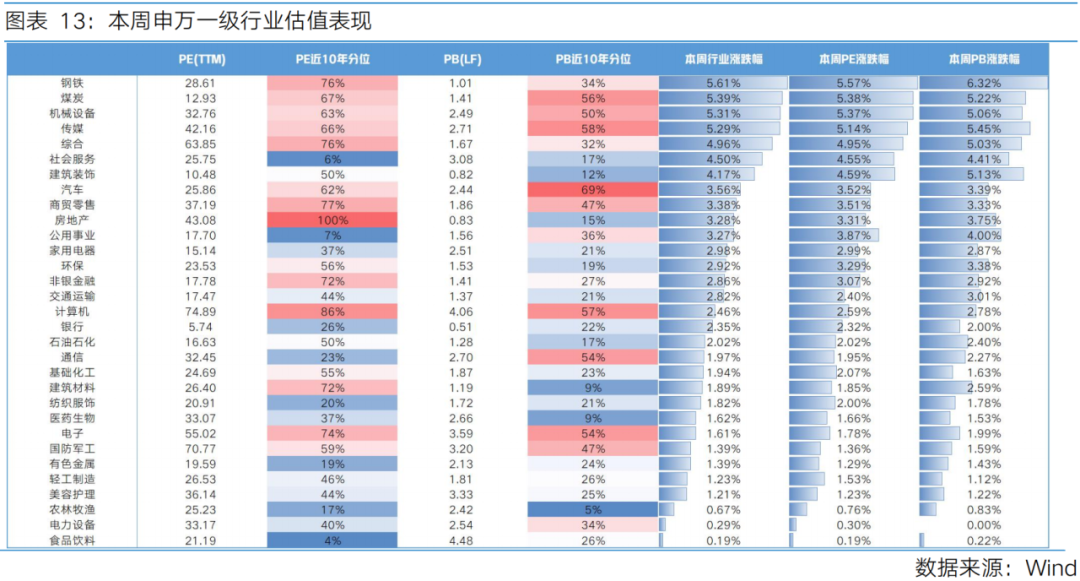

估值方面,主要宽基指数和行业指数估值集体扩张。从主要宽基指数看,主要指数飘红下估值均有扩张,上证指数涨幅靠前。从行业指数看,31个申万一级行业全部实现估值扩张,其中市盈率涨幅靠前的是钢铁(5.57%)、煤炭(5.38%)、机械设备(5.37%);市盈率跌幅靠前的是食品饮料(0.19%)、电力设备(0.30%)、农林牧渔(0.76%)。

盈利预测方面,上周多数行业下调盈利预期。31个申万一级行业中有6个上调盈利预期。其中,盈利预期上调靠前的行业有环保(4.52%)、商贸零售(0.15%)、通信(0.04%);盈利预期下调靠前的行业有国防军工(-2.16%)、电力设备(-0.90%)、轻工制造(-0.81%)。

Part 4 本周宏观事件关注

$上证指数ETF(SH510210)$

$农业银行(SH601288)$

$芯片龙头ETF(SH516640)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !