上周美国公布11月ISM制造业PMI数据,结果显示虽然略出现反弹,但连续8个月低于荣枯线50,加上上周公布的美国11月失业率上行到4.2%,市场对美联储12月议息会议继续降息的预期上升,上周美股上行,美元指数及美债收益率出现下行。万得数据显示,截至12月6日收盘的一周,道琼斯工业平均指数全周下跌0.6%,标普500指数上涨0.96%,纳斯达克指数上涨3.34%;欧洲STOXX600指数上涨2%;上证综指全周上涨2.33%,中证A500指数上涨1.6%;美国10年期国债收益率下行至4.15%,美元指数收105.97左右。

数据来源:万得,数据截至2024.12.06。

美国制造业PMI连续第八个月收缩

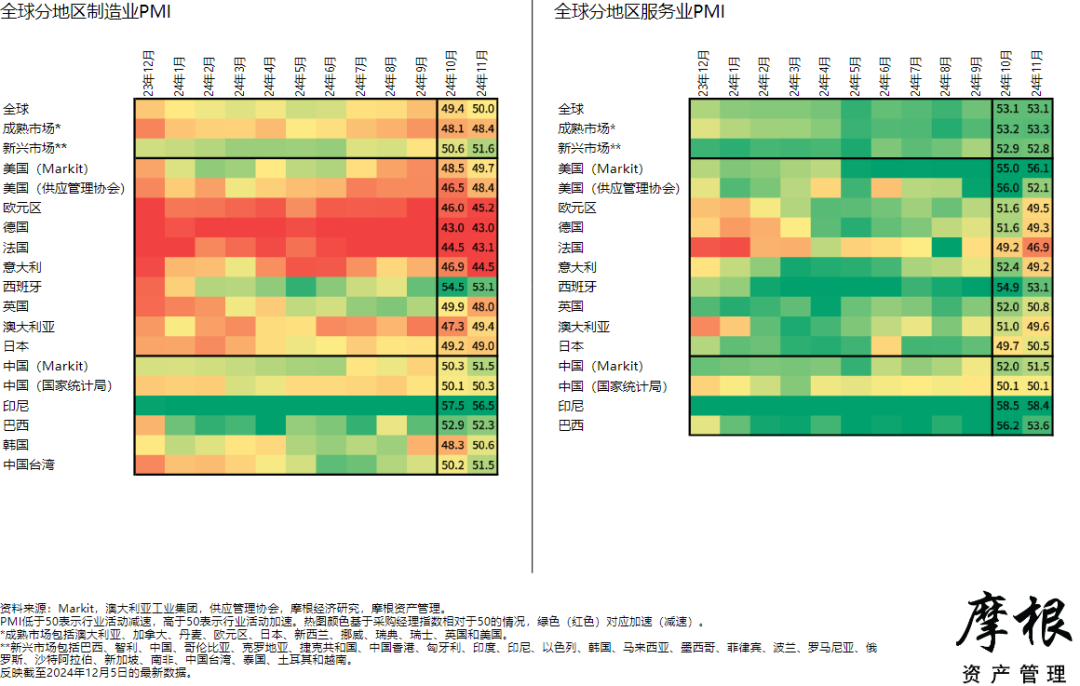

美国供应管理协会(ISM)12月2日公布的数据显示,美国11月ISM制造业PMI报48.4,好于前值46.5,但连续8个月低于荣枯线50;美国11月ISM服务业PMI报52.1,低于前值56,显示美国经济或持续放缓。前期公布的欧元区11月ISM制造业PMI报45.2,低于前值46,连续27个月低于荣枯线50,欧元区11月ISM服务业PMI报49.5,低于前值51.6,是今年以来首次跌破荣枯线。不过,12月6日公布的欧元区三季度实际GDP同比上行0.9%,符合预期,好于前值0.2%,显示在降息周期开启后,欧洲经济或开始出现逐渐回暖。12月2日公布的日本11月ISM制造业PMI报49,略低于前值49.2,日本11月ISM服务业PMI报50.5,重回荣枯线之上。

美国11月失业率走高 市场预期美联储12月或降息

上周美国公布多项就业相关数据,信号相对紊乱。12月3日美国劳工统计局公布的美国10月JOLTs职位空缺为774.4万人,高于修正后前值737.2万人,职位空缺率从4.4%上升至4.6%;12月4日ADP Research Institute与斯坦福数字经济实验室合作发布数据显示,美国11月新增ADP就业人数报14.6万,低于前月的18.4万;不过,12月6日美国劳工统计局公布的美国11月新增非农就业22.7万人,更高于市场预期的20万人,10月值从1.2万人上修至3.6万人。不过,11月失业率出现反弹,由10月的4.1%上升至4.2%,时薪同比增速报4%,低于前值4.1%。失业率数据出炉后,截至12月6日,FedWatch Tool数据显示,市场预期美联储12月会议降息25基点的概率为86%,显示即使近期美联储主席鲍威尔发声表示不急于回到中性利率水平,但基于PMI及就业的数据,市场仍预期美联储12月可能会降息。

日本央行12月加息概率上升

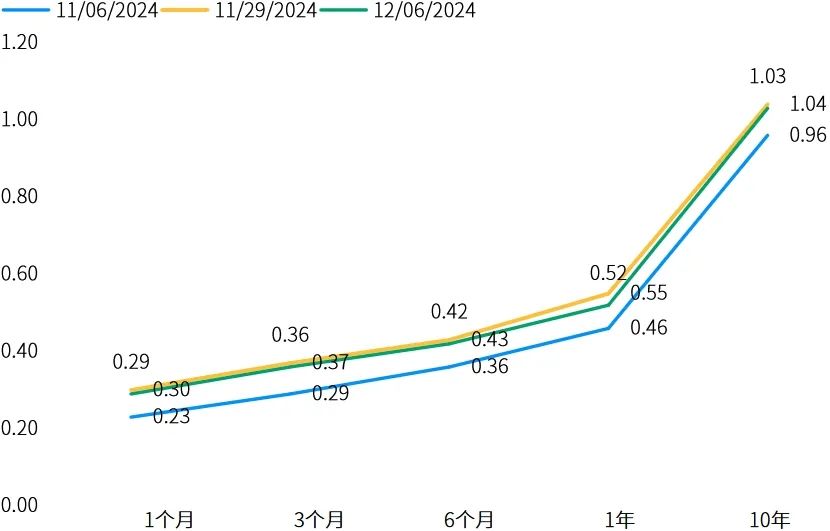

12月2日,日本央行行长植田和男接受采访时表示,随着日本通胀和经济的发展符合日本央行预测,加息正在临近。市场普遍解读为日本央行或将于12月会议再度加息。日元隔夜指数互换利率显示,近期整体收益率曲线上行,且中长期利率水平明显高于短期利率,暗示日本央行12月会议加息的概率或超60%。在汇率方面,12月6日美元兑日元收150左右,较11月中旬贬值约4%。

日元隔夜指数互换(OIS)利率(%)

资料来源:CEIC、摩根资产管理。反映截至2024年12月6日的最新数据。

投资启示

摩根资产管理认为,美国11月ISM制造业PMI持续低于荣枯线50,显示美国经济仍然面临走缓的压力。美国11月失业率反弹至4.2%,加上工资增长有所放缓,或促使美联储12月再度降息。欧元区制造业PMI连续27个月低于50,则或促使欧洲央行12月会议至少再降息25个基点以拉动经济回升。日本方面,无论是通胀及经济增长数据,以及日本央行行长近期的发言,均显示12月再度加息的可能性上升,日元兑美元也出较明显的升值;但本次日本央行提前管理投资人预期,美联储在特朗普上台后可能推出的政策影响下或限缩降息幅度,日本或不至于出现今年8月初日元升值引发套利交易逆转及股市大幅下行的情况。

国内方面,当下处于政策及财报的空窗期,市场或更多受主题及资金的影响。万得数据显示,A股两市成交额仍处在相对高位,融资余额持续走高,自9月24日的1.37万亿上升至上周五的1.85万亿,或显示市场仍相对看多。万得数据也显示,11月初至上周五股票ETF整体规模增加超1155亿份,表明资金借道ETF入市情况明显,大型蓝筹股、行业龙头或持续受益。

本文作者可以追加内容哦 !