当大街小巷的圣诞BGM逐渐解锁,2024年最后一个月的倒计时已经启动。虽然A股市场近一个多月以来一直处在箱体震荡的行情中,但时值岁末,投资者对于跨年行情的关注和讨论越来越多——跨年行情每年都有吗?行情演绎需要哪些条件?投资者又该如何布局提高胜率呢……一起来复盘,寻找问题的答案。

岁末年初=做多窗口期?跨年行情赚钱效应究竟如何?

作为A股市场经典的“日历效应”之一,跨年行情一直是临近年末市场最关注的话题。

一方面,它有较高的概率发生。华泰证券复盘2010年以来的“跨年行情”指出,“跨年行情”出现频率较高,但仅2012、2019年持续至次年,而2013-2015、2018、2020-2022年行情高点均在当年12月出现,平均持续37天。

另一方面,虽然发生概率高,但具体行情何时启动以及上涨区间却并不固定,据海通证券报告的统计,2005年-2023年间,有26%的行情启动时间分布于11月初至12月初;有26%的行情启动时间分布于12月初至1月中;另有47%的行情启动时间分布于1月下旬至2月初。

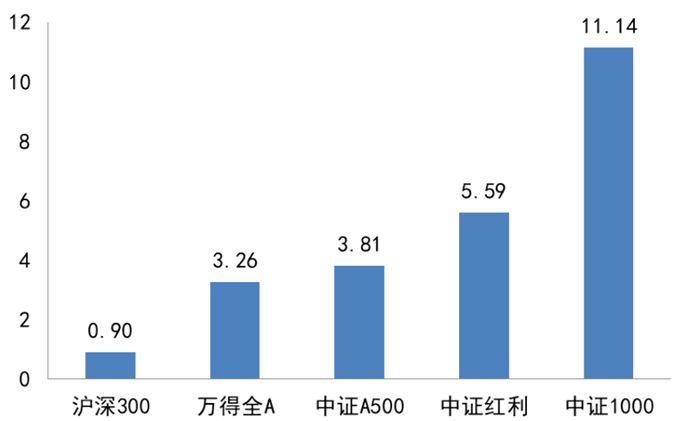

此外,Wind数据统计显示,自2004以来的近20年,从11月到次年2月,主流市场指数的涨跌中位数在0.9%-11.2%不等,正收益概率在65%左右。

2004至2023年的跨年行情涨幅中位数%

(本年11月1日至次年2月末)

从过去行情复盘来看,跨年行情之所以被视为较好的做多窗口,是基于投资者对次年经济环境、政策风险、公司盈利水平以及流动性等方面的预期改善,而出现的投资者积极布局,带来的一轮上涨行情。

虽然近期市场成交热度自高点已有所回落,但两市成交额依旧保持在万亿之上,那么时值当下,在经历了一轮指数普涨回落后的箱体震荡行情中,跨年行情还会如期而至吗?

“三碗面”看当下是否具备跨年行情启动条件

权益市场的定价逻辑绕不过“三碗面”,政策面、基本面和资金面。无独有偶,跨年行情的启动也需要这“三碗面”的催化,增量政策持续推出、基本面改善、流动性宽松是跨年行情启动的核心要素。

(1)市场对政策面的期待

进入12月后,市场对政策的博弈愈发激烈,包括12月将召开政治局会议和中央经济会议,以及明年3月将召开两会,为全年的经济增长目标及方向进行定调,重要政策将密集出台。两会前市场一般对政策面的期待较高,财政预期或仍将是短期内的交易线索。

(2)基本面改善或正在发生

年底市场处在业绩真空期,宏观高频数据对于A股业绩往往具有指引作用,因此这一期间宏观基本面的改善往往助推行情开启。11月制造业PMI为50.3%,比上个月上升0.2%,制造业PMI三连升且连续两个月位于荣枯线以上,结合近期制造业生产、投资、消费等经济指标普遍企稳上升,预计四季度经济增速有望加快。

(3)资金面依旧宽松

临近年末,央行一般会加大货币投放规模来平稳市场流动性,所以岁末年初往往宏观流动性会相对宽松。央行在三季度货币政策执行报告中表态,“坚定坚持支持性的货币政策立场,保持流动性合理充裕”。今年以来,继临时正逆回购、国债买卖后,10月28日央行再次推出了买断式逆回购这一新工具,10月开展规模为5000亿元,操作期限为6个月,在7天期逆回购和MLF之外,额外投放了长期资金。

总的来说,自9·24以来,在一揽子政策成效逐步验证和增量政策陆续推出下,市场预期扭转,风险偏好改善。临近年末,随着外部不确定性减弱、内部稳增长预期升温、共识重新凝聚,后续市场有望再度迎来修复窗口,本轮跨年行情值得期待。

想要在跨年行情中抢抓机遇,面对盘面上快速轮动的热点和概念,又该如何出手呢?

杠铃策略——提升布局胜率的关键之一

回顾历史行情,岁末年初,行情常常出现风格切换的现象,“价值搭台,成长唱戏”的经典行情可能会再次上演。一般而言,四季度在政策稳增长预期带动下,金融、消费、稳定风格表现较好,进入次年一季度后,风险偏好抬升,成长风格表现或会更加突出。

对于当前的A股而言,短期的核心“锚”还是政策,稳增长、扩内需、发展新质生产力都是主线的线索。但在实际操作过程中,与其博弈,不如配置。提到配置,就不得不再次强调杠铃策略的重要性。相较于具体种类的资产配置,“胜率思维”是杠铃策略的奥义,即用高仓位配置确定性较高的低风险标的,同时以低仓位押注高弹性、高赔率标的。

杠铃策略的灵活性可以让投资者在市场状况变化时做出及时调整。在市场持续下行时,可以增加低风险资产的比重,以维护投资组合的稳定性;相反,在市场上升且风险偏好较高时,可以增加高风险资产的投资比例,以实现更高的收益潜力。具体到配置上可以有多种组合,进攻端可以是科技成长、高波动、高弹性的热门赛道权益资产;防守端可以是高股息红利资产,也可以是固收类基金和货币基金。

在实际操作中,投资者可以通过设定交易纪律和风控纪律,建立自己的投资体系,动态调整投资策略做好“再平衡”。例如通过定投策略,在时间和空间上分散投资,降低市场波动的影响。

其实,近一个多月的震荡行情反映了不少投资者正在等待和观望,等待更积极的政策、观望更好的入场机会。短期行情总是迷雾重重,就像在9·24之前,没人料到从2700点重回3500点附近只需要6天,市场的叙事发生翻天覆地的变化可能只需要几个小时。想等待一阵煽动市场上涨的“风”来了再去追逐可能会来不及,不如在当下做好配置,才有机会乘风而起。

$华商润丰灵活配置混合A(OTCFUND|003598)$

$华商润丰灵活配置混合C(OTCFUND|007509)$

参考资料:

《跨年行情启动需要哪些条件?》,海通证券,2024年11月

《“跨年行情”的规律与应对》,华泰证券,2024年12月

风险提示:以上观点不代表投资建议,市场有风险,基金投资需谨慎。本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金经理以往的业绩不构成新发基金业绩表现的保证。投资者购买基金时,请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。敬请投资者选择符合风险承受能力、投资目标的产品。

本文作者可以追加内容哦 !