昨天市场对利好的反应,坦率说,其实是符合预期的。

在利好出来的前一晚,看着暴涨的YINN和A50期货,我相信很多老股民,大家都是一种纠结的心态。

一方面,是对更积极政策的转向带来的基本面回暖的期待;另一方面,早已熟悉A股玩法的大家也暗戳戳准备好了高开止盈,回落买回的操作计划。

事实上昨天不少朋友就是这么做的,也习惯了。

当前只要盯住一点:政策对当前的基本面越发重视,对消费越发重视,那后续力度更深刻的改革都还是值得期待的,往短了看,对2025年,我觉得没必要太过悲观。

尊重A宝的特点,做好必要的配置就行了。

像A500ETF基金(512050)的规模,其实一直在增长,最新规模也已经突破了147亿。

龙头股,还是得等基本面反转或者大政策的释放

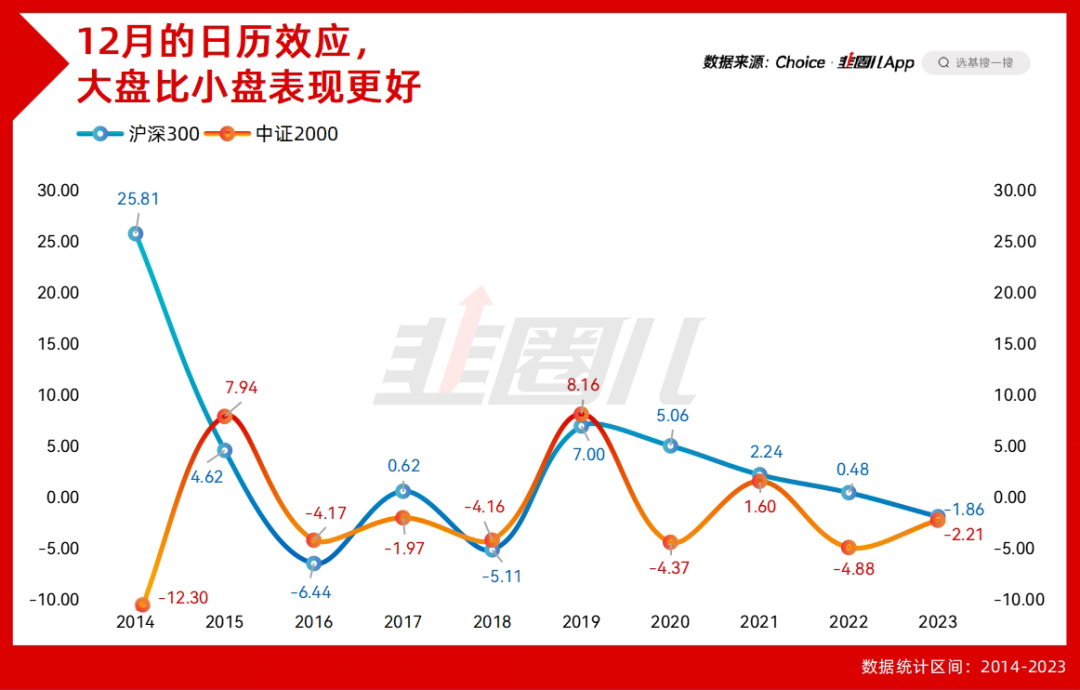

最近看国信策略写了篇研报《切换变盘时》,提到A股的日历效应。

在日历效应的视角下,12月小盘风格或许存在一定压力,而大盘往往优于小盘。

曾经我也不理解小微盘的炒作,但后来我意识到,假如我们釜底抽薪,收紧了小微盘的流动性,资金不一定会如愿转投大股票。

最后的结果可能变成场子冷下去,走今年6月到9月的那段阴跌,那其实还是挺煎熬的...

所以,尊重不同玩家的玩法,有能力打板抓龙头的就去买,没能力的就趴在A500ETF基金(512050)里面等基本面的反转,等大政策的释放。

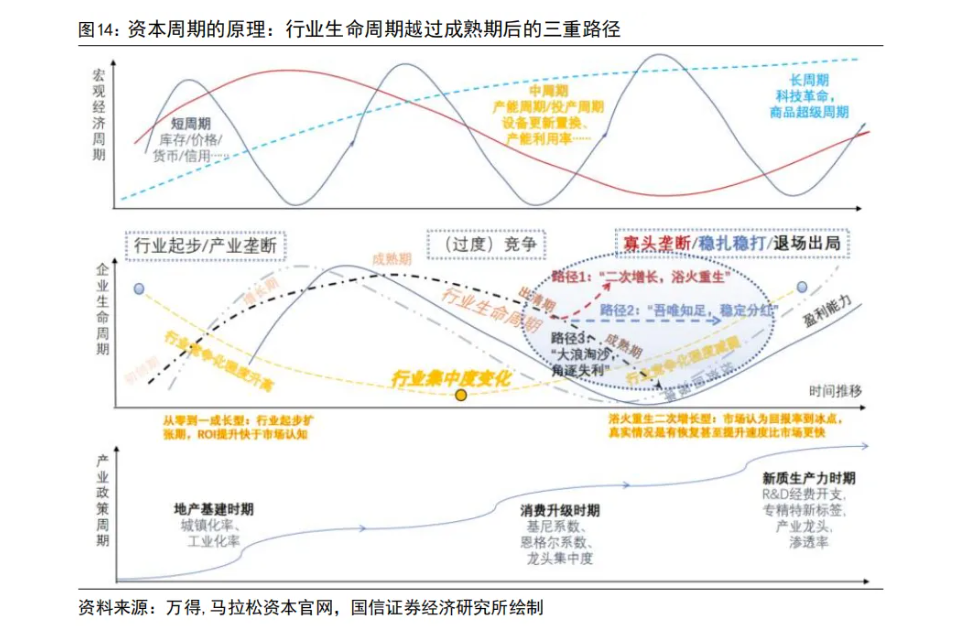

其实复盘大盘和小盘股的轮动,龙头股走强基本都要以宏观基本面的向好为基础。

2005-2007年经济增速不断上行,大盘风格占优,背后是城镇化带来的成长性和ROE提升。

2008-2015年,经济增长下台阶,移动互联网带来了产业景气,并购重组带来外延式增长助力中小创股价快速提升,但因为估值炒得实在太夸张,在2016-2018年里花漫长的时间来消化估值。

同时,2016年以来供给侧改革带来的产业出清整体指向偏大盘风格,龙头企业经营优势不断扩张,龙头股又走强了一个周期。

然后是2021年之后的中小盘行情,本质也是因为龙头权重股的基本面疲弱了。

所以龙头股(尤其是机构重仓股)想要重新确定相对小盘股的优势,还是需要等待更扎实的数据反转或者更有力的政策落地。

还是要看创新和出海

在A股历史上,小票很多时间比大票更强势,我们能找到很多原因。

第一,当前我们的退市还不算彻底,很多小票有流动性炒作的空间,所以总能有估值溢价。

第二,过去30年的资本市场也经历了宏观经济高速成长的区间,论成长性小票比大票更好。

但前两点,并不是造成今天A股权重股趴窝,小盘股轮动的根本原因。

核心原因还是,指数的权重股,没有持续的穿越周期的盈利和成长能力。

我们看今年美股的大牛市,涨幅靠前的也都是很多mini市值的小微盘。

美股今年涨幅第一的 Core Scientific Inc,今年涨了22,523%之后,市值还不到50亿美元,涨幅前100的公司里,在2023年末没有一家市值在千亿以上。

但作为对比,万亿市值的英伟达、微软、苹果,以及其他指数权重股,表现并不糟。

买指数、买权重股的大股票能赚钱;炒小股票,也能赚钱,各有各的玩法。

那为什么美股的权重股业绩总能超预期,进而带动指数新高呢?

第一,美国整体更看着消费驱动,相比于制造业,他的周期属性本事就没有这么明显。

第二,美股的很多龙头权重股,他的科技创新实力,确实是世界最顶尖的。

仔细回想标普500的长牛慢牛,如果在70-80年代,美国的权重股还以可口可乐、麦当劳、吉列、施乐等传统企业为主,周期性还比较明显的话;那进入2010年代,美联储QE在流动性层面的呵护,赶上移动互联网不断点科技树,造应用的平台型企业和卖芯片的硬件公司一步步成为美股权重股,推动指数长牛。

第三,美股的长牛建立在二战后经济全球化,跨国企业逐渐成为经济主导的背景下,还是那句话单一市场的周期起伏就是要比全球市场的周期波动要更大。

所以对我们国内的指数来说,指数的牛市来自于成长性和股东回报,而在国内受宏观因素影响较大、存量市场内卷比较严重的情况下,企业的出路,还是来自于创新和出海。

于是,当我们研究A500ETF基金(512050)时,也能发现指数公司在出海方面的考虑。

A500重视新质生产力已经是市场的共识了,而出海按2023年年报的数据所示,中证A500的海外营收占比18%,要比沪深300的16%,中证500的15%,以及上证50的14%更高。

中国资本市场30年,A股的第一轮成长,来自于满足国内14亿人口的巨大需求以及城镇化带来的产业升级,这是国家发展的第一阶段。

但未来,出海的重要性,一定会越来越高。

穷则分红回购,达则科技出海

未来可能有几种牛市的演绎路径——

其一,更多政策的落地,迎来基本面的修复甚至反转。

其二,国产替代、自主可控等新生产力的真正突破。

其三,沿着一带一路一点点构建起的出海链,从早年间的出口零部件、低端产成品、原材料,逐步过渡到出口设备,一步步实现国内企业的全球化。

其四,以此带动的居民端收入水平的提高,然后带来的消费升级。

这是把蛋糕做大的过程,是生产的逻辑,也是理想的状态。

但如果暂时还实现不了怎么办?

提高股东回报,多分红、多回购注销也可以。

这就叫,穷则分红回购,达则科技出海。

但值得注意的事,由于地缘博弈的困扰,中国企业今天的出海以及科技创新,坦率说要比日本当年更复杂一些,类似药明康德这种生物安全法案,未来对股价和预期的扰动会很多。

但毕竟身处这个“百年未有大变局”的时代,逃避解决不了问题,伟大的公司只能靠闯。$A500ETF基金(SH512050)$

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本文作者可以追加内容哦 !