这是时空复利的第1893篇原创

伟星新材,A股大牛之一,曾保持连续10年(2012-2021)年线收阳的伟大历史记录,如今已经回调3年。

伟星新材过去十年(2014-2013):

营收复合增速11%;

净利润复合增速16%;

自由现金流复合增速16%;

市值复合增速17%;

分红复合增速16%;

利润,现金流,与股价一致的增速,充分证明市场短期是投票器,长期是称重机。

只有利润与现金流才能推动股价上涨。

而伟星作为优质企业,目前也遇到了一些小麻烦。

【1】基本面分析

伟星主营塑料管道的生产与销售,主要产品分为三大系列:

一是 PPR系列产品,主要应用于建筑内冷热给水;

二是PE系列产品,主要应用于市政供水、采暖、燃气、排水排污等领域;

三是PVC系列产品,主要应用于排水排污以及电力护套等领域。

先看同行,全国生产塑料管道的企业有3000家左右,行业前20,市占率40%。

这是一个很分散的行业,这么多年,尽管强者恒强,但是过程很慢。

因为这是由产品本身决定的。

塑料管道属于同质化产品,比如张三李四王五作为行业前十大企业,都说自己的质量好,但客户很难感知到。

所以这个行业竞争激烈,谁足够大,能够覆盖到用户,谁才有相对优势。

伟星新材作为头部企业,有50多家销售公司,有1900多名专业营销及服务人员,营销网点30000多个,遍布全国各地;并与众多国内优质的自来水公司、燃气公司、房地产公司、家装公司等保持良好的合作关系。

所以,渠道网络才是伟星新材的最大优势。

只有凭借已经稳定的渠道,才能获取充沛的现金流,继续强者恒强。

不过由于产品同质化,这个行业的任何企业都无法搭建护城河,只能通过渠道强化竞争力,好比乳制品双寡头蒙牛与伊利。

从长期的视角看,伟星新材是有竞争优势的。

ROE26%,ROIC25%,利润率27%,毛利率44%,净利率23%,有息负债为零,账面现金充沛。

这些财务数据是伟星新材可以在未来的长期竞争中获利。

不过目前所面临的增长困境也是现实的,不是人力可以解决的,因为这是由行业决定的。

【2】增长困境

塑料管道这个行业,过去的高速成长源于地产与基建的高速成长;时过境迁,如今已经是缓慢增长期,甚至是下滑期。

净利润已经连续三个季度下滑。

成本端,上游原材料成本占生产成本的比例为85%左右,原材料价格不可控。

需求端,地产与基建的黄金时期一去不返。

出口,收入占比极低,且增长缓慢,2023年面临出口价格下滑问题。

所以伟星新材短期内难有增长,就连企业本身预测都都开始出现较大偏差。

伟星新材每年都会做出次年的工作计划,目标营收与成本。

这是很聪明的做法,将目标公布,外界的关注压力也将化为公司为此努力的动力。

在高速成长期,伟星基本每年的预计都是对的,但目前遭遇了极大挑战,2024年“违约”已经板上钉钉。

2020年计划2021年营收58.6亿,实际63.8亿;

2021年计划2022年营收73.5亿,实际69.54亿,

2022年计划2023年营收76.5亿,实际63.78亿;

2023年计划2024年营收73亿,前三个季度37.7亿,断不可能完成,我估计2024年营收最多不会超过60亿。

甚至,2023年14亿净利润将成为三年内的业绩高点,最少从目前的经济情况推测,2025年的净利润会低于14亿。

而伟星新材尽管目前的战略方式是对的,继续扩展渠道,扩展品类,提升份额,但未来的增长,将会是最残酷的一种。因为是从同行手里抢份额,毕竟国内塑料管道已经是存量市场。

【3】估值买点与卖点

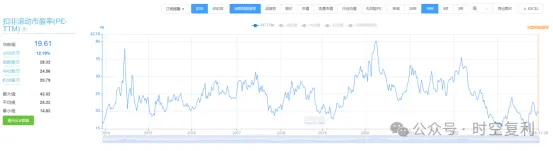

对于伟星新材的估值,还是要从PE下手。

过去十年,伟星新材的估值中枢呈现下滑态势,从18倍,下滑到15倍。

预计伟星2024年净利润不会超过12亿,目前市值对应17倍PE,性价比还是不足。

但如果已经持续,也不需要卖出,因为买入和拿着,是两回事。

最佳买入点应该设为两个,分别是15倍PE,小仓位建仓;同时预留出10倍PE兜底;预防极端情况,比如业绩增速下滑导致股价持续杀跌。

至于卖点,30倍清仓,是有可能,且体面的卖出位置。

如此,既有安全边际,又有估值弹性的翻倍空间。

如果有机会买入,则下跌空间有限,如果没有,也不吃亏,毕竟没损失。

(获取更多行业,个股,交易位置,详细内容见“时空复利”)

$伟星新材(SZ002372)$$伟星股份(SZ002003)$$海螺水泥(SH600585)$#中国资产猛涨A股却高开低走,如何解读?#@东方财富创作小助手 @股吧话题 @社区精选

本文作者可以追加内容哦 !