#人形机器人赛道火热,投资机会如何把握?#

被动指数基金无疑是今年的市场投资的焦点,因为相对来说,基本“满仓”的指数基金更能把握9月底之后市场的普涨行情,但随着多重政策利好推动市场上涨,主动权益基金也迎来大面积的反弹。

临近年关,咱们也想给客官亮一些主动权益“好货”,比如一些捕捉到市场风格切换的主动权益型基金,其看点也很多。

关注主动权益基金的意义,并非是“短跑”角力,而是拥抱长期。若是拉长时间来看,过去5、10年维度,主动权益基金的年化收益率是显著优于市场主流指数的,因此主动权益基金往往在长期显现其威力,当下更值得被“温柔以待”~

在近一年的市场维度,主动权益型基金如果能获取亮眼的收益,抓住“赛道”机遇是其中的关键,如果从最直观的板块涨跌幅来看,近一年内按照申万一级行业统计,超越30%涨跌幅的行业是非银金融、银行、电子板块,还有机械、交运行业涨跌幅也在20%以上。

数据来源:wind,截至2024-12-10;基金有风险,投资需谨慎

这样的机会,也被咱们家的一位权益投资“新星”捕捉到了——

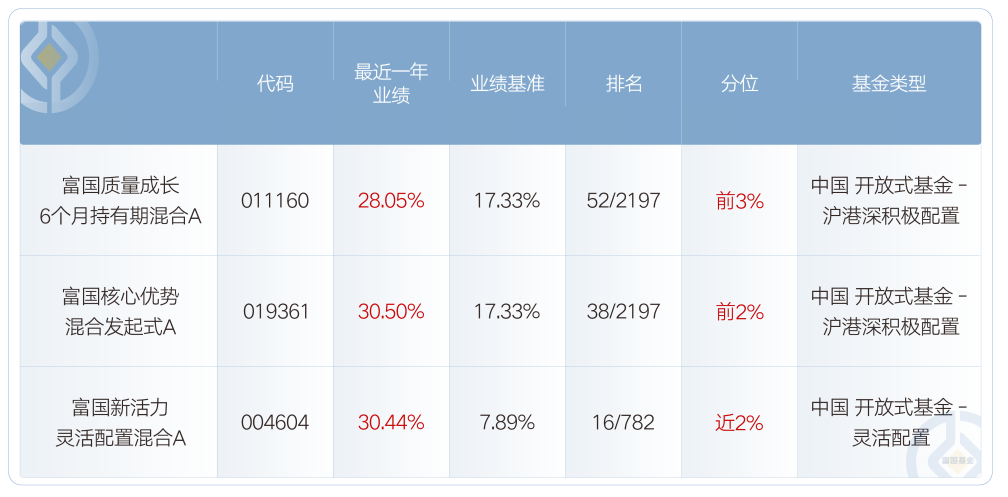

在管两只产品(富国核心优势、富国新活力)近一年业绩涨超30%、同类排名近前2%,另一只(富国质量成长6个月)近一年涨幅也是超28%,同类排名前3%!他就是吴栋栋——

吴栋栋

8年证券从业经历,2年基金管理经验

曾任实业机械工程师,浙商证券股份有限公司机械行业研究员,太平洋证券股份有限公司机械行业研究员;自2019年4月加入富国基金,2022年2月起任基金经理。

他在管的三只基金近一年表现可谓精彩夺目~(其中富国质量成长基金为与基金经理孙彬共同掌舵)。

数据来源:基金业绩来自富国基金,数据已经托管行复核;基金业绩比较基准数据来源于Wind,时间截至2024年12月10日;基金排名来源于晨星基金,时间截至2024年12月10日。晨星相关数据由 MORNINGSTAR版权所有,晨星及其内容供应商对于您使用任何相关资料而作出的任何有关交易,投资决定均不承担任何责任。过往业绩不代表将来表现。

富国质量成长6个月持有期混合A成立于2021/03/23,业绩比较基准为沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%。2021年成立以来自年底及近2个完整年度(2022-2023)的基金份额净值增长率(及同期业绩比较基准收益率)为2.99%(-5.33%), -18.89%(-14.29%),-10.02%(-8.77%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:方纬(2021/03/23-2022/03/24)、吴栋栋(2022/02/28至今)。本基金可投资于港股通标的股票,请关注相关投资风险。富国核心优势混合发起式A成立于2023/12/01,业绩比较基准为沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%。自基金合同生效起至今2024/09/30的基金份额净值增长率(及同期业绩比较基准收益率为23.33%(14.57%),数据来自基金定期报告,截至2024/09/30。期间基金经理变动情况:吴栋栋(2023/12/01至今)、孙彬(2023/12/01至今)。富国新活力灵活配置混合A成立于2017/06/01,业绩比较基准为中债综合全价指数收益率*80%+沪深300指数收益率*20%。近5个完整年度(2019-2023)的基金份额净值增长率(及同期业绩比较基准收益率)为50.09%(7.8%),61.33%(5.32%),19.16%(0.87%),-17.79%(-4.06%),-15.25%(-0.64%),数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:钟智伦(2017/06/01-2018/12/12)、方旻(2017/06/09-2018/12/12)、肖威兵(2018/12/05-2020/01/10)、俞晓斌(2019/06/21-2020/07/10)、孙彬(2019/08/28-2023/02/23)、吴栋栋(2023/02/23至今)。基金收益率不代表投资者实际收益率,基金份额净值仅为每份额基金产品的净资产。基金历史业绩不构成对未来业绩的保证。

如果关注咱们家的季度基金排名盘点,可能会对这位新锐基金经理有印象。二季末与三季末,咱们家总结的主动权益成绩榜单中,都有他在管基金的身影,从今年年中开始他的实力已经开始“偷偷藏不住”。

吴栋栋的成长路径,与市场上大部分的基金经理一致,研而优则投。他拥有“产业+卖方”复合背景,曾任机械工程师,并在两家卖方机构担任机械行业研究员,在2019年加入富国之后,首先在机械行业继续深耕,并不断拓展能力圈,不断加深研究的深度和广度,研究版图扩展至新能源、化工、地产、钢铁、煤炭、传媒、计算机等行业。

他尤其擅长偏广义的制造业和传统的周期行业,包括但不限于地产、机械、化工、新能源、和部分电子产业链。从他基金持仓三季报的重仓股可以看到,制造业、房地产、通讯类行业还是占基金资产净值比例前三的行业。

注:以上内容不代表对市场和行业走势的预判,不构成投资动作和投资建议,亦不预示相关基金在当前及未来的具体操作和资产配置。基金经理可在投资范围内根据市场情况灵活调整,投资者应根据自身的风险承受能力审慎做出投资决策。

关于接下来可关注的行业方向,他阐述如下:

机械行业方面,无论是传统经济还是新经济,仍有相当多的个股和细分的行业机会可挖掘,未来更关注出海概念,及机器人、低空经济等新兴产业相关的细分行业和公司。

新能源行业方面,正处于行业价格见底及新技术蓄势待发的临界点,当前行业风险层面基本可控;往未来看,无论是固态电池还是光伏的新技术,许多正处于从0到1的阶段,蕴藏着板块性的机会。

关于明年展望,他如此表态:

12月的政策表态是非常积极的,未来积极的财政政策发力方向,将为2024年的经济催生动力。现在的大方向属于经济大力托底,传统经济以稳为主,新经济、新质生产力以积极刺激和积极扶持为主,叠加并购重组。从绝对收益角度来说,大部分行业和公司的或有较好的投资机会,从相对收益角度来说,与新质生产力、科技成长相关方向或有不错的表现,相对来说可以关注传媒、计算机、机械、新能源这几个方向更多一些。

注:仅为基金经理在特定时点的个人观点,不代表对市场和行业走势的预判,也不构成投资动作和投资建议,建议投资者根据自身的风险承受能力审慎作出投资决策。市场有风险,投资需谨慎。

而事实上,从近期行情节奏演绎看,在政策转向前后,市场风格也从红利走向科技。

数据来源:wind,截至2024-12-05;基金有风险,投资需谨慎

最后,咱们也采访了吴栋栋对于投资者朋友们的“布局”建议:

很多优秀的主动基金可以在相对长期维度跑出超越业绩基准的超额收益,大家也可以更多的去关注、精选主动权益基金,做一些相关配置。

注:仅为基金经理在特定时点的个人观点,不代表对市场和行业走势的预判,也不构成投资动作和投资建议,建议投资者根据自身的风险承受能力审慎作出投资决策。市场有风险,投资需谨慎。

这也是咱们今天想给客官们传递的。在市场反弹之后的深化演绎阶段,各个板块出现分化,这时不妨考虑布局景气度有望兑现的优质板块,捕捉结构性细分机遇,多多关注主动权益基金,提前布局,静待花开~

被动有被动的好,主动有主动的香,若主动被动一起关注,也能助力咱们的投资之路更长远~

$富国质量成长6个月持有混合A(OTCFUND|011160)$

$富国核心优势混合发起式A(OTCFUND|019361)$

$富国新活力灵活配置混合A(OTCFUND|004604)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !