一、市场综述

上周A 股持续震荡。具体来看,截至2024年12月13日,上证综指收于3,391.88点,全周下跌0.36%;深证成指收于10,713.07点,全周下跌0.73%。主要指数中,全周上证50指数下跌1.03%,沪深300指数下跌1.01%,中证500指数上涨0.15%,创业板指数下跌1.40%,科创50指数下跌2.43%。行业方面,全周中信一级行业分类30个行业中13个行业上涨,涨幅前五分别为:商贸零售、纺织服装、消费者服务、轻工制造、传媒。

二、经济基本面

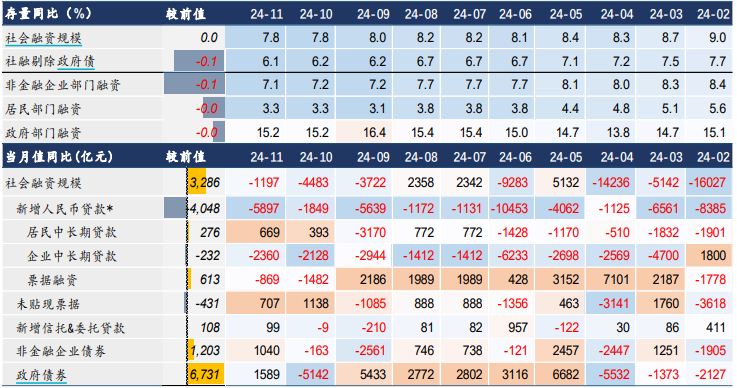

1. 12月13日,央行公布了2024 年11月金融数据

(1)新增人民币贷款 5800 亿元,Wind 预期9208亿元,前值5000亿元。

(2)社会融资规模 23357 亿元,Wind 预期 28967 亿元,前值 14000 亿元。

(3)M2同比 7.1%,Wind预期 7.4%,前值 7.5%;M1 同比-3.7%,前值-6.1%;M0 同比 12.7%。

一是化债对企业信贷和M1形成干扰。11月人大常委会后,6万亿元化债额度快速下达地方,各地发行积极性较高,11月政府债增加13100亿元,同比多增1589亿元,主要受年末地方专项债集中发行用于债务置换的支撑。化债相关资金拨付预计规模不小,这会对城投平台贷款等高息债务形成置换。为了避免债券和贷款两头付息,融资平台等主体拿到专项债资金后,大部分会在10-20天左右归还债务,导致银行信贷资产规模下滑幅度较高。同时,化债也改善了企业的流动性状况,企业通过贷款来实现资金周转的需求减少。可以看到,11 月非金融企业贷款新增 2500 亿元,同比少增 5721 亿元,是本期信贷数据的主要拖累。另一方面,化债对M1存在短期推动作用,11月M1同比增速为-3.7%,较上月收窄2.4pct。如果化债资金下发至融资平台,融资平台未及时偿还债务,短期可能带来大量的活期存款;如果化债资金直接偿还私人企业,则转化为企业的流动性。

二是居民信贷稳中略降,地产、消费两大支撑仍在。11 月居民贷款新增2700亿元,同比少增 225 亿元。其中短期贷款、中长期贷款分别新增-370 和 3000 亿元,同比分别多减 964 和多增 669 亿元。(1)11 月地产销售热度不减,据中指数据,11月30 城新房成交面积环比增长 12.4%,同比增长 20.6%。20城二手房成交套数环比增长11.7%,同比增长26.3%。地产销售带动按揭贷款明显增长。(2)双十一和以旧换新政策拉动消费。

三是非银存款拖累M2走弱。11月非银存款增加1800亿元,同比少增13900亿元。非银存款大幅少增可能受两方面影响:一是11月底监管调整非银同业存款利率自律管理后同业活期存款倾向于流出;二是11月权益市场阶段性调整,部分金融机构此前快速增长的备付金可能有所回落,部分资金回流至理财。

图1、社融分项

2. 2024年12月9日,统计局发布11月物价数据

中国11月CPI 同比上涨0.2%,预期涨0.5%,前值涨0.3%。

中国11月PPI 同比降2.5%,预期降2.7%,前值降2.9%。

11月CPI主要受到食品价格拖累。11月CPI 环比-0.6%,弱于季节性(2012-2023 年环比均值-0.1%,后同)。八大项中,除衣着(0.6%,季节性 0.4%)与交通通信(-0.1%,季节性-0.3%)强于季节性之外,其余分项皆弱于季节性,食品烟酒(-1.7%,季节性-0.1%)、生活用品(-0.6%,季节性-0.1%)与季节性水平差异较大。核心 CPI 环比-0.1%,持平季节性。

随着前期扩内需等一揽子增量政策落地生效,国内部分工业品需求有所提振,生产资料PPI环比增长0.1%,持平于上月。生活资料PPI环比由上月的回落0.4%转为持平,尤其是耐用消费品价格反弹,或受到“以旧换新”政策和“双十一”促销节奏的影响。

三、 高频数据

1. 生产相关:淡季效应明显

12月第一周,PTA、涤纶长丝开工率较上周下降;聚酯切片、纯碱、石油沥青装置开工率较上周上升;半钢胎汽车轮胎开工率较上周上升。根据Mysteel的调研,冬季到来,季节性需求减弱,尤其是北方地区,需求几乎停滞;今年春节相对去年略早,其他区域有一定的赶工需求,但整体需求量仍有明显的萎缩。

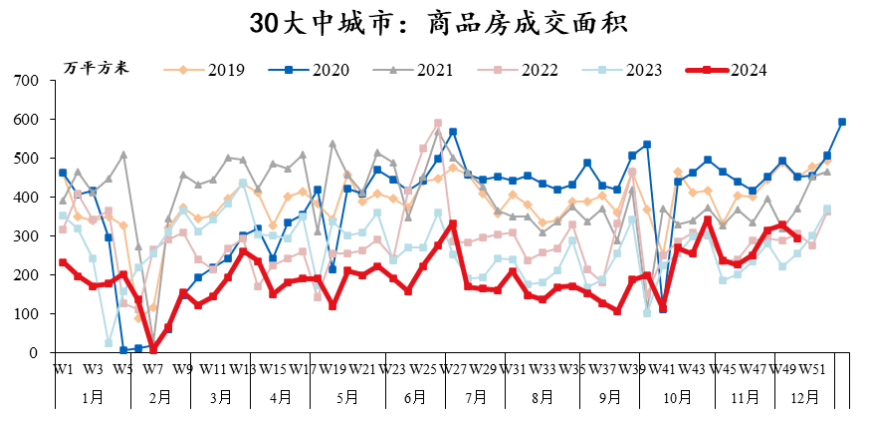

2. 需求相关:新房、二手房成交边际降温

12 月6日-12月12日,30 城新房成交面积环比-10.6%、同比+15%,增幅低于上周。上旬推盘节奏放缓,新房成交边际转弱。17城二手房成交面积环比-10.1%,同比+63%,相较 2019、2021年同期分别+70%、+115%,继前周冲刺之后,本周成交节奏放缓、按季回落。乘联会数据显示,12月1-8日,乘用车市场零售50.2万辆,同比去年12月同期增长32%,较上月同期增长11%。

图2、新房成交面积

3. 通胀相关:食品价格涨幅扩大

12 月第二周,猪肉价格环比-0.9%。本周(12 月 9 日-12 月 13 日)农业部公布的全国猪肉平均批发价为 23.1 元/公斤,环比-0.9%,蔬菜价格环比+0.2%,涨幅收窄。本周农产品批发价格 200 指数、菜篮子产品批发价格指数环比-0.3%、-0.4%,食品价格转跌。

工业品方面,南华工业品价格指较上一周回升1.6%。国际油价、铜价环比上行。秦皇岛动力末煤(Q5500)平仓价、水泥价格跌幅扩大。

四、 政策面

中共中央政治局会议召开,分析研究2025年经济工作。会议强调,做好明年经济工作,要稳住楼市股市,防范化解重点领域风险和外部冲击。明年要实施更加积极的财政政策和适度宽松的货币政策,加强超常规逆周期调节。

中央经济工作会议12月11日至12日在北京举行。会议要求,明年要实施更加积极的财政政策,提高财政赤字率,确保财政政策持续用力、更加给力。增加发行超长期特别国债,增加地方政府专项债券发行使用,优化财政支出结构,兜牢基层“三保”底线。要实施适度宽松的货币政策,适时降准降息,保持流动性充裕。保持人民币汇率在合理均衡水平上的基本稳定。

五、 资金面

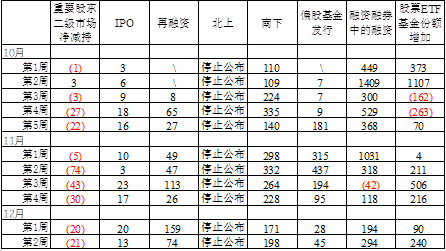

EPFR显示12月5日-12月11日,A股主动外资流出 1.8亿美元,上周流出1.1亿美元;被动资金转为流出 2.1亿美元,上周流入2.1亿美元。

12月第二周,融资余额流入294.0亿,上周为194.4亿。

图3、分渠道资金流入情况(亿元)

注1:由于数据公布节点的问题,部分数据在之后的统计中会有变动。

注2:偏股基金发行只能部分反应公募基金规模的变化。

六、配置建议

两大会议相继召开,明年政策取向更加清晰。会议对于明年中国经济面临的挑战进行了充分评估和政策部署,“超常规”“适度宽松”“更加积极有为”等宏观政策表述,表明政策制定者对明年形势的判断更为紧迫,政策决心更大。会议将“全方位扩大国内需求”放在九大重点任务之首,明确了后续政策发力的重点,也明确提出“稳住楼市股市”、“促进居民收入增长”等对提振经济切实有效的目标。我们继续对市场保持乐观,可以围绕政策支持和应对外部压力两条主线布局。

七、 本周关注

1. 11月中国经济数据;

2. 12月美联储议息会议。

$圆信永丰医药健康(OTCFUND|006274)$

$圆信永丰兴源灵活配置混合A(OTCFUND|001965)$

$圆信永丰大湾区A(OTCFUND|009055)$

$圆信永丰汇利混合(LOF)(OTCFUND|501051)$

$圆信永丰优加生活(OTCFUND|001736)$

$圆信永丰消费升级(OTCFUND|004934)$

$圆信永丰双利A(OTCFUND|000824)$

风险提示:基金有风险,投资需谨慎;过往业绩不等于未来收益,基金业绩表现具有波动风险。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及净值高低并不预示其未来业绩表现,基金管理人管理的不同基金的业绩并不互相保证。本资料不是法律文件,仅供具备相关基金知识的内部工作人员交流使用,请勿作为产品宣传材料向投资者推介。本资料中的信息或所表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议。投资人购买基金时,应详细阅读《基金合同》《招募说明书》及《产品资料概要》等基金法律文件,并选择符合自身风险承受能力的产品进行投资。投资有风险,敬请理性选择。

本文作者可以追加内容哦 !