9月底以来,市场经历了震荡起伏的行情,最近市场有什么新变化呢?基长简单做了两大方面的总结,供各位小伙伴们参考:

政策继续积极表态,增加投资者信心

12月9日召开的重要会议,传递了积极信号,通稿内容中,有四个提法变化值得重视:

货币政策方面,由“稳健的货币政策”改为“适度宽松的货币政策”,这是2011年以来首次改变货币政策立场。

财政政策方面,由“积极的财政政策”改为“更加积极的财政政策”。

“加强超常规逆周期调节”,而2023年的提法为“强化宏观政策逆周期和跨周期调节”。

“稳住楼市股市”,在2023年并未出现类似的表达。

政策继续积极表态,有望增强投资者的信心,提升权益资产的配置价值。

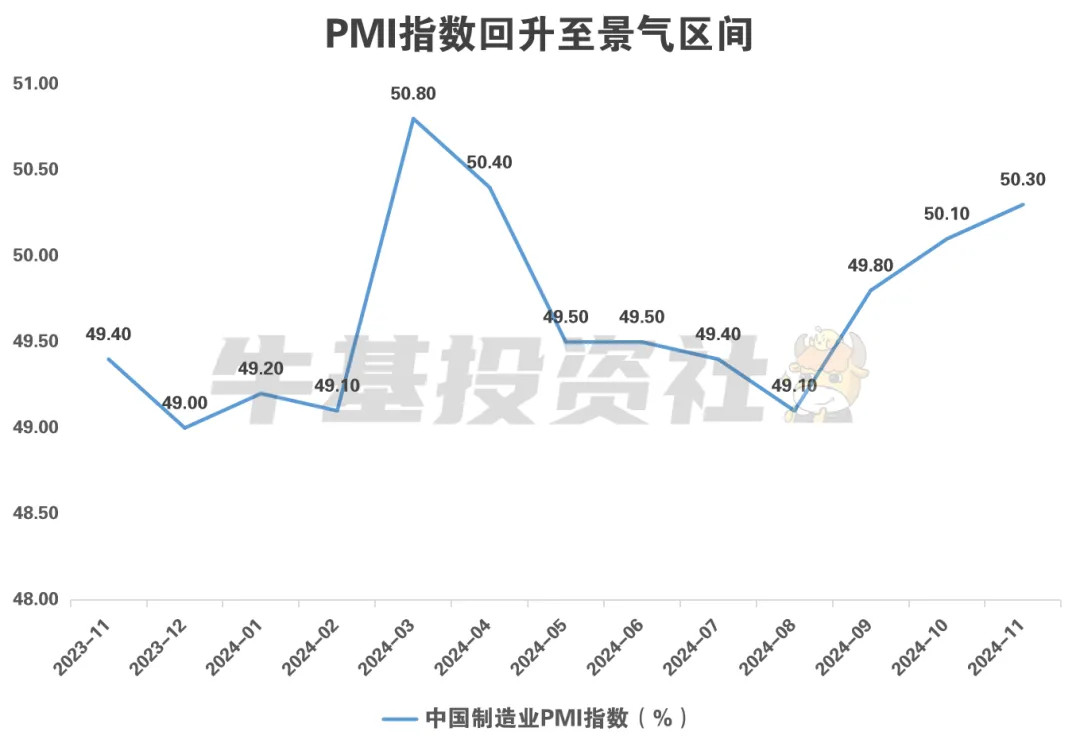

经济领先指标PMI连续两个月回升至景气区间

经济基本面方面,上次我们提到了PMI指数作为经济的领先指标,可以前瞻性地反映经济的变化趋势。一般来说,50为荣枯分水线,高于50表示整个制造业经济处于扩张的信号。最新数据显示,11月份中国制造业PMI指数为50.3%,连续两个月回到荣枯线上方,表明制造业景气度继续改善,经济有望继续回升向好。

数据来源:wind

总的来说,不管从宏观政策,还是经济基本面来看,对于权益市场长期而言,都是有正面的积极作用的。

但是短期市场难免会震荡分化,让人心慌慌,有很多小伙伴可能比较困惑,现在到底该如何投资呢?有没有哪种资产比较适合现在投资的?

确实没有“一招鲜”的资产,但是我们可以通过资产配置的方式,发挥每一类资产的优势,来提升整个组合的稳定性和抗风险能力,从而提高我们投资的体验感。

那具体如何做资产配置呢?基长来给大家支个招,用“三部曲”来做资产配置。

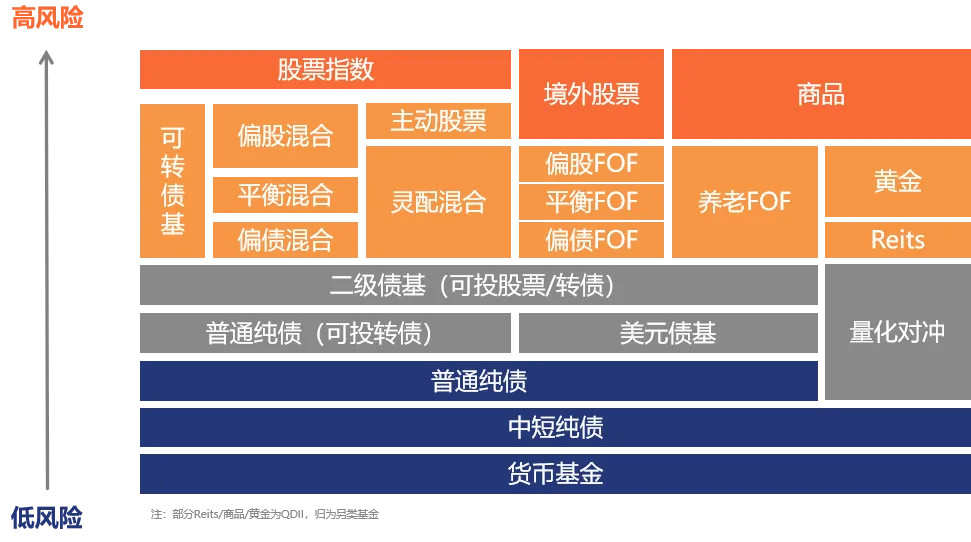

第一部曲:识别产品地图

首先,在做资产配置之前,要先识别你的产品地图。其实,我们做资产配置的时候,可选的大类资产是丰富多元的。从风险等级看,高风险资产包括股票、股票基金、商品等,中风险资产有平衡型基金、可转债、FOF等,低风险资产包括债券基金、货币基金等。从投资区域来看,有投资境内资产的,也有投资境外资产的。了解每类资产的特性,是做资产配置的基础。就好像厨师做菜,要先了解每种食材的特点,做好食材搭配,才能做出一份美味的佳肴。

第二部曲:确定资产配置基本原则

对每类资产的特点有了基本了解后,接下来就是确定资产配置的基本原则,一般我们遵循四大原则来做资产配置:

原则一:多元化原则

产品配置尽量满足四大类资产产品全覆盖,包括股、债、货币、商品四大类资产,分别对应不同的底层资产和风险属性,相关性较低,有助于分散组合风险。

原则二:分散化原则

单一资产的单产品投资尽量不超过该类资产可投资金额的50%。如果组合中某类资产的集中度较高,尤其是权益类资产,相当于把投资押注在某一资产上,会增加组合的波动和风险。

原则三:均衡化原则

在分散化基础上保持各类产品均衡配置。我们经常说“鸡蛋不要放在同一个篮子里”,做到均衡配置,当市场出现大幅波动的时候,我们可以做到心不慌,保持良好的心态。

原则四:动态化原则

产品组合进行动态再平衡。定期调整股票和债券的比例,以保持资产配置的均衡。例如,初始设定股债比例为6:4,一段时间后,如果股票价格上涨导致比例变为7:3,则卖出部分股票,买入债券,使比例回到6:4。这样可以在市场波动中保持资产的相对平衡,降低风险。

第三部曲:选择合适的资产配置方式

第三步就是选择适合的资产配置方式了。资产配置的方式非常多,不同的投资者可以选择不同的资产配置方式。在这里,基长给大家介绍三种比较通用的资产配置策略:

1. 核心+卫星策略(较积极的配置方案)

核心卫星策略是将资产分为核心资产和卫星资产两部分。

核心资产通常用70%~80%资金投资于某个标的指数,一般选择宽基指数,比如“新一代宽基”中证A500或者代表高成长的创业板指,都是不错的选择。

剩下的20%~30%作为卫星资产,则可以选择一些具有成长潜力的行业主题、策略指数基金,阶段性根据市场变化,进行灵活调整,比如看好先进制造,可以配置汽车相关指数;看好科技创新,可以选择信息技术主题基金;看好高股息,就投资红利类产品。

2. 60-40法则(较稳健的配置策略)

60-40法则是一种股债平衡的配置策略,指的是将60%的资金投资于权益基金,40%配置类固收产品,这样能够进可攻,退可守。

当股市波动较大时,债券的稳定性可以起到缓冲作用,帮助投资者抵御市场波动。同时权益资产又能够带来长期较高的回报,分享市场长期增长的收益。

3. 生命周期策略

生命周期策略比较简单,随着年龄的增长,逐渐降低权益类配置比例,计算投资权益类比例的公式为100-投资者目前的年龄。

人生在每个阶段有不同的目标和需求,具有不同的风险承受能力,比如年轻时,我们有更多的时间和机会去承担风险,追求更高的收益;随着年龄的增长,我们应该逐渐转向更为稳健的投资,确保资金的安全和稳定增值。

到这里,资产配置的三部曲,基长也分享完了,各位小伙伴也可以根据自身的情况,尝试按照上述“资产配置的三部曲”来给自己的投资组合做配置哈。

如果您有可投资产100万的话,您会如何进行产品配置呢?

欢迎小伙伴在下方留言区留言喔。

$广发中证A500ETF联接A(OTCFUND|022424)$$广发中证A500ETF联接C(OTCFUND|022425)$$广发中证A500ETF联接Y(OTCFUND|022971)$$广发创业板ETF发起式联接Y(OTCFUND|022896)$$广发沪深300ETF联接Y(OTCFUND|022964)$$广发中证500ETF联接(LOF)Y(OTCFUND|022965)$$广发纳斯达克100ETF联接人民币(QDII)C(OTCFUND|006479)$$广发纳斯达克100ETF联接人民币(QDII)A(OTCFUND|270042)$$广发全球精选股票(QDII)人民币C(OTCFUND|021277)$$广发全球精选股票(QDII)人民币A(OTCFUND|270023)$$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券E(OTCFUND|009267)$$广发双债添利债券A(OTCFUND|270044)$$广发双债添利债券C(OTCFUND|270045)$#A股年前能否重返3400点?#

文章来源:牛基投资社

风险提示:本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩和获奖情况不预示未来表现。投资者在投资基金前应认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。以上个股仅作为信息展示,不构成个股推荐,市场有风险,投资须谨慎

本文作者可以追加内容哦 !