核心观点

固收市场方面,上周债市开启“疯牛”行情,12月两大重要会议双双落地确认宽货币预期,机构继续抢跑交易跨年行情,利率顺畅下行。全周来看,2年期、10年期、30年期国债收益率较上上周五分别下行14bp、18bp、15bp再创年内新低,曲线进一步下移。信用债则在机构抢配带动下延续回暖,各等级收益率均下行明显,但利率债收益率下行幅度更大导致信用利差被动走扩5-10bp。就债市而言,短期利空落地叠加货币宽松预期带动债市呈现单边走强行情,其中主要的动力来自机构投资者的抢筹热情以及市场在突破关键点位时过于顺畅。当前债市可能面临短期“过热”压力,10年国债下破1.8%关键点位,与7天OMO的利差压缩至30BP左右,处在历史较低分位水平,已提前反应了部分降息预期。

资金市场

公开市场操作

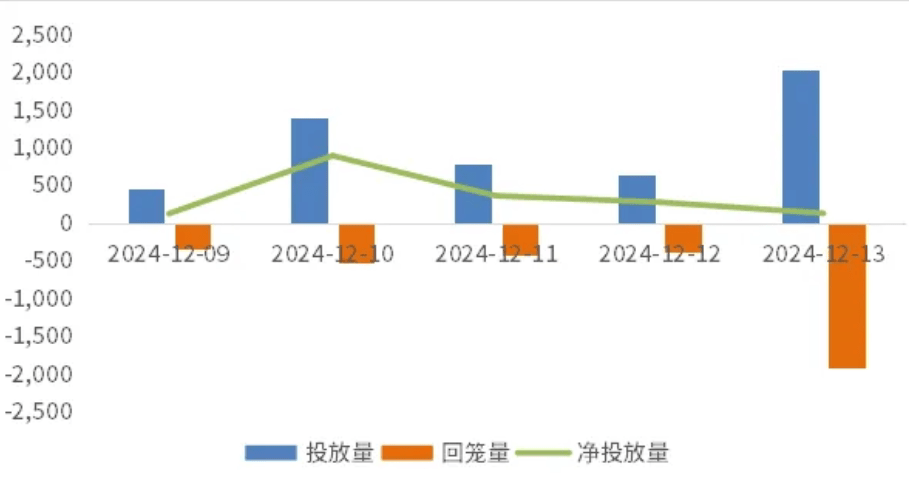

上周央行共开展5385亿元逆回购操作,因有3541亿元逆回购到期,累计实现净投放1844亿元。

图6:上周公开市场操作情况

(数据来源:Wind,鑫元基金)

政府债发行

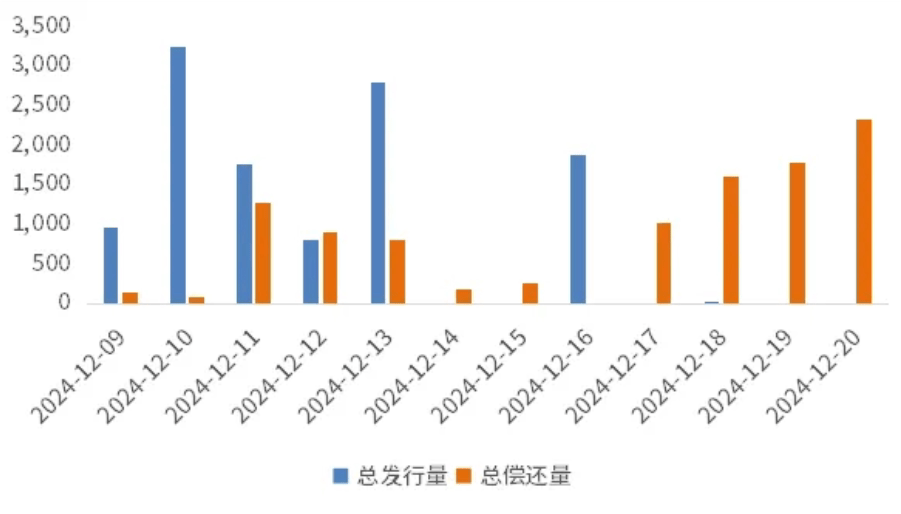

本周国债计划发行400亿元,地方政府债计划发行357.8元,整体净缴款322元。

表1:12月16日-12月20日政府债发行缴款

单位:亿元

(数据来源:Wind,鑫元基金)

同业存单

本周到期7152亿元,高于前一周3569亿元,其后两周分别为7127亿元、536亿元。

图7:同业存单到期与发行

(数据来源:Wind,鑫元基金)

回购市场

12月9-13日, DR001、R001从上周一的1.52%、1.69%下行至上周五的1.42%、1.63%,上周五单日分别下行7.9bp、5.0bp,不过二者周均值分别较前一周上行7bp、12bp。DR007从上周一的1.78%上行至上周二的1.82%,上周五下行至1.69%,R007从上周一的1.87%上行至上周二的1.93%,上周五震荡下行至1.91%,二者周均值均上行11bp。

票据市场

一级市场签发量持续向好,一路突破两千亿元关口,企业融资贴现需求同步释放,卖盘票源供给充足。上周前半周主要大行农行、农发、建行等陆续抬价进场收票,中小行谨慎观望,择机高价收票,叠加政治局会议、中央经济会议召开释放了“更加积极有为”的鲜明信号,一定程度上提振市场信心,买盘情绪收敛。上周后半周,标杆大行带头降价收票,买盘机构跟随进场,卖盘出票转而谨慎,供需博弈下,票据利率涨后回调。

-债券市场-

图8:上周利率债各期限收益率涨跌幅(BP)

(数据来源:Wind、中债估值、鑫元基金)

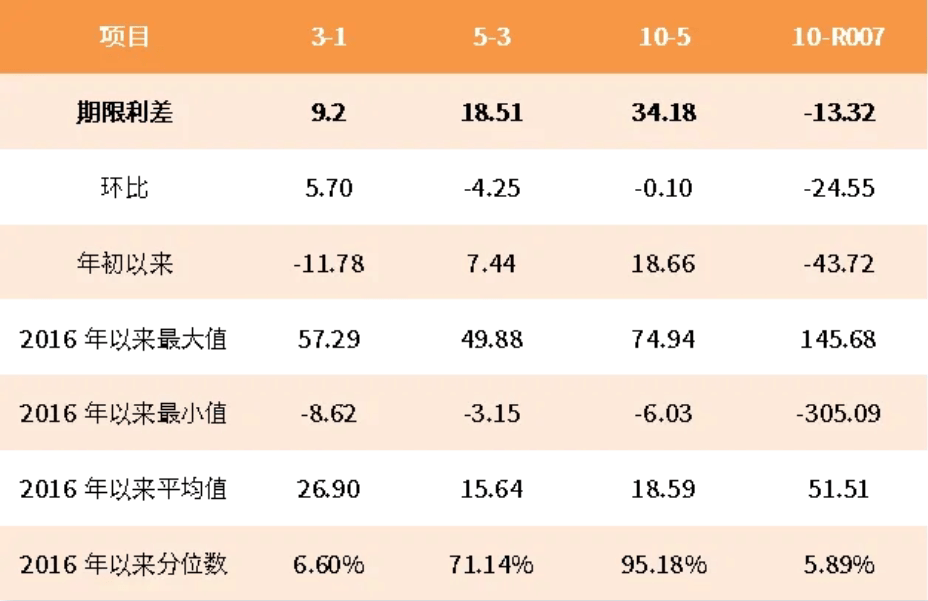

表2:中债国债期限利差

(数据来源:Wind,最大、最小、平均值区间均为2016年至今)

表3:中债中短期票据信用利差

(数据来源:Wind,鑫元基金,最大、最小、平均值区间均为2016年至今)

上周中债国债收益率和中债国开收益率下行。其中,中债国债1年期收益率下行19.03BP至1.1582,3年期下行13.33BP至1.2502,5年期下行17.58BP至1.4353,10年期下行17.68BP至1.7771。

长期限高等级票据信用利差走阔。中债1年期AAA级中短期票据信用利差走阔5.98BP,中债2年期AAA级中短期票据信用利差走阔7.40BP;中债3年期AAA级中短期票据信用利差走阔6.66BP。

债券市场展望和策略

国内债市收益率长端跟随国内信用周期摆动,而短端则更多受资金面影响。长端系统性反转需要看到私人部门信用周期被实质性驱动,但目前这一条件并不具备。从基本面数据看,目前基本面超预期回升主要依靠9月一揽子政策所驱动的地产成交改善、消费品以旧换新的社零脉冲以及基于川普上台后部分领域的抢出口行为。但考虑到反应长期需求的信贷数据偏弱以及产能过剩环境下需求的短暂脉冲难以形成企业长期利润,经济指标改善的持续性是存疑的,特别是上周五披露的11月份总体偏弱的金融数据验证了我们的这一观点。

展望来看,924新政更多的是政策态度的转向而并非政策思路的转向,明年川普加关税相对确定,内需是主要提振经济的对冲手段,尤其是居民端的政策比较关键。后续如果政策思路依然是投资导向,或者对消费的提振局限于以旧换新,明年国内信用周期的持续性驱动还是比较困难,债市依然是看多。从12月份中央经济工作会议通稿以及政治局会议定调看,提振消费、扩大内需已经排在第一的优先顺序,后续需进一步等待政策细节落地。策略层面,货币政策适度宽松表现在流动性充裕,预计年末即将降准,此外降息也是明年关税落地前的优先选择,在货币政策宽松助力下债市的利率中枢仍然有进一步下行的空间。交易层面,随着利率顺畅突破历史低点,我们依然认为国内利率无需考虑锚点,这也是目前市场的一致预期。如果市场先定价宽货币再定价宽信用,那么在降息周期结束或实质驱动宽信用的政策推出前,债市下行根本没有锚点,短端利率下行可倒逼长端利率下行,资产收益下行可倒逼负债收益下行。因此后续市场行情更取决于政策及监管层的表态,交易节奏的把握可能更为重要。目前一方面12月份重要的会议已经落地,政策的短期扰动已经消退,另一方面央行在三季度货政报告里删除了关注长债收益率的表述,短期的干预也可控。因此我们继续维持上周的判断,债市多头不轻易下车,短期调整回撤可控,负债端稳定的完全可以继续配置。随着非银同业存款利率纳入自律管理,短端的行情在降准降息的背景下会更流畅,长端则面临政策层面的相机抉择。从12月底至明年两会期间都会是政策博弈期,若政策思路未看到明显转向,长期看多思路不变,Q2开始国内验证需求会面临较大的现实压力。

信用债方面,目前政策层对城投的支持力度已相对明确,在地方化债的大背景下,城投融资政策难有大幅放松,而城投退平台后重新进入债券市场又短期不易,预计城投的供给增量有限。随着理财估值整改、正偏离释放后,理财收益率可能会出现短期上行,从而会吸引资金流入,叠加今年底明年初理财开门红,规模或继续维持增长,带动信用利差继续压缩。在风控允许以及负债端稳定的范畴下,短期限城投依然值得参与下沉,特别关注一些包含产业利润的平台型企业,它们依旧是地方政府重要的融资平台。

$鑫元中短债C(OTCFUND|008865)$

$鑫元泽利A(OTCFUND|007551)$

$鑫元鸿利A(OTCFUND|000694)$

风险提示

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何 情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资 建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权, 任何人不得对本报告进行任何形式的发布、复制。

本文作者可以追加内容哦 !