红利资产在经历了10月的震荡后颇有“回归”之势。近期红利类ETF整体连续5周获资金净流入;截至12月7日,红利主题ETF总规模更是超过了800亿关口。(数据来源:Wind,截至2024.12.07;“红利主题ETF”指市场上挂钩指数包含“红利”关键字的ETF)

经历了调整后的红利资产是否将迎来回归?红利是否可以作为布局来年的首选策略?接着看,挖掘基带你好好捋一捋。

1

先从红利的择时体系说起

股息率:投资红利策略的本质吸引力

从财务角度看,红利是公司将盈余回馈给股东的一种方式,通常以现金或股票的形式支付。通常而言,红利策略就是指以“高股息率”为核心指标的选股策略,主要投向盈利能力较为稳定、现金流充沛、股价低波动、具备长期高分红基础的公司。

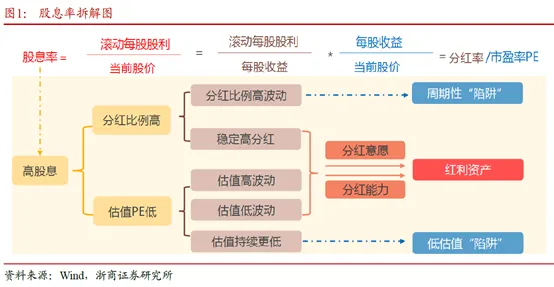

如下图示,股息率最终可以拆解为“分红率/市盈率PE”,理论上投资红利策略的本质吸引力在于两个层面:

一是在长期通过企业分红赚取收益,二是在短期内利用市场的阶段性低估值进行防守或寻求修复获利。

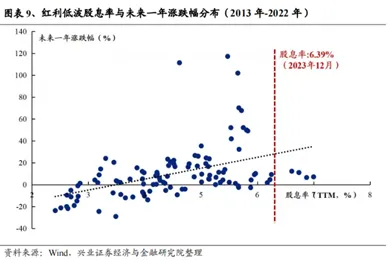

不难发现,“股息率”就是红利资产最重要的“定价体系”之一。历史回测显示,股息率与红利低波资产未来一年市场表现相关性较强,随着股息率提升,未来潜在的股价收益率也随之提升。(来源:兴业证券)

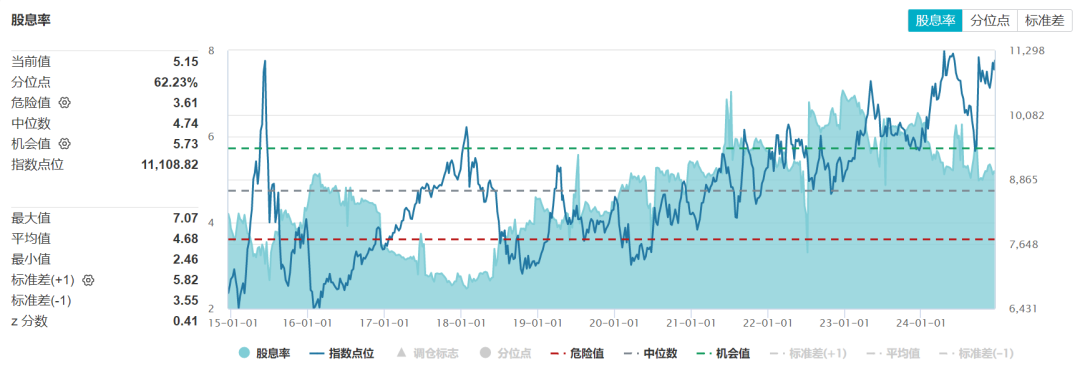

当然,由于红利资产的超额收益已经持续了三年有余,判断未来的红利基金投资价值的确需要兼顾价格空间。但以中证红利低波动指数(代码:H30269)为例,指数当前股息率为5.15%,仍处于近十年中枢水平之上,就该指标而言,仍然具备较好的投资性价比。

(来源:Wind,截至2024-12-16)

美债收益率:更具确定性的相对收益指标

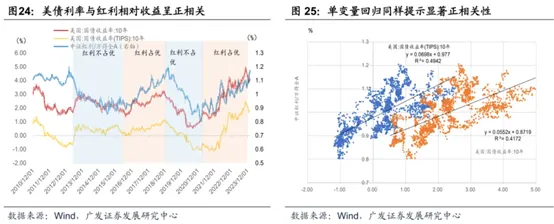

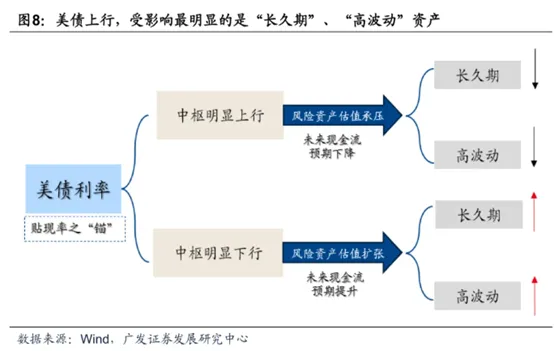

自2016年起,随着沪港通和深港通的相继开通,海外资本在我国境内市场的影响力有所增强。随之而来的是,美债长端利率与红利低波资产的超额收益呈现出了一定的正相关性,而这种关联在近几年愈发紧密。

其一,作为全球资产定价之锚,美债收益率的提升无疑对高估值板块施以压力,而对于低估值的红利低波资产则影响甚微;

其二,高悬的海外市场利率对于长久期资产并不友好,新兴市场尤甚,短久期资产在确定性方面则占据明显优势,其中红利资产的短期现金流最为确定,从“反脆弱”的框架下脱颖而出。

四季度以来,海外大类资产主要围绕着“特朗普交易2.0”进行演绎。鉴于特朗普主张的对内减税、放松监管、对外加强关税等政策,一方面是在力求促进美国经济增长,另一方面可能使得美国贸易伙伴的货币相对贬值,市场呈现出“强美元”格局,而10年期美债利率一度冲向4.5%关口。(来源:Wind)

面对着仍处于高位的美债利率,至少在当下,经历了一番调整后的红利低波资产已经颇具吸引力。

交易拥挤度:不容忽视的市场情绪

存量博弈之下的市场情绪,似乎已成为了一股左右行情的无形之力,投资者时常感慨——人多的地方不要去。然而,“人多不多”并非由感觉而定,需要靠确切的指标和数据。

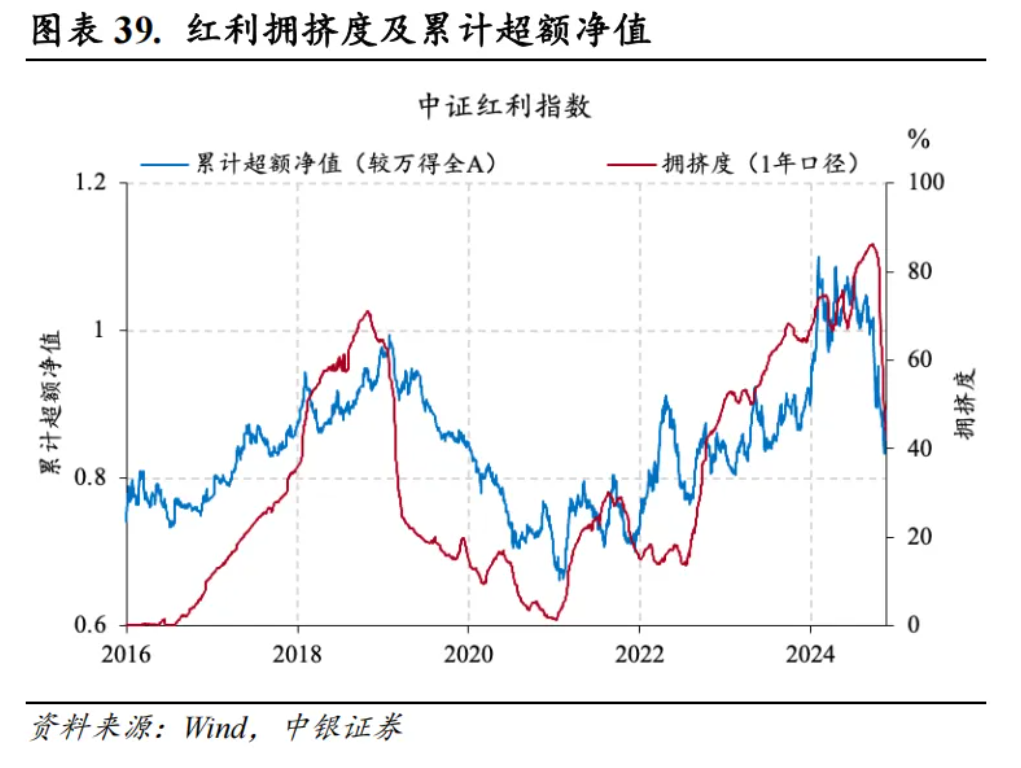

从量化指标来看,当前红利拥挤度已经从历史高点回落到中枢水平,配置价值迎来优化。面对基本面仍在磨底的现实情况,情绪的来回拉扯再加上资金博弈的复杂,红利资产在当前阶段的配置优势再度显现。

2

再论当下红利策略的配置逻辑

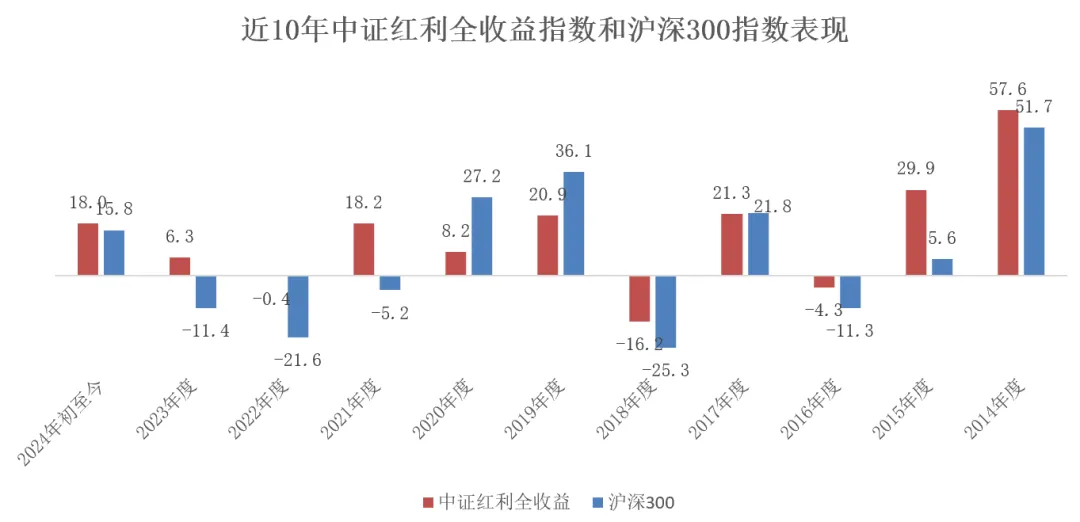

第一,红利策略过往的确具备较高胜率。

高分红意味着公司具备长期稳定的盈利能力和现金流,能够带来较为确定的长期回报。我们回看近十年来中证红利全收益指数和沪深300指数的年度表现发现:

近3年的震荡行情中,红利风格跑赢大盘,展现了良好的防御性和抗跌性;

在市场上行期(如14年、17年),红利表现优于大盘;

在牛市行情中(如19年、20年),红利也保持了稳定的上涨;

就年初至今的表现来看,红利依旧更胜一筹。

数据来源:Wind,数据截至2024.12.09,历史数据不预示未来,详细注释见文末

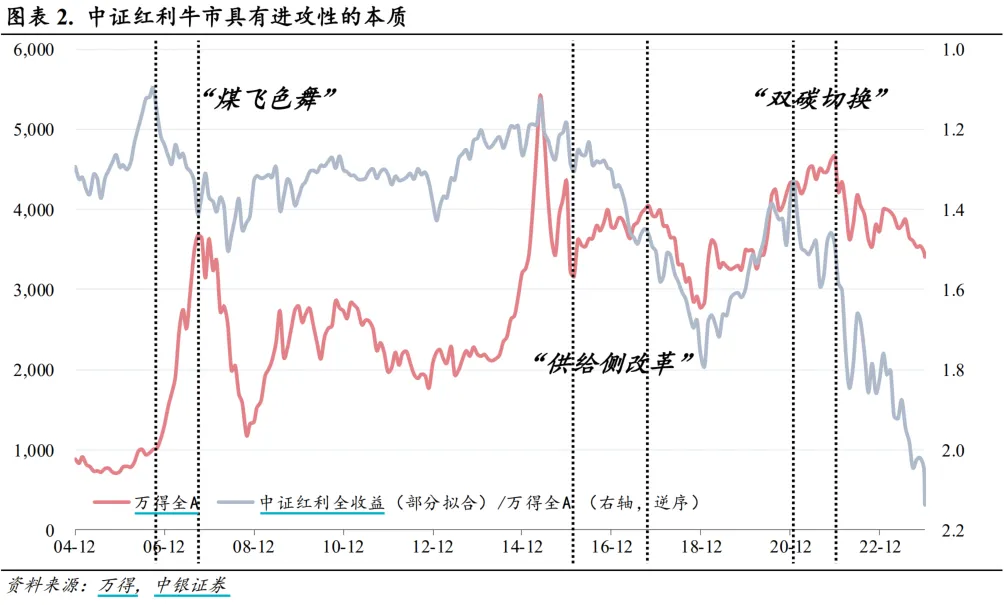

2006年9月-2007年10月、2016年2月-2017年11月、2021年1月-2021年8月三轮全A指数从底部向上的区间中,高股息相关权重行业表现占优,其相对收益大幅跑赢。

第二,高股息资产具备穿越牛熊的能力。

西格尔在《投资者的未来》中提出,股息率越高,投资者弥补他们所需要的损失的时间越短。

更出乎意料的是,由于再投资的股利增速更快,所以股价跌幅越大,投资者回血所需要的时间就越短。

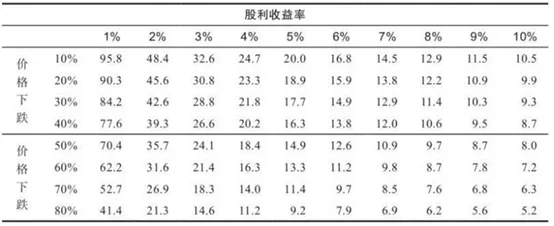

图:在股价下跌后为持平股利收益率需要的年数

数据来源:《投资者的未来》,西格尔

第三,红利基金天然具备杠铃策略的配置优势。

从资产配置的视角出发,红利基金的投资方向通常具备高股息、高ROE、低估值、大市值,天然具备与科技成长搭配作为杠铃策略的优势。

杠铃策略的一头是新一轮周期的上升主线,代表了中国未来产业的前进方向;而另一头便是低波红利资产,通过类固收高股息类资产降低投资组合波动。

来源:国泰君安证券

第四,红利或许正在演变成为中长期的投资逻辑。

首先,近年来,海内外的不确定性日益加剧,尤其是宏观经济的波动与地缘政治风险的上升,使得市场的风险偏好难以长期维持在高位。在这种背景下,红利资产因其相对确定性的优势而愈发受到青睐。

其次,监管机构近年来一直在积极推动上市公司增加分红,A股市场中企业的分红数量与金额均呈现出稳步上升的趋势,这为红利投资创造了良好的环境。同时,在化债政策推动下,高息城投债逐渐退出市场舞台,这也进一步提升了红利资产的价值。

再者,随着利率中枢持续下行,10年期国债收益率已降至2%以下。在这样的低利率环境下,长端债券对长期资金的吸引力明显减弱,而股票红利策略中的股息收入则显得尤为突出。因此,对于追求稳定回报的资金而言,配置高股息板块的需求或将难以逆转。事实上,在国债收益率加速下行之后,高股息红利资产的“暗线”已经徐徐展开。

中长期看高股息公司依然存在占优逻辑,策略角度利率长期低位,红利资产仍是底仓选择,且作为市场长期占优风格,资金的高关注度及合力下值得反复寻找机会。

毕竟,当资产配置直面低利率时代对于投资性价比的要求,当监管引导与市场偏好及公司治理优化趋势共振,新一轮红利风格的投资时代仍然未完待续。

今天先说到这里,祝大家投资理财顺利~

风险提示

数据来源:各券商研报、Wind。 本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !