今年,我对期货策略做了一些改变。

原来是趋势跟踪做波段,比如突破形态开仓,纯跟踪趋势。这种做法在沪金、沪铜等国际定价的品种上,做得还不错。特别适合那种形态和走势较为标准的品种。

趋势性的机会并不常有。刚好今年很多农产品都跌到了历史底部区域,于是我加入了左侧买入,长期配置的策略。

商品是实物,它必然是有底的,除了储存困难的危险品,绝大多数商品的价格都不会跌得太离谱。

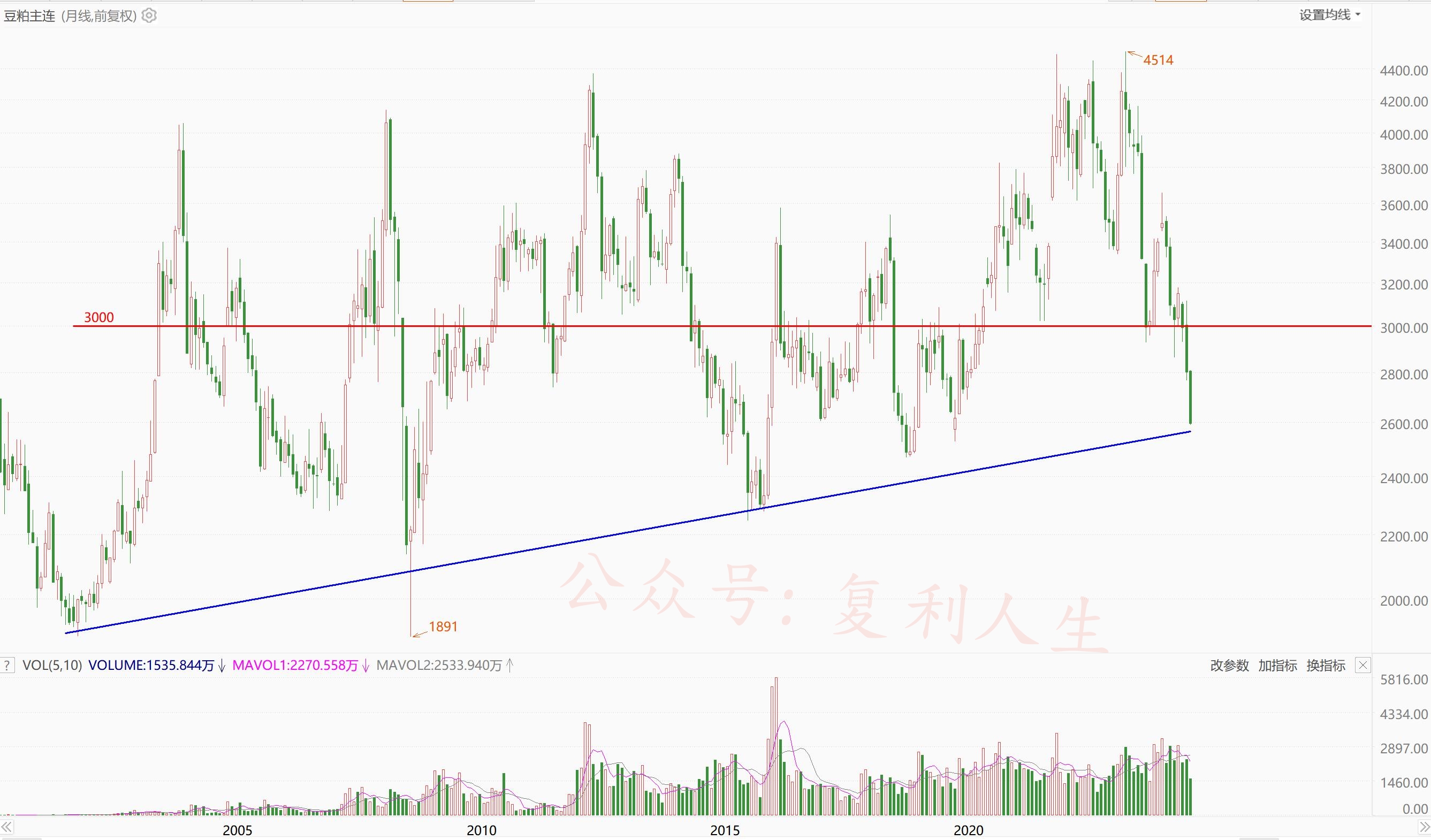

比如下图是豆粕主连的月线走势,可以很容易看出,3000以下就是底部区域,4000以上就是顶部区域。如果3000以下分批买,4000以上直接卖,几年做一回,岂不是每次都稳赚?

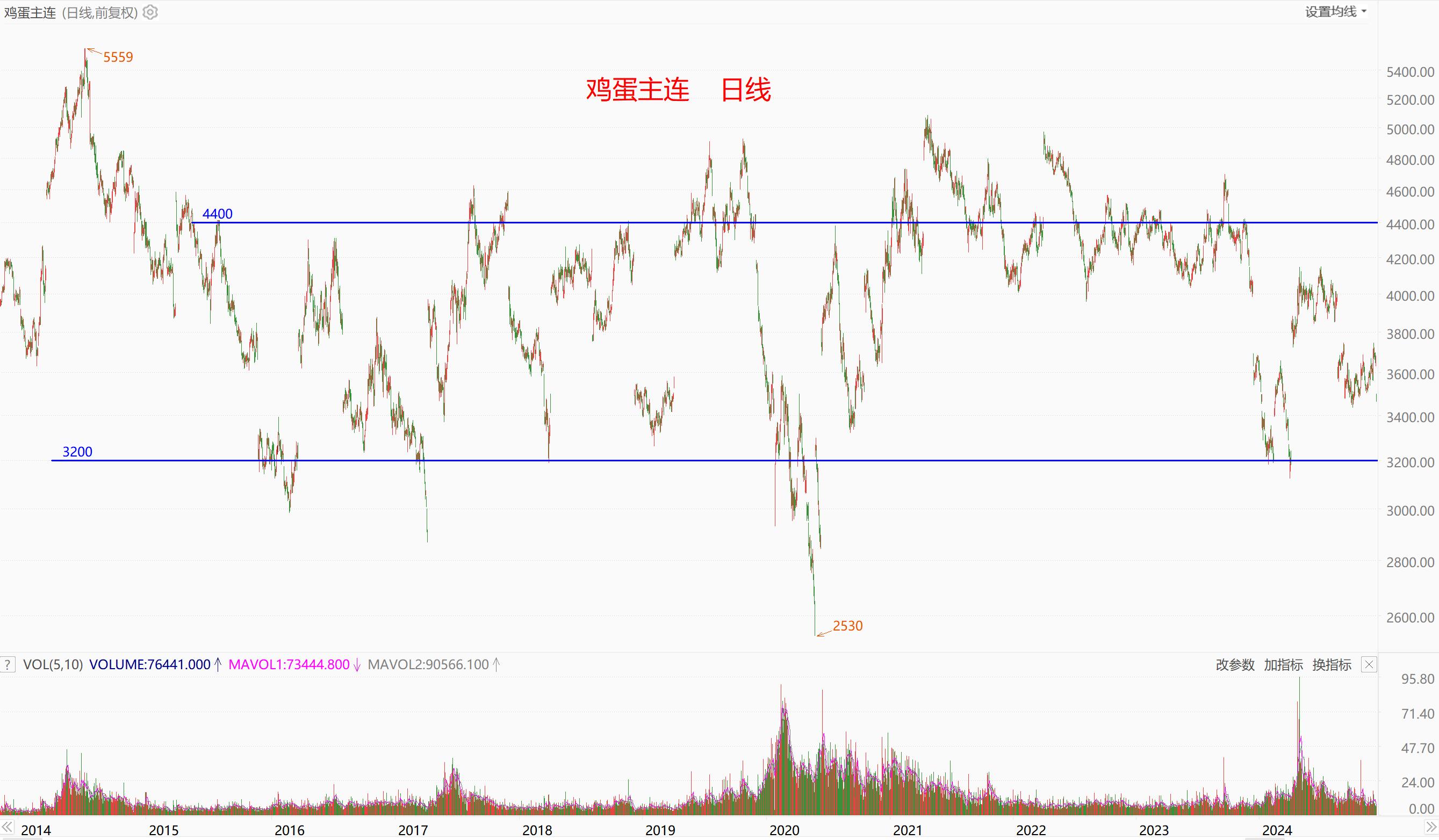

我在星球中,还分享了鸡蛋、尿素、纯碱等商品。都差不多,看长期走势,然后结合生产商的成本价,很容易发现哪里是底部区域。

比如看鸡蛋,这么多年了,都是在3200-4400区间震荡。

所以,左侧配置期货的方法是,底部买入,长期持有,一直等价格涨到顶部区域。

最大的难点有二:

1、底部分批买入,要有充足的保证金,不能被强平。

比如,豆粕2507现价是2600元,谁都知道未来会涨,但如果最近跌到2300元,然后你的保证金不够,期货公司把你的持仓强平了,那未来哪怕涨上天,都跟你无关了。

期货从来都不是洪水猛兽,关键是,你不能把杠杆放得太大。市场上也有一些专门买商品期货的ETF,比如下图这些商品ETF,很多底层资产都是期货合约,它们不过是不加杠杆买期货。

2、换月可能有损耗。

左侧配置期货,是通过不断换月,实现长期持有的。

每个期货合约都有到期日,如果到期日来临前,价格还没涨,就要想办法提前换合约。每个合约的价格都不同,若价格差别过大,比如远月更贵,则就会有损失。

以上就是我的一些简单思路分享,也是我们星球期货教程的内容,仅供参考。

对商品的配置,将是未来投资的重要一环,因为其价格波动与长期经济环境无关,与A股的走势也几乎不相关。

作者:布衣书生 自媒体:复利人生

$豆粕ETF(SZ159985)$$招商公路(SZ001965)$$交通银行(SH601328)$

本文作者可以追加内容哦 !