随着存量和增量政策协同发力,11月制造业PMI环比小幅上升至50.3%,企稳在荣枯线上方,当月制造业扩张步伐小幅加快。分项中产需继续回暖,生产指数进一步提升0.4个百分点至52.4%,新订单指数自5月以来首次升至扩张区间,出口韧性也得以延续。价格指数回落,国际大宗商品价格下跌,低物价延续。中小型企业景气度回升,大型企业扩张略有放缓。继9月政治局会议连续推出一揽子政策以来,12月政治局会议再次超出市场预期,加强超常规逆周期调节,货币政策转向“适度宽松”,将“提振消费”作为明年工作第一重点,并提及“稳住楼市股市”,提振市场信心。

一、进出口贸易:外需偏强

1、出口保持增长

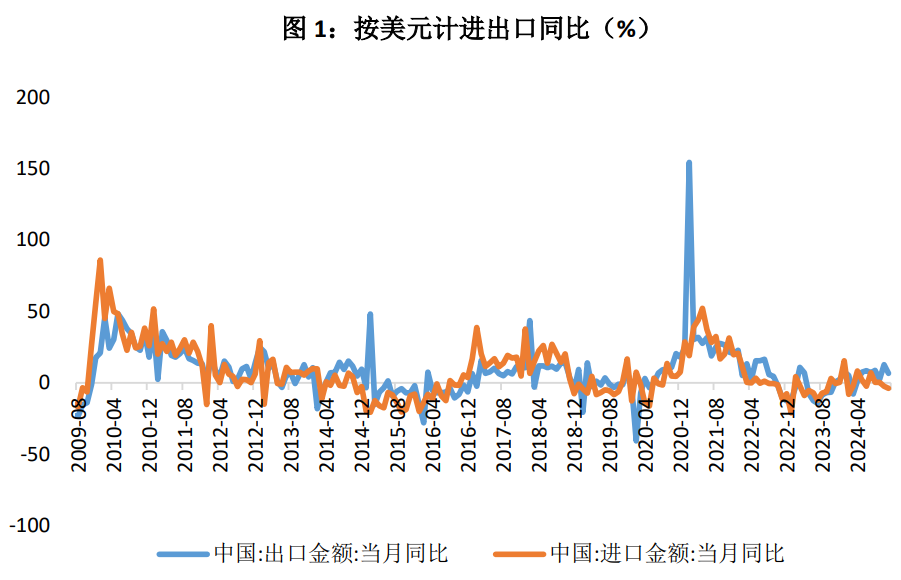

2024年前11个月,我国货物贸易(下同)进出口总值39.79万亿元人民币,同比(下同)增长4.9%。其中,出口23.04万亿元,增长6.7%;进口16.75万亿元,增长2.4%。按美元计价,前11个月,我国进出口总值5.6万亿美元,增长3.6%。其中,出口3.24万亿美元,增长5.4%;进口2.36万亿美元,增长1.2%。

2、出口:机电产品占出口比重近6成

前11个月,我国出口机电产品13.7万亿元,增长8.4%,占我出口总值的59.5%。其中,自动数据处理设备及其零部件1.33万亿元,增长11.4%;集成电路1.03万亿元,增长20.3%;手机8744.5亿元,下降0.9%;汽车7629.7亿元,增长16.9%。同期,出口劳密产品3.84万亿元,增长3.2%,占16.7%。其中,服装及衣着附件1.03万亿元,增长0.9%;纺织品9159.6亿元,增长6%;塑料制品6810.9亿元,增长6.9%。出口农产品6573.4亿元,增长4.6%。

3、进口:铁矿砂、煤和天然气进口量增加

前11个月,我国进口铁矿砂11.24亿吨,增加4.3%,进口均价(下同)每吨768元,下跌3.9%;原油5.06亿吨,减少1.9%,每吨4208.8元,上涨0.3%;煤4.9亿吨,增加14.8%,每吨688.4元,下跌12.5%;天然气1.2亿吨,增加12%,每吨3506.2元,下跌5.8%;大豆9709万吨,增加9.4%,每吨3591.7元,下跌15.1%;成品油4494万吨,增加4.5%,每吨4322.9元,上涨4.5%。此外,进口初级形状的塑料2633.3万吨,减少2.4%,每吨1.08万元,下跌0.1%;未锻轧铜及铜材512.7万吨,增加1.7%,每吨6.77万元,上涨11.1%。

11月存在一定“抢出口”影响,不过程度不及上一轮,因此对我国贸易影响相对有限。展望12月,外需或边际回落,但预计整体维持平稳。考虑到明年海外环境存在较强不确定性,或将直接影响我国对美出口增速,更需关注潜在贸易摩擦风险。

二、金融数据:结构特征延续

1、存量持续增速持平

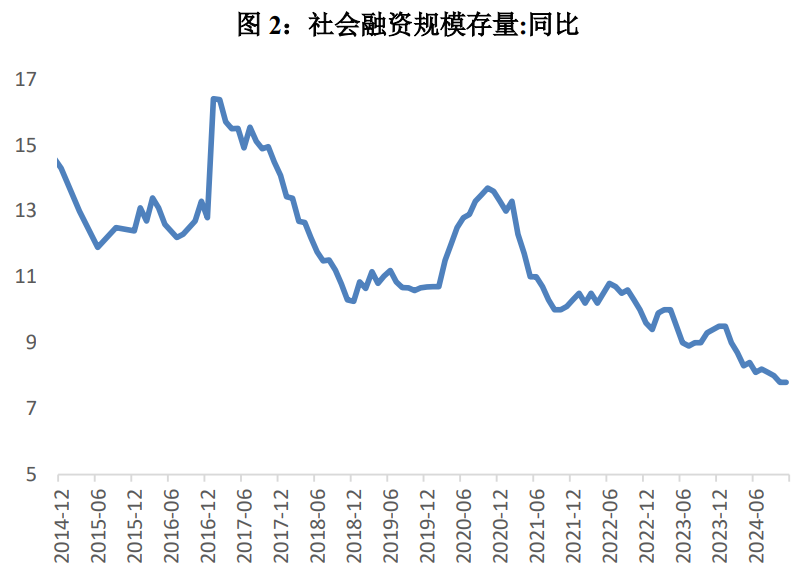

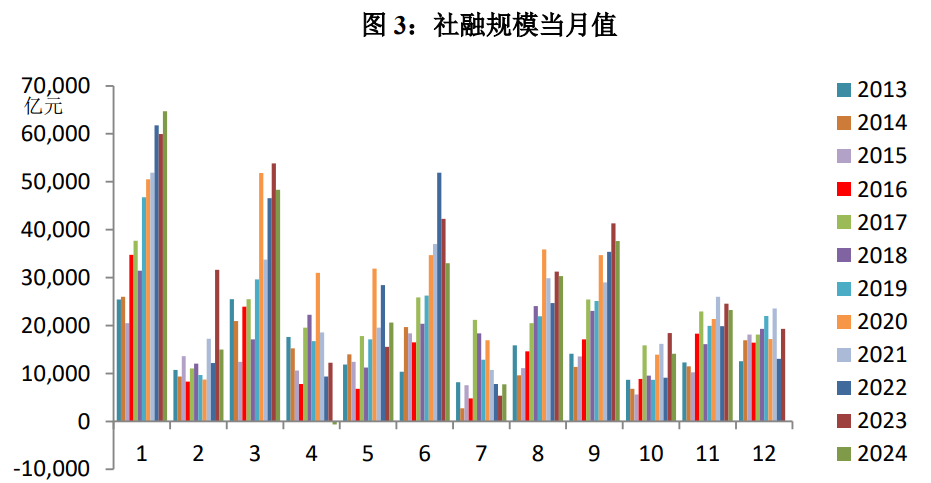

初步统计,2024年前十一个月社会融资规模增量累计为29.4万亿元,比上年同期少4.24万亿元。其中,对实体经济发放的人民币贷款增加16.21万亿元,同比少增4.91万亿元;对实体经济发放的外币贷款折合人民币减少3241亿元,同比多减1670亿元;委托贷款减少558亿元,同比多减800亿元;信托贷款增加3826亿元,同比多增2597亿元;未贴现的银行承兑汇票减少1964亿元,同比多减2047亿元;企业债券净融资1.93万亿元,同比多257亿元;政府债券净融资9.54万亿元,同比多8668亿元;非金融企业境内股票融资2416亿元,同比少5007亿元。

2024年11月末社会融资规模存量为405.6万亿元,同比增长7.8%。

从结构看,11月末对实体经济发放的人民币贷款余额占同期社会融资规模存量的62.1%,同比低0.2个百分点;对实体经济发放的外币贷款折合人民币余额占比0.3%,同比低0.2个百分点;委托贷款余额占比2.8%,同比低0.2个百分点;信托贷款余额占比1.1%,同比高0.1个百分点;未贴现的银行承兑汇票余额占比0.6%,同比低0.1个百分点;企业债券余额占比8%,同比低0.4个百分点;政府债券余额占比19.6%,同比高1.3个百分点;非金融企业境内股票余额占比2.9%,同比低0.1个百分点。

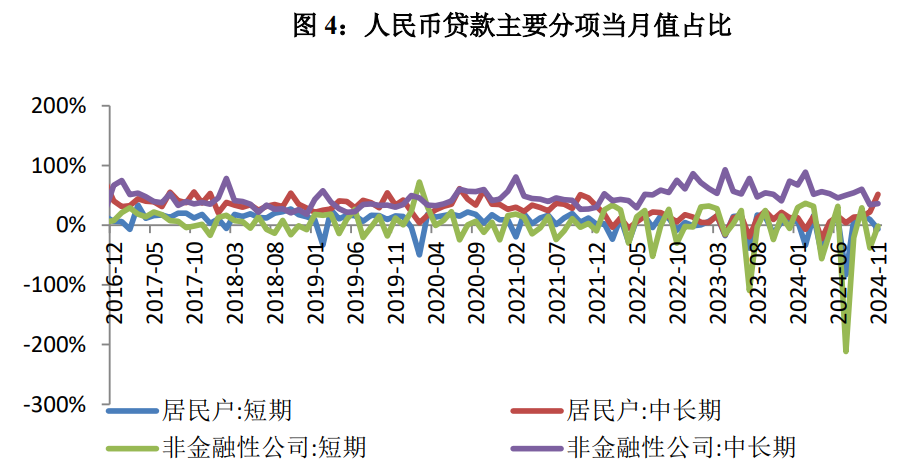

2、信贷需求挤水分

11月末,本外币贷款余额258.65万亿元,同比增长7.3%。月末人民币贷款余额254.68万亿元,同比增长7.7%。前十一个月人民币贷款增加17.1万亿元。分部门看,住户贷款增加2.37万亿元,其中,短期贷款增加4144亿元,中长期贷款增加1.95万亿元;企(事)业单位贷款增加13.84万亿元,其中,短期贷款增加2.63万亿元,中长期贷款增加10.04万亿元,票据融资增加1.12万亿元;非银行业金融机构贷款增加2286亿元。

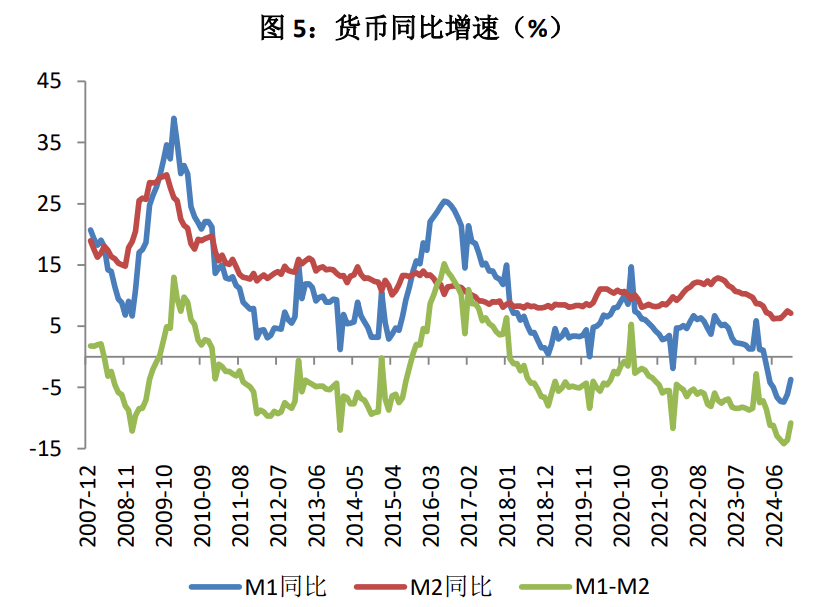

3、货币:M1降幅收窄

11月末,广义货币(M2)余额311.96万亿元,同比增长7.1%。狭义货币(M1)余额65.09万亿元,同比下降3.7%。流通中货币(M0)余额12.42万亿元,同比增长12.7%。前十一个月净投放现金1.07万亿元。

11月金融数据显示当前企业部门融资需求偏弱、居民消费意愿不强仍对信用扩张有所约束。在未来“实施更加积极的财政政策”及大规模的化债的背景下,微观主体融资需求的改善可期。中央经济工作会议明确将提振消费作为明年首要重点工作任务,居民消费意愿料将有所提升,信贷读数有望改善。

三、通胀:居民物价持稳

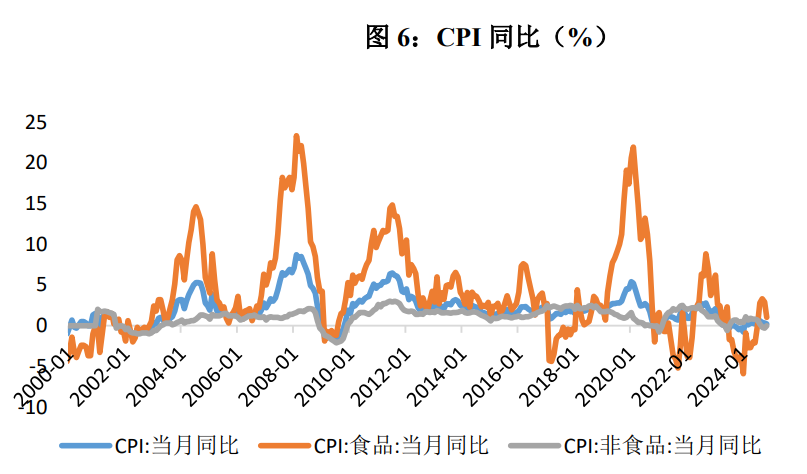

1、CPI同比上涨

11月份,全国居民消费价格同比上涨0.2%。其中,城市上涨0.1%,农村上涨0.2%;食品价格上涨1.0%,非食品价格持平;消费品价格持平,服务价格上涨0.4%。1—11月平均,全国居民消费价格比上年同期上涨0.3%。

11月份,全国居民消费价格环比下降0.6%。其中,城市下降0.6%,农村下降0.6%;食品价格下降2.7%,非食品价格下降0.1%;消费品价格下降0.7%,服务价格下降0.3%。

11月份,食品烟酒类价格同比上涨0.9%,影响CPI(居民消费价格指数)上涨约0.26个百分点。食品中,鲜菜价格上涨10.0%,影响CPI上涨约0.20个百分点;畜肉类价格上涨2.4%,影响CPI上涨约0.07个百分点,其中猪肉价格上涨13.7%,影响CPI上涨约0.17个百分点;水产品价格上涨1.8%,影响CPI上涨约0.03个百分点;粮食价格下降1.1%,影响CPI下降约0.02个百分点;鲜果价格下降0.3%,影响CPI下降约0.01个百分点。

其他七大类价格同比四涨三降。其中,其他用品及服务、衣着价格分别上涨5.2%和1.1%,医疗保健、教育文化娱乐价格分别上涨1.1%和1.0%;交通通信、生活用品及服务、居住价格分别下降3.6%、0.3%和0.1%。

在商品和服务供应比较稳定的背景下,消费需求不足是现阶段物价水平明显偏低的主因。展望后续,主要受基数走低影响,预计低通胀现象还会延续。短期内CPI同比走势将在很大程度上取决于本轮一揽子增量政策的力度和节奏,特别是促消费政策的加码力度。

2、PPI降幅收窄

11月份,全国工业生产者出厂价格同比下降2.5%,降幅比上月收窄0.4个百分点,环比由上月下降0.1%转为上涨0.1%;工业生产者购进价格同比下降2.5%,环比下降0.1%。1—11月平均,工业生产者出厂价格比上年同期下降2.1%,工业生产者购进价格下降2.2%。

工业生产者出厂价格中,生产资料价格下降2.9%,影响工业生产者出厂价格总水平下降约2.12个百分点。其中,采掘工业价格下降4.9%,原材料工业价格下降2.9%,加工工业价格下降2.7%。生活资料价格下降1.4%,影响工业生产者出厂价格总水平下降约0.36个百分点。其中,食品价格下降1.5%,衣着价格下降0.3%,一般日用品价格上涨0.2%,耐用消费品价格下降2.7%。

PPI环比时隔五个月再次上涨,政策效力正在工业品价格端逐渐显现。内需方面,受益于一揽子政策对预期的改善,水泥、有色金属、钢材等工业产品价格均环比上涨。

数据来源:Wind

风险提示:以上数据仅供参考,不能视为建议或推荐,以及购买或销售任何证券的要约或邀请,也不能视为采纳任何投资策略建议。本材料以公开信息、来自其它具有可信度的第三方的信息为基础。但是,并不保证这些信息的完全可靠。所有的观点和看法基于材料撰写当日的判断,并随时有可能在不予通知的情况下进行调整。

本文作者可以追加内容哦 !