在《存款利率进入“1”时代,怎么打理“钱袋子”?》一文中,小犀已经向大家简单的介绍了固收增强策略产品是什么。也许你要问,目前权益市场较为活跃,为什么还需要投资这类产品?

需要理解的是,理财不只要关注收益率,更要关注持有体验。比如,9·24以来大涨大跌的行情中,很多人已经明白择时的困难,因为找不到买点,不仅无法获得权益市场的红利,甚至可能因心态、个人的资金安排等错过较多的收益。

所以接下来我们要讨论,一是为什么当前市场环境仍然适合投资固收增强策略产品,以及如何选择符合当下市场环境的这类产品?

当前适合买吗?

在投资中,我们常常会听到一个词“跷跷板效应”,简单来说就是指股票和债券在不同的市场环境下呈现出此消彼长的走势。比如,在“9·24”行情之后,A股市场热情高涨,而国内债市则出现了一定回调。11月,国内股市在充分上涨后暂时休整,国内债市则在11月出现修复回暖行情。

以过去十年的中债-综合全价(总值)指数与沪深300指数收益率为例——可以看到,中债综合全价(总值)指数与沪深300指数在2014-2016年都呈现较为明显的趋同走势。可到了2017-2023年,除2019年,绝大多数年份中债-综合全价(总值)指数与沪深300指数收益率呈现出了相反的趋势。

各自相反的走势,恰恰使配置股债资产的基金可以通过分散、多元的资产组合,降低单一资产类别对整体投资组合的影响,平滑组合的波动,带来相对稳定的收益。

当前股市依然交投活跃。自“9·24”以来,政策逐渐发力,内需复苏可期。虽然也有所回调,但近期重磅会议重新给予了市场对未来的预期,比如明确对地方债务、银行体系、房地产市场的支持;加杠杆的意愿等,对经济、消费预期起到了改善作用,而也可能将间接提振相关行业乃至整个A股的估值。

而债市在经过短暂的回调,逐渐企稳。总结来看,宏观经济政策基调或将更加积极,货币政策基调边际宽松,整体环境对债券市场或更有利。

总体而言,在权益市场的分歧较大时进行两手准备,一方面在债市下跌之后固收产品再次迎来了配置机会。另一方面,利用一定比例的资金进行股票配置,在改善持有体验的同时,获取一定的持有收益,这就是固收增强策略产品能在当下为投资者提供的一种选择。

更注重持有体验

在之前的内容中,小犀分析了很多固收增强策略产品的优势,但同时我们也应该注意到,市场的短期调整不可避免,也可能会让投资者无法长期持有。那么股债到底应该怎么分配才能有更好的体验呢?

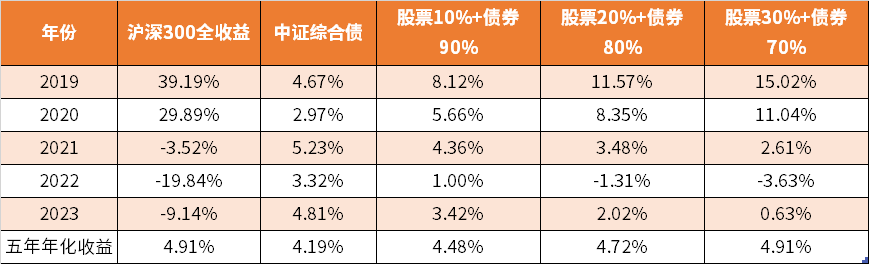

我们以“债七股三”、“债八股二”、“债九股一”分配方式,同时以沪深300全收益指数和中证综合债券指数按照不同的配比,根据wind数据,回测过去五年的收益进行比对。

注:此处的回测仅是对股债配合策略的一种直观表示,并不意味着管理人对资产走势的预测。股票比例以沪深300全收益指数为基准,债券比例以中证综合债为基准。例“债七股三”=30%沪深300全收益指数收益+70%中证综合债指数收益。

年化收益率=((1+区间回报)^(365/区间天数)-1)*100%,计算区间为2019/1/1-2023/12/31,年化收益率仅为相应基金指数的区间历史业绩的一种表现形式,不预示未来业绩表现更不是具体基金业绩的保证,年化收益不代表投资者在任何时点均可获得该水平的投资收益。

首先,在过去五年中,股市和债市各经历过一次较为明显的行情。沪深300全收益与中 证综合债过去五年的累计收益分别为4.91%和4.19%。显然,代表权益市场的沪深300全收益指数收益高于中证综合债,而且由于大涨后的回撤也非常猛烈,因此五年下来,其收益率反而与“债七股三”组合收益率趋同。

其次,“债七股三”的组合,五年中有四年获得正收益,负收益年最大也仅为3.63%,远低于沪深300全收益2022年近20%的跌幅。

而不论是“债八股二”、“债九股一”,其持有体验均较沪深300全收益有提升。同时,“债七股三”,“债八股二”与沪深300全收益指数相比复合收益率不逊色。

如何挑选适合自己的产品?

1. 了解自己的风险偏好。想要挑选合适的自己的产品,首先要了解自己的风险偏好,就像前述罗列的数据,即便是固收增强策略产品,在股债配置比例不一样的时候,所能获得收益也是不同的。

2、了解基金经理风格和产品特征。通过了解基金经理管理风格、历史业绩、季报公布的持仓等,来判断基金经理的风格、产品的特征及风险偏好。

以西部利得鑫泓增强债券为例,这是一只二级债基,债券投资比例不低于基金资产的80%,股票等权益类资产比例0-20%。管理这只产品的基金经理有两位,分别是负责权益投资部分的基金经理何奇,和负责债券投资部分的基金经理袁朔。

何奇是西部利得基金权益投资总监,擅长周期和科技,具备攻守双向能力圈;固收基金经理袁朔则擅长宏观利率则是。

近一年来,股市的波动较大,有快速下跌也有迅猛上涨,把握难度较大;而同期债市表现总体不错。西部利得鑫泓增强债券的两位基金各司其职,在债与股之间双向把握机会,利用股票仓位可以在0-20%之间灵活选择的优势,紧跟市场节奏,近一年取得了亮眼的成绩。

根据产品的定期报告显示,截至9月30日,西部利得鑫泓增强债券A近一年来的收益率达到了14.49%,而同期业绩比较基准仅为5.34%。据银河证券数据显示,西部利得鑫泓增强债券A近一年同类排名第一(1/429)。

(广告)

产品业绩及比较基准来自基金定期报告,截至2024/9/30:西部利得鑫泓增强债券(R2)成立于2020/11/19,历任基金经理:王宇、陶星言、唐煜、周平、梁晓明,现任基金经理何奇任职日期2023/11/23,袁朔任职日期2022/3/16。本基金A类2021、2022、2023年度、成立以来回报(业绩比较基准)为-1.43%(0.39%)、-8.38%(-3.57%)、-0.44%(-0.71%)、5.35%(3.59%)。业绩比较基准为“中债综合全价(总值)指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率*5%。” 何奇2020年6月加入西部利得基金,历任权益投资总监,2020年10月起任基金经理,23年9月起任公司总经理助理;袁朔自2016年3月加入西部利得基金,曾任专户投资经理,2021年10月起任公募基金经理。

基金经理在管同类产品(普通债券型基金(二级)A类)业绩及比较基准来自基金定期报告,截至2024/9/30:

西部利得稳健双利债券(R3)A类成立于2012/6/26,历任基金经理李健、闫旭、傅明笑、陶翀、张维文、韩丽楠、林静。现任基金经理袁朔任职日期2021/10/25、梁晓明任职日期2022/8/22。本基金2019、2020、2021、2022、2023年度、成立以来回报(业绩比较基准)分别为10.24%(7.57%)、25.98%(5.43%)、23.60%(4.17%)、-15.31%(0.67%)、2.71%(3.12%)、70.02%(73.35%)。业绩比较基准为“中国债券综合财富指数收益率*90%+沪深300指数收益率*10%”。

西部利得汇逸债券A(R2)成立于2017/2/4,历任基金经理韩丽楠、张维文、陈保国、周帅、易圣倩,现任基金经理糜怀清任职日期2022/9/21,周平任职日期2023/8/24,袁朔任职日期2024/2/7。本基金2019、2020、2021、2022、2023年度、成立以来回报(业绩比较基准)分别为4.05%(4.33%)、1.09%(2.54%)、2.23%(1.66%)、0.85%(-2.06%)、1.70%(0.36%)、18.25%(13.40%)。业绩比较基准为“中债总全价指数收益率*90%+沪深300指数收益率*10%”。

同类排名数据来源:银河证券2024/10/1发布,时间截至2024/9/30,其中银河排名同类标准:普通债券型基金(二级)A类。

风险提示:本文所述的“增强策略”仅表示投资决策上的选择,一般指适当配置含权资产,以期追求更高收益,并不暗示或者保证收益相较于纯债资产一定有所增强,因有含权资产故存在波动或亏损放大等风险。

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。

本产品经管理人风险等级划分规则评估其属于R2风险等级产品,适合经客户风险承受等级测评后结果为C2及以上的投资者,管理人风险等级划分规则说明详见西部利得基金官网。在代销机构申购时,应以代销机构的风险评级规则及结果为准,请关注其风险等级划分规则。投资人在投资本基金前,请务必认真阅读《基金合同》、《产品资料概要》及最新《招募说明书》等法律文件及风险揭示,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况、费率结构、各渠道收费标准及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人承诺诚实信用地管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。本产品投资范围包括港股通标的,若投资港股通标的股票,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还将承担汇率风险以及因投资环境、投资标的、市场制度、交易规则差异等带来的境外市场的特别投资风险。详见招募说明书等基金法律文件。

本文作者可以追加内容哦 !