在股票市场中,流动性是一个至关重要的概念,它如同市场的血液,维系着市场的正常运转与活力。那么,股票市场中的流动性到底是什么呢?

宏观流动性呈周期性变化,但宽松基调不变宏观流动性是指整个经济体系中货币资金的充裕程度,反映了货币的供给与需求状况,包括央行的货币政策、金融机构的资金投放以及市场上各类资金的总量等因素。对股票市场的投资而言,当宏观流动性充裕时,投资者手中有更多的资金可用于投资,融资成本降低将对企业盈利带来影响,投资者对股票未来收益预期提高。与此同时,利率的降低也有助于股票估值的扩张,投资者愿意为相同的盈利水平支付更高的价格,从而推动股票价格上涨。

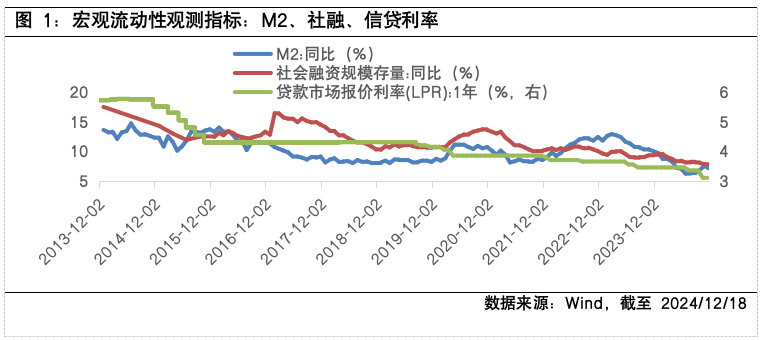

宏观流动性的观测可从量和价两个角度展开。量的维度常用的观察指标是M2和社融,而价的指标主要看利率水平。从近半年的数据看,货币的总投放量稳中有升,但结构上的调节呈现周期性变化的特征。债券市场的利率则更多受交易层面影响,近期长短期国债的收益率均大幅下行,部分反映了市场对经济前景的不确定性和未来政策的预期。信贷市场利率则体现出央行对实体经济的呵护力度,近半年贷款利率整体呈下降趋势。结构上看,重点领域信贷支持力度加大,制造业中长期贷款、高技术制造业中长期贷款、“专精特新”企业贷款、普惠小微贷款等增速较高。

微观流动性主要聚焦于股票市场自身的交易活跃程度和交易成本等特征,观测微观流动性对投资亦有极其重要的意义。如,在交易便利性与成本方面,微观流动性良好的资产能够让投资者更快速地完成交易。此外,微观流动性高的资产交易成本相对较低,在流动性好的市场,买卖价差较小。

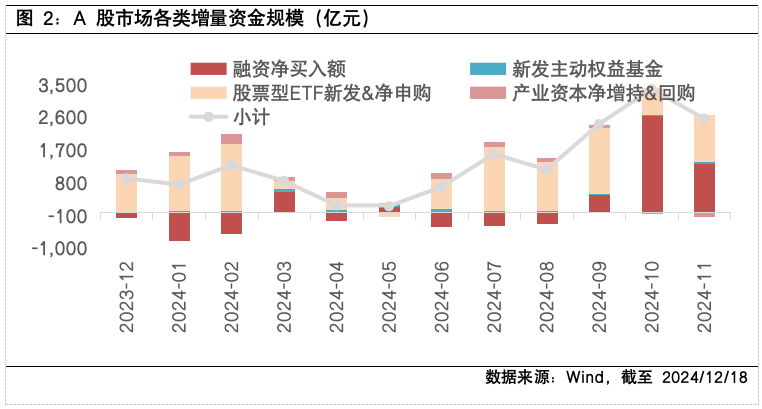

微观流动性主要从资金供给与资金需求两个角度进行探究。资金供给侧看,可重点观察主动权益基金新发规模、北向资金净流入、融资资金净流入、股票型ETF新发及净申购申购等维度;资金需求侧看,主要分为拟上市企业的IPO份额、定向增发份额、重要股东净减持份额等维度。自9.24“一行两会”新闻发布会、9.26政治局会议释放积极信号后,政策力度和节奏超预期,点燃了市场的做多热情,各路资金跑步入场,微观流动性显著改善。从结构上看,不同行业的资金流入呈现出周期性变化的特征。以股票型ETF为例,我们通过统计近半年的数据发现,在指数弱势期,银行、煤炭等高股息资产的ETF净流入规模显著高于其他资产。而在指数强势期,TMT等高景气、高弹性以及大消费等受益于政策和基本面预期改善的方向,更容易得到增量资金青睐。此外,从资金需求侧的角度看,企业IPO份额在当年呈显著收紧态势,定向增发、重要股东净减持份额则基本稳定。

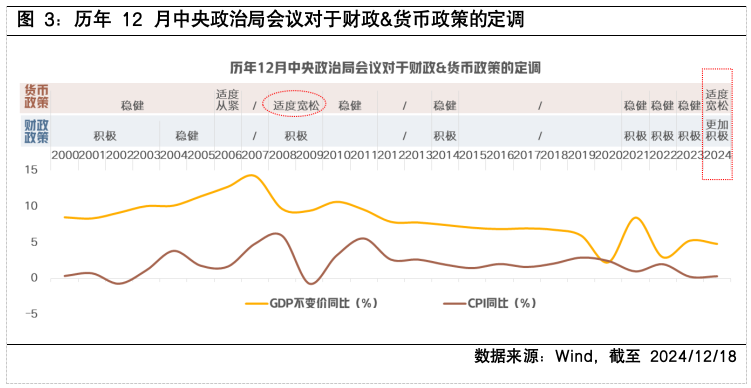

宏观流动性角度看,12月召开的中央政治局会议将明年的货币政策取向表述由“稳健”调整为“适度宽松”,故而明年的降准、降息仍具备一定空间。微观流动性角度看,历年年末都是市场资金面偏紧的时候,但随着一揽子增量政策的密集出台与有效实施,社会预期和市场信心正在逐步回升,今年年末相较往年则表现出“淡季不淡”的特征。而历年年初则是市场资金相对充沛的时候,相信伴随长期资金的入市,微观流动性仍具备边际提升空间。

了解更多

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !