2024年即将开启个位数倒计时,市场依旧维持震荡拉锯行情。

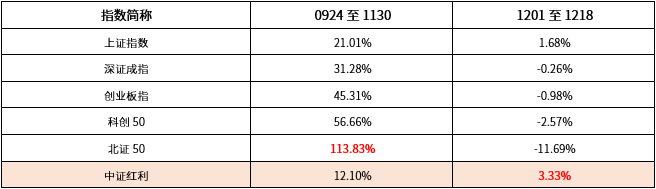

自924政策“大礼包”官宣以来,A股市场走出一波势如破竹的普涨行情,沪指一度6个交易日大涨800点,创业板与科创板在科技浪潮下也大展风采,北证50指数更实现翻倍式增长。与此形成鲜明对比的是,红利资产在此期间表现略显疲软,截至11月底,中证红利指数在宽基指数中表现较弱,以公用事业、银行、煤炭为代表的高股息行业表现也位居涨幅榜末尾。

9月24日至今A股部分宽基指数表现

数据来源:万得信息,数据截取时间:20240924至20241130;20241201至20241218,指数历史业绩不预示未来表现,也不代表具体基金产品表现。

不过在A股最不缺的就是变化,轮动与博弈无时无刻不在发生。进入12月,市场在震荡中再度分化,高股息资产持续走强,红利策略似乎正在卷土重来。

数据显示,截至12月17日,全市场一共有58只红利主题ETF,合计规模达到1053.63亿元,不仅迭创新高,而且突破千亿大关。(来源:券商中国)

岁末年初之时,红利策略再度走强原因可能有三个:

首先,10年期国债的收益率在进入12月后一路走低,接连突破2%、1.8%大关,达到历史低点,同时股权风险溢价处于标准差的一倍到二倍之间。当前相比于债券而言,权益类资产的配置价值有所提升。在“资产荒”格局下,兼具较低波动和收益较稳定特征的红利资产再次回到聚光灯下。

其次,海外风险事件频发,不确定性仍然较高。对于年末有避险需求以及追求稳定回报的资金而言,配置高股息板块的需求或将难以逆转。

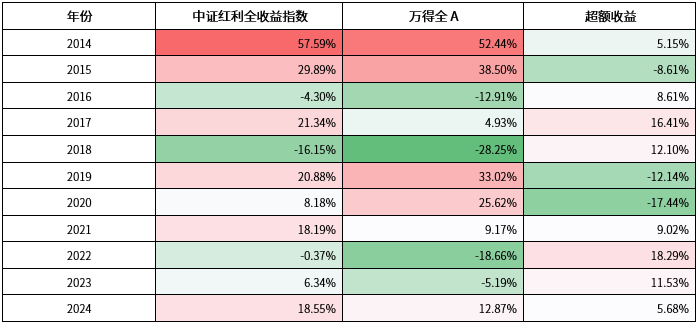

最后,从红利策略的核心驱动力出发,高股息公司普遍具备业绩稳、高分红、低估值特征,是合理估值下的高质量投资标的。从近10年市场表现来看,以中证红利指数为代表的高股息策略跑赢万得全A的占比达到70%,用实力演绎了穿越牛熊。美联储和华尔街优秀投资机构顾问——杰里米·西格尔也曾在《投资者的未来》一书中提出:股息率越高,投资者弥补他们所需要的损失的时间越短。因此红利策略在长期投资的计划中依然占重要地位。

数据来源:万得信息,统计区间2014.01.01-2024.12.18。指数历史业绩不预示未来表现,也不代表具体基金产品表现。

此外,从交易拥挤度上看,此前红了三年的红利策略拥挤度已经从历史高点回落到中枢水平,配置优势再度显现。

近期,关于红利资产的利好政策也是一波接一波。

12月17日,国务院国资委印发了《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》(以下简称《意见》),其中特别指出引导控股上市公司牢固树立投资者回报意识,增加现金分红频次、优化现金分红节奏、提高现金分红比例。

12月17日,中国结算公告,为加大上市公司分红激励力度,推动增强投资者回报,自2025年1月1日起对沪、深市场A股分红派息手续费实施减半收取的优惠措施,手续费金额超过150万元以上的部分予以免收。

回头看更早些时间,从2023年12月证监会发布《上市公司监管指引第3号——上市公司现金分红》开始,到今年新“国九条”明确了“强化上市公司现金分红监管”,再到10月股票回购增持再贷款政策正式落地,红利资产的逻辑一次次被强化。

展望2025年,在低利率和“资产荒”背景下,投资者对于“确定性”的追求或难以发生扭转,高股息板块符合长期价值投资取向。从更长远的资产配置角度出发,红利策略天然具备与科技成长搭配作为杠铃策略的优势,在市场风格快速轮动中适合作为底仓配置,当前在资金的高关注度及合力下值得挖掘投资机会。

$华商红利优选混合(OTCFUND|000279)$

风险提示:以上观点不代表投资建议,市场有风险,基金投资需谨慎。本基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金经理以往的业绩不构成新发基金业绩表现的保证。投资者购买基金时,请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。敬请投资者选择符合风险承受能力、投资目标的产品。

本文作者可以追加内容哦 !