01 核心观点

本周国内权益市场缩量震荡,经济数据尚未兑现增量政策驱动的市场预期,投资者风险偏好较前期收敛。国内方面,11月经济数据出炉,社零数据受“双十一”提前促销影响低于预期,房地产销售虽同比转正,但投资端未见好转,1年期国债利率下破1%;政策方面,国资委将市值管理成效纳入央企负责人考核。海外市场方面,美联储预期内降息25bp,但鲍威尔的鹰派言论暗示2025年降息幅度可能降至50BPs;此外,当选总统特朗普反对国会两党已大致达成协议的短期支出法案,使联邦政府面临停摆风险,道琼斯指数罕见十连跌,美元指数上升,人民币汇率短期承压。

短期建议对国内权益仍维持中性,保持均衡配置。行业配置上,关注具有较强业绩支撑、低估值的大盘价值股,兼顾避险属性较强的黄金、军工和粮食能源等板块。一方面,短期政策再度大幅加码的空间有限、经济数据短期弹性有限,业绩稳定、估值相对较低的行业配置价值凸显,在无风险利率下降的背景下,红利资产的配置价值凸显。另一方面,对短期仍有政策持续催化的行业,在回调到支撑位后可适当增配,如自主可控和基建链等,地产在短期的进一步催化有限,仍需维持观望。此外,适当增配黄金、军工和粮食能源等防御型资产,以应对全球地缘政治形势日趋复杂带来的各种“意外情形”。

02 市场回溯

A股:上周公布11月财政数据显示广义财政支出力度加大,财政收入降幅继续收窄;11月经济数据显示供给端表现强劲,房地产开发投资同比降幅收窄,基建投资、制造业投资仍处高位,验证前期政策落地见效。另一方面,11月社零增速不及预期,回到9月本轮回暖启动时的3%水平;11月部分行业电力消费呈现积极变化,但受去年高基数等因素影响,单月用电量同比增速弱于去年同期。海外方面,周三美联储如期降息25个基点,但美联储在利率前景方面转鹰,25年降息预期次数从4次下降至2次,引发股市大跌;上周五公布的PCE意外低于预期,或影响后续降息决策。

本周A股市场缩量回调,日均成交额回落至1.52万亿元,沪深300、上证指数、创业板指和国证2000分别下跌0.14%、0.70%、1.15%和1.70%。

风格方面,成长>金融>周期>消费。行业方面,上周各行业涨跌不一。科技成长方向,消息面上苹果正与腾讯、字节洽谈在中国推出人工智能功能,通信和电子分别收涨4.3%和3.6%,国防军工、电力设备和传媒分别下跌0.8%、2.1%和4.2%。金融地产板块,银行上涨0.8%,房地产和非银金融分别下跌1.7%和4.8%。周期方向,各板块普跌,公用事业下跌0.5%,有色金属、煤炭和建筑材料分别下跌3.1%、3.1%和4.7%,医药生物下跌0.9%。消费方向,前期高政策预期的板块跌幅较大,社会服务、商贸零售和轻工制造分别下跌4.3%、4.6%和5%。

海外:上周全球重要指数普跌,主要受美联储降息预期次数下降影响。美股方面,纳指、标普和道指分别下跌1.78%、1.99%和2.25%。欧洲方面,法国CAC40、德国DAX和英国富时100和周内分别下跌1.82%、2.55%和2.6%。亚太地区方面,日经225和韩国综合指数周内分别下跌1.95%和3.62%。大中华区方面,上证指数、创业板指、恒生指数和台湾加权指数分别下跌0.7%、1.15%、1.25%和2.22%。

资金面

本周美元指数上涨,人民币相对美元贬值。截至12月20日,美元指数收盘价107.84,美元指数单周上涨0.8%;美元兑离岸人民币(USDCNH)收于7.2926,离岸人民币兑美元贬值0.18%。

估值面

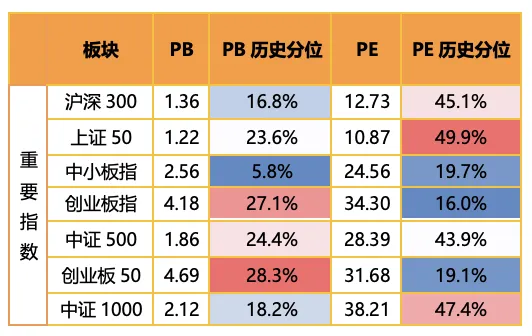

上周大盘权重指数估值变化分化。具体看,中证500估值分位数上升6.7%,上证50估值分位数上升4.3%,沪深300估值分位数上升0.8%,创业板指估值分位数下降0.2%,创业板50估值分位数下降0.4%,中小板指估值分位数下降6.2%,中证1000估值分位数下降12.1%。横向比较看,上证50、中证1000、沪深300和中证500估值分位数位于40%-50%附近的历史分位区间,中小板指、创业板指和创业板50位于15%-20%的历史分位区间。

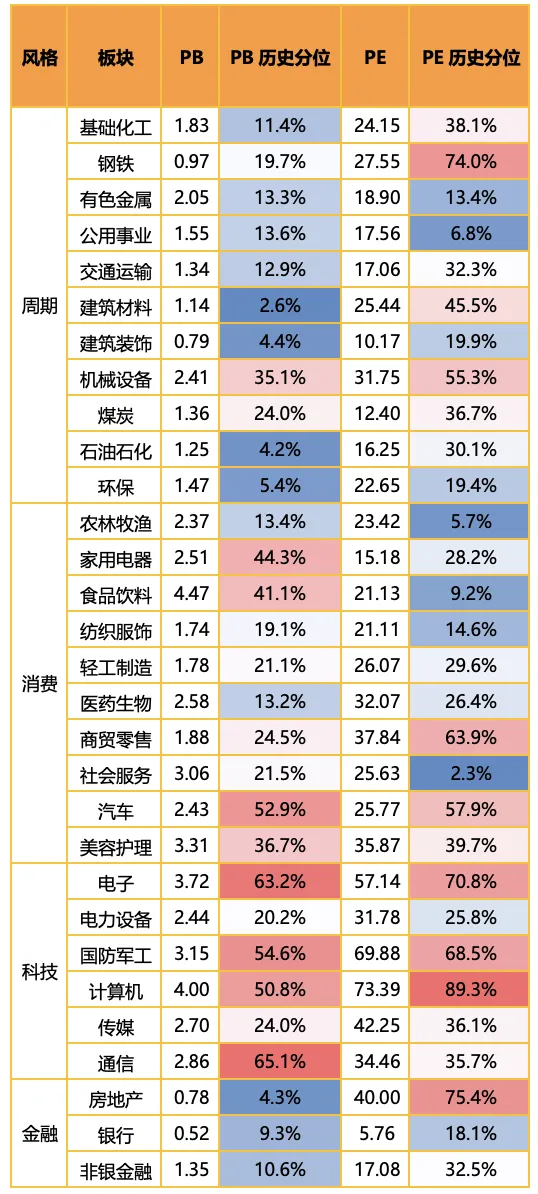

分板块来看,周期、消费、科技、金融估值水平均回落。具体来看,周期板块方面,各板块估值均回落,公用事业、钢铁和有色金属估值分位分别下降0.5%、0.6%和1.5%,交通运输、环保和建筑材料估值分位分别下降2.7%、3.0%和3.8%;消费板块方面,各板块估值均回落,食品饮料、汽车和家用电器估值分位分别下降0.8%、0.9%和1.0%,商贸零售、美容护理和轻工制造估值分位分别下降3.5%、3.9%和4.5%;科技成长板块方面,通信、电子和计算机估值分位分别上升5.0%、3.7%和0.4%,传媒和电力设备估值分位分别下降2.0%和2.4%;金融板块,银行估值分位上升0.2%,地产和非银金融估值分位分别下降1.3%、2.3%。

情绪面

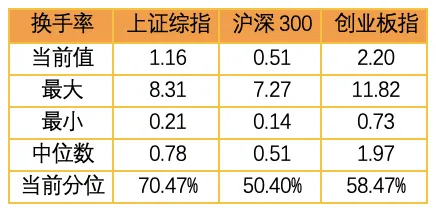

上周A股交投活跃度回落。A股日均成交额回落至1.52万亿的水平(前值1.93万亿)。沪深300、上证综指、创业板指换手率均回升,其中沪深300换手率0.51%,上证综指换手率1.16%,创业板指换手率2.2%。

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !