市场表现

$杰瑞股份(SZ002353)$当前总市值340.02亿元,年初至今股价涨幅20.24%

公司简介

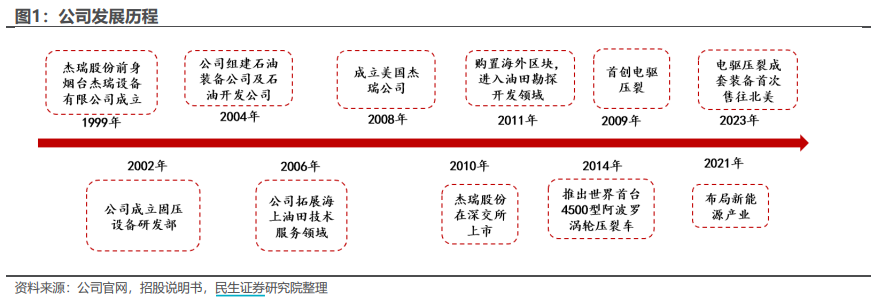

民营油服设备龙头,业务范围不断拓展。杰瑞股份是国内领先的油田专用设备制造商与油田服务提供商,业务范围涵盖高端装备制造、油气工程及油气田技术服务、环境治理、新能源领域。

流通股东

截止2024年9月,新进股东2家,增持股东2家,减持股东2家,前十大流通股东合计占比35.59%。

行业分析

1-油服行业:需求回暖,长期呈扩张趋势

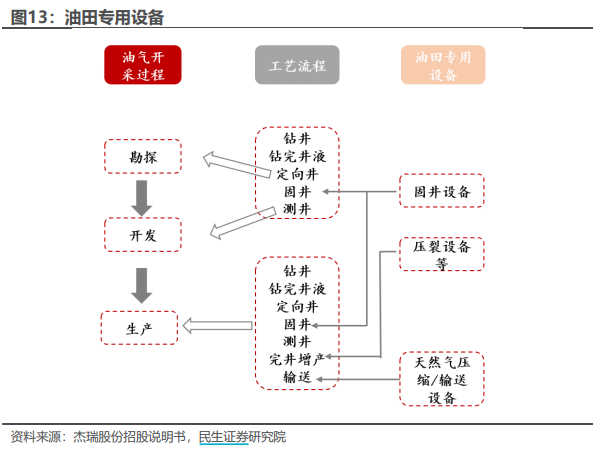

油气田勘探开发的主要流程:地质勘察—物探—钻井—录井—测井—固井—完井—射孔—采油—修井—增采—运输—加工等。

从产业链来看,油服行业上游为油气勘探与开发,涉及油气设备的生产供应商以及油服厂商;中游为油气运输环节,包括油气管材、储罐等材料以及油气储 运服务;下游则是油气炼制与销售阶段,含括了石化加工、成品销售等。

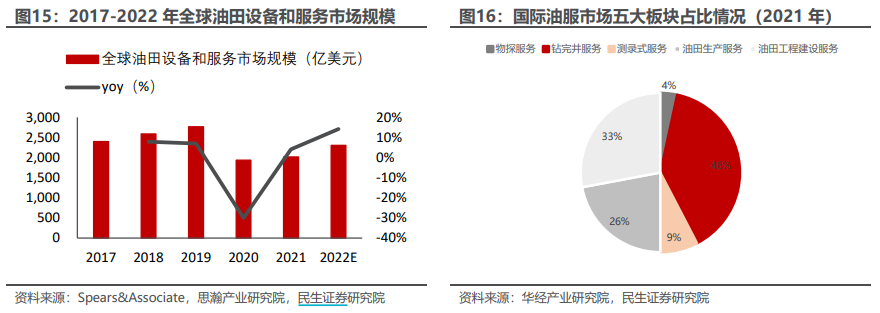

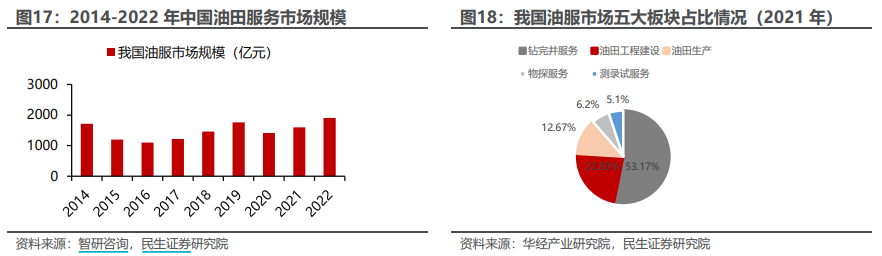

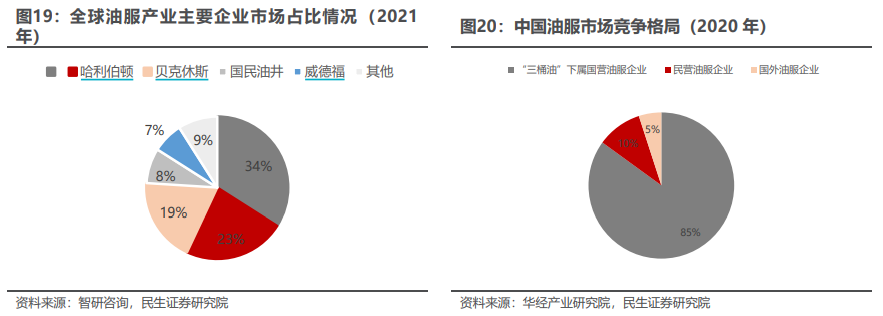

国际油服行业格局集中,CR4 超过50%。全球油服行业约有50%以上市场份额,长期被四大油服 SLB、HAL、BHI 和 WTF 占据。国内油服市场以国营为 主,民营油服企业市占率提升空间较大。随着国内油服产业国产化推进,目前国内油服行业已形成寡头垄断的竞争格局,国有企业占比进一步提高,“三桶油”下属国营油服企业合计市占率达到85%,民营油服企业市占率为10%,国外油服企业市占率为 5%。

2-油价呈高位运行态势,国际油气开发支出有望增加

2023 年,国际石油市场呈现油价地缘溢价削减但波动加剧、需求加快复苏但分化加剧、供给侧管理强化但博弈加大、市场与贸易格局加快重塑等诸多新特征。

2.1 供给端:“OPEC”减产+俄乌冲突+红海危机直接影 响原油产量及原油贸易

OPEC+延长减产推高油价,国际油价维持在中高位水平。2023 年 11 月, 包括沙特、俄罗斯、阿联酋、伊拉克在内的八个欧佩克和非欧佩克产油国宣布,将日均 220 万桶的自愿减产措施延长至 2024 年 9 月底。2024 年 9 月份,八国宣布将原定 9 月底到期的自愿减产措施延长至 11 月底。目前,OPEC 原油供应量已经较前两年下降 10%左右,截至 2024 年 8 月,OPEC 原油供应量已经降至 2737 万桶/天。产油国的持续减产防止国际石油供大于求出现产能过剩,支撑起了国际油价,石油价格稳定维持在 70 美元/桶-90 美元/桶,仍旧处于国际油价的历史相对高位。

2.2 需求端:全球经济增长背景下原油需求稳健

国际能源署(IEA)2024 年 3 月 14 日发布的月报将 2024 年全球石油需求预期上调 11 万桶/日,理由是美国经济前景更加乐观,以及船用燃料需求增加— —大量船只需要更长的路线来避开胡塞武装在红海的袭击。该机构预计 2024 年全球石油需求将增长 134 万桶/日,至 1.032 亿桶/日。 欧佩克月报上调2024 年全球经济增速至 2.8%。欧佩克 2024 年 3 月 12 日 公布的月报将2024 年全球经济增长预测从 2.7%上调至 2.8%,将 2025 年预测维持在2.9%;将 2024 年和 2025 年的全球原油需求增速分别维持为 225 万桶/ 日和 185 万桶/日。此前,OPEC+宣布减产措施延长,预计未来原油供给端增长有限,原油生产国仍有能力将原油维持在供需紧平衡的状态;叠加地缘政治冲突以及可能由此引发的供应链中断风险,这些对油价维持在高位水平形成了一定的 支撑。

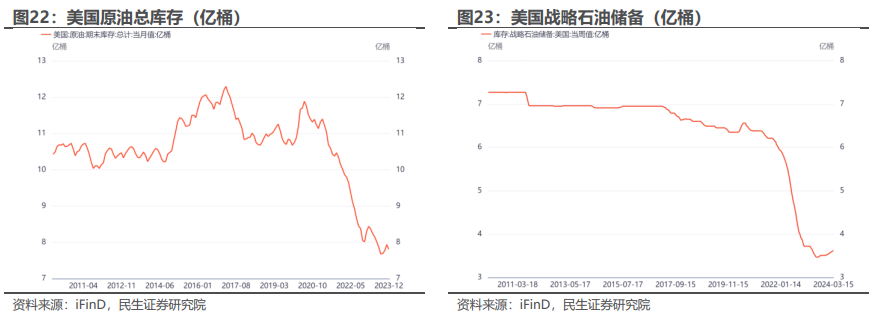

2.3 库存端:美国原油库存处于低位,补库需求显著

美国原油库存绝对值仍偏低,2021 年以来持续下滑。根据美国能源信息署 (EIA)的数据,2024 年 3 月 15 日 SPR(战略石油储备)库存为 3.62 亿桶。高峰时期,其库存在2009年 12月曾达到7.27亿桶。在过去十年的大多数时间里, SPR 原油库存都在 6 亿桶以上,当前补库需求显著。

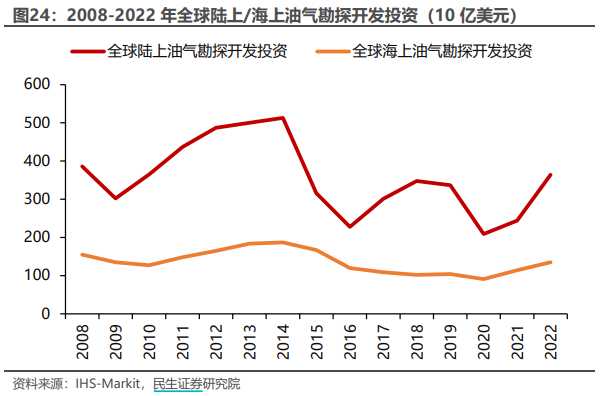

受益于油价高位运行,全球油气勘探资本开支上行。2022 年全球油气勘探开发投资支出 4993 亿美元,较 2021 年增长 1410 亿美元,同比增长 39.4%。其中陆上油气勘探开发投资增长 1200 亿美元,涨幅达到 49%,海上油气勘探开发投资增长 21 亿美元,同比增长 18.42%。

2.4 海外油服巨头盈利向上,资本开支有望上升

2020-2023 年,国际三大油服公司营业收入均呈现上升趋势:哈利伯顿营业收入由 144.45 亿美元 增长至 230.18 亿美元,CAGR 约为 16.80%;斯伦贝谢营业收入由 236.01 亿美元上升至 331.35 亿美元,CAGR 为 11.97%;贝克休斯营业收入由 207.05 亿美 元提升至 255.06 亿美元,CAGR 为 7.20%。2024 年上半年,三大油服企业营业收入继续保持增长势头,同比均实现正增长,平均增速达到了约 9%,未来油服企业经营状况有望持续向好。

3-国内市场:受益于非常规油气开发,资本开支有望上行

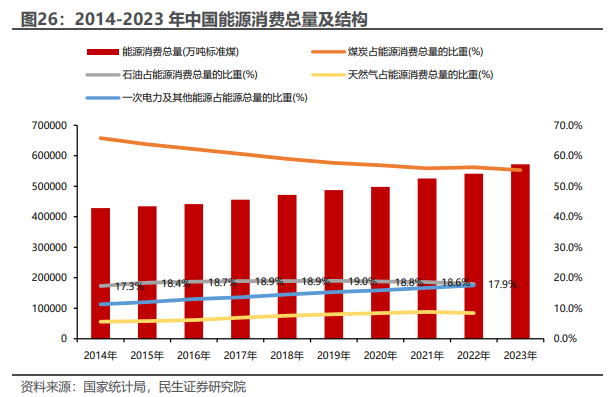

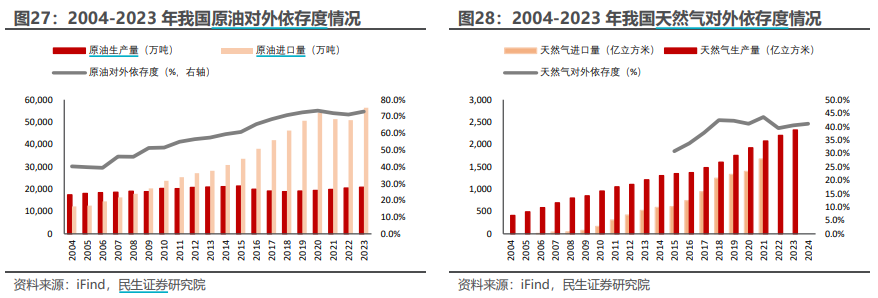

国内能源消费需求稳步增长,非煤能源占比逐步提升。我国石油、天然气进口依存度较高,发展非常规能源关乎国家能源安全问题。伴随着中国能源需求逐步提高,虽然国内原油和天然气产量有所增长,但还不足以跟上消费的增长,进口需求依然旺盛,发展非常规能源提高能源 自给率关乎国家能源安全。

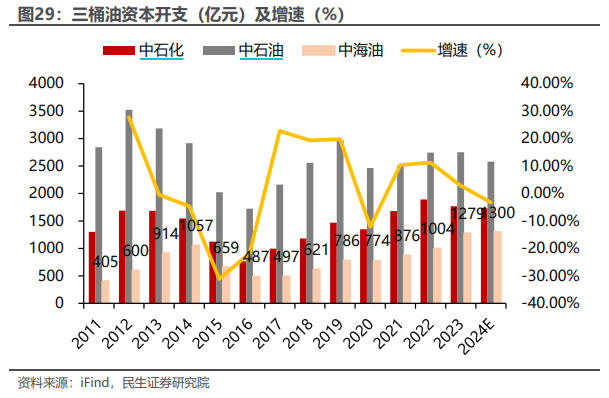

国内上游资本开支维持高位,海洋油气勘探开发有望成为重点。“七年行动 计划”公布之后,国内石油企业纷纷公布并实施了自身的油气资本开支计划, 2023年中国石油、中国石化、中国海洋石油总资本开支分别为2753亿元、1768 亿元、1279 亿元,均处于历史较高水平。其中,中海油发布的《2023 年战略展望》中提到 2023 年的资本支出预算总额为 1000-1100 亿元,相比 2022 年的 900-1000 亿元资本开支预算有所增加,其中,勘探、开发、生产资本化和其他资本支出预计分别占资本支出预算总额的 18%、59%、21%和 2%;根据同花顺数据显示,2023 年中海油实际资本开支为 1279 亿元,超过年初的预算。 2024 年三桶油资本开支规划出现分歧,中石油、中石化和中海油预计资本 开支分别为 2580 亿元、1730 亿元和 1250-1350 亿元。中石油和中石化同比下 降 173 亿元、38 亿元,中海油按照预算平均值计算同比增加 21 亿元;同时 2023 年海洋原油产量突破 6200 万吨,yoy+370 万吨,占全国原油增量比例达 87%;同时中海油 23 年实际资本开支为 1296 亿元,超年初 1000-1100 亿元的预算, 说明海洋油气勘探开发有望成为未来重点。

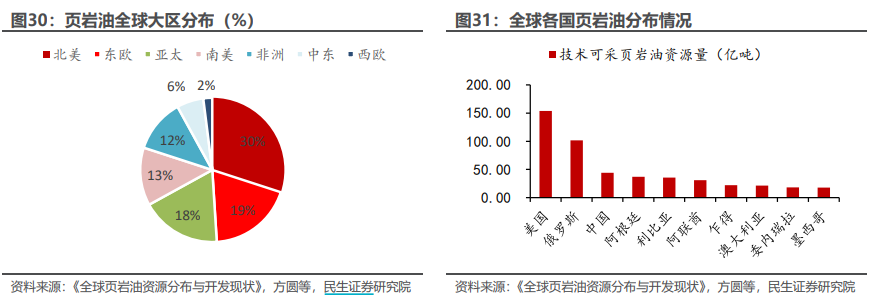

我国页岩油资源丰富,页岩油有望成为能源消费增量。根据美国能源信息署 (EIA)和美国先进资源国际公司,截至 2017 年底,全球页岩油地质资源总量 9368.35 亿吨,其中技术可采资源量为 618.47 亿吨,其中超过20%分布在北美地区。美国页岩油资源量占比较高的原因主要是勘查程度较高,远高于世界其他各国,随着页岩油开发的兴起,其他国家的技术可采资源量将有大幅上升。排名第二的国家是俄罗斯,技术可采资源量 101.77 亿吨,约占全球 14%;中国排名全球第三,技术可采资源量 43.93 亿吨,约占全球的 6%。

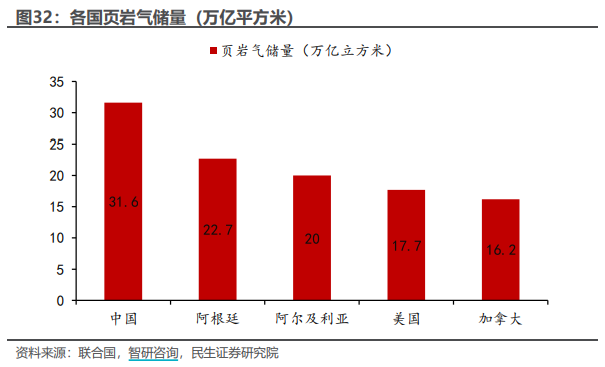

我国在页岩气地质资源丰富,储量位居世界第一。联合国贸易和发展会议 2018 年 5 月发布的报告显示,中国的页岩气储量排名全球第一(31.6 万亿立方 米),其次分别为阿根廷(22.7 万亿立方米)、阿尔及利亚(20 万亿立方米)、美国 (17.7 万亿立方米)和加拿大(16.2 万亿立方米)。从国内最新统计数据来看,根据 中国自然资源部发布的《中国矿产资源报告 2019》显示,中国埋深在 4500 米以内的页岩气地质资源量为 122 万亿立方米,可采资源量 22 万亿立方米,探明储量在 18 年突破 1 万亿立方米,探明率仍仅有 4.79%。

4-海外市场:存量替换周期在即,北美电驱压裂加速替代

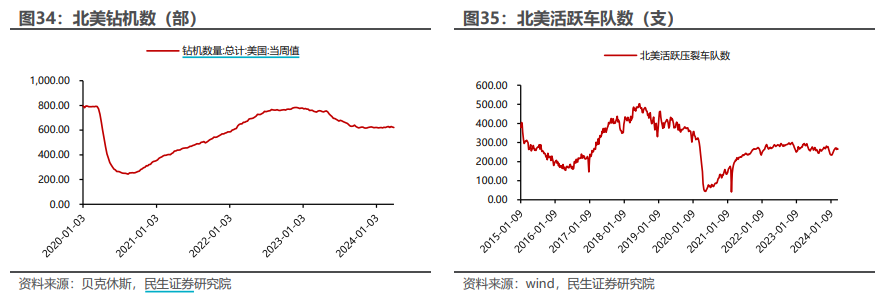

北美油服景气度提升,驱动更新替换周期加速北美活跃钻机数和活跃压裂车队维持高位,油服景气度持续提升。根据美国贝克休斯公司数据,2022 年以来美国石油和天然气钻机数量维持高位,2024 年日均 600+部。根据 wind 数据,截至 2024 年 3 月 22 日北美活跃压裂车队数量为 265 支,活跃压裂车队数呈上升趋势,反映出当前北美油服行业景气度高。

北美存量压裂设备进入更新替换周期,设备替换需求逐渐抬升。根据杰瑞股份投资者关系活动记录表,美国存量市场有 2400 万水马力压裂设备,大约 1 万 台设备,其中仅 7%-8%为新型涡轮压裂及电驱压裂设备,从传统柴驱设备向新能源大功率涡轮压裂设备及电驱压裂设备过渡的市场空间巨大。

财务指标

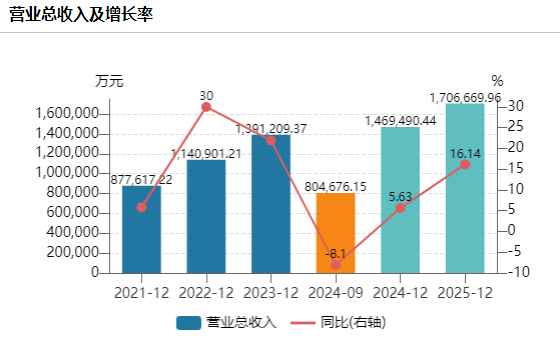

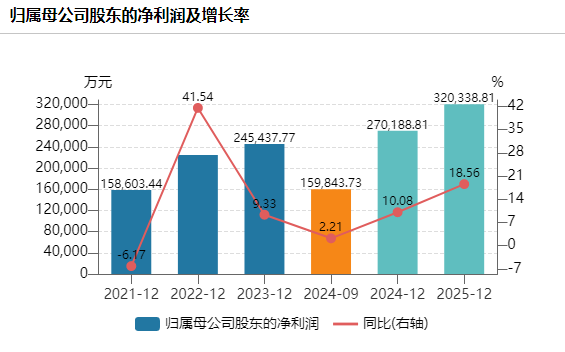

2024年前三季度实现营收80.5亿元,同比-8.1%,主要系去年同期油气工程服务大额订单执行,确认收入同比下滑;经营性现金流净额大幅提升:2024前三季度经营性现金流净额14.7亿元(2023年同期为-7.8亿元),同比+288%,主要系公司持续加强现金流管理,应收票据集中到期、使用票据结算方式增加、海外收入占比提升等均产生积极影响。

合同负债大幅增长:前三季度合同负债14.9亿元,较年初增加99%,主要系收到新增订单客户预付款增加。

国内龙头地位稳固,大海外市场战略屡获突破,海外业务收入占比提升至48%国内:能源安全战略驱动非常规油气资源开发。2024年公司电驱成套压裂设备助力山西最大规模煤岩气井场开发,获客户高度认可,为后续业务开展产生积极影响。今年6月成功中标中石油2024年电驱压裂设备(带量)集中采购招标项目。9月中标中石油川渝地区压裂设备整体服务项目,估算金额9199万元。

北美:实现柴驱压裂、涡轮压裂、电驱压裂、发电机组的全系列高端装备突围。上半年完成北美首套电驱压裂装备交付并在井场上应用,7月再获老客户电驱压裂设备新订单。公司在北美已有厂房基础上进行产能扩建,有望在北美旧压裂设备更新替换周期中充分受益。

中东:业务布局最全的市场。今年9月,公司斩获巴林国家石油公司22亿元天然气工程项目,中东高端油气市场拓展提速。2024年3月增资1.2亿美元建设中东装备制造基地,辐射中东、北非、东南亚地区。与伊拉克中部石油公司等初步签署开发生产合同开发曼苏里亚天然气田,若实施,有望对业绩产生积极影响。

提示:以上信息均取自市场公开资料,本文内容仅作个人研究,不构成任何投资理财建议,市场有风险,投资需谨慎!

本文作者可以追加内容哦 !