美联储降息又有新动作:12月19日,美联储召开了12月FOMC会议,决定将联邦基金利率的目标区间从4.5%至4.75%降至4.25%至4.5%。

这是2024年年内美联储第三次降息,但市场给出的反馈却不如前两次积极,各类资产价格皆出现回调。其中关键在于,虽然降息符合预期,但业内人士认为本次降息路径与幅度均显示降息节奏大幅放缓,鲍威尔发言偏鹰。基于此,权威机构调整了2025年度的美联储降息预测,幅度收窄至50BP。(观点来源:新京报,2024.12.23)

新形势之下,投资者又应如何顺应变化,调整资产配置的布局呢?

预期转变

降息周期或进入更为谨慎的阶段

市场的诡谲之处正在于实际发生的变化常在预期之外,恰如美联储降息进程常迎来意料之外的“鹰鸽转折”。

据悉,在本次FOMC例会上,美联储的“鹰派”立场超市场预期:(1)克利夫兰联储主席哈马克投票反对降息;(2)上修了2025—2026年实际GDP增速预测、下修了失业率预测;(3)大幅上修2025年PCE通胀预测至2.5%;(4)连续第三次上修长期名义中性利率至3.0%;(5)最新点阵图将2025年的降息空间下修至50bp(9月为100bp);(6)鲍威尔表示当前的利率水平正在接近中性利率水平,因此在考虑进一步调整利率水平时,需要更加谨慎。

美联储降息最新点阵图

(图片来源:万得资讯,广发证券,2024.12.21)

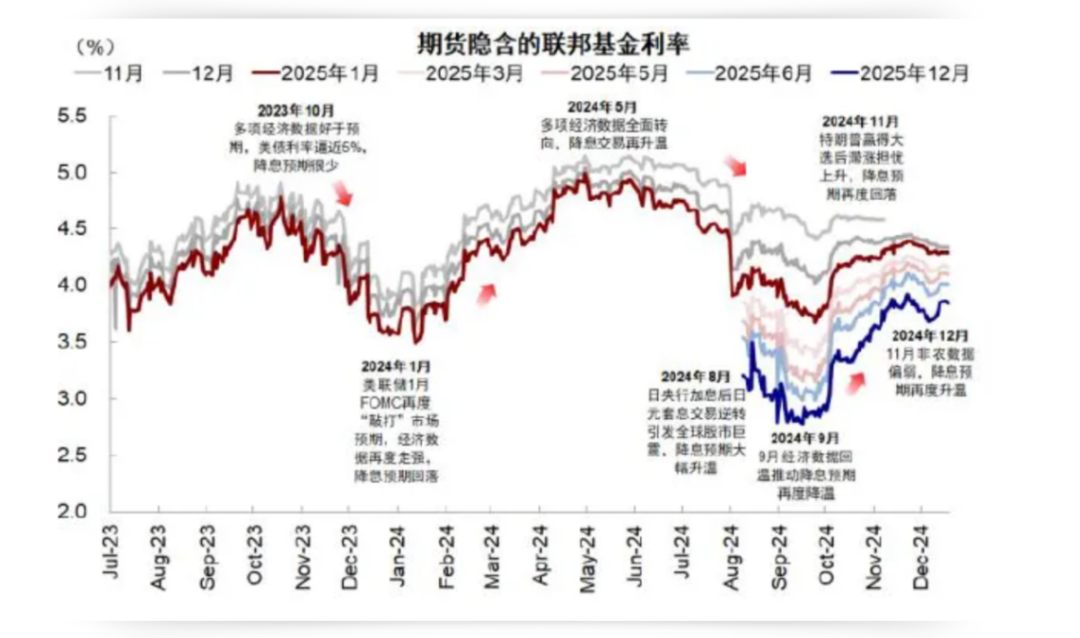

中金证券则认为,2024年以来,降息预期从一个极端向另一个极端的摇摆已经出现过多次。而2023年此时,CME利率期货预期2024年全年降息幅度高达150bp,利率将降至3.75%~4%;然而一年过去,目前利率不仅比去年底预期高了50bp,未来的降息空间也被压缩。

美联储未来降息预期幅度收窄

(数据及观点来源:万得资讯,中金公司,2024.12.23)

罗春鹏

国联安基金首席策略分析师

总体来看,经济韧性仍超联储预期,鲍威尔对通胀的容忍度亦在提高,明年降息节奏大概率趋缓。一方面,鲍威尔强调“在进一步降息之前,官员们需要看到通胀方面的更多进展”;另一方面,特朗普“对内减税+对外加关税”的政策组合很可能引发二次通胀的风险,使得降息路径面临更大的不确定性。鲍威尔透露,对于特朗普的财政、关税等可能的政策影响,目前的经济预测可能并未充分地纳入其中。

风波骤起

全球金融资产价格迎来较大波动

未来降息预期放缓使得大类资产出现明显下跌:12月18日标普500指数下跌2.95%,纳斯达克指数下跌3.56%,伦敦金现下跌2.31%;美债收益率大幅上升,10年期美债收益率上升12bp。(数据来源:万得资讯,2024.2.18)

全球多国权益资产也受此拖累,迎来了不同程度的下调:

全球权益资产周表现(2024.12.16-2024.12.20)

(图片来源:万得资讯,华福证券,2024.12.23)

而布局国内证券市场的投资者们则更为关心,如何有效开展后市的资产配置。

降息对A股形成短期干扰,国内基本面更为关键

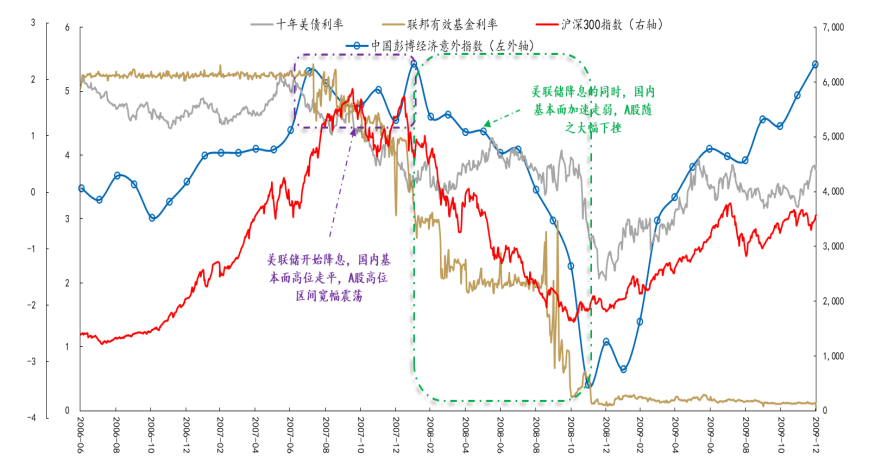

在普遍认知中,美联储降息常能有效地提升全球流动性的宽裕程度,促使增量资金流入新兴市场,从而对权益市场形成有力的支撑。实际上,海外降息进程或能在短期内影响A股交投情绪,决定后市成长态势的核心动因则落脚于国内基本面。

如国金证券分析表明,“联储降息+国内基本面修复”的框架之下,A 股市场上行概率较大。比如 2007 年 11 月至 2008 年初,美国次贷危机的“火花”若隐若现,促使美联储连续降息,其间国内基本面仍然保持韧性,体现为彭博中国经济意外指数 2008 年初进一步创新高,A 股市场在美股趋势性下跌的环境中,继续逆势上涨。

美联储降息与A股市场的演绎(对应2007、2008时期)

(图片来源:万得资讯,国金证券,2024.12.23)

随着多项稳增长政策逐步落地,积极效果开始显现,最近披露的部分经济指标回暖,如11月规模以上工业增加值同比实际增长5.4%,11月制造业投资同比增长9.3%,验证国内经济正处于复苏进程之中。在国内经济复苏背景下,美联储降息将从政策空间、基本面、流动性三个维度对A股形成利好。(数据来源:国家统计局,截至2024.11.30)

短期汇率承压,“适度宽松”定调货币政策呵护债市长远发展

美联储“鹰派降息”后美元兑离岸人民币快速突破7.3,对我国外汇造成较大压力,从短期来看或对我国宽松货币政策形成一定的掣肘,债市或迎来一定的波动风险。

而据华泰证券研究,近日政策层时隔多年重提“适度宽松”,市场降息预期明显升温,从价格、融资需求、实际利率等维度看,明年降息仍有必要性。在利率中枢下行趋势难以逆转的背景下,债券市场或是值得长期深度耕耘的沃土。据悉,当下国内债市做多情绪仍强,10y国债快速下行至接近1.7%的位置,进入震荡行情。后半周随着资金情绪回暖+央行出手干预,中短端利率债表现相对更强。

中国国债收益率曲线

(观点及图片来源:万得资讯,华泰证券,2024.12.22)

基于此,从增厚投资组合稳定性的角度出发,不妨关注以短债基金为代表的安全性资产。

国联安基金旗下的短债策略产品围绕着“稳健低波”理念进行深度耕耘,致力于中长期追求稳健向上的净值成长曲线,值得关注并持有。

罗春鹏认为,2025年美联储可能仍有2次左右的降息空间,市场可能暂时交易“紧缩”。美债利率和美元指数处于偏高水平,黄金也可能阶段承压。明年二季度以后,伴随“特朗普交易”降温,美联储下一次降息的时机也可能逐渐显现,并引发市场情绪的缓和甚至反转。

总体而言,在国内经济稳步复苏的背景之下,海外降息周期如何演绎或许仅对国内资产形成短期干扰,且程度有限。放眼远望,依托于基本面的强韧,中国资产的配置价值正在不断强化中。

他们都在看......

小联严选 | 资产配置Buff加持,均衡配置策略显现更优投资性价比

小联观察 | 政策端发力支撑债券价格冲高,固收投资主线更强调“先稳后进”

小联观察 | 政策暖风助力跨年行情,ETF布局把握成长机遇

如果觉得本文好看的话,

请在文末点一下“在看”哦~

风险提示:

基金投资有风险,选择须谨慎。本资料不作为宣传材料,亦不作为任何法律文件。本资料所提供的资讯均根据或来自可靠来源,仅供参考,不构成对读者的实质性建议。本基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩的保证。我国基金运作时间较短,不能反映市场发展的所有阶段。基金详情请认真阅读基金的招募说明书、基金合同、基金产品资料概要等法律文件。本产品由国联安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

点击下方了解国联安短债债券(A类:008108)

↓↓↓

分享、点赞、在看三连

让更多人了解

本文作者可以追加内容哦 !