大家好,我们会在「股债怎么配」这个栏目中为大家解析最新的股市、债市具有深远影响的重大事件,并为大家提供关于后市的观点、股债配置的建议。

这周一(12月23日),万得微盘股指数一度大跌超过7%,而另一侧,代表大盘股的指数沪深300却不跌反涨。

从整体来看,市场似乎出现了“市值越小,下跌越多”的现象。当天,大盘指数的上证50涨0.86%、沪深300涨0.15%,而小盘指数中证1000跌2.8%、中证2000跌4.88%。

市场如此明显的分化,让我们不禁好奇,是什么导致了明显的大小盘分化现象?这种现象是否有什么规律可言?

今天,我们为大家详细分享一下关于「大小盘轮动」相关话题,也带来本次发车的最新建议。

年末的大小盘分化,是否经常发生?

实际上,大小盘分化现象,并非只发生在今年。

在过去的10年间,每到年末,大概率都会发生比较明显的大盘、小盘分化现象。而这种现象在金融研究中也叫做年末的「日历效应」。

数据来源:wind、广发基金;数据区间:2014.12-2024.12

从上面的数据中可以看出,过去11年里,沪深300有8年上涨,占比约73%;而微盘股指数仅有4年上涨,上涨占比仅有36%。两者出现了明显分化。

这种年末的「日历效应」,其实可能是由于一些固定的因素所导致的,比如:

1. 资金面趋紧,资金更倾向于流向相对低波、偏稳健型资产;

2. 前期获利了结导致流动性收紧,一些资金流出,导致小盘股股价受到冲击;

3. 年末为年报季,为了优化持仓比例,一些管理人可能偏向于持有大盘标的。

怎么看待今年年末的大小盘轮动现象?

今年和往些年的情况也比较类似,小盘指数明显跑输了大盘指数。

具体而言,造成这样市场表现或有两大因素:

第一,政策空窗期。

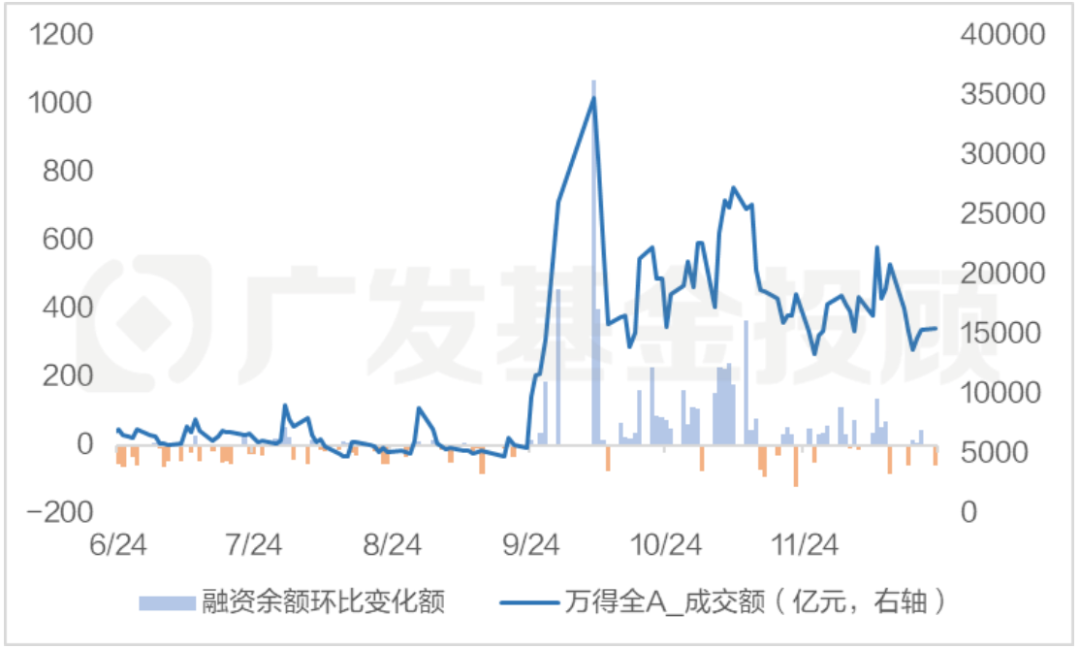

今年12月以来,基本没有太多的新增政策推出,这段时间内,无论是融资余额还是整体成交额都有下降,交易情绪也有所下降。

数据来源:wind、广发基金

从历史情况来看,一般小盘风格的持续行情,都是由高涨的交易型资金推动的,而今年由于交投活跃下降、资金流出,也导致了小盘风格出现了明显的调整。(这部分我们这周也会有一篇深度分析的文章,感兴趣的小伙伴可以持续追更)

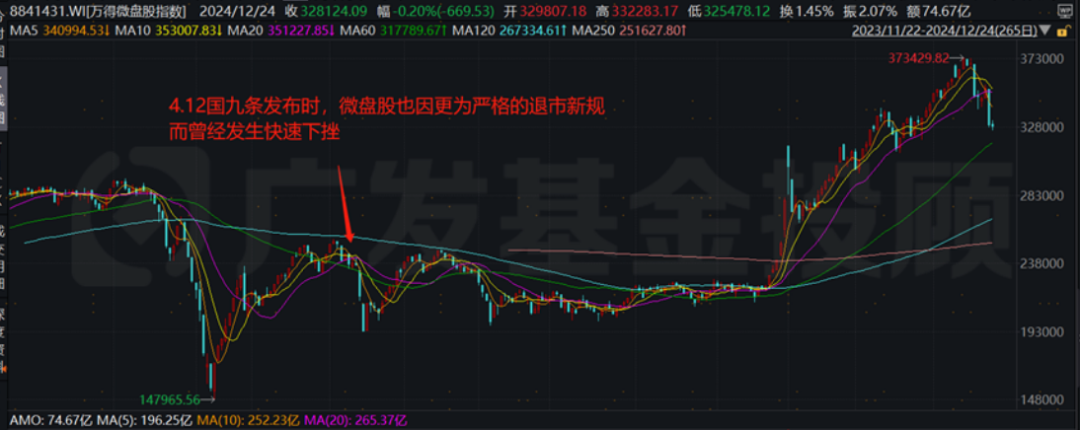

第二,政策影响。

前期国家发布了“新国九条”。其中,进一步明确了关于某些业绩较差个股的退市规定,这些企业很多市值相对较小,属于小盘股。

而新国九条将在2025年1月1日正式实施,因此大家在年末也逐渐增加了对于小盘股票风险的关注。

后续怎么看?

近期市场整体交易的主题还是「政策空窗期」。

在政策和重大消息空窗期之内,一般来说市场出现震荡的概率比较大,同时成交量和两融数据也会有所降温。

不过从长期来看,整体流动性宽松的态势还是会保持不变的。在流动性充沛的前提下,其实相对来说权益市场的风险是相对比较可控的。

从结构上来讲,正如我们刚刚所说,临近年末外加马上迎来国九条落地,建议大家还是不要过于激进,着重注意控制一些小盘标的的风险,同时可以一定程度考虑关注一些大盘、偏稳健的权益标的。

本次我们的配置建议

1建仓配置建议

目前处于政策“空窗期”,市场波动可能会加大;此外,当前市场估值情况已经处于中等略高一些的水平了,所以大家如果有大笔资金希望完成建仓,在当前我们推荐「股债均衡」的配置策略。

对于均衡型投资者,如果希望建仓,其实可以考虑使用最经典的50:50的股债配置比例(相应的,对于偏进取的投资者,权益中枢可以提升至60%;对于更偏稳健的投资者,权益中枢可以降低至40%)。

2本期发车建议

对于希望定投的投资者来说,本次我们给出0.5份定投的信号。

你可以根据你的现金流情况,确定你每次可以用于定投的基础金额,例如,你自己设定的跟车定投基础金额是10000元,那么本次就可以投入 10000*0.5=5000元。

$广发中证A500ETF联接C(OTCFUND|022425)$$广发中证A500ETF联接A(OTCFUND|022424)$$广发创业板ETF发起式联接A(OTCFUND|003765)$$广发创业板ETF发起式联接C(OTCFUND|003766)$$广发创业板ETF发起式联接E(OTCFUND|019817)$$广发科创50ETF发起式联接F(OTCFUND|021768)$$广发沪深300ETF联接C(OTCFUND|002987)$$广发沪深300ETF联接A(OTCFUND|270010)$#高息股活跃!四大行携手创新高#

风险提示:广发基金本着勤勉尽责、诚实守信、投资者利益优先的原则开展基金投顾业务,但并不保证各投顾组合一定盈利,也不保证最低收益。投资者参与基金投顾业务,存在本金亏损的风险。基金投资组合策略的风险特征与单只基金产品的风险特征存在差异。基金投顾业务项下各投资组合策略的业绩仅代表过往业绩,不预示未来的业绩表现,为其他投资者创造的收益也不构成业务表现的保证。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险。投资前请认真阅读投顾协议、策略说明书等法律文件,充分了解投顾业务详情及风险特征,选择适合自身的组合策略,投资须谨慎

本文作者可以追加内容哦 !