大家好,我是哈哈姐,也是“浪花值发车日”的领航员,每周三我会与大家分享一些我对市场的看法及投资思考,陪伴大家一起慢慢变富。

对投资者来说,最有效的工具就是多元化。但大多数投资者…….远远达不到应有的多元化程度。他们在股票上用力过猛。

—杰克·迈耶 《聪明的钱》

上周哈哈姐对用户做了一个小调研。主要问了大家三个问题:

1. 2025年你有配置海外资产的打算吗?

2. 美联储宣布12月份降息后,你更关注哪类海外资产?

3. 降息日后,美股/美债/黄金资产均有回调,目前你的配置方向是?

我们一起看看大家的想法。

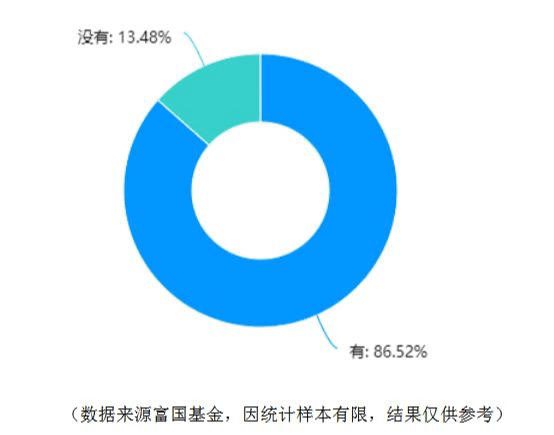

1. 群内有超过86%用户表示2025年有配置海外资产的打算。

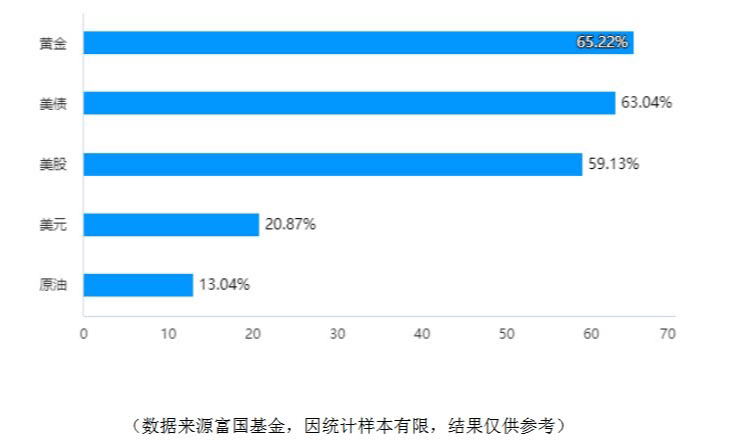

2. 近期美联储降息后,大家较为关心的三类资产分别为:黄金(65%)、美债(63%)、美股(59%)。

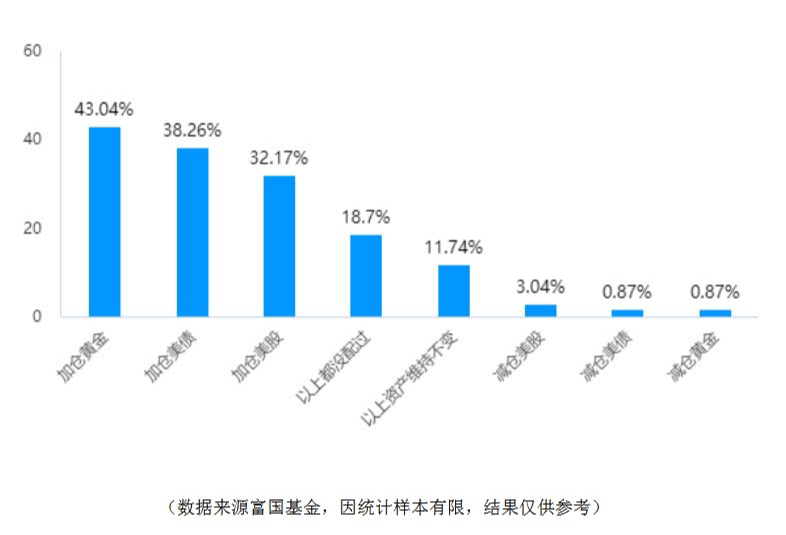

3. 降息后,黄金/美债/美股资产有所回调下,选择加仓的客户占比>按兵不动的客户>选择减仓的客户。

对于全球多元配置这个方向,我想大家是有一定共识的。

杰克·迈耶在《聪明的钱》这本书中也提到过,对投资者来说,最有效的工具就是多元化。但大多数投资者……远远达不到应有的多元化程度。他们在股票上用力过猛。

这句话细细一想,说的还真是这么个道理。

怎么才算全球资产配置?

我觉得“全球配置”起码需要满足两个条件:

1. 拥有多种资产。现金、股票、债券、大宗商品、外汇、房地产,长期来看,我们应该配置两种不同类别以上的资产。

2. 拥有来自全球各地的资产。过去我们往往把目光都局限在国内,海外资产配置不足。美国、欧洲、甚至新兴市场,都可以有所涉足,分享全球经济增长。

在上期《全球多元配置,2025年的投资共识》这篇文章中,我也提到了几种经典资产配置的模型,道理虽说都懂,但实践起来有难度。普通投资者对于怎么配?配多少?选哪几种资产?还是一头雾水。

两个经典配置模型

其中大家讨论最多的,也是最容易上手的,应该就是“恒定比例模型”了,我这里也做了一个测算,一起来看看它的效果到底好不好。

恒定模型一:国内股债配置,股4债6比例恒定。

恒定模型二:国内股债基础上,加入黄金,各自33.3%恒定。

我们会惊喜的发现,只在组合内稍加了“黄金”这一类资产,配置效果便截然不同,股债商组合无论是在收益、回撤、波动等各个维度,都远比单配国内股+债这两类资产效果要好的多。

但是“美中不足”的是,股债商组合的“回撤”较大,如果是高风险投资者还能承受,但是对于低风险的投资者来说,持有体验并不友好,会有“拿不住”的问题。

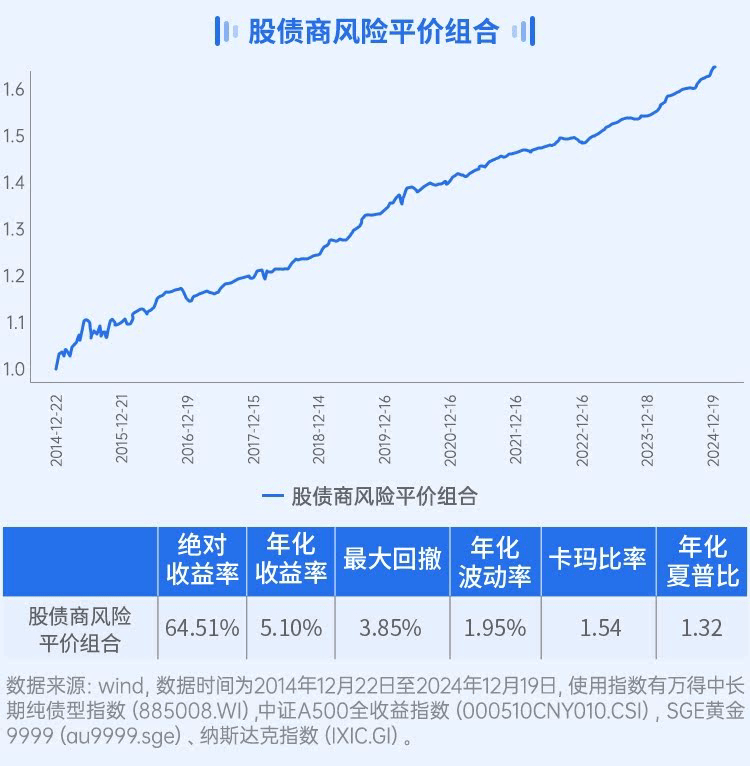

我们再来看另外一个经典配置“风险平价模型”。这个模型最大的优点是稳健低波,夏普比率高,适合“低风险稳健类”的投资者。但因为债券波动低的特点,会在组合中占有较大仓位,但缺点是在牛市的爆发力不足。

当然了,每个配置模型都有其优缺点,关键在于看哪个更适合自己。

我的实盘笔记

整体配置思路:核心股债周定投+行业卫星月定投+不定期发车

目前实盘进度(截止2024.12.25):累计投入32.6w,整体进度65.3%。

本周发车方案:

1. 核心股债配置(1500元)

满天星(股)买入:900元(自定义每份金额300元*3倍投)

稳债星(债)买入:600元(股债总金额1.5k-股0.9k)

#高息股活跃!四大行携手创新高##低空经济元年开启,eVTOL技术哪家强?##中百集团上演“地天板”,什么信号?##小米汽车与“蔚小理”启动充电网络合作##铜缆连接持续活跃,背后逻辑是什么?#

$富国中债7-10年政策性金融债ETF发起式联接C(OTCFUND|018267)$$南方中债7-10年国开行债券指数C(OTCFUND|006962)$$博时中债7-10政金债指数C(OTCFUND|017838)$

风险提示:星领航计划每期浪花值、行业打分根据市场历史数据,结合模型测算而来,数据仅供参考,不预测未来市场走势及表现。每期建议投入份数为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决定。基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

本文作者可以追加内容哦 !