#高息股持续活跃!四大行屡创新高#

在投资策略中,红利策略是主要投资现金流稳定、长期稳定分红、分红比例较高的上市公司的策略。历史数据显示,经济疲弱、利率下行、风险偏好降低和政策利好等往往构成红利策略阶段性占优的宏观环境。近期,红利风格在市场震荡期间受到更多关注。

近期市场对红利风格的关注度上升

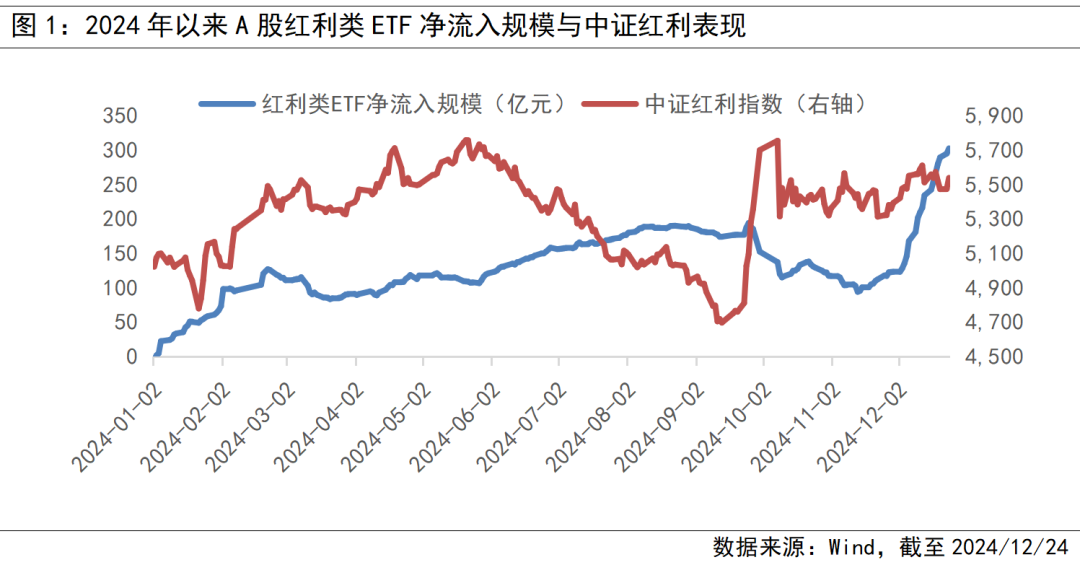

11月中旬以来,跟踪A股红利类指数的ETF资金净流入规模持续扩大,累计净流入规模超200亿元。全年来看,资金大幅净流入红利类ETF主要有三个阶段。第一个阶段是在年初A股市场回调阶段,避险情绪带动下红利资产受到资金青睐。随后在市场风险偏好回暖和企稳反弹阶段,红利类ETF资金净流入情况有所放缓,甚至出现阶段性净流出。第二个阶段在6月至9月上旬红利板块震荡回调阶段,资金呈现越跌越买的态势。第三个阶段是在11月中旬以来至今。

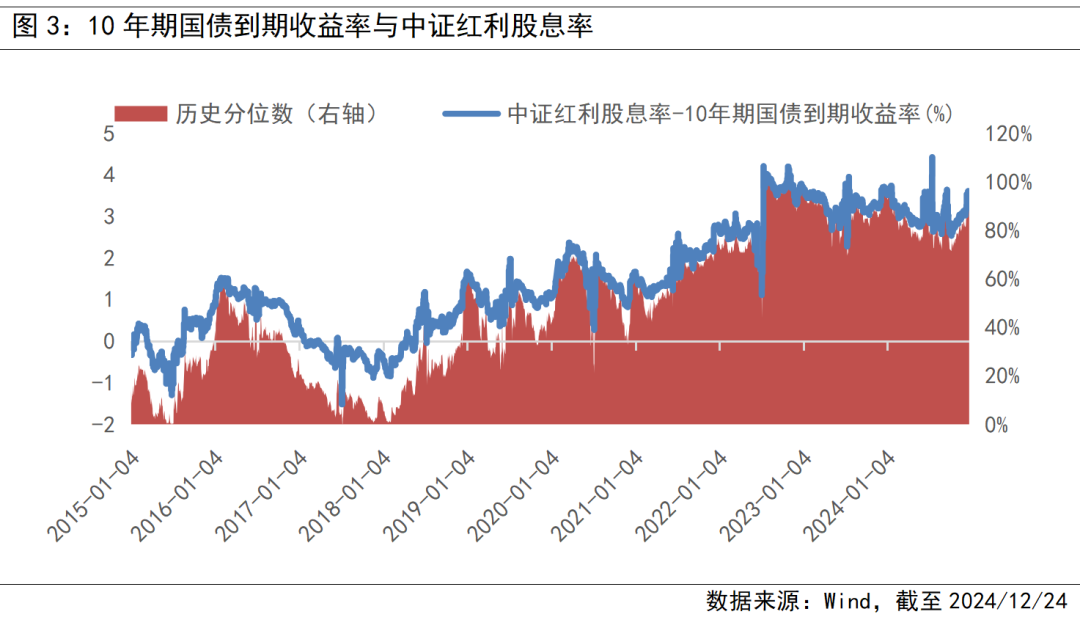

利率下行、政策支持以及险资配置是近期红利策略值得关注的核心逻辑。首先,当前宏微观基本面修复仍偏慢,在此背景下国债利率或仍将在低位运行,近期10年期国债利率已下行至低点1.72%,红利资产的股息率相较于国债利率的配置性价比进一步凸显。第二,近期出台的市值管理和分红减税等资本市场改革政策体现政策层对于分红的重视,鼓励上市公司加大分红,高股息资产的配置价值凸显。第三,岁末年初通常是险资保费收入较高的阶段,由于险资需要稳定的收益来匹配其长期负债,而高股息资产的风险收益特征与险资的风险偏好更加契合,有望继续成为险资增配的重点方向。

当前红利板块性价比突出

综合考虑资本利得和股息收益,在“9.24”反弹行情前,红利风格已演绎三年有余。但随着9.24以来宏观政策发力推动市场对经济和资本市场的信心修复,风险偏好提升,市场放量大涨,科技成长风格表现相对较好,而红利板块阶段性跑输大盘。当前,红利板块估值和交易热度已回落至合理偏低区间,近期大盘也进入了震荡修整阶段,市场情绪经历了从谨慎到乐观再到谨慎的转变,且市场对未来的预期仍存在不小分歧。在此背景下,红利风格的投资价值再次凸显。

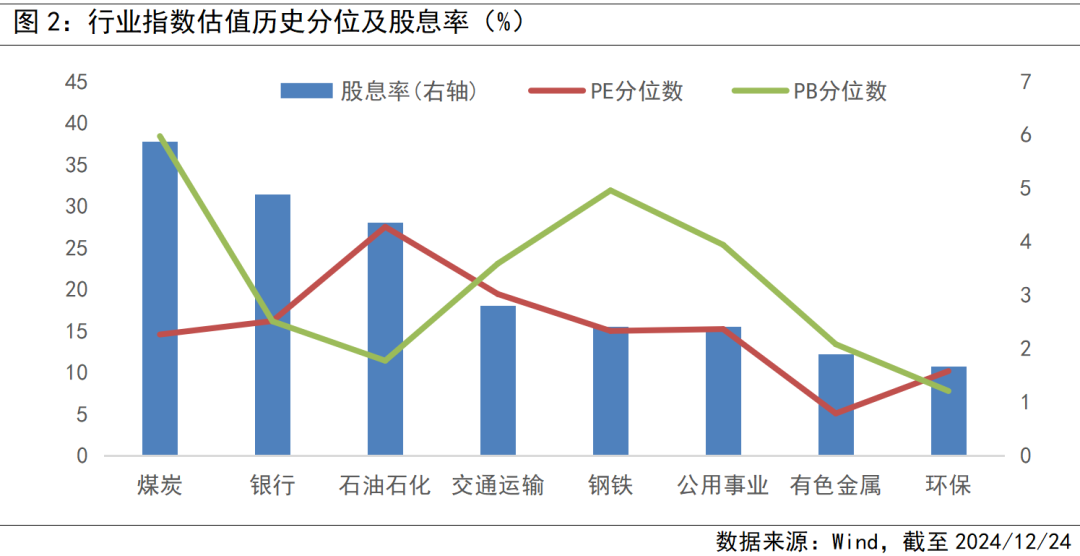

以中证红利指数作为参考,PE(TTM)估值和PB(LF)估值分别为7.5倍和0.8倍,位于2010年以来的39%分位和21%分位,可见当前红利风格绝对估值处于历史较低水平。从相对估值视角来看,中证红利相对万得全A的PE和PB估值分位分别为29%和25%,同样处于历史较低水平。从交易拥挤度来看,中证红利成交额占全A成交额的比例为3%,位于历史14%的较低水平。此外,若观察红利板块代表性行业的估值,可以发现银行、煤炭、石油石化、交运、钢铁、公用事业、有色、环保等行业估值历史分位均在1/3下方的较低水平。

2025年,红利策略或仍有持续性

展望2025年,在经济指标修复偏缓,无风险利率持续下行的宏观背景下,红利策略的逻辑仍具持续性。宏观基本面复苏面临的内需疲弱、通胀偏低、房价下跌等制约,正逐步在政策刺激下有所改善,但显著企稳回升并非一蹴而就。政策层面,12月中央政治局明确2025年的货币政策“适度宽松”,这意味着明年降息仍有空间,10年期国债到期收益率或继续下行。截至2024年12月24日,红利指数的股息率为5.11%,10年期国债到期收益率为1.72%,利差为3.39%,位于近10年90%的分位数。在不考虑股价变化的情况下,红利策略提供的基本股息收益相对无风险收益率具有明显优势,是值得投资者长期重视的配置方向。

$红利低波ETF(SZ159525)$

$央企红利ETF(SZ159332)$

$中国神华(SH601088)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !