开年第一天,股市直接崩了!

指数开盘即跳水,一路往下,顺畅无比,

三大指数午后全部跌超3%!

虽说尾盘出现抢筹资金,把大盘往上带了带,但3300点仍是毫无悬念被击穿。

个股被杀得丢盔弃甲,近4400只股票下跌,中位数跌幅-2.13%!

本来很多人都准备2025年大干一场,

万万没想到,开局就被大干一场,

第一天就开启了回本之路……

道人看了一下,

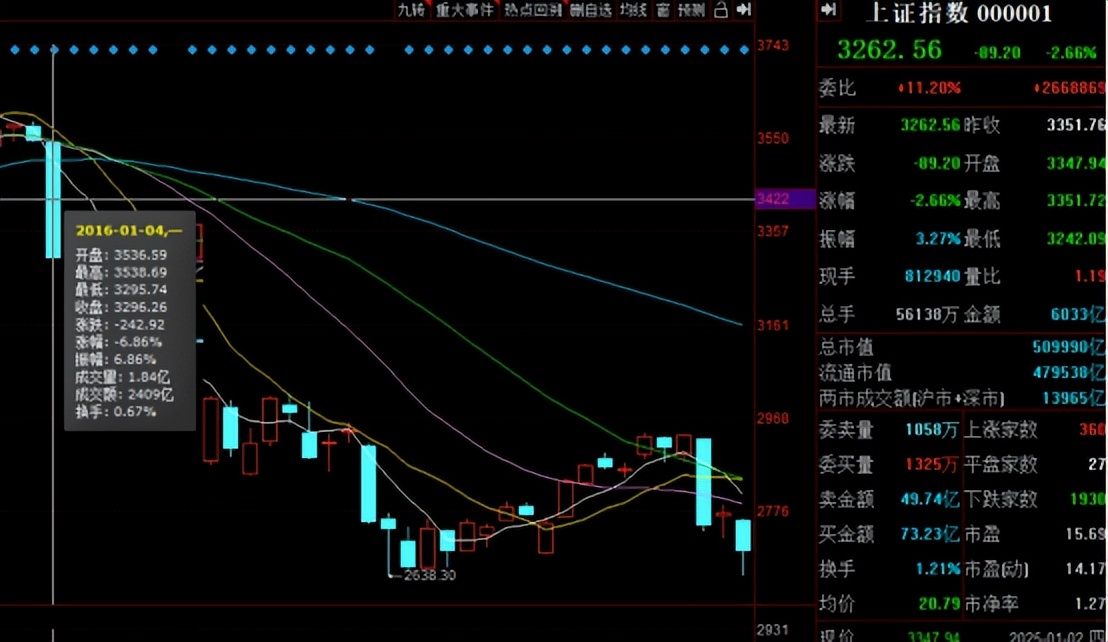

上一次A股开年这么惨,还是2016年第一个交易日。

当年开盘首日就是大盘熔断,上证指数连跌一个月,暴跌25%,直到月底才企稳。

其余十多年,开年首日多半都是涨的,

即便有跌的,大盘跌幅也从来没超过1.5%。

这波也算是见证历史了……

01

突发利空!A股直接崩了!

今天A股暴跌,很大程度上和一个利空有关:

12月PMI不及预期,引发了外资对我们经济基本面的担忧,疯狂大甩卖。

很多人可能会说,

外资每日交易数据早就不披露了,你咋知道外资在大卖?

来看A股今日资金流向,

内资净流出779亿,

这个数据乍一看挺多的,

不过放在近两个月的A股,充其量是常规偏高水平。

往前看,每日内资主力净流出700亿、800亿、甚至900亿以上的日子比比皆是。

但也没见那天像今天这样,跌得如此惨烈。

如果A股不够清晰,我们再来看港股。

今天内资(南向资金)不仅没流出,反而净流入65亿,

然而港股几大核心宽指却通通暴跌2%以上,

不是外资在卖,又会是谁?

所以,今天的暴跌大概率是外资大规模卖出导致的。

那么问题就来了:

为啥外资突然开始狂卖A股和港股?

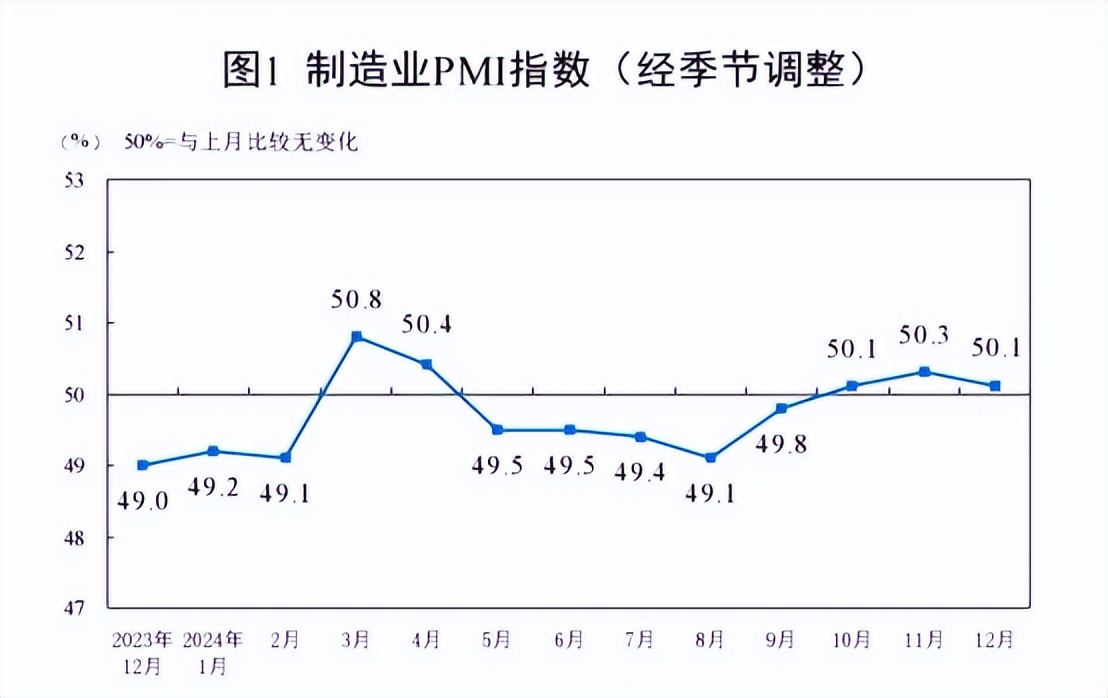

一个很重要的原因:最近公布的两份12月份PMI双双不及预期

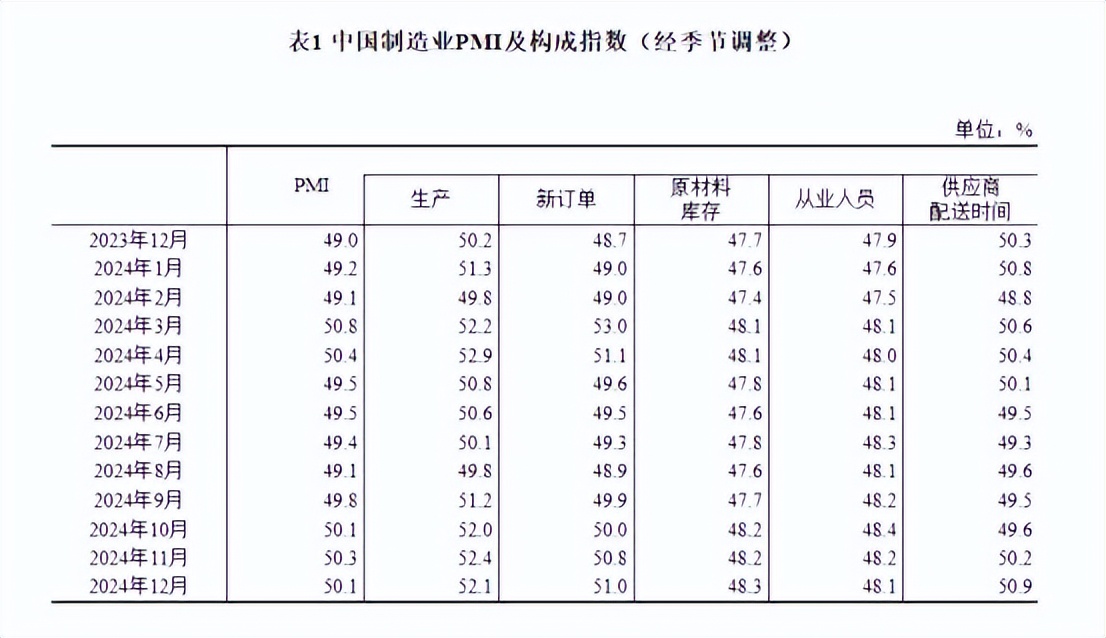

先是12月31日,国家统计局公布了12月制造业PMI:50.1

低于市场预期的50.3,比11月下降0.2个百分点,

照这个趋势再跌下去,1月制造业PMI可能就要重回收缩区间了。

从企业规模看,

大型企业PMI为50.5,比11月下降0.4个百分点,高于临界点;

中型企业PMI为50.7,比11月上升0.7个百分点,高于临界点;

小型企业PMI为48.5,比11月下降0.6个百分点,低于临界点。

小型企业问题最为严峻,不仅持续处于收缩区间,还在加速恶化。

小微企业难,其实我们日常生活中也能明显感受到。

从分类指数看,

生产指数为52.1,比11月下降0.3个百分点,严重拖累PMI数据。

这说明制造业企业在生产端的经济活动有所放缓。

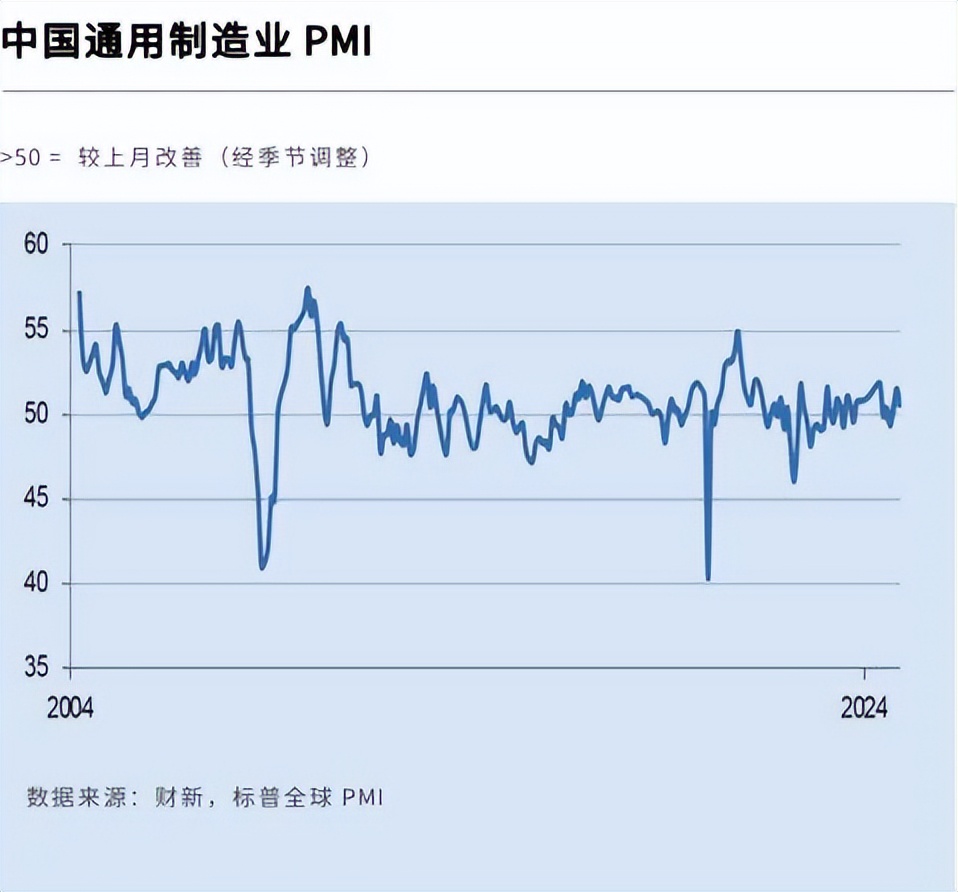

然后是今天财新发布的12月财新制造业PMI不及预期。

50.5,相比11月的51.5,跌了整整1个百分点。

财新的统计对象主要集中在东南沿海的中小企业,这些企业很大一部分都是出口型企业。

所以财新制造业PMI下滑,说明我们的出口端的确有压力了。

要知道,这里面还有一部分老外抢出口订单的加成因素在,

如果不考虑老外抢出口的因素,PMI可能就跌到50以下了。

后面随着特朗普上台,我们出口受阻,PMI压力可能会越来越大。

本来市场预期的是:

重磅政策刺激后,基本面能彻底反转,越来越好。

但从实际经济数据来看,并没有市场预想的那样一帆风顺。

而外资和内资最大的不同在于,

内资玩的是博弈,预判你的预判,想办法割散户韭菜。

外资是看数据行事,

你经济数据好,超预期,他们是真敢买,

你经济数据差,不及预期,他们卖起来也一点不含糊。

02

拉长战线,放低预期

元旦闲来无事,道人看了一下各大机构对2025年的预期,

一句话:非常乐观!

随便罗列几家,

中信证券:A股当前正站在年度级别马拉松行情的起跑线上

中信建投:2025年牛市有望从“流动性牛”逐步迈向“基本面牛”

华金证券:盈利筑顶,信用回升,慢牛方兴未艾

国盛证券:年底年初可能阶段性“股债双牛”,全年权益资产可能震荡偏上行

看到这些观点,道人其实挺无奈的。

机构的利益和立场还有我们只能唱多的特色决定了他们必须乐观,

但投资这件事,必须遵循经济规律和客观现实,实事求是。

一味地画饼、熬鸡汤,有百害而无一利。

因为实际情况并没有券商研报中那么乐观。

2025年的两头超级灰犀牛:

1、内部地产还没彻底企稳

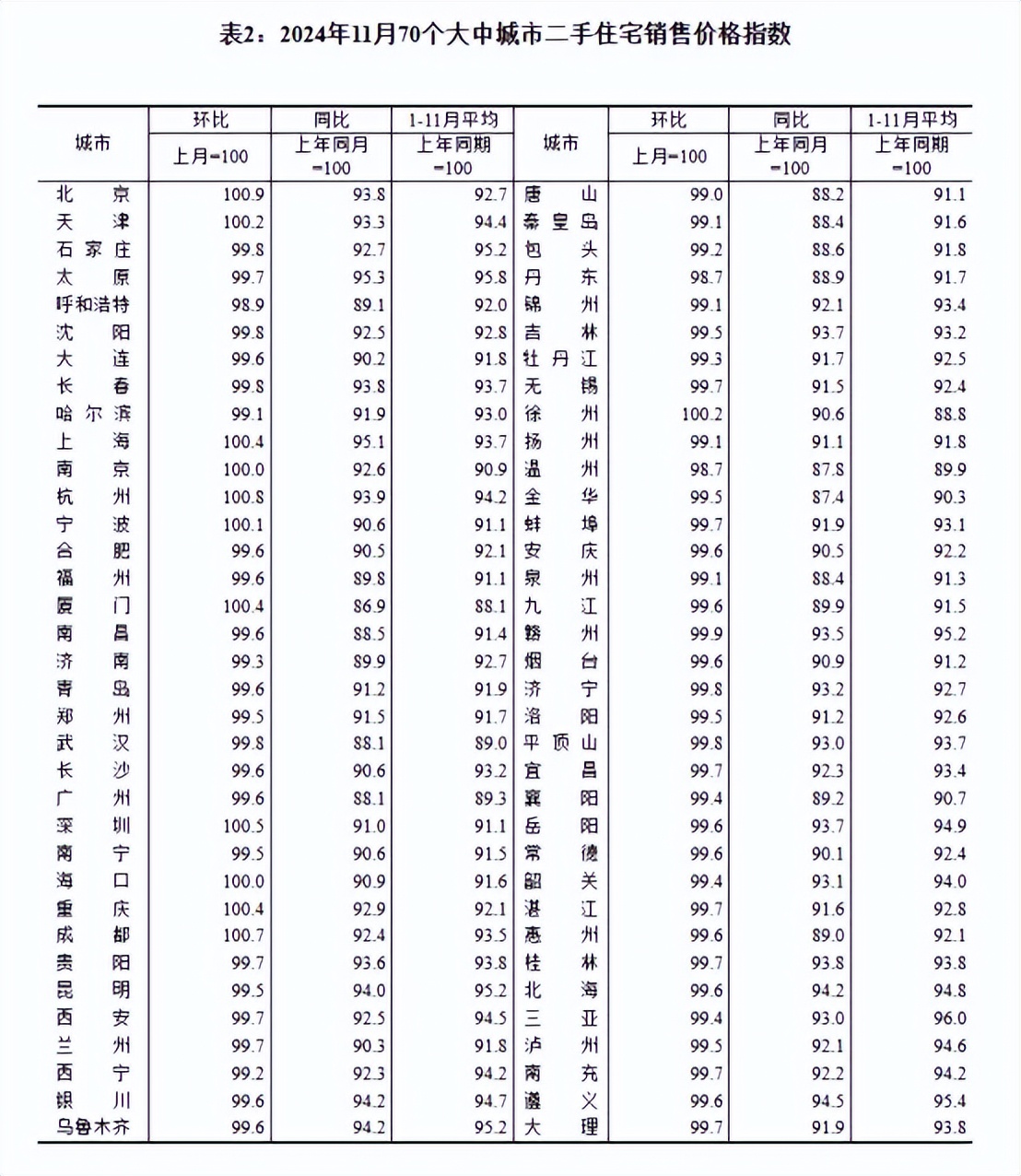

国家统计局公布的70个大中城市房价数据显示,

11月仅有12个城市环比上涨,大部分大中城市的房价还未止跌,

至于三四线及以下的小城市、小县城,房价情况恐怕更加糟糕。

至于地产多久能见底?

可以参考老美和日本。

美国楼市于2006年见顶,2011年末见底,调整时间大概是6年;

日本楼市于1991年见顶,2003年左右企稳,调整时间大概是13年。

按照老美的房价走势,楼市要在2027年才能企稳止跌,

如果我们走日本老路,楼市调整需要的时间就更久了。

2、外部特朗普上台后贸易战可能加剧

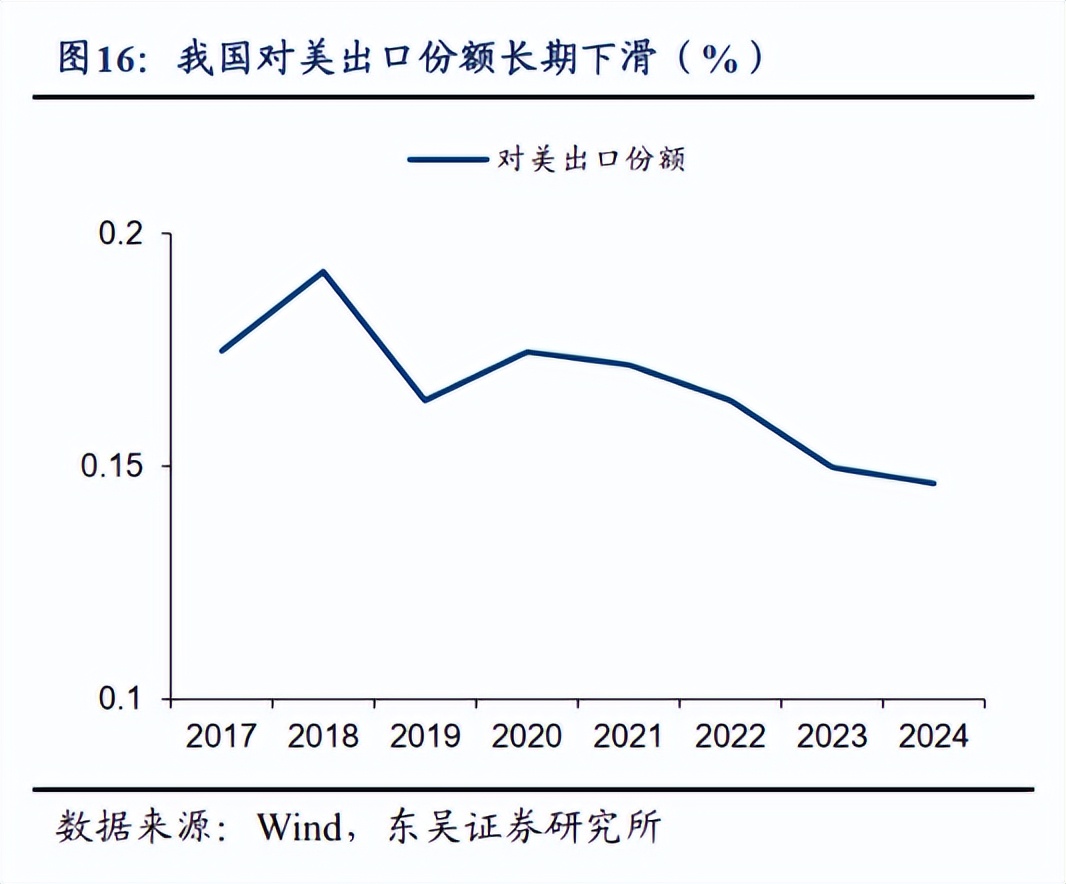

18年贸易战爆发是中美贸易间的重要转折点,

自那以后,我国对美出口份额持续下滑。

如果今年特朗普上台后,继续给中国加关税,究竟会带来怎样的冲击,还未可知。

正如道人在24年复盘市场时的灵魂发问,

这两头“牛”加一块,25年注定不会太轻松!

所以适当拉长战线,放低预期就非常关键。

当然,祸兮福之所倚。

危机背后,我们也应该看到一些被很多人忽视的重要信号。

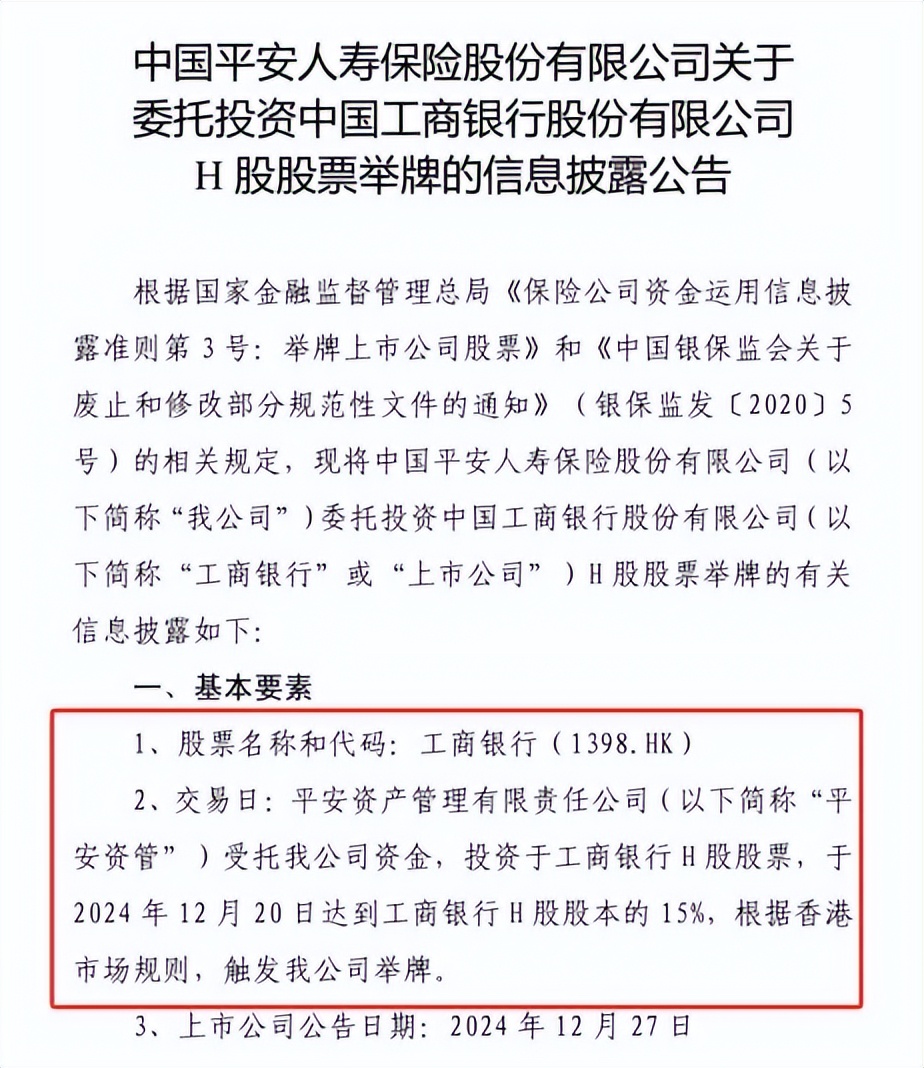

(1)险资加仓红利股和港股高股息

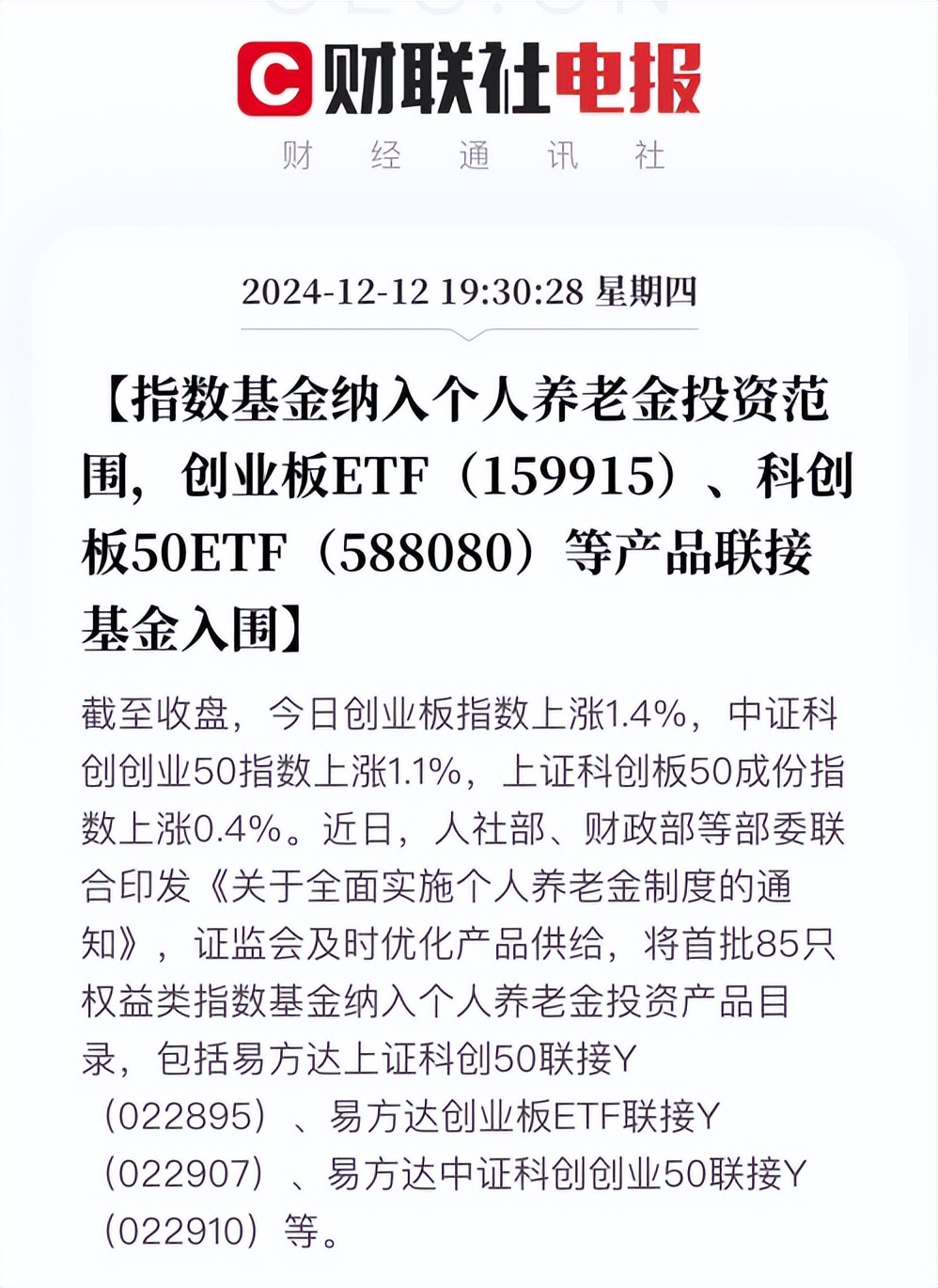

(2)个人养老金扩容

(3)互换便利持续推进

……

越来越多的“水”,正在或引导或强制性地流向股市。

而当下不太乐观的客观情况也正在不断倒逼政策发力,

越来越多的优质资产也重新开始慢慢临近击球区。

这才是我们穿越阴霾,应该重点关注的事。

$易方达蓝筹精选混合(OTCFUND|005827)$$中欧医疗健康混合A(OTCFUND|003095)$

本文作者可以追加内容哦 !