随着个人养老金账户制度全面铺开和延迟退休改革的正式启动,在养老话题日益受到关注的当下,第三支柱作为一种重要的补充养老方式,正逐渐走进大众的视野。

早在2022年11月,个人养老金制度已经开闸试点,专为个人养老金账户打造、费率更优惠的“Y份额”基金也同期面市。

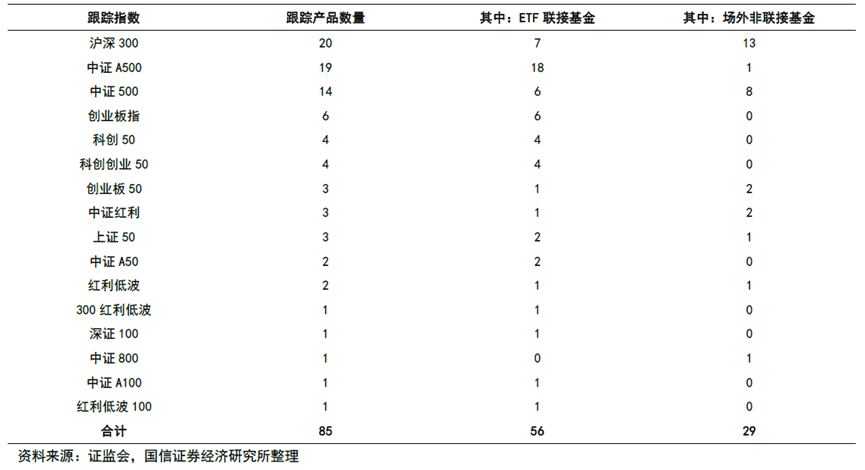

两年时光荏苒,随着个人养老金制度面向全国推行,个人养老金基金的产品类型从原有的FOF品类(目标日期型、目标风险型)再次向新领域扩容,纳入了呼声颇高的指数基金。

最新数据显示,从试点到全面推行这两年间,我国个人养老金开户人数已经突破7000万大关,可供投资的产品数量也达到了950只。(来源:人民网)而这一制度的推行,不仅在数字上取得了显著的成果,更重要的意义是在心理层面上唤醒了整个社会的养老意识。

然而,近几年来权益市场的行情波折,也让一众投资者对个人养老金基金的投资体验心生疑虑。那么,个人养老金账户的缴存还值得吗?

事实上,在为缓释未来养老负担筑牢一份坚实保障的同时,投资个人养老金本就具备以下三大不可忽视的优势。

01

关于个税“立省”的红利

根据政策:

在缴费环节,向个人养老金资金账户的缴费可以按照12000元/年的限额标准实施税前抵扣;

在投资环节,账户内的投资收益暂不征收个人所得税;

在领取环节,个人领取的个人养老金不并入综合所得,单独按照3%的税率计算缴纳个人所得税。

不难发现,从短期到长远,税优政策带来的价值是直接而深远的。其中尤为重要的是,只要在自然年度内向账户缴存了资金,即便没有购买任何产品,仅获取一个活期存款的收益率,个人也可以在该年度享受到个税的“立省”。

只要当前适用的个税税率高于未来支取时的3%,进行缴存就具有较为积极的意义。

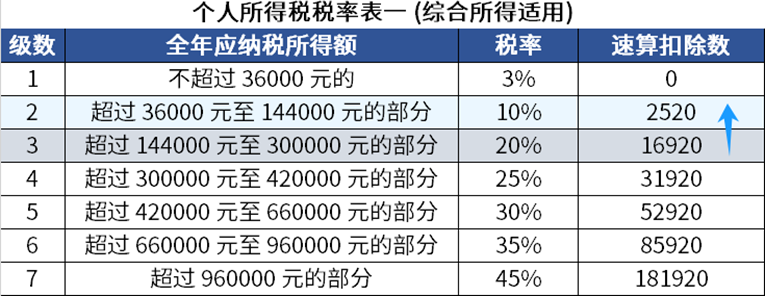

具体来看,个人养老金账户每年“立省”金额的计算方式为:缴存金额×适用的最高边际税率。

假如每年缴存金额为12000元,则每年可节税金额从360元(12000元×3%)到5400元(12000元×45%)不等。

随着时间的推移,在未来数十年间的长周期浇灌之下,这些初看似乎微不足道的节税金额,也将如同细沙汇聚成塔,涓涓流水汇成江河,逐渐积累成一笔不可忽视的财富。

02

关于纳税降档“礼包”的价值

个人养老金账户的缴存金额,类似于我们在个税APP申报的住房租金和子女教育等专项附加扣除一般,能够在税前进行抵扣。

因此在“立省”之外,当调整后的应纳税所得额降至更低的税率区间时,还能额外享受到税收降档的惊喜,仿佛是打开了一个隐藏的“礼包”。

举个例子:

打工人小A的年综合收入为30万元,扣除6万元“起征点”以及各项专项附加扣除后,应纳税所得额为146,000元,此时适用的最高边际税率为第3档的20%,速算扣除数为16,920元,其应纳税额为146,000×20%-16,920=12,280元。

如果小A缴纳了12,000元的个人养老金,那么应纳税所得额变为146,000-12,000=134,000 元,此时税率从第3档直接降到第2档10%,应纳税额为134,000×10%-2,520=10,880元,相比原来可以少纳税12,280-10,880=1,400元。

个人养老金账户的纳税降档“礼包”,不仅优化了财务规划,更有望在长周期内为投资者带来较为显著的税收节省和财务增值。

03

关于复利“滚雪球”的意义

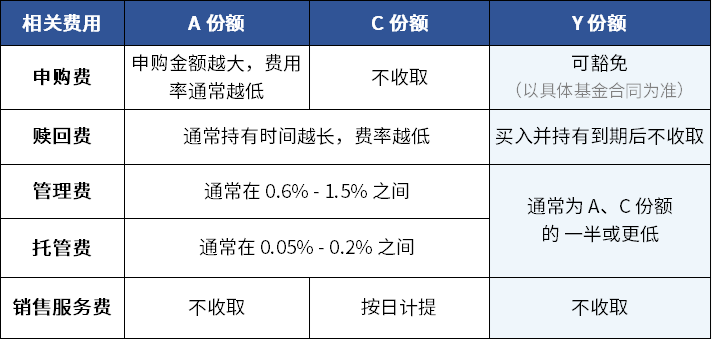

养老基金的Y类份额专为个人养老金账户量身打造,与A类、C类等传统份额在投资策略和基金经理的管理方面并无二致。但如下图所示,Y份额在手续费等层面享受了更为显著的优惠。

图:基金A份额、C份额、Y份额常见费率统计

注:以上仅供示例作为参考,以具体产品约定为准

据东吴证券统计,最早设立的37只Y类基金,算数平均管理费率为0.33%(A类份额为0.74%),算数平均托管费率为0.073%(A类份额为0.169%),整体费率接近五成。

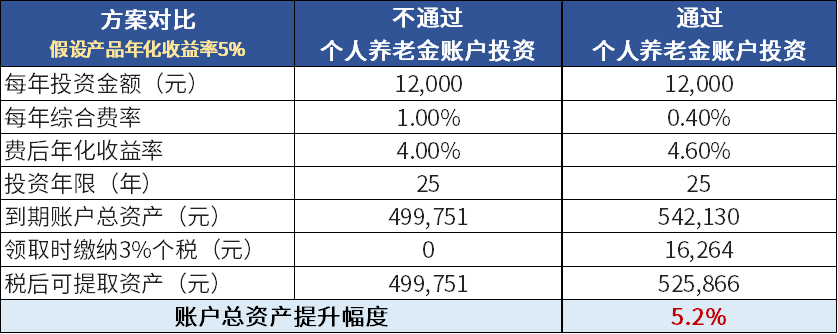

更低的费率意味着投资者可以用更少的成本获取更多的投资回报,在复利的魔力之下,哪怕只是微小的费率差异,经过时间的累积,在长期对于投资成果也能带来较好的正向提升。

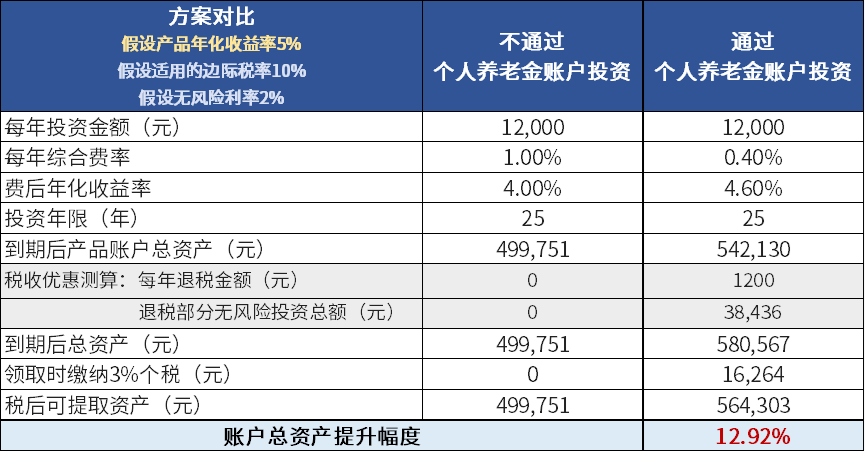

注:每年综合费率和费后年化收益率均为假设值,假定每年末投资。以上仅供示例作为参考,不构成具体投资建议。

事实上,参与个人养老金账户的Y份额投资,不仅可以在当下节省每年的个税支出,还可以更大化时间的复利效应。

如果再将因当期现金流节省而产生的货币时间价值纳入考量,还将为养老投资的长远收益添上浓墨重彩的一笔。

注:每年综合费率和费后年化收益率均为假设值,将每年的退税金额进行无风险投资,无风险收益率2%,个人所得税适用的最高边际税率为10%,假定每年末投资。以上仅供示例作为参考,不构成具体投资建议。

至此,关于是否应该参与个人养老金账户的投资,相信每位读者心中已有答案。

个人养老金账户的价值,远非简单的税收优惠政策所能概括。

从税收优惠到长远规划,第三支柱个人养老金账户不仅为未来生活增添了一份有益的补充,更在当下这个普遍关注“被动收入”的时代,提供了多一种选择。

这不仅是一种关于长期投资的智慧,让我们在享受税收减免的同时,能够借助复利的魔力,这更是为我们终将到来的晚年生活播下一颗充满希望的种子,在人生的新阶段,陪伴我们静候 “冬至阳生春又来”。

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !